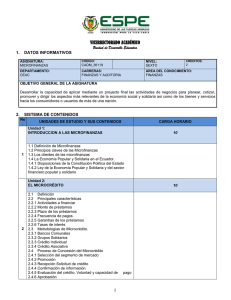

Los Mercados Financieros Rurales en Mxico:

Anuncio