El presupuesto de Beneficios Fiscales para 2006

Anuncio

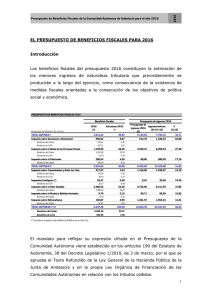

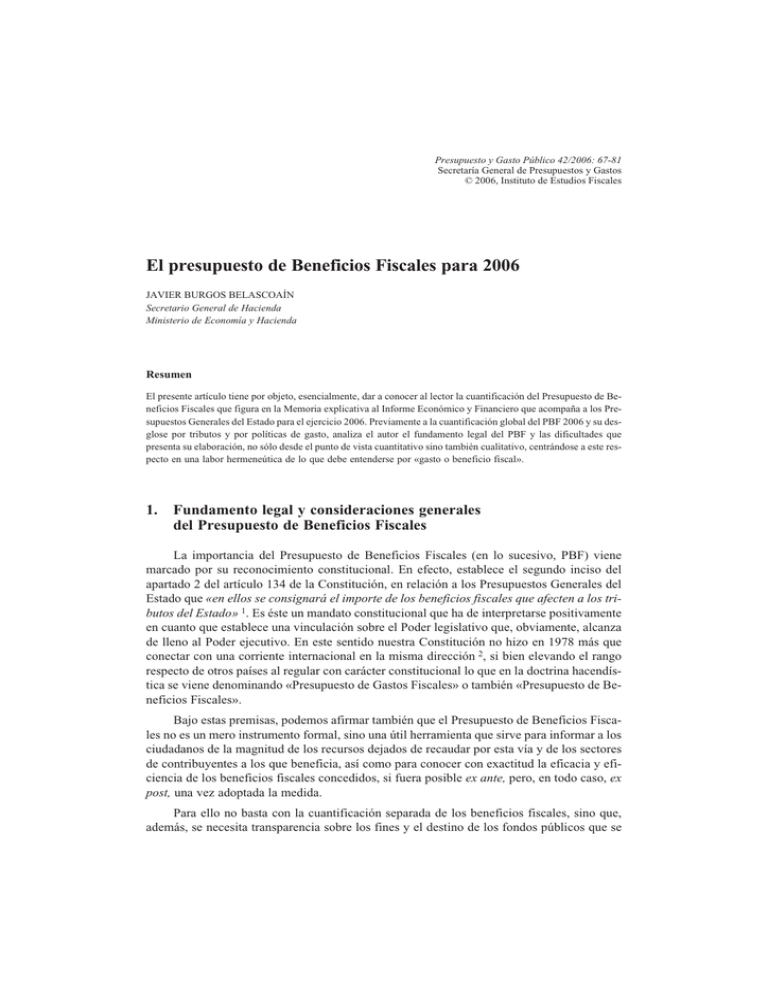

Presupuesto y Gasto Público 42/2006: 67-81 Secretaría General de Presupuestos y Gastos © 2006, Instituto de Estudios Fiscales El presupuesto de Beneficios Fiscales para 2006 JAVIER BURGOS BELASCOAÍN Secretario General de Hacienda Ministerio de Economía y Hacienda Resumen El presente artículo tiene por objeto, esencialmente, dar a conocer al lector la cuantificación del Presupuesto de Be­ neficios Fiscales que figura en la Memoria explicativa al Informe Económico y Financiero que acompaña a los Pre­ supuestos Generales del Estado para el ejercicio 2006. Previamente a la cuantificación global del PBF 2006 y su des­ glose por tributos y por políticas de gasto, analiza el autor el fundamento legal del PBF y las dificultades que presenta su elaboración, no sólo desde el punto de vista cuantitativo sino también cualitativo, centrándose a este res­ pecto en una labor hermeneútica de lo que debe entenderse por «gasto o beneficio fiscal». 1. Fundamento legal y consideraciones generales del Presupuesto de Beneficios Fiscales La importancia del Presupuesto de Beneficios Fiscales (en lo sucesivo, PBF) viene marcado por su reconocimiento constitucional. En efecto, establece el segundo inciso del apartado 2 del artículo 134 de la Constitución, en relación a los Presupuestos Generales del Estado que «en ellos se consignará el importe de los beneficios fiscales que afecten a los tri­ butos del Estado» 1. Es éste un mandato constitucional que ha de interpretarse positivamente en cuanto que establece una vinculación sobre el Poder legislativo que, obviamente, alcanza de lleno al Poder ejecutivo. En este sentido nuestra Constitución no hizo en 1978 más que conectar con una corriente internacional en la misma dirección 2, si bien elevando el rango respecto de otros países al regular con carácter constitucional lo que en la doctrina hacendís­ tica se viene denominando «Presupuesto de Gastos Fiscales» o también «Presupuesto de Be­ neficios Fiscales». Bajo estas premisas, podemos afirmar también que el Presupuesto de Beneficios Fisca­ les no es un mero instrumento formal, sino una útil herramienta que sirve para informar a los ciudadanos de la magnitud de los recursos dejados de recaudar por esta vía y de los sectores de contribuyentes a los que beneficia, así como para conocer con exactitud la eficacia y efi­ ciencia de los beneficios fiscales concedidos, si fuera posible ex ante, pero, en todo caso, ex post, una vez adoptada la medida. Para ello no basta con la cuantificación separada de los beneficios fiscales, sino que, además, se necesita transparencia sobre los fines y el destino de los fondos públicos que se 68 Javier Burgos Belascoaín dejan de ingresar en forma de beneficios tributarios. En definitiva, pues, no se trata de cono­ cer tan sólo su cuantía y distribución por impuestos o por políticas de gasto, sino de saber también cuáles son sus efectos recaudatorios y, consiguientemente, los efectos sociales y económicos que va a provocar, aportando así información para la toma de las decisiones pú­ blicas adecuadas en cada momento. El conocido como «Libro amarillo», que acompaña a los Presupuestos Generales del Estado para el ejercicio 2006, define el PBF como «la expresión cifrada de la disminución de ingresos tributarios que, presumiblemente, se producirá a lo largo del año como consecuen­ cia de la existencia de incentivos fiscales orientados al logro de determinados objetivos de política económica y social...». Este texto nos da una definición lato sensu del PBF, pero no nos permite conocer cuáles son los beneficios fiscales que integran el Presupuesto de igual nombre. Por esta razón, nuestra primera labor interpretativa debe centrarse en la configuración del PBF, es decir, en determinar qué debemos entender por «gasto o beneficio fiscal». La au­ sencia de una concepción unívoca de lo que es gasto fiscal va a suponer una dificultad añadi­ da, pero podemos entender con GONZÁLEZ SÁNCHEZ que «los beneficios fiscales a que se refiere el art. 134.2 de la Constitución española son todos los que puedan derivarse de si­ tuaciones legales que favorezcan al contribuyente y, por consiguiente, pueden consistir en exenciones, reducciones, bonificaciones, moratorias, regularizaciones fiscales, etc.» 3. Ciertamente, puede convenirse otra acepción más estricta, pero el apoyo de la anterior, más amplia, encuentra su respaldo en el apartado 3 del art. 133 de la Constitución que, al for­ mular la reserva de Ley para cualquier tipo de beneficio fiscal («Todo beneficio fiscal que afecte a los tributos del Estado deberá establecerse en virtud de Ley»), emplea un concepto muy amplio para delimitar las situaciones de excepción a la finalidad recaudatoria de la nor­ ma tributaria, pues habla genéricamente de «todo beneficio fiscal», dentro del cual hay que englobar las exenciones, desgravaciones, reducciones, bonificaciones y, en general, y de la forma más amplia posible, cualquier tipo de derogación de los principios de generalidad e igualdad de todos los ciudadanos ante la ley fiscal. Por lo demás, parece evidente que tanto el art. 134.2 como el 133.3 CE, cuando aluden a los tributos del Estado para concretar su ámbito de aplicación, se sirven del concepto estric­ to del mismo y, por tanto, se están refiriendo exclusivamente a los tributos que conforman lo que la Constitución (art. 149.1.14.º) denomina «Hacienda general», dejando al margen, por tanto, los tributos propios de las Haciendas autonómicas y locales 4. Consecuencia lógica de esto es que el PBF se limite a cuantificar los gastos fiscales del Estado, sin incluir los que co­ rresponden a las Comunidades Autónomas 5. Un segundo orden de consideraciones, sobre los beneficios fiscales debe conducirnos a su «cuantificación». Sabemos que a raíz de la normativa constitucional los Presupuestos Ge­ nerales del Estado han de contener el Presupuesto de gastos o beneficios fiscales, lo cual ha de interpretarse en el sentido de que el legislador constitucional está exigiendo que los bene­ ficios fiscales sean realmente cuantificados, esto es, consignados en los Presupuestos Gene­ rales del Estado de forma separada y autónoma de los ingresos públicos. De este extremo nos ocuparemos a continuación de manera expresa. El presupuesto de Beneficios Fiscales para 2006 2. 69 La elaboración del Presupuesto de Beneficios Fiscales A raíz del mandato constitucional el PBF se elabora en España desde 1979. La Ley de Presupuestos Generales del Estado para 1980, es la primera Ley de Presupuestos que aborda la cuantificación separada de los beneficios fiscales, con lo que se cumple formalmente con el mandato constitucional del art. 134.2 CE, pero no contiene una regulación desarrollada de esa estimación de los beneficios fiscales, ni tampoco refleja detalladamente en el contexto de la estructura presupuestaria la cantidad global en que se estiman los beneficios fiscales, por lo que no es hasta 1995 cuando a través de la disposición adicional 24.ª de la Ley 41/1994, de 30 de diciembre, de Presupuestos Generales del Estado para 1995, se cumple realmente con el precepto constitucional al establecer la obligación de incorporar al informe Económico y Financiero que acompaña a los Presupuestos Generales del Estado una Memoria explicativa de la cuantificación de los beneficios fiscales. Ahora bien, contra todo pronóstico, cuantificar el PBF no es en realidad una tarea fá­ cil 6, pues al margen de cuestiones metodológicas 7, en dicha operación influyen diversos factores que han de ser tenidos en cuenta. Así, en primer lugar, debe tenerse presente que el PBF (al igual que el Presupuesto de Ingresos) se cuantifica durante el ejercicio anterior a aquél en que ha de surtir efectos, toda vez que el Proyecto de Ley de Presupuestos Generales del Estado debe entrar en el Congreso de los Diputados al menos con tres meses de antela­ ción a la expiración de los Presupuestos del año anterior (art. 134.3 CE). En segundo térmi­ no, deben tomarse en consideración las novedades normativas que pudieran afectar a la cuantificación del PBF del año en que aquéllas habrán de surtir efecto. Y, finalmente, no pueden olvidarse las modificaciones que, introducidas en el iter legislativo de la elaboración de los Presupuestos vía enmiendas parciales, pueden tener incidencia en la evaluación o cuantificación de los beneficios fiscales, lo que conduce a que aquéllas no puedan ser tenidas en cuenta en el PBF, simplemente porque no se conocían en el momento de su elaboración. Todo ello constituye, como apuntábamos antes, un índice no sólo de la dificultad de una eva­ luación apriorística de los beneficios fiscales, sino también de las dificultades para determi­ nar la verdadera magnitud de los beneficios fiscales. No obstante, como veremos en el apartado siguiente, lo anterior no impide que cual­ quier medida fiscal o cambio normativo producido con anterioridad o prevista e incorporada a los Presupuestos en tramitación, deban ser analizadas e incorporadas asimismo a las valo­ raciones efectuadas en el PBF, con el único condicionante de que tales medidas o modifica­ ciones normativas hayan de tener incidencia recaudatoria en el ejercicio concreto a que se re­ fiere dicho PBF. La misma previsión sobre la cuantificación del PBF debe hacerse cuando la medida que lleva aparejada el beneficio fiscal se adopta a través de una norma que, como las denomina­ das Leyes de Acompañamiento, se tramitan conjuntamente con los Presupuestos Generales del Estado. En este sentido el PBF 2006 (lo mismo que ocurrió con el PBF del 2005) gozan de una ventaja comparativa respecto de años anteriores ante la ausencia de Ley de Medidas Fiscales, Administrativas y del Orden Social, para dichos ejercicios, lo cual facilita sin duda su elaboración y cuantificación. 70 Javier Burgos Belascoaín Por lo demás, para la contabilización de los beneficios fiscales en el PBF de 2006 se adopta el método de cuantificación de la pérdida de ingresos, definida como el importe en el cual el ingreso fiscal se reduce a causa de la existencia de una disposición particular que esta­ blece el incentivo de que se trate. Su valoración se efectúa, al igual que en años precedentes, de acuerdo con el «criterio de caja» o momento en que se produce la merma de ingresos, en coherencia con el Presupuesto de Ingresos, y no en función del «criterio de devengo». Conviene indicar, igualmente, que quedan excluidos del PBF 2006 aquellos conceptos que afectan exclusivamente a los pagos a cuenta que se realizan en determinados impuestos, a los aplazamientos o fraccionamiento de pago de deudas tributarias, las compensaciones de bases imponibles negativas resultantes de las liquidaciones de períodos impositivos anterio­ res y, en general, de aquellos conceptos impositivos que se traducen en importes negativos. 3. Modificaciones normativas y mejoras en el terreno conceptual y metodológico que inciden en el PBF de 2006 Para la elaboración del PBF 2006 se han tenido en cuenta los cambios normativos que, a lo largo del último año, se fueron introduciendo en la regulación de los diversos tributos y que afecta­ ron de manera más acusada al IS y a los II.EE. Estas modificaciones se recogían fundamentalmente en cuatro disposiciones: Ley 2/2004, de 27 de diciembre, de Presupuestos Generales del Estado para el año 2005; así mismo, dicha disposición introduce subidas del 2% en los tipos impositivos de los Impuestos Especiales sobre los Alcoholes y Bebidas Alcohólicas, en el tipo específico que grava los cigarrillos y en las cuantías de las tasas; Ley 4/2004, de 30 de diciembre, de modificación de tasas y de beneficios fiscales de acontecimientos de excepcional interés público. La tercera norma relevante, que afecta a los II.EE, es el Real Decreto-Ley 12/2005, de 16 de septiembre, por el que se aprueban determinadas medidas urgentes en materia de financiación sanitaria, en la que se establece una significativa subida en los tipos impositivos para la totalidad de los tributos que gravan los alcoholes y en los Impuestos sobre las Labores del Tabaco. Considerando lo anterior, los cambios normativos que afectan de manera más directa al PBF, y abarcando exclusivamente los que se han introducido a través de disposiciones con rango de ley, son los que se enumeran a continuación, agrupándose por impuestos: a) Impuesto sobre la Renta de las Personas Físicas • Con efectos para los períodos impositivos iniciados a partir del 1 de enero de 2005, se ha efectuado la actualización de la tarifa del impuesto, mediante su deflactación en el 2%, lo que incide en la cuantificación de diversos incentivos que generan benefi­ cios fiscales, especialmente en aquellos que actúan en la base imponible (vgr.: la re­ ducción por rendimientos del trabajo o la reducción por aportaciones a sistemas de previsión social) y también en la estimación relativa al tipo único de gravamen que se aplica sobre la base liquidable especial (artículos 58 y 59 de la Ley 2/2004). El presupuesto de Beneficios Fiscales para 2006 71 • El segundo de los cambios con relevancia para el PBF radica en las mejoras introdu­ cidas para los incentivos fiscales dirigidos a las pymes y cuya regulación se encuen­ tra en la normativa del Impuesto sobre Sociedades, pero que pueden aplicarse por parte de los contribuyentes del IRPF que desarrollan actividades económicas en régi­ men de estimación directa, tanto normal como simplificada, tales como la libertad de amortización y la aceleración de amortizaciones. • Finalmente, cabe destacar las novedades introducidas por la Ley 2/2004 y la Ley 4/2004 en lo que atañe a los incentivos fiscales al mecenazgo que pueden afectar a las personas físicas. b) Impuesto sobre Sociedades • Delimitación de su ámbito subjetivo. Con efectos para los períodos impositivos ini­ ciados a partir del 1 de enero de 2005, se incrementa el umbral que delimita a las em­ presas de reducida dimensión, pasando el importe neto de la cifra de negocios de 6 a 8 millones de euros (artículo 108 del TRLIS, en su nueva redacción dada por el ar­ tículo 62.Uno de la Ley 2/2004). Este cambio repercute en todos los incentivos fisca­ les específicos para ese colectivo y que se regulan en los artículos 109 al 114 del tex­ to refundido de la Ley del Impuesto sobre Sociedades (en adelante, TRLIS). • Libertad de amortización. Se potencia la libertad de amortización para las inversio­ nes con creación de empleo por los elementos nuevos del inmovilizado material para las entidades de reducida dimensión, estableciéndose ahora una cuantía máxima de 120.000 euros (antes era de 90.151,82 euros) por cada unidad de incremento de la plantilla media total de la empresa respecto a los 12 meses anteriores (artículo 109 del TRLIS, modificado por el artículo 62 de la Ley 2/2004). • Aceleración de amortizaciones. También se refuerza la amortización acelerada de los elementos nuevos del inmovilizado material y del inmovilizado inmaterial para las entidades de reducida dimensión, mediante la multiplicación por un factor de 2 (antes se aplicaba el 1,5) de los coeficientes de amortización lineales máximos pre­ vistos en las tablas de amortización oficialmente aprobadas (artículo 111 del TRLIS, modificación introducida por el artículo 62 de la Ley 2/2004). • Ampliación de la parte de la base imponible sobre la que se aplica el tipo reducido del 30%. La disposición adicional quincuagésimo octava modifica, con efectos desde 1 de enero de 2005, el artículo 114 del TRLIS con objeto de que el tipo de gravamen del 30% se aplique sobre la parte de la base imponible que no exceda de 120.202,41 euros; hasta entonces el importe al que se aplicaba el tipo reducido era de 90.151,81 euros. • Actividades prioritarias de mecenazgo. Como es habitual desde hace algunos años, la disposición adicional décima de la Ley 2/2004 ha aprobado una lista cerrada de las actividades que se consideran prioritarias de mecenazgo, a efectos del incremento en cinco puntos porcentuales de las deducciones por donativos, según lo previsto en la Ley 49/2002. A la relación del año anterior (promoción y difusión de la lengua espa­ 72 Javier Burgos Belascoaín ñola; conservación y restauración de determinados bienes del Patrimonio Histórico Español; ayuda oficial al desarrollo; investigación en determinados campos científi­ cos; mejora y conservación de los palacios reales; etc.) se añaden, como novedad, las llevadas a acabo por el Instituto Cervantes y por las diferentes instituciones de las Comunidades Autónomas para la promoción y difusión de las lenguas oficiales, pro­ grama de formación del voluntariado, los proyectos y actuaciones de las administra­ ciones públicas dedicadas a la promoción de la sociedad de la Información e investi­ gaciones científicas determinadas. Para estas actividades, el incentivo consiste en el incremento de cinco puntos porcen­ tuales en la deducción por donativos (modificación introducida por la disposición adicional décima de la Ley 2/2004). • Acontecimientos de excepcional interés público. Su contenido está ahora regulado de forma permanente en la Ley 49/2002 y en su desarrollo reglamentario. Los acon­ tecimientos que se han declarado con dicha condición en el articulado de la Ley 4/2004 son los siguientes: «Salamanca 2005. Plaza Mayor de Europa» (artículo déci­ moquinto de la Ley 4/2004), «Copa América 2007» (artículo decimosexto de la Ley 4/2004), «Galicia 2005. Vuelta al Mundo a Vela» (artículo decimoséptimo de la Ley 4/2004), «IV Centenario del Quijote» (artículo decimoctavo de la Ley 4/2004 que modifica la duración) y «Pekín 2008» (artículo decimonoveno de la Ley 4/2004). c) Impuestos Especiales • La Ley 2/2004 actualiza al 2% los tipos impositivos de los Impuestos sobre el Alcohol y las Bebidas Alcohólicas (Cerveza, Productos intermedios, Alcohol y Bebi­ das Derivadas) y el tipo específico en el Impuesto sobre las Labores del Tabaco (ar­ tículo 65 de la Ley 2/2004). • Posteriormente, se ha aprobado el Real Decreto-Ley 12/2005, de 16 de septiembre, por el que se establecen determinadas medidas urgentes en materia de financiación sanita­ ria, que introduce subidas del 10% en los tipos impositivos de la totalidad de los Impuestos sobre el Alcohol y las Bebidas Alcohólicas, así como en los tipos, tanto pro­ porcionales como el de carácter específico para los cigarrillos, del Impuesto sobre las Labores del Tabaco. Dicha disposición modifica la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales, en los apartados 5 y 6 del artículo 23 y los artículos 26, 40 y 41, en lo relativo a los tributos sobre el Alcohol y Bebidas Alcohólicas (a excepción del vino) y el artículo 60, en lo relativo al Impuesto sobre las Labores del Tabaco. d) Tasas • La Ley 2/2004 actualiza al 2% los tipos de cuantía fija correspondientes a las tasas de la Hacienda estatal, en concreto y a efectos del PBF la tasa de la Jefatura Central de Tráfico. El presupuesto de Beneficios Fiscales para 2006 73 Para terminar este apartado, debe indicarse que en los restantes tributos no menciona­ dos en la anterior lista o bien no se han producido cambios normativos que, en principio, pu­ dieran afectar a conceptos generadores de beneficios fiscales o bien se encuentran plenamen­ te cedidos a las Comunidades Autónomas, en cuyo caso los eventuales beneficios fiscales no corresponde integrarlos en el PBF que nos ocupa. Además de la adaptación a las modificaciones en la normativa tributaria que se acaban de mencionar, el PBF ha experimentado algunas novedades y mejoras, entre las que cabe re­ saltar una serie de cambios en los terrenos conceptual y metodológico, respecto a su conteni­ do en el año precedente, añadiéndose cuantificaciones para algunos de los incentivos fiscales ya existentes con anterioridad, pero que no habían sido objeto de estimación en ocasiones an­ teriores, por diversos motivos. En cuanto a las metodologías utilizadas hay que reseñar que se ha continuado con el proceso de perfeccionamiento, introduciéndose cambios importantes y, además, se han realizado diversas mejoras de la información, como en el caso de los IIEE en lo relativo a los biocarburantes en el Impuesto sobre Hidrocarburos en los que ahora se utiliza el modelo de operaciones. Los impuestos en los que se incorporan las principales modificaciones de carácter me­ todológico, conceptual y de presentación de las cifras son el IRPF y el IS, si bien hay algunas cuestiones acerca de la información utilizada para los cálculos en los II.EE y en el IVA que conviene también indicar. A nivel conceptual, el PBF para el año 2006 incorpora algunos aspectos novedosos respec­ to a ocasiones precedentes, de los cuales los principales son los enumerados a continuación: a) Se amplía el conjunto de beneficios fiscales estimados en el IRPF, incluyéndose los relativos a tres de los incentivos que se implantaron en 2003, para los que se dispone por primera vez de información fiscal para llevar a cabo las estimaciones: las reduc­ ciones en la base imponible por prolongación y por movilidad geográfica, junto con la deducción por cantidades depositadas en la cuenta de ahorro-empresa. b) En el IS, se amplía el conjunto de beneficios fiscales que han entrado en vigor re­ cientemente y de los cuales se dispone, por primera vez, de información fiscal para realizar las estimaciones, como son: las bonificaciones en el régimen especial de las entidades dedicadas al arrendamiento de viviendas y la reducción en la cuota íntegra por inversión y gastos en locales destinados a guarderías. Además, se aporta la valo­ ración de los beneficios fiscales correspondientes a uno de los acontecimientos de­ clarados de excepcional interés público, que se ha celebrado en 2005: «XV Juegos del Mediterráneo. Almería 2005»; para los restantes cinco eventos para los cuales los incentivos se encuentran vigentes, no se recoge cifra alguna en presente presu­ puesto, al no disponerse de información completa sobre los mismos. En cuanto a las metodologías para realizar los cálculos de los beneficios fiscales, es preciso mencionar que se han introducido las siguientes alteraciones relevantes: a) En el IRPF, se han modificado los procedimientos que se venían utilizado en pasados presupuestos para evaluar los beneficios fiscales asociados a cada una de las exencio­ nes, la deducción por maternidad y la reducción por arrendamiento de viviendas. 74 Javier Burgos Belascoaín Así, para tres de las exenciones para las que se recurre a información extrafiscal (los premios de las loterías, apuestas y sorteos; los premios literarios, artísticos y cientí­ ficos; determinadas ayudas e indemnizaciones públicas), se reemplaza la medida sintética que permite traducir las magnitudes de las rentas exoneradas en sus presu­ mibles efectos en términos de las disminuciones de las cuotas del impuesto que pu­ dieran producir, teniendo en cuenta la actual estructura del tributo, considerando que lo más correcto es utilizar para ello el tipo medio de gravamen de la parte gene­ ral de la base, calculado mediante la fórmula habitual del cociente entre la cuota ín­ tegra y la base liquidable general; con anterioridad, se empleaba otra clase de medi­ da en cuyo denominador figuraba la base liquidable general incrementada con el mínimo personal y familiar, la cual sólo sería representativa para aquellos contribu­ yentes que no presentan declaración anual del impuesto. En segundo lugar, se mejora el procedimiento de proyección de las restantes rentas exentas para las que se dispone de datos fiscales en las declaraciones de los retene­ dores, con objeto de que se recojan las sustanciales variaciones que se han observa­ do en las percepciones durante los últimos años, debido fundamentalmente a mejo­ ras en la cobertura de la información y, sobretodo, a las diversas extensiones que se han producido en su regulación normativa (caso, por ejemplo, de las prestaciones por hijo a cargo y otras análogas, las becas educativas y las prestaciones por desem­ pleo en su modalidad de pago único). El efecto de dichos cambios metodológicos en las exenciones son relevantes y, en la mayoría de los conceptos mencionados, los importes de los beneficios fiscales experimentan un crecimiento muy elevado. Otra de las alteraciones en la metodología se produce en la deducción por maternidad, para la cual se revisa la hipótesis de la parte del incentivo que podría demorarse hasta la presentación de las declaraciones anuales del impuesto, en lugar de acogerse a su pago anticipado, teniendo en cuenta ahora los datos estadísticos que se refieren al ejercicio 2003; para el anterior presupuesto, se introdujo un supuesto discrecional. Por último, el cálculo de los beneficios fiscales derivados de la reducción del 50% en los rendimientos del capital inmobiliario que proceden exclusivamente de los arrendamientos de viviendas se realiza para el PBF 2006 mediante el sistema gene­ ral de microsimulación, mientras que para el precedente presupuesto se empleó un método basado en la combinación de datos estadísticos de diversas variables del im­ puesto, junto con la introducción de algunas hipótesis restrictivas. b) En el IS, ha sido necesario cambiar el método de estimación de los beneficios fisca­ les derivados del tipo reducido del 1% para las sociedades de inversión, cuyo cálcu­ lo se sustenta ahora en la información agregada que periódicamente publica la CNMV, en lugar de hallarse por el sistema general de microsimulación que se em­ pleaba en anteriores presupuestos, con objeto de ganar precisión, evitar las fluctua­ ciones que se venían observado y el desfase temporal de las cifras. c) En el IVA, la información básica se ha adaptado a la Contabilidad Nacional de España, que ha modificado su base al año 2000, teniendo ello efectos relevantes en los resultados en materia de beneficios fiscales. El presupuesto de Beneficios Fiscales para 2006 75 d) Para la estimación de los beneficios fiscales asociados a los biocarburantes en el IH, se ha podido utilizar por primera vez una fuente de información que es homogénea con de los restantes productos, al haberse habilitado, desde mediados del año pasa­ do, un epígrafe específico para los biocarburantes en el modelo de operaciones que presentan las empresas ante la Administración Tributaria. Asimismo, ha sido facti­ ble evaluar los beneficios fiscales para un par de clases de biocarburantes, el biodié­ sel y el bioetanol, mientras que el anterior Presupuesto sólo recogía una predicción relativa al segundo de los citados. Además de las cuestiones conceptuales y metodológicas que se acaban de reseñar, es preciso resaltar una mejora importante en materia de presentación de los resultados del PBF en los capítulos relativos al IRPF y al IS, la cual consiste en el enriquecimiento de la infor­ mación que se facilita, complementando las magnitudes económicas con los números de contribuyentes que se prevén que pudieran beneficiarse de la aplicación de los diversos in­ centivos, salvo en algunos conceptos para los que no se dispone de dicha información o se trata de agregación o subtotales de varios incentivos que son compatibles y, por consiguien­ te, sus números no son sumables. A pesar de ese inconveniente de que no se puede ofrecer la totalidad de los tamaños de los colectivos que se benefician de los incentivos en los citados tributos, se considera que se avanza sensiblemente en el cumplimiento del objetivo guberna­ mental de máxima transparencia en la información sobre las actuaciones del sector público, en general, y de los datos económicos y estadísticos, en particular. Para los tributos que no se mencionan expresamente en los anteriores puntos, no se pro­ ducen cambios relevantes ni en el conjunto de beneficios fiscales que se cuantifican ni en los procedimientos de cálculo empleados, salvo por la habitual actualización de los datos en que se basan, la necesaria adaptación a la normativa que los regula, la revisión periódica de las hipótesis asumidas y las circunstancias actuales de la economía. Para finalizar y aunque ello se trasluce de los anteriores comentarios, conviene reiterar que el cómputo de los beneficios fiscales se realiza en términos netos del efecto correspon­ diente a la recaudación cedida a las Comunidades Autónomas y a las entidades locales en los distintos impuestos, con un ámbito territorial del que se excluye a los territorios forales. 4. Cifras globales del PBF para 2006 El importe total del PBF 2006 ha alcanzado la cifra de 48.345 millones de euros, produ­ ciéndose un incremento absoluto de 7.137 millones de euros y una tasa de variación del 17,3% respecto al PBF precedente. Si se efectúa la comparación de dicha cantidad con los in­ gresos tributarios previstos para 2006, resulta que, aproximadamente, el 29,1% de la recau­ dación teórica o potencial se pierde por la existencia de incentivos fiscales cuya valoración cuantitativa se integra en el PBF, siendo el efecto sustancialmente más acusado en el IVA (con una pérdida del 41,4% de los ingresos por este tributo), en el IRPF (el 31%) y en el IRNR (el 30,8%). 76 Javier Burgos Belascoaín A continuación se insertan el Cuadro 1 y el Gráfico 1, que recogen el desglose de las es­ timaciones de los beneficios fiscales por tributos y, dentro de éstos, según sus principales componentes, indicando el peso relativo que, en porcentaje, representa cada rúbrica sobre el importe total del PBF del año. Cuadro 1 Presupuesto de beneficios fiscales para el año 2006, con desglose por tributos y principales componentes Concepto 1. IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS a. Reducción general sobre los rendimientos del trabajo b. Deducción por inversión en la vivienda habitual c. Tributación conjunta d. Reducción por aportaciones a sistemas de previsión social e. Exención de los premios de las loterías, apuestas y sorteos f. Gravamen único sobre la base liquidable especial g. Deducción por maternidad h. Exenciones de determinadas pensiones de invalidez i. Reducción por el cuidado de hijos menores de tres años j. Reducción sobre arrendamientos de viviendas k. Otros incentivos 2. IMPUESTO SOBRE LA RENTA DE NO RESIDENTES 3. IMPUESTO SOBRE EL PATRIMONIO 4. IMPUESTO SOBRE SOCIEDADES a. Deducción por reinversión de beneficios extraordinarios b. Tipo de gravamen reducido para pymes c. Ajuste por dotaciones a la reserva para inversiones en Canarias d. Saldos pendientes de incentivos a la inversión de ejercicios anteriores e. Tipo de gravamen reducido para Sociedades de Inversión f. Restantes tipos reducidos de gravamen g. Deducciones por gastos e inversiones en investigación, desarrollo e innovación tecnológica h. Bonificaciones en la cuota i. Deducciones por inversiones en Canarias j. Deducción por gastos e inversiones en actividades de exportación k. Otros incentivos Importe (Millones euros) Estructura (%) 17.065,16 6.195,85 3.332,83 2.379,41 1.529,53 1.076,25 799,19 729,19 205,09 192,26 177,56 448,00 35,3 12,8 6,9 4,9 3,2 2,2 1,7 1,5 0,4 0,4 0,4 0,9 633,91 1,3 11,51 0,0 6.533,74 2.667,09 756,64 745,90 414,21 350,13 306,13 13,5 5,5 1,6 1,5 0,9 0,7 0,6 261,44 194,77 175,62 170,77 491,04 0,5 0,4 0,4 0,4 1,0 5. IMPUESTOS DIRECTOS (1)+(2)+(3)+(4) 24.244,32 50,1 6. IMPUESTO SOBRE EL VALOR AÑADIDO a. Tipo reducido del 7% b. Exenciones c. Tipo superreducido del 4% 22.254,50 11.406,35 7.775,63 3.072,52 46,0 23,6 16,1 6,4 7. IMPUESTO SOBRE PRIMAS DE SEGUROS 8. IMPUESTOS ESPECIALES a. Impuesto sobre Hidrocarburos b. Impuestos sobre el Alcohol y Bebidas Derivadas 9. IMPUESTOS INDIRECTOS (6)+(7)+(8) 10. TASAS 11. TOTAL DE BENEFICIOS FISCALES (5)+(9)+(10) 306,20 0,6 1.512,86 1.447,59 65,27 3,1 3,0 0,1 24.073,56 49,8 27,37 0,1 48.345,25 100,0 77 El presupuesto de Beneficios Fiscales para 2006 Gráfico 1. Estructura del PBF 2006 por tributos IPS 0,6% IIEE 3,1% Resto 0,1% IRPF 35,3% IVA 46% IS 13,5% 5. IRNR 1,3% Los beneficios fiscales en los principales impuestos En referencia a las figuras impositivas con una mayor presencia cuantitativa en el PBF 2006, se pueden destacar los siguientes resultados: a) Impuesto sobre la Renta de las Personas Físicas El volumen de beneficios fiscales para el año 2006 se cifra para el IRPF en 17.065 mi­ llones de euros, lo que supone el 35,3% sobre el importe total del presupuesto. Respecto al año anterior, ha experimentado un aumento absoluto de 2.346 millones de euros y un incre­ mento relativo del 15,9%. Los dos conceptos de mayor importancia numérica en dicho tributo son: la reducción general de los rendimientos del trabajo y la deducción en la cuota por inversión en la vivien­ da habitual, con importes de 6.196 y 3.333 millones de euros, respectivamente. b) Impuesto sobre Sociedades En el impuesto societario, la magnitud de los beneficios fiscales se sitúa en 6.534 mi­ llones de euros, lo que representa el 13,5% del total presupuestado. Respecto a 2005, se produce un aumento de 2.313 millones de euros y una tasa de variación del 54,8%, la cual se explica fundamentalmente por el conjunto de incentivos que se articulan mediante de­ ducciones en la cuota y, en particular y de forma relevante, por el efecto de la relativa a la reinversión de beneficios extraordinarios. Este último concepto es el de mayor peso cuanti­ tativo en el tributo, con un importe de beneficios fiscales que se estima en 2.667 millones de euros. 78 c) Javier Burgos Belascoaín Impuesto sobre el Valor Añadido La aportación de los incentivos en el IVA al PBF 2006 se cifra en 22.255 millones de euros, absorbiendo casi la mitad del monto total del presupuesto, concretamente el 46%. En comparación a los resultados de 2005, dicha cantidad supone un aumento absoluto de 2.247 millones de euros y un incremento relativo del 11,2%. Desglosando su importe según los conceptos que generan beneficios fiscales, desta­ can los productos gravados con el tipo reducido del 7% (determinados alimentos, entre­ gas de viviendas distintas de las de protección oficial, servicios de transporte y restaura­ ción, etc.) y las exenciones que no tienen un carácter meramente técnico o simplificador del impuesto (educación, sanidad, asistencia social, operaciones financieras, entre otras), cuyos importes en el PBF de 2006 se elevan a 11.406 y 7.776 millones de euros, respecti­ vamente. d) Impuestos Especiales El efecto de los beneficios fiscales en los II.EE sobre los ingresos del Estado se estima para 2006 en 1.513 millones de euros, cantidad que supone un aumento absoluto de 256 mi­ llones de euros y una tasa del 20,4% respecto a la cifra consignada en el presupuesto prece­ dente. Gran parte de dicho importe proviene de las exenciones y tipos reducidos que se apli­ can en el IH, siendo sus beneficios fiscales de 1.448 millones de euros. e) Otros tributos El importe de los beneficios fiscales generados por los incentivos existentes en los de­ más tributos se cifra en cerca de 979 millones de euros, lo que representa el 2% sobre el total del presupuesto. 6. Clasificación funcional, por políticas de gasto A continuación, en el Cuadro 2 y en el Gráfico 2 se refleja la distribución de los benefi­ cios fiscales según la nueva clasificación presupuestaria de políticas de gasto, al objeto de proporcionar una mejor percepción del impacto económico y social de los beneficios fiscales y facilitar una visión más completa de las vertientes presupuestarias del gasto directo y del beneficio fiscal. Esta clasificación ha de interpretarse con cautela, pues muchos incentivos tributarios persiguen una diversidad de objetivos, de forma que podrían encuadrarse en dis­ tintas políticas de gasto, dentro de las cuales se ha optado por adscribirlos únicamente a aquella a la que se encuentren más directamente asociados. 79 El presupuesto de Beneficios Fiscales para 2006 Cuadro 2 Clasificación de los beneficios fiscales para el año 2006, según políticas de gasto Política de gasto 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. 16. 17. 18. 19. Seguridad ciudadana e instituciones penitenciarias Política exterior Pensiones Servicios sociales y promoción social Fomento del empleo Desempleo Acceso a la vivienda y fomento de la edificación Sanidad Educación Cultura Agricultura, pesca y alimentación Industria y energía Comercio, turismo y pymes Subvenciones al transporte Infraestructuras Investigación, desarrollo e innovación Otras actuaciones de carácter económico Servicios de carácter general Deuda Pública TOTAL Gráfico 2. Importe (Millones euros) Estructura 27,37 0,35 1.909,42 4.074,62 6.247,17 4,71 6.878,00 2.840,82 1.049,93 1.366,31 4.568,80 52,26 5.800,57 1.258,50 423,01 262,55 10.117,30 853,29 610,29 0,1% 0,0% 3,9% 8,4% 12,9% 0,0% 14,2% 5,9% 2,2% 2,8% 9,5% 0,1% 12,0% 2,6% 0,9% 0,5% 20,9% 1,8% 1,3% 48.345,25 100% Distribución del PBF 2006 por políticas de gasto 12.000 10.000 Millones euros 8.000 6.000 4.000 2.000 oc . Se rv .s gu Se Pe y r pr om nsio ne oc Fo s ió m n en so to c ia de l le m pl Ac De eo c. se a m la p viv le o .y Sa fo ni m d .d ad e la ed Ag ifi Ed ric . uc ul ac ., pe ió n sc a C ul y tu al im ra In C en om du ta st er c r ió ci ia o, n Su y en tu bv ris er en m gí ci o a on y py es In m al ve e tra s st ., ns In de po fra sa r es te O tru tra rrol lo ct s ur ac e as in t. no de Se va ca rv c ió rá .d n ct e er ca ec rá on ct er . ge De ne ud ra a l Pú bl ic a te r ex ca íti e d. r. c iu Po l in st it. pe io ni t. 0 80 7. Javier Burgos Belascoaín Otras políticas de gasto que inciden en el PBF 2006 Al margen de la política denominada «otras actuaciones de carácter económico», cuya función es de cierre e incluye una gran variedad de conceptos heterogéneos, conviene resal­ tar la importancia de los beneficios fiscales asignados a cuatro políticas fundamentales: acce­ so a la vivienda y fomento de la edificación; fomento del empleo; comercio, turismo y pymes; agricultura, pesca y alimentación. Los beneficios fiscales destinados a la política de vivienda se elevan a 6.878 millones de euros, lo que supone el 14,2% del monto total del Presupuesto. A dicha política se asignan la deducción en la cuota íntegra del IRPF por inversión de la vivienda habitual, la reducción en el IRPF del 50% de los rendimientos derivados del arrendamiento de viviendas y la apli­ cación de los tipos impositivos reducidos del IVA en las entregas de viviendas nuevas. La segunda política en trascendencia relativa en el PBF 2006 es la dirigida a fomentar el empleo, la cual absorbe un importe de beneficios fiscales de 6.247 millones de euros, lo que representa el 12,9% del total presupuestado. El principal incentivo que conforma esta política viene dado por la reducción general de los rendimientos del trabajo en el IRPF (la cual permite rebajar sustancialmente la denominada brecha fiscal entre los costes laborales asumidos por las empresas y los salarios realmente percibidos por los empleados, en térmi­ nos netos después de impuestos), complementado por un par de deducciones en la cuota ínte­ gra del IS, motivadas por la creación de empleo para minusválidos y por gastos de las empre­ sas para la formación profesional. En tercer lugar, la política de apoyo al comercio, turismo y pymes incluye unos benefi­ cios fiscales de 5.801 millones de pesetas, con un peso relativo del 12% en el presupuesto to­ tal. A esta política se adscriben un amplio conjunto de incentivos en el IRPF, IS e IVA, aun­ que gran parte del citado importe de los beneficios fiscales dedicados a esta política provienen del tipo especial del 30% para las pymes en el IS y la alícuota del 7% que se aplica en el IVA a los servicios prestados por los restaurantes y los hoteles. Por último, el importe de los beneficios fiscales en 2006 que abarca la política de apoyo a la agricultura, la pesca y la alimentación se sitúa en 4.569 millones de euros, con una apor­ tación relativa del 9,5% al total presupuestado. Dentro de esta política, cabe citar por su ele­ vada transcendencia cuantitativa dos conceptos: los productos alimenticios gravados con ti­ pos reducidos en el IVA y el gasóleo bonificado en el IH. Notas 1. En análogo sentido, como no podía ser de otra manera, se pronuncia el art. 33.2.e) de la 47/2003, de 26 de no­ viembre, General Presupuestaria, al decir que los Presupuestos Generales del Estado determinarán «la estima­ ción de los beneficios fiscales que afecten a los tributos del Estado». 2. Así, la Ley alemana de 8 de junio de 1967, impone al Gobierno federal la obligación de presentar a las Cáma­ ras, junto con el Proyecto de Presupuestos Generales de Estado, un resumen cuantitativo sobre las ayudas fi­ nancieras bonificadas, al que se agregará un resumen de las bonificaciones tributarias, así como la reducción El presupuesto de Beneficios Fiscales para 2006 81 de ingresos que se prevea. En los EE.UU., a partir de 1976, el Presupuesto de Gastos Fiscales se ha de incorpo­ rar necesariamente a los Presupuestos Generales del Estado. Y desde la década de los 80, Australia, Canadá, Austria y Francia identifican y comunican al Parlamento los mencionados gastos. 3. GÓNZALEZ SÁNCHEZ, M.: «Los beneficios fiscales y su consideración jurídica de gastos públicos». Presu­ puesto y Gasto Público, n.º 5, 1980, p. 65. 4. Téngase presente que tributos del Estado son los cedidos a las CC.AA. De conformidad con lo dispuesto en el art. 10.1 de la LOFCA: «Son tributos cedidos los establecidos y regulados por el Estado, cuyo producto co­ rresponda a la Comunidad Autónoma». Corresponde al Estado su entera regulación jurídica, si bien por el jue­ go jurídico de la cesión su rendimiento pasa a integrarse en una Hacienda pública distinta. Se trata pues, sim­ plemente, de una disociación entre titularidad y afectación. 5. El denominado «Libro Amarillo», que acompaña a la presentación de los Presupuestos Generales del Estado para el ejercicio 2006, subraya a este respecto que el PBF «se refiere exclusivamente a los beneficios fiscales del Estado y, por consiguiente, las cifras que en él se reflejan constituyen cuantificaciones en términos netos de los pertinentes descuentos que miden los efectos de las cesiones de los diversos tributos a las administracio­ nes territoriales, en virtud de lo preceptuado en el vigente sistema de financiación autonómica y en la Ley Re­ guladora de las Haciendas Locales. 6. Algún autor no sólo considera inadecuado la consignación presupuestaria de los beneficios fiscales por el lu­ gar en que se prevé (art. 134.2 CE), sino que además duda de la capacidad de la Administración para lleva a cabo la determinación cuantitativa de los beneficios fiscales: (GONZÁLEZ GARCÍA, E.: «La Ley del Presu­ puesto en la Constitución española de 1978», en Presupuesto y Gasto Público, n.º 3, 1979, p. 129). 7. En la metodología del cálculo del PBF no se utiliza un único procedimiento, sino que se recurre a una plurali­ dad de ellos. Por un lado, se efectúan predicciones de acuerdo con métodos de microsimulación para la mayo­ ría de los incentivos del IRPF y del IS. Por otro, se adoptan enfoques macroeconómicos para algunos de los conceptos de estos impuestos (cuando no se dispone de información suficiente obtenida de las declaraciones anuales), y en los restantes tributos. También cabe realizar una doble clasificación de los métodos empleados, en función de la información de la que se parte para efectuar las predicciones. Así, las estimaciones para el cálculo de los beneficios fiscales que afectan al IRPF, al IS y a los II.EE. se sustentan en el sistema de datos fiscales. Por el contrario, para el IVA, el IPS, el IRNR y los demás tributos, se desarrollan métodos de cálculo basados fundamentalmente en datos ex­ trafiscales, ya sean estadísticos o económicos. Esto sentado, hay que señalar que en el terreno metodológico el PBF 2006 se ha continuado con el proceso de perfeccionamiento y se han introducido cambios significativos respecto al año anterior.