16/07/12 Documento de Registro

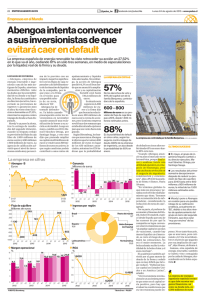

Anuncio