Valoración de una empresa turística, Caso Oliva Nova

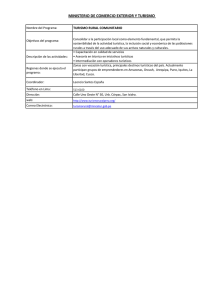

Anuncio