Ranero abogados, SC - Ranero Abogados Tributarios

Anuncio

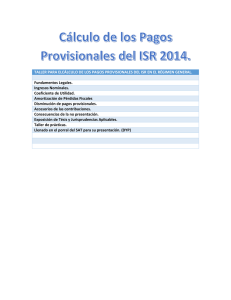

» En el nuevo esquema de la Ley del Impuesto Sobre la Renta que entrará en vigor para 2014, (Arts. 79 fracción X y 82 fracciones IV, V y VIII), se condiciona el Régimen de las Personas Morales con Fines no Lucrativos, en especial para las Instituciones de enseñanza privada, con la finalidad de tener mayor control y fiscalización por parte de las autoridades hacendarias, bajo el argumento de asegurar un marco de transparencia sobre los ingresos que reciben. 1. Antecedentes En el marco fiscal vigente hasta 2013, las sociedades o asociaciones de carácter civil cuya actividad preponderante sea la de prestar servicios de enseñanza con autorización o con reconocimiento de validez oficial de los estudios en los términos de la Ley General de Educación; están consideradas para efectos de la Ley del Impuesto Sobre la Renta (ISR) como una Persona Moral del Título III, es decir Persona Moral con Fines no Lucrativos, con la obligación de presentar a más tardar el 15 de Febrero de cada año declaración en la que se determine el remanente distribuible y la proporción que de este concepto corresponda a cada integrante. En caso de que se llegara a determinar un remanente distribuible, el mismo será sujeto de pago de Impuesto sobre la Renta. La actual Ley del ISR no condiciona que las personas morales que presten servicios de enseñanza deban cumplir con determinadas obligaciones; como una condición previa para poder tributar bajo la modalidad de una Persona Moral con Fines no Lucrativos. Ahora bien, hasta diciembre de 2013, para efectos del IETU, se establece que no serán afectas al pago de este impuesto, las personas morales dedicadas a la enseñanza que estén autorizadas para recibir donativos deducibles y las que no cuenten con dicha autorización sí estarán sujetas del pago de este impuesto. 2. Nuevo Esquema 2014 Con la nueva reforma fiscal, vigente a partir de 2014, se elimina el pago del Impuesto Empresarial a Tasa Única (IETU) y del Impuesto a los Depósitos en Efectivo (IDE), ya que se abrogan dichas Leyes. Asimismo, para efectos de la Ley del (ISR), para no ser contribuyente de impuesto, se 2 condiciona el régimen fiscal de las sociedades o asociaciones de carácter civil que se dediquen a la enseñanza, con autorización o con reconocimiento de validez oficial de estudios en los términos de la Ley General de Educación, así como las instituciones creadas por decreto presidencial o por ley, cuyo objeto sea la enseñanza, a efecto de que puedan llegar a ser no contribuyentes del ISR. Lo anterior siempre y cuando sean consideradas como instituciones autorizadas para recibir donativos deducibles en términos de esta Ley, para lo cual deberán de cumplir con el proceso legal que al efecto señale el SAT. Por lo tanto, para el ejercicio fiscal de 2014, habrá que distinguir dos modalidades: a) Las Sociedades o Asociaciones que no cuentan con autorización oficial para ser donatarias autorizadas. Estas sociedades a partir de 2014, serán sujetas a todas las obligaciones fiscales y al pago del Impuesto Sobre la Renta, activándose dicha obligación a partir de la presentación de su declaración anual de 2014 en el mes de Marzo de 2015, en virtud de que al no tener coeficiente de utilidad, no estarán obligadas a efectuar pagos provisionales a cuenta de este impuesto, no obstante, deberán de reflejar el ISR en (0) ceros, al ya ser sujetos contribuyentes de dicho impuesto. b) Las que cuentan con autorización oficial para ser donatarias autorizadas. Estas sociedades, podrán continuar tributando como personas morales no contribuyentes de este impuesto. No obstante lo anterior, habrá que evaluarse la conveniencia o no de solicitar la autorización durante el año 2014, para ser donataria autorizada, debido a que entre los requisitos para que el SAT otorgue dicha autorización, exige modificar la escritura constitutiva donde debe constar con carácter de irrevocable ciertos requisitos entre los cuales podemos mencionar: No otorgar beneficios sobre el remanente distribuible a persona física alguna o a sus integrantes, personas físicas o morales, salvo que se trate, en este último caso, de alguna donataria o se trate de la remuneración de servicios efectivamente recibidos; y Al momento de su liquidación y con motivo de la misma, destinen la totalidad de su patrimonio a entidades autorizadas para recibir donativos deducibles. 3 En consecuencia por las limitaciones sobre éstos requisitos, las Sociedades o Asociaciones que son propietarias de los bienes inmuebles en donde operan las escuelas, se ven realmente afectadas en su Patrimonio y por lo tanto, deberán evaluar la posibilidad de sacar dichos inmueble(s) de la Sociedad o Asociación, antes de proceder a solicitar su Autorización para ser considerada como Donataria Autorizada, o bien ser causante del Impuesto Sobre la Renta en los términos del Titulo II. De la Ley del ISR. 3. Avisos de Donatarias Autorizadas A continuación nos permitimos enumerar algunos de los avisos que se deben presentar cuando se es una donataria autorizada, a fin de conservar dicho registro. Aviso anual de las donatarias, donde declaran bajo protesta de decir verdad, seguir cumpliendo con los requisitos y obligaciones para continuar con ese carácter, presentarlo en la página del SAT, a través de transmisión electrónica de datos usando la FIEL, durante los meses de enero o febrero de cada año; Aviso para actualización del padrón y directorio de donatarias autorizadas para recibir donativos deducibles por (cambio de domicilio fiscal, cambio de denominación o razón social, modificación en su objeto social, cambio en la clave del RFC; Actualización de datos: teléfono, correo electrónico, etc.), presentarlo en la página del SAT, en “Mi Portal” con la CONTRASEÑA o FIEL, dentro de los 10 días siguientes a que se dio el hecho o se presentó ante Autoridad de que se trate; Información para garantizar la transparencia de los donativos recibidos, así como el uso y destino de los mismos, presentarlo en la página del SAT, a través del programa electrónico “Transparencia de las Donatarias Autorizadas”, utilizando la FIEL, en los meses de noviembre y diciembre de cada año, respecto del ejercicio inmediato anterior; y 4 Información relativa a operaciones realizadas con partes relacionadas o donantes, presentarla en la página de Internet del SAT, a través del programa electrónico “Declaración Informativa de operaciones con terceros”, a más tardar el día 17 de cada mes la información de las operaciones que hayan celebrado en el mes inmediato anterior. 4. Consideraciones legales Consideramos que es indebido el hecho de que la ley del ISR condicione el poder adoptar el régimen jurídico de las sociedades o asociaciones de carácter civil que se dediquen a la enseñanza, para seguir siendo tratadas bajo Título II de la Ley del ISR, esto es como Persona Moral con Fines no Lucrativos. Estimamos que existen posibles vicios de inconstitucionalidad al darse el hecho de que para el año 2014, la Ley del ISR pretenda obligar a una persona moral a tributar ahora bajo el régimen fiscal del Título II de la Ley del ISR, en lugar de poder seguirlo haciendo bajo el esquema del Título III de dicha ley, como lo han venido haciendo las escuelas desde hace más de una década. La limitación es una sanción de índole administrativa-tributaria por no realizar un trámite consistente en darse de alta ante el SAT como Donataria Autorizada. El definir libremente el régimen tributario bajo el cual pretende tributar un contribuyente es un derecho personal que no debe ser coaccionado, ya que son los contribuyentes los que deben decidir conforme a su libre albedrío la forma en cómo más les convenga pagar sus contribuciones con base en las opciones legales que al efecto permite la ley. Consecuentemente no es válido que el SAT de manera intransigente de un año a otro violente un derecho adquirido y de forma ilegal imponga requisitos administrativos para continuar en un régimen fiscal reconocido expresamente por la ley; sólo porque no renuncian formalmente sus socios o asociados a través de una escritura pública, a la libre disposición de su patrimonio. El hecho de que una escuela que tenga entre sus activos bienes muebles o inmuebles, al momento de cumplir con todos los requisitos para ser considerada una donataria autorizada, desde ese momento, queda comprometido de manera irrevocable el patrimonio de la escuela al fin social y ningún socio 5 o asociado podrán en el disponer o vender de los muebles o inmuebles que aportado a la persona (escuela). futuro bienes hayan moral. Adicionalmente no obstante que se cumplan con todos los requisitos para ser una donataria autorizada, significa que el SAT emita en automático la autorización correspondiente, ya que el otorgar dichos permisos es una facultad discrecional del SAT y las escuelas sólo se podrán considerar como contribuyentes del título III de la Ley del ISR, hasta la fecha en que su nombre haya sido publicado en el Diario Oficial de la Federación; lo cual es un -acontecimiento futuro de realización incierta- que no otorga certidumbre jurídica a las escuelas, ni les permite cumplir de manera correcta, certera y puntual con sus obligaciones fiscales. En virtud de lo anterior, las escuelas deberán de analizar su situación particular, a efecto de analizar si les es conveniente o no adecuar sus estatutos sociales para estar en posibilidades de calificar para ser consideradas como donataria autorizadas, a efecto de minimizar su carga tributaria en el año 2014 y subsiguientes. Consideramos que la forma más efectiva que tienen las escuelas que no cuenten al 31 de diciembre de 2013, con una autorización emitida por el SAT para ser consideradas como una donataria autorizada; es que interpongan un juicio de amparo dentro de los 30 días hábiles siguientes a la entrada en vigor de la nueva ley del ISR, derivado de las nuevas limitaciones impuestas para poder seguir siendo consideradas como Personas Morales con Fines no Lucrativos, y además continuar tributando en los términos del título III de la Ley del ISR, sin tener que comprometer su patrimonio. En caso de que requieran de asesoría profesional para llevar a cabo el análisis legal-fiscal tendiente al no registro de su escuela como donataria autorizada, estamos a sus órdenes para atenderles. Teléfonos: (664) 681-58-59 y (664) 686-54-86 Clemente Ranero [email protected] Diego Urias [email protected] Gerardo Ranero [email protected] Norma Peralta [email protected] www.ranero.cc 6