Residente No Habitual en Portugal

Anuncio

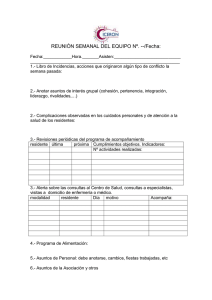

Residente No Habitual en Portugal Régimen tributario portugués del Residente No Habitual Marco General (i) Beneficiarios: Las personas físicas que adquieran su residencia fiscal en Portugal y que no tengan sido en los últimos cinco años gravados como residentes en sede del IRPF (en Portugal, “IRS”) (i) Ventajas: El régimen establece tipos impositivos inferiores a los potencialmente aplicables a los residentes fiscales en Portugal (en las mismas circunstancias), y además, la exención en los ingresos derivados de fuentes extranjeras (ii) Periodo de Aplicación: El contribuyente con la condición de residente no habitual adquiere el derecho a ser gravado en este régimen en un período de 10 años consecutivos, a partir de su registro como residente en territorio portugués (y en cuanto sea considerado residente en Portugal) 2 Requisitos Para acogerse al régimen del residente no habitual, el contribuyente deberá cumplir los siguientes supuestos: (i) Se convierta en residente fiscal en Portugal, según los criterios del Código del IRPF (IRS en Portugal) (ver siguiente diapositiva) (ii) No haya residido en Portugal en los 5 años anteriores a la inscripción en este régimen (iii) Solicitar la inscripción como residente no habitual, en el acto de registro como residente en territorio portugués (ver diapositiva 5) 3 Requisitos Residente fiscal en Portugal Una persona física es residente a efectos fiscales en Portugal, cuando, en el año al que corresponden los rendimientos, se dé cualquiera de las siguientes circunstancias: (i) Permanezca más de 183 días, consecutivos o intermitentes, en el territorio portugués; o (ii) En el 31 de diciembre, tiene, en Portugal, vivienda con intención de mantenerla y ocuparla como residencia habitual, o (iii) Cuando es parte de un hogar donde la persona que tiene la responsabilidad y dirección del mismo es residente en el territorio nacional 4 Requisitos Registro (i) Los contribuyentes deberán declarar, en el registro, que en los últimos 5 años, no existían las condiciones necesarias para convertirse en residente en portugués (ii) Sólo en caso de duda o falta de pruebas de veracidad de la declaración, la Administración Tributaria podrá solicitar pruebas adicionales (iii) En el caso, puede solicitar el certificado de residencia en el extranjero u en los documentos que prueben la existencia de relaciones personales y económicas más estrechas con otro Estado. 5 Impuestos / Tributación Ingresos de fuente Portuguesa (i) Los ingresos netos de las categorías A (rentas del trabajo) y B (negocios e ingresos profesionales) del IRPF (IRS en Portugal): gravamen del 20%, siempre y cuando resulten de una actividad de alto valor añadido - las actividades definidas en la Orden n º 12. / 2010, de 7 de enero (véase el anexo) (ii) Otros ingresos (otras categorías del IRPF/ IRS): Gravados a los tipos progresivos generales (es decir, entre 14,5% hasta 48%, añadido del gravamen extraordinario del 3,5% y el impuesto de solidaridad – 2,5% en los ingresos entre € 80.000 hasta €250.000 y 5% si superior al € 250.000). 6 Impuestos / Tributación Ingresos de fuente extranjera (i) Eliminación de la doble iimposición mediante la aplicación del método de la exención Cumplidos ciertos requisitos (véase la diapositiva siguiente), las rentas obtenidas en el extranjero no serán sometidas a imposición en Portugal (pero se agrupan a los ingresos de fuente interna que no se quedan sujetos al gravamen del 20%, a los fines de la determinación del tipo aplicable a los ingresos totales) (ii) En la Orden nº 2/2010 se establece que los ingresos de las categorías A y B obtenidos en el extranjero, a los que no se aplica el método de exención (por no cumplir los requisitos), se gravan al tipo especial del 20%, en el caso que deriven de actividades de alto valor añadido (véase el anexo) 7 Impuestos / Tributación Exención - Requisitos (i) Ingresos de la categoría A (rentas del trabajo) y H (pensiones): Es aplicable la exención si fueron sujetos efectivamente a tributación en el Estado de origen, y siempre que no sean de considerar obtenidos en territorio portugués (ii) Ingresos de otras categorías: Desde que (a) puedan estar sujetos a tributación en el Estado de origen (de acuerdo a las reglas establecidas en el Convenio para evitar la doble imposición celebrados por Portugal con el país de origen de dichos ingresos) o (b) si no hay Convenio, puedan someterse a imposición en los termos generales que figuran en el Modelo de Convenio de la OCDE y que no proceden de un territorio calificado como paraíso fiscal y, además, no se consideran obtenidos en Portugal Nota: El residente no habitual puede optar por el método del crédito fiscal, caso en el que es obligatorio agregar todos los ingresos a efectos de tributación 8 Anexo 9 Orden 12/2010 Actividades de alto valor añadido 6 —Psicólogos: 601 -— Psicólogos. 7 – Profesiones independientes, técnicos y asimilados: 701 — Arqueólogos; 702 — Los biólogos y expertos en ciencias de la vida; 703 — Informáticos; 704 — Consultoría y programación y las actividades relacionadas con la informática y las ciencias de la computación informática; 705 — Actividades de programación informática; 706 — Actividades de consultoría informática; 707 — Gestión y operación de equipos de computación; 708 — Actividades de servicios de información; 709 — Actividades de procesamiento de datos, la domiciliación de información y actividades conexas; portales web; 710 — Actividades de procesamiento de datos, la domiciliación de información y actividades conexas; 711 — Otros servicios de información; 712 — Actividades de agencias de noticias; 713 — Otros servicios de información; 714 — Investigación y desarrollo; 715 — Investigación y desarrollo de la ciencia física y natural; 716 — Investigación y desarrollo en biotecnología; 717 — Diseñadores. 8 — Los inversores, gerentes y administradores: 801 — Inversores, directores y gerentes de empresas que promueven la inversión productiva, ya asignados a los proyectos elegibles y contratos de concesión de los beneficios fiscales concedidos en el marco del Código Fiscal de Inversiones, aprobado por el Decreto-Ley n. 249/2009, 23 de septiembre; 802 — Altos ejecutivos de sociedades. 1 — Arquitectos, ingenieros y técnicos similares: 101 — Arquitectos; 102 -— Ingenieros; 103 -— Geólogos. 2 — Artistas plásticos, actores y músicos: 201 — Artistas del teatro, ballet, cine, radio y televisión; 202 -— Cantantes; 203 — Escultores; 204 — Músicos; 205 - Pintores. 3 — Auditores : 301 — Auditores; 302 – Asesores Fiscales. 4 — Médicos y dentistas: 401 — Dentistas; 402 — Analistas Médicos; 403 — Cirujanos; 404 — Médicos en buques; 405 — Médicos Generalistas; 406 — Dentistas; 407 — Estomatológicos; 408 -— Médicos fisiatras; 409 — Gastroenterólogos; 410 — Oftalmólogos; 411 — Médicos ortopedistas; 412 — Especialistas ENT; 413 — Los pediatras; 404 — Los médicos y radiólogos; 405 — Los médicos de otras especialidades. 5 — Profesores: 501 -— Profesores .