Análisis Financiero de las Tasas de Interés en la Zona Monetaria

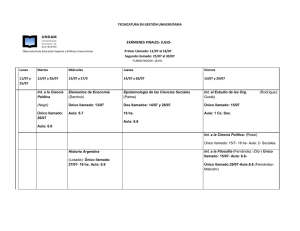

Anuncio