ganancias siempre ganancias

Anuncio

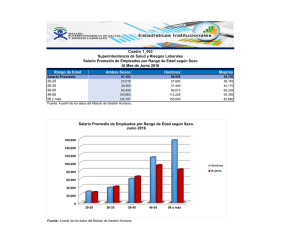

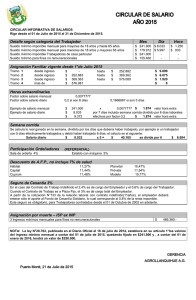

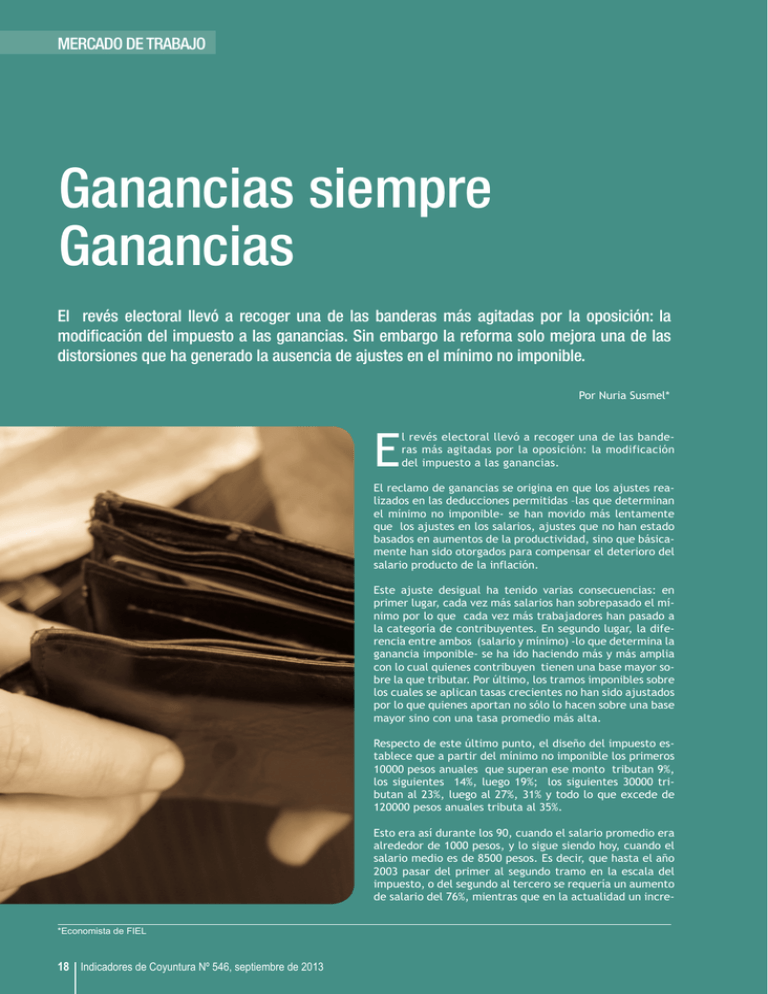

MERCADO DE TRABAJO Ganancias siempre Ganancias El revés electoral llevó a recoger una de las banderas más agitadas por la oposición: la modificación del impuesto a las ganancias. Sin embargo la reforma solo mejora una de las distorsiones que ha generado la ausencia de ajustes en el mínimo no imponible. Por Nuria Susmel* E l revés electoral llevó a recoger una de las banderas más agitadas por la oposición: la modificación del impuesto a las ganancias. El reclamo de ganancias se origina en que los ajustes realizados en las deducciones permitidas –las que determinan el mínimo no imponible- se han movido más lentamente que los ajustes en los salarios, ajustes que no han estado basados en aumentos de la productividad, sino que básicamente han sido otorgados para compensar el deterioro del salario producto de la inflación. Este ajuste desigual ha tenido varias consecuencias: en primer lugar, cada vez más salarios han sobrepasado el mínimo por lo que cada vez más trabajadores han pasado a la categoría de contribuyentes. En segundo lugar, la diferencia entre ambos (salario y mínimo) -lo que determina la ganancia imponible- se ha ido haciendo más y más amplia con lo cual quienes contribuyen tienen una base mayor sobre la que tributar. Por último, los tramos imponibles sobre los cuales se aplican tasas crecientes no han sido ajustados por lo que quienes aportan no sólo lo hacen sobre una base mayor sino con una tasa promedio más alta. Respecto de este último punto, el diseño del impuesto establece que a partir del mínimo no imponible los primeros 10000 pesos anuales que superan ese monto tributan 9%, los siguientes 14%, luego 19%; los siguientes 30000 tributan al 23%, luego al 27%, 31% y todo lo que excede de 120000 pesos anuales tributa al 35%. Esto era así durante los 90, cuando el salario promedio era alrededor de 1000 pesos, y lo sigue siendo hoy, cuando el salario medio es de 8500 pesos. Es decir, que hasta el año 2003 pasar del primer al segundo tramo en la escala del impuesto, o del segundo al tercero se requería un aumento de salario del 76%, mientras que en la actualidad un incre*Economista de FIEL 18 Indicadores de Coyuntura Nº 546, septiembre de 2013 MERCADO DE TRABAJO mento en el salario de sólo el 9% hace que se tribute en una escala superior. Tasa Media del Impuesto (sobre Remuneraciòn Bruta) Las modificaciones que ha introducido el Poder Ejecutivo sólo apunta a corregir una de las tres distorsiones que la política de falta de ajuste por inflación ha generado: la inclusión de cada vez más trabajadores en la categoría de contribuyentes. Gráfico 1. Evolución de la Tasa Media de Ganancias Trabajador casado con dos hijos 16% 14% 12% 1.5 W Medio 2.5 W Medio 2 W Medio 3 W Medio 10% 8% 6% La solución encontrada representa una modificación 4% en el diseño: no se incrementaron los montos de las 2% deducciones permitidas, sino que simplemente se 0% excluyó -por decreto- del 2000 2002 2005 2006 2007 2009 2010 2011 2012 2013 2013 pago del tributo a todo traReforma bajador que en el período de enero a agosto del año 2013 haya tenido en todos los meses ingresos -excluido el aguinaldo- inferiores a 15 sí representa una mejora ya que es el mínimo más alto mil pesos. Para todos los trabajadores que hayan tenido pa(relativo al salario) desde 2003 (excepto en el año 2007) gos superiores a 15 mil pero inferiores a 25 mil en todos pero aún inferior al nivel de los años 90. los meses, las deducciones permitidas (o sea el mínimo no imponible) se incrementa un 20%, y un 30% en el caso de las O sea, la reforma representa una reducción de quienes Provincias de La Pampa, Río Negro, Chubut, Neuquén, Santa pagaban ganancias respecto del año pasado, pero aún muCruz y Tierra del Fuego. En ninguno de los casos se distingue chos trabajadores que años atrás no debían tributar hoy entre trabajadores solteros o casados ni aun cuando tienen deben hacerlo. También cabe destacar que el aumento en cargas de familia. el ingreso disponible mejora relativamente más a quienes no tienen cargas de familia y por lo tanto enfrentan menoSi bien el mínimo no imponires gastos. ble difiere entre individuos dependiendo de la composiLa reforma tiene otra ción familiar y de otros gasarista y es que genera que tos que se permite deducir quien tiene un ingreso que (médicos, seguros, préstapasa ligeramente el mínimos), para un trabajador mo pasa a pagar impuesto, casado con dos hijos, cuyo no sobre el marginal sino cónyuge no tiene o tiene por todo el monto impoingresos muy pequeños, el nible, lo que produce que piso de ganancias fue estaquien percibe un ingreso blecido a comienzos de año de 15.001 tenga un ingreso en 11562 pesos en tanto que para un trabajador soltero en neto menor que quien gana un peso menos, a pesar de que 9297 pesos. también enfrente un mínimo no imponible elevado en un 20%. Medido en términos del salario promedio, un trabajador casado que cobraba un salario 1,34 veces el salario proEn el caso de los trabajadores casados la diferencia es pemedio pasaba a estar alcanzado por el impuesto, mientras queña, pero en el caso de los trabajadores solteros la dique en el caso de un trabajador soltero el límite era de 1 ferencia es mayor y el ingreso disponible de quien percibe salario promedio. un peso más a los 15 mil establecidos es un 4% más bajo. Más aún todo trabajador que tiene una remuneración hasta El nuevo nivel del mínimo no imponible–implica que para 5,3% más alta que el mínimo no imponible tiene un ingreso comenzar a tributar el salario debe ser 1,7 salarios medios, disponible inferior. Lo mismo sucede cuando se sobrepasa lo cual denota una sustancial mejora respecto de la situapor poco los 25 mil pesos de ingreso. ción anterior. Sin embargo si se compara con años más allá de 2012, la mejora ya no luce como tal. Un comentario final sobre la modificación introducida es que en breve, inflación y ajustes salariales mediantes, el Para trabajadores casados la relación mínimo no imponible mínimo no imponible quedará nuevamente desactualizado / salario medio es idéntica a la que regía en el año 2011 y todos los que hoy están excluidos pasaran nuevamente a y claramente muy inferior a cualquier otro nivel desde la encabezar el reclamo por el mínimo no imponible. década del 90. En el caso de los trabajadores solteros, esto El nuevo mínimo no imponible implica una mejora respecto de comienzos de este año pero si se compara con años más allá de 2012, la mejora ya no luce como tal. Indicadores de Coyuntura Nº 546, septiembre de 2013 1991