Capítulo III

Anuncio

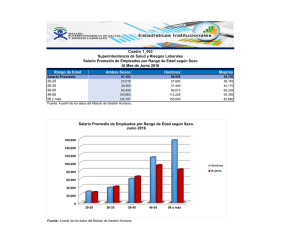

Capítulo 3. La función de producción, el mercado de trabajo, la demanda agregada y el equilibrio general. Economía II Curso 2012 NOTA: 1) Estas transparencias son apenas una guía para el seguimiento de la clase y NO son material “oficial” de la cátedra. 2) NO sustituyen en modo alguno a los materiales de lectura obligatoria. Los agentes, los mercados y el diagrama de circulación monetaria • Los modelos macroeconómicos (de economía cerrada) operan en general, con cuatro grandes agentes y tres grandes mercados: Familias - Empresas - Gobierno - Bancos Mercado de factores productivos - Mercado de bienes y servicios - Mercado financiero • En el diagrama de Circulación monetaria se muestran los agentes y los mercados, con el fin de examinar el flujo de circulación de dinero a través de la economía . En contrapartida de cada uno de estos flujos monetarios existe una prestación vinculada con la economía real, la cual no queda representada en el cuadro. • Si se examina desde la óptica de los agentes económicos, las flechas que se dirigen hacia cada agente representan sus ingresos, y las que salen desde cada agente, representan sus aplicaciones de fondos. • Así, las familias reciben ingresos del mercado de factores productivos, y los emplean para: pagar impuestos al gobierno; adquirir bienes y servicios para consumir; o ahorrar en los mercados financieros. • Las empresas obtienen ingresos por la venta de bienes y servicios y por la toma de recursos del mercado financiero, y los utilizan para pagar a los factores de producción y para invertir. • Por último, el gobierno recibe ingresos bajo la forma de recaudación de impuestos y los emplea para pagar sus compras de bienes y de servicios. • Si se examina desde la óptica de los tres mercados, vemos en cada uno de ellos una oferta y una demanda: • En el mercado de factores productivos, la oferta corre por cuenta de las familias, y la demanda por cuenta de las empresas. La flecha que ingresa al casillero representa el pago que efectúan las empresas a las familias por concepto de beneficios y de salarios. La flecha que egresa representa ese mismo flujo concebido como ingresos de las familias. En este mercado se determinan: el salario real y el costo de uso del capital respectivamente. • En el mercado financiero la oferta está constituida por el ahorro de las familias, y la demanda por los préstamos que, financiados con dicho ahorro, se realizan a las empresas y al gobierno. Si desagregamos los activos financieros entre dinero y bonos, encontramos una oferta y una demanda de dinero, así como una oferta y una demanda de bonos. • Finalmente, en el mercado de bienes y servicios , la flecha que egresa de este casillero, con destino a las empresas, representa el flujo de ingresos por ventas que perciben las empresas, como retribución por su aporte al proceso productivo. Las tres flechas que ingresan, representan en contrapartida el destino de la producción: la demanda agregada de bienes y servicios, la cual se compone del consumo de las familias, la inversión de las empresas y las compras del gobierno. La función de producción neoclásica • La producción global de bienes y servicios de una economía depende de la cantidad de factores de producción aplicados a la misma y de la tecnología disponible para combinar dichos factores, transformándolos en productos terminados. • La función de producción, a partir de la cual se expresa la tecnología disponible, establece la relación existente entre la cantidad de factores productivos utilizados y la cantidad de producto final obtenido. Y=f[N,K] donde K es el stock de capital físico, N la cantidad de trabajadores empleados y Y representa el PBI de la economía. • Supondremos que la economía produce un solo bien y que los factores de producción son de calidad homogénea. • Supondremos también que, en general, existe un gran número de firmas que compiten en el mercado para producir ese bien, ninguna de las cuales tiene un peso relativo tan significativo como para poder fijar precios ni salarios (competencia perfecta). La función de producción neoclásica • Si se supone que la función de producción es continua y derivable, entonces: dY / dN f ' N 0 d 2Y / dN 2 f ' ' N 0 • La productividad marginal del trabajo es positiva pero decreciente con el número de trabajadores empleados. Es decir, se cumple la ley de rendimientos decrecientes. El análisis clásico del mercado de trabajo La teoría clásica de la demanda de trabajo • Tres supuestos fundamentales: i) Rendimientos marginales decrecientes; ii) Competencia perfecta; iii) Empresarios maximizadores de beneficios. • Con un stock de capital constante en el corto plazo y con precios de producto y de insumos dados, la variable que pueden controlar los empresarios es el nivel de ocupación. • Dado su objetivo de maximizar ganancias, contratarán aquella cantidad de trabajadores que vuelva máxima la diferencia entre sus ingresos totales y sus costos totales. Esta diferencia se expresa a través de una función de beneficios: B=P.Y–W.N En términos reales: B/P = Y – (W/P) . N B/P = f (N) – (W/P) . N Los beneficios reales se expresan como una función creciente de la cantidad producida y decreciente del salario real (W/P). La teoría clásica de la demanda de trabajo • Si se cumple el supuesto de rendimientos marginales decrecientes, el valor de máximo beneficio del empleo se obtiene cuando se iguala la productividad marginal física del trabajo con el salario real. • Es decir, al empresario le conviene contratar trabajadores hasta el punto en el cual sus ingresos marginales igualan a sus costos marginales. El salario real de mercado corta a la curva de productividad marginal del trabajo en el punto E de máxima ganancia, donde queda determinado un nivel de empleo N* que optimiza la función de beneficios empresariales. La teoría clásica de la demanda de trabajo • Si el empresario resuelve contratar menos de N* trabajadores, se está perdiendo de ganar la diferencia entre la productividad marginal de los trabajadores no contratados y el salario real inferior que tendría que pagarles. Por lo tanto, cuando la productividad marginal supera al salario real de mercado, el empresario gana contratando más trabajadores. • Si por el contrario, el empresario se excede de N*, la productividad marginal de cada uno de los trabajadores que contrate adicionalmente será siempre inferior al salario real que tiene que pagarles, y el empresario se introduce en una zona de pérdidas marginales. La teoría clásica de la demanda de trabajo • Dada una determinada curva de productividad marginal del trabajo, un aumento del salario real disminuye la cantidad de trabajadores que los empresarios están dispuestos a contratar. • Como en el punto de máxima ganancia el salario real es igual a la productividad marginal de la mano de obra, la curva de demanda de trabajo no es otra que la curva de productividad marginal. La curva de demanda de trabajo establece una relación inversa entre la cantidad de trabajadores empleados y el salario real (pendiente negativa). El análisis clásico del mercado de trabajo La teoría clásica de la oferta de trabajo • El análisis clásico del mercado de trabajo se completa con una función de oferta de trabajo. • La teoría clásica plantea que también las familias, al igual que los empresarios, toman decisiones que optimizan sus niveles de utilidad. • Las personas derivan utilidad del consumo como del ocio, en tanto que el trabajo les genera desutilidad. Sin embargo, si bien el trabajo en sí mismo genera desutilidad, constituye un medio para recibir salarios y poder así acceder a la utilidad que reporta el consumo. • Los individuos tratan de maximizar una función de utilidad subjetiva, que depende positivamente tanto de sus niveles de consumo como de la valoración subjetiva del tiempo destinado al ocio, sujetos a una restricción presupuestaria, que dependerá del salario real que él obtenga por su trabajo. La teoría clásica de la oferta de trabajo • La teoría clásica llega a la conclusión de que la curva de oferta de trabajo de corto plazo es una función creciente del salario real. • Ello es así porque el salario real es el costo de oportunidad del ocio, ya que constituye el ingreso real que el trabajador deja de percibir por cada hora no trabajada. La teoría clásica de la oferta de trabajo • Sin embargo, es necesario tener en cuenta que al subir el salario real se ponen en marcha dos efectos contrapuestos sobre la oferta de trabajo: un efecto sustitución y un efecto ingreso o riqueza. • El efecto sustitución se genera porque cuanto mayor el salario real más costoso resulta el tiempo de ocio, en el sentido de que cada hora de ocio implica renunciar a una mayor cantidad de bienes de consumo por no percibir ese salario real superior. • El efecto ingreso o riqueza ocurre porque cuando sube el salario real las familias trabajadoras son más ricas que antes, y entonces pueden darse el lujo de trabajar menos horas para poder seguir consumiendo igual que antes. • El impacto neto de una suba del salario real dependerá entonces de la fuerza relativa de estos dos efectos contrapuestos. En términos generales, en el corto y mediano plazo, el efecto sustitución domina al efecto riqueza, mientras que en períodos muy largos, el efecto riqueza puede llegar a ser mucho más fuerte. El equilibrio del mercado de trabajo y el producto de pleno empleo. En el panel b) vemos que el equilibrio del mercado de trabajo corresponde al punto E, en el cual se igualan la oferta con la demanda de mano de obra. En las coordenadas de dicho punto, se encuentran los valores de equilibrio del empleo y del salario real. Se trata de un punto de equilibrio debido a que en él, ni los empresarios ni los trabajadores tienen motivos para modificar sus conductas, ya que ambos están optimizando sus niveles de utilidad. Además, se trata de un punto de pleno empleo de la mano de obra. El equilibrio del mercado de trabajo y el producto de pleno empleo. • Así, si el salario real vigente en el mercado de trabajo es (W/P)E, los empresarios estarán dispuestos a contratar NE trabajadores, y los trabajadores dispuestos voluntariamente a trabajar a dicho salario real son justamente NE. Dicho nivel de empleo de equilibrio NE, se corresponde con la producción de pleno empleo de la mano de obra YPE. • De la interacción de las decisiones de miles de empresarios y de millones de trabajadores, surge en el mercado un nivel de equilibrio del salario real. • Si por alguna razón rigiera transitoriamente otro salario real, diferente al de equilibrio, los economistas clásicos postulan que rápidamente el mercado tenderá a ajustarse hacia su situación de equilibrio. • Esta teoría clásica del mercado de trabajo implica una total flexibilidad de precios y de salarios, tanto al alza como a la baja. La teoría de la demanda agregada • En una economía cerrada el producto demandado (Yd) se compone del consumo más la inversión más las compras gubernamentales. Yd= C + I + G Nuestro objetivo es analizar cómo se asigna el PBI a cada uno de estos fines. 1) El consumo El consumo constituye el componente cuantitativamente más importante de la demanda agregada. En la mayor parte de los países, incluido Uruguay, el consumo representa alrededor de dos terceras partes del PBI. • La teoría clásica del ahorro y del consumo, desarrollada fundamentalmente por Irving Fisher, se basa en un análisis intertemporal. Se supone que las familias, como se comportan racionalmente, deben tomar en cuenta que el consumo y el ahorro no sólo depende de sus ingresos corrientes sino también de lo que esperan sea su patrón de ingresos en el futuro. • La decisión óptima de cuánto consumir y ahorrar hoy, y por lo tanto, cuánto consumir en el futuro, se toma maximizando una función de utilidad asociada con el consumo, sujeta a una restricción presupuestaria intertemporal. • De esta manera, para un nivel de ingreso real de pleno empleo dado, el ahorro es una función creciente y el consumo una función decreciente de la tasa de interés real de mercado de la economía. • La tasa de interés real (r) no es otra cosa que la tasa e interés nominal ( i) corregida para tener en cuenta la incidencia de la inflación: i mide el ∆% de la cantidad de dinero que el depositante dispondrá dentro de una año, mientras que r mide el ∆% de la cantidad de bienes que el depositante podrá comprar dentro de un año en relación con el poder adquisitivo que representaba al momento de depositarlo. • Es razonable que el incentivo que los individuos tienen para ahorrar no dependa de i, pero si dependa de r, dado que cuanto mayor el valor de r, mayor también el consumo adicional de bienes y servicios al que se puede acceder en el fututo ahorrando en el presente. • La evidencia empírica disponible sugiere que los efectos de cambios de la tasa de interés real sobre el ahorro y el consumo agregados probablemente existan, pero no son demasiado importantes. • Ello conduce a una función de ahorro creciente pero bastante inelástica a la tasa de interés real. Efectos de una suba de la tasa de interés sobre el ahorro agregado • El enfoque keynesiano del ahorro y del consumo Keynes formula un análisis del consumo y del ahorro muy diferente al que predominaba entre los economistas clásicos. Keynes no puso mayor énfasis en el análisis intertemporal, sino que se preocupó por investigar las relaciones existentes entre los niveles de ahorro y de consumo de las familias y sus respectivos niveles de ingreso. Basándose en la observación, Keynes sostuvo que tanto el consumo como el ahorro son funciones crecientes del ingreso disponible. C = C0 + c . YD con C0 > 0 ; 0 < c < 1 Llamó propensión media a consumir (c) a la parte del ingreso disponible que se destina al consumo, y propensión media a ahorrar a su complemento. C0 representa el consumo autónomo y se supone positivo. • El enfoque keynesiano del ahorro y del consumo La función de consumo keynesiana A diferencia de los que sucede con la teoría clásica del ahorro y del consumo, la casi totalidad de los trabajos empíricos encuentran que se cumple lo que Keynes denominó la ley psicológica fundamental: que la propensión marginal a consumir es positiva pero menor a la unidad. Es decir, la teoría keynesiana del consumo constituyó un avance de gran significación para el análisis macroeconómico. • Una síntesis de las teorías del consumo y del ahorro Una solución de compromiso entre los enfoques clásico y keynesiano del consumo y del ahorro sugiere que ambas variables dependen tanto del ingreso disponible como de la tasa de interés real. El consumo es una función creciente del ingreso disponible pero decreciente de la tasa de interés real, mientras que el ahorro es una función creciente tanto del ingreso disponible como de la tasa de interés real. C = C (YD , r ) C ’ (YD)> 0 ; C ’ (r) < 0 S = C (YD , r ) S ’ (YD)> 0 ; S ’ (r) > 0 2) La inversión • • • El concepto de inversión que interesa para el análisis de la demanda agregada del mercado de bienes y servicios es la inversión real y no la inversión financiera. La inversión real es aquella que incrementa el stock de capital físico de la economía. La teoría económica de la inversión que vamos a adoptar consiste en suponer que la demanda de bienes de capital es una función decreciente de la tasa de interés real de mercado vigente en la economía. • La inversión también depende de la productividad marginal del capital. El equilibrio competitivo requiere que la productividad marginal del capital se iguale con el costo de uso del capital, que es la suma de la tasa de interés real más la tasa de depreciación del stock de capital. • Para que un determinado proyecto de inversión resulte rentable, su rendimiento expresado como tasa de interés deber ser mayor que su costo de financiamiento. La decisión de inversión a nivel microeconómico • Las empresas aplican dos criterios diferentes para evaluar la conveniencia de llevar a cabo un determinado proyecto de inversión: - El primero implica maximizar intertemporalmente el valor del patrimonio neto de la empresa: criterio del valor actual neto (VAN). - El segundo criterio se basa en el cálculo de la tasa de rentabilidad intertemporal asociada con el proyecto, llamada tasa interna de retorno (TIR), y en su posterior comparación con la tasa de costo de los recursos necesarios para financiar el mismo. Estos dos criterios conducen siempre a la misma decisión, ya sea aceptar o rechazar el proyecto. Ejemplo • • • • • Ejemplifiquemos con el caso de la compra de una determinada maquinaria por parte de una empresa. La maquinaria tiene un costo de U$S 300.000, y una vida útil de 3 años. El valor esperado de los ingresos y costos del proyecto año por año es el siguiente: En un análisis superficial, si la maquinaria cuesta U$S 300.000, y a lo largo de su vida útil genera un flujo neto de caja positivo de U$S 357.313, resultaría conveniente adquirirla. Sin embargo, antes de tomar una decisión final, es necesario tomar en cuenta los costos de financiamiento. • • • • Sólo si los costos de financiamiento fueran cero sería legítimo comparar directamente ingresos operativos netos con el costo de la maquinaria. Pero el financiamiento siempre tiene un costo. Tres opciones: i) tomar prestado en el mercado financiero (costo explícito), ii) aportes de fondos de los propietarios (costo implícito, que es el costo de oportunidad de los fondos de los propietarios de la empresa), y iii) combinación de las anteriores. Dada la existencia de ese costo financiero, es claro que no resulta indiferente cobrar un determinado ingreso al cabo del primer año de vida útil que hacerlo al cabo del segundo o del tercero. Si calculamos el valor actualizado del flujo de caja que promete el proyecto de inversión: VAN = -DI + IO1 /(1+r) + IO2 /(1+r)2 + IO3 /(1+r)3 Donde DI es el desembolso inicial; IOi significa ingresos operativos netos del año i y r es la tasa de costo del financiamiento. • Según el criterio del VAN, es conveniente llevar a cabo el proyecto siempre y cuando el VAN sea positivo. El Valor Actual Neto y la Tasa Interna de Retorno • • • Al valor de la tasa de interés que cumple la propiedad de anular el VAN, le llamamos tasa interna de retorno (TIR) En nuestro ejemplo, dicha tasa equivale al 9%; es decir, si el costo de financiamiento del proyecto fuese superior al 9%, el VAN se volvería negativo , y ya no resultaría conveniente invertir en la nueva maquinaria. En resumen, si el VAN es positivo, es porque la TIR supera a la tasa de financiamiento y entonces conviene llevar adelante el proyecto. Si el VAN es negativo, es porque la TIR resulta inferior a la tasa de costo de financiamiento y corresponde descartar el proyecto. La teoría macroeconómica de la inversión • • • A nivel macroeconómico la tasa de rentabilidad depende de la productividad marginal del stock de capital. A medida que la inversión va aumentando, el stock de capital también lo hace, y por consiguiente, la productividad marginal del capital decrece. Por otra parte, la tasa de interés de mercado, que constituye el costo de financiamiento de los proyectos, depende de la oferta y demanda en los mercados de dinero y de bonos. • La teoría de la inversión supone que los empresarios son maximizadores de beneficios, y que deciden invertir siempre y cuando la tasa de rentabilidad de los proyectos supere a la tasa de interés de mercado. • En suma, dada determinada productividad marginal del capital, la inversión real es una función decreciente de la tasa de interés real de mercado. I = I(r) con I’(r) < 0 • Los economistas clásicos sostienen que la inversión es altamente sensible a la tasa de interés. La Función de Inversión • Keynes también hace depender a la inversión negativamente de la tasa de interés real, pero a diferencia de los clásicos, sostiene que se trata de una función muy inelástica y bastante inestable. Destaca que la inversión depende mucho de otros factores, como ser el carácter altamente volátil de las expectativas de los empresarios. 3) Las compras del gobierno • • De los tres componentes de la demanda agregada de bienes y servicios, sólo los dos primeros, consumo e inversión, serán tratados como variables endógenas. El tercer componente, el gasto público, se considera exógeno, fijado por las decisiones de política fiscal del gobierno. G = G0 • Es decir, no intentaremos explicar en forma endógena el proceso políticos que conduce a decidir los volúmenes de compras gubernamentales, sino que asumiremos que el gasto del gobierno es una variable exógena que las autoridades utilizan como instrumento de política fiscal. El Equilibrio General y la teoría clásica de la tasa de interés • El Equilibrio General visto desde el mercado de bienes y servicios Supuestos: completa flexibilidad de las variables nominales (P y W), y teoría clásica del mercado de trabajo y la función de producción. El producto generado por la economía se encuentra en su nivel de pleno empleo: Y s YPE El análisis de la demanda de bienes y servicios se resume: (recordando que el YD equivale a la diferencia entre el ingreso total y los impuestos) Yd C I G d C C (YD, r ) Y C YPE T0 , r I ( r ) G0 I I (r ) G G0 y T T0 Y s YPE • El Equilibrio General visto desde el mercado de bienes y servicios Condición de equilibrio del mercado de bienes: igualdad entre el producto ofrecido por el conjunto de empresas de la economía y la demanda agregada. Ys Yd (1) YPE C YPE T0 , r I (r ) G0 Todas las variables son conocidas, excepto la tasa de interés. La tasa de interés desempeña un rol fundamental en nuestro modelo: deberá ajustarse hasta garantizar que la demanda agregada de bienes y servicios se iguale con la oferta. - Cuanto mayor la tasa de interés real, menores los gastos de consumo y de inversión del sector privado, y por consiguiente, menor demanda agregada de bienes y servicios. - Inversamente, cuanto menor la tasa de interés real, mayor el gasto agregado de la economía. • El Equilibrio General visto desde el mercado de bonos La ecuación anterior puede reformularse para obtener: YPE T0 C YPE T0 , r I (r ) G0 T0 Recordando que el ahorro del sector privado se define como la diferencia entre el ingreso disponible y el consumo, tenemos: (2) S (YPE T0 , r ) I (r ) G0 T0 I (r ) DF Esta es la condición de equilibrio del mercado de bonos, según la cual el ahorro voluntario de las familias debe igualarse con la suma de la inversión más el déficit fiscal. El primer miembro muestra que el ahorro de las familias depende positivamente de su ingreso disponible y de la tasa de interés real de mercado; mientras que el segundo, muestra que la demanda de prestamos depende de la inversión real, función decreciente de la tasa de interés real, y del déficit fiscal que tiene que financiar el gobierno. • La noción de tasa de interés natural Las ecuaciones (1) y (2) muestran que, para un determinado valor de la tasa de interés, los mercado de bienes y de bonos están en equilibrio. Ese valor se conoce como la tasa de interés natural de la economía, dado que se asocia con el producto “natural” o de pleno empleo. r rN S=Demanda de bonos N I=Oferta de bonos S=I S,I En la intersección de las curvas de ahorro e inversión queda determinada la tasa de interés real de equilibrio o tasa natural. El punto N no sólo representa el equilibrio del mercado de bienes, sino también el equilibrio del mercado de bonos. La curva de pendiente negativa es la curva de inversión en el mercado de bienes, pero representa también la curva de oferta de bonos, ya que las empresas deben emitir deuda para financiar sus proyectos. La curva de pendiente positiva es la curva de ahorro de las familias, pero representa también la demanda de bonos, porque los agentes que ahorran desean invertir financieramente sus fondos excedentes en activos rentables. Sólo cuando la tasa de interés de mercado es igual a la natural, los proyectos de inversión de los empresarios encuentran financiamiento por montos equivalentes en el mercado de bonos, porque resultan compatibles con los planes de ahorro de las familias. Si r > rn , el ahorro excedería a la inversión, y r tendería a descender. Si r < rn , la inversión excedería al ahorro, y r tendería a aumentar. • Los factores que alteran la tasa de interés natural Consideremos un aumento del componente autónomo del consum0 (C0), lo que representa un mayor consumo, para cada valor del ingreso. • Dado que el ingreso permanece constante, el aumento del consumo tiene como contrapartida una reducción del ahorro. S’ r S N’ r’N N rN I S1=I1 S0=I0 S,I • La curva de ahorro se desplaza hacia la izquierda y hacia arriba, provocando una suba de la tasa de interés natural y, en consecuencia, un descenso de los niveles de inversión y de ahorro de equilibrio. • Los factores que alteran la tasa de interés natural Consideremos una mejora tecnológica que incrementa la productividad marginal del capital. (mayor I para igual r) • Este aumento de la PMgK conduce a un aumento de la inversión proyectada para cada valor de la tasa de interés. r N’ r’N S N rN I' I S0=I0 S1=I1 S,I • La curva de inversión se desplaza hacia arriba, aumentando la tasa de interés natural. Dicho aumento genera a su vez un mayor ahorro voluntario de las familias, que en el nuevo equilibrio, alcanza para financiar el incremento de la inversión proyectado por las empresas. • Los factores que alteran la tasa de interés natural Por último, podemos ver el efecto combinado de los shocks a la inversión y al ahorro. Por ejemplo, una mejora tecnológica que incrementa la productividad marginal del trabajo y también del capital, tiene por efecto aumentar el valor de equilibrio del ingreso real y generar desplazamientos tanto en la curva de inversión como en la de ahorro. r rN=r’N S S’ N I' N’ S0=I0 S1=I1 I S,I El resultado es un incremento de los niveles de ahorro e inversión de la economía. En cuanto a la tasa de interés natural, no queda claro cuál es el efecto neto resultante. • Los efectos de un aumento del gasto público en el modelo clásico de la tasa de interés. Consideremos un aumento exógeno del gasto público, manteniendo incambiado el valor de la recaudación impositiva. Para financiar el déficit fiscal el gobierno emite títulos de deuda pública en el mercado de bonos, bajo el supuesto que los particulares se mostraran dispuestos a comprarlos siempre que la tasa de interés real les resulte lo suficientemente atractiva. r S r´N rN N´ F N I+DF I S0=I0 N´ F S,I, DF La oferta de fondos sigue estando representada por la curva de ahorro, pero ahora la demanda de fondos presenta dos componentes: la demanda del sector privado con destino a la inversión y la demanda del sector público con el fin de financiar el DF. • Los efectos de un aumento del gasto público en el modelo clásico de la tasa de interés. La presión que ejerce el gobierno sobre la demanda en el mercado de fondos prestables, determina que la demanda total de fondos aumente, y la tasa de interés natural suba de rN a r´N. Esta suba de la tasa de interés real de equilibrio genera efectos contrapuestos: el ahorro aumenta y la inversión del sector privado disminuye. En el nuevo equilibrio, el exceso de ahorro privado se compensa con el desahorro público asociado con el déficit fiscal. Dado que tanto el consumo como la inversión del sector privado son funciones decrecientes de la tasa de interés real, el incremento de la tasa natural provocado por la política fiscal, trae aparejado un descenso del monto que gasta el sector privado en el mercado de bienes. • Los efectos de un aumento del gasto público en el modelo clásico de la tasa de interés. Decimos que se produce un efecto desplazamiento, cuando la política fiscal expansiva genera una caída del gasto del sector privado (efecto expulsión o “crowding out”). Una de las características del modelo clásico es que el efecto desplazamiento es completo: el gasto privado tiene que descender exactamente en el mismo monto que sube el gasto público, puesto que el producto se encuentra en su nivel de pleno empleo. En el modelo clásico, la expansión fiscal no es reactivadora, sino que genera meramente una redistribución de los componentes de la demanda agregada, en favor del gasto del sector publico y en perjuicio del gasto del sector privado.