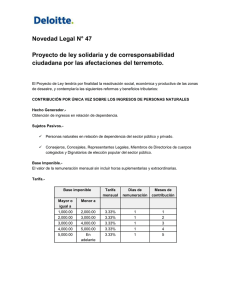

Ley Orgánica para el Equilibrio de las Finanzas Públicas

Anuncio