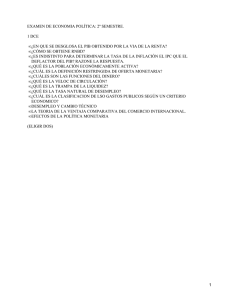

TESIS de MA GÍSTER - Instituto Economía Pontificia Universidad

Anuncio