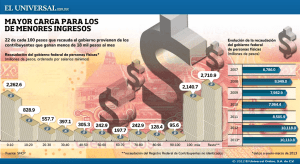

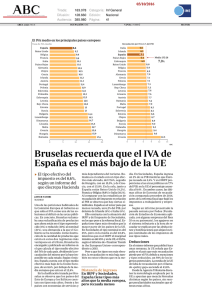

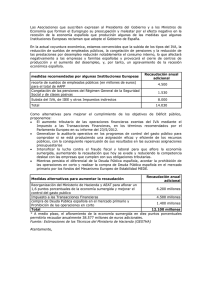

Propuesta de reforma del sistema tributario

Anuncio