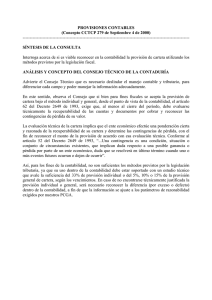

Balance General Consolidado Comparativo del Banco de Occidente

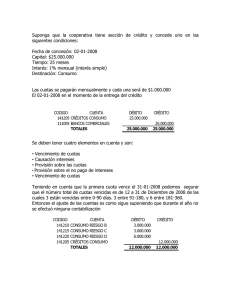

Anuncio