ESCUELA LIBRE DE DERECHO Tesina

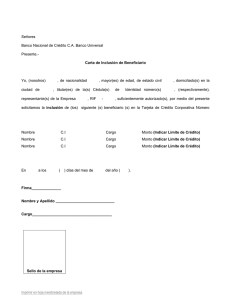

Anuncio