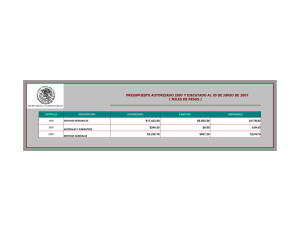

informe sobre la atribución de beneficios a los estableciomientos

Anuncio