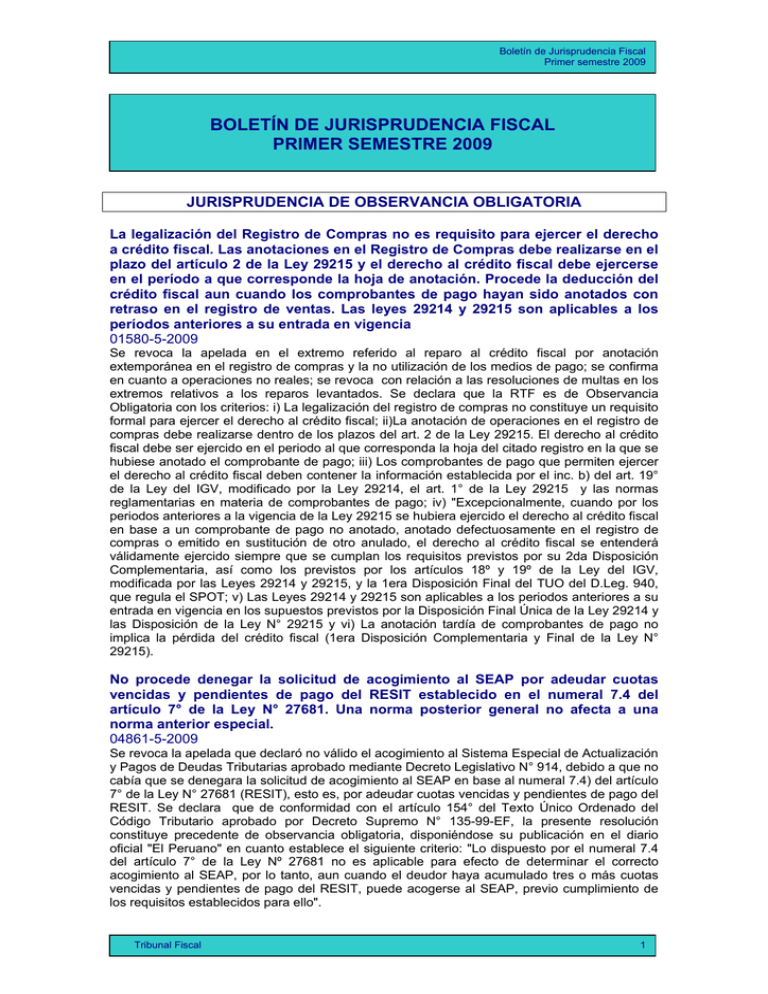

Primer Semestre 2009

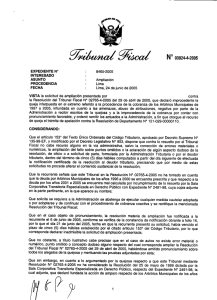

Anuncio