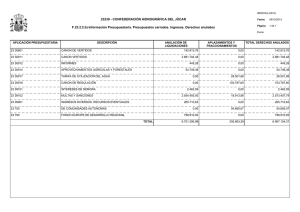

07-Sec. 2ª Tasas y otros ingresos públicosAbre en

Anuncio