Ver - Tribunal Aduanero y Tributario Administrativo

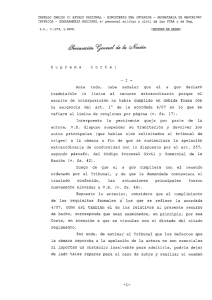

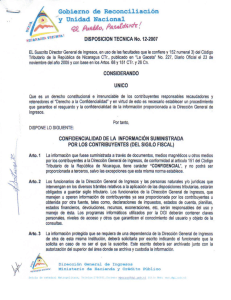

Anuncio

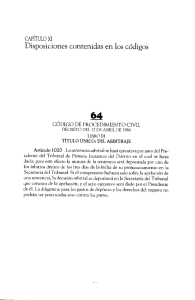

Tribunal Tributario Administrativo RESOLUCION No. 13 -2009 TRIBUNAL TRIBUTARIO ADMINISTRATIVO.- Managua, uno de Abril del año dos mil nueve.- La nueve de la mañana. CONSIDERANDO I Que la creación y competencia del Tribunal Tributario Administrativo está contenida en la Ley No. 562, Código Tributario de la República de Nicaragua, Artículos 203 y 204 los que literalmente dicen: “Alcances Artículo 203. Créase el Tribunal Tributario Administrativo como un Organismo altamente especializado e independiente de la Administración Tributaria. Tendrá su sede en Managua, Capital de la República y Jurisdicción en todo el territorio nacional.” Y “Competencia Artículo 204. El Tribunal Tributario Administrativo es competente para conocer y resolver sobre: 1. El Recurso de Apelación de que trata el Título III de este Código; 2. Las quejas de los contribuyentes contra los funcionarios de la Administración Tributaria, en las actuaciones de su competencia y dictar las sanciones, indemnizaciones, multas y demás en contra de estos.” II Que de conformidad al Artículo 99 CTr., el Recurso de Apelación se interpondrá ante la Dirección General de Ingresos (DGI) en un plazo de quince días hábiles, contados desde la fecha en que fue notificada por escrito la Resolución sobre el Recurso de Revisión, el recurrente tendrá que acompañar original y copia del mismo. El Artículo 94 CTr., determina que le corresponderá a la Administración Tributaria admitir el recurso o mandar a llenar las omisiones en que haya incurrido el recurrente, bajo apercibimiento de declararlo desierto si no lo hace; en caso de ser admitido el apelante deberá personarse ante el Tribunal Tributario Administrativo en un término de tres días, señalando lugar para oír notificaciones en la ciudad de Managua sede del Tribunal. La Dirección General de Ingresos (DGI) tiene diez días para remitir el recurso original al Tribunal Tributario Administrativo y quince días para contestar los agravios, ambos contados desde la fecha que recibió el Recurso de Apelación. Una vez que se cumplan estos plazos se deberá abrir a prueba por un plazo común de quince días; culminado este plazo se deberá fallar de conformidad al Artículo 99 CTr. Que en el presente recurso se han cumplido con todos los requisitos y diligencias legales. III Que el Contribuyente ___________ a través de su Apoderado Especial Licenciado __________ manifiesta las razones jurídicas de su impugnación expresando que: “Resulta que a las dos y veinticuatro minutos de la tarde del día ocho de octubre del corriente año, interpuse ante 1 la Dirección General de Ingresos, un Recurso de Hecho (se adjunta en el testimonio certificado) en contra de una Resolución que dicto el Administrador de Rentas del Centro Comercial Managua (RCCM-Fiscalización 02-1674/19/09/2008), mediante la cual el aludido Administrador declaro de oficio e ilegalmente un Recurso de Reposición que había subsanado en tiempo y forma ante su despacho; ese Recurso de Hecho fue resuelto en contra de mi representada (No ha lugar ) por el Director General de Ingresos como autoridad superior del aludido Administrador de Rentas, mediante la Resolución del Recurso de Hecho dictada a las nueve de la mañana del trece de Octubre del corriente año (se adjunta en el testimonio certificado), y notificada, a las nueve y treinta minutos de la mañana del día quince de Octubre del corriente año; en contra de esta resolución que dicto el Director General de Ingresos, por no estar de acuerdo mi representada, interpuse, siempre en mi calidad de Apoderado, un Recurso de Apelación a través del escrito de las tres y quince minutos de la tarde del día tres de Noviembre del corriente año, todo para que la Dirección General de Ingresos lo trasladara en virtud de lo dispuesto en el Artículo 99 CTr., ante esta máxima instancia administrativa, no obstante, el Director General de Ingresos mediante Resolución que dictara, a las ocho de la mañana del día dieciocho de Noviembre del corriente año, declaro la inadmisibilidad del Recurso de Apelación que interpuse. El fundamento en que el Director General de Ingresos se basa para declarar dicha inadmisibilidad recaen básicamente sobre el siguiente criterio: Según el Director por que el Artículo 99 CTr., establece que solo cuando que resuelve un Recurso de Revisión se puede interponer en su contra un Recurso de Apelación que contra la Resoluciones de Hecho no cabe el Recurso de Apelación; sin embargo es importante señalar que dicha norma (99 CTr.) tampoco señala de manera taxativa que solamente se deban interponer contra resoluciones de Recurso de Revisión, Recurso de Apelación, pues véase que la norma dice que “se puede” (carácter facultativo) interponer el Recurso de Apelación, mas no dice “se debe solamente” (Carácter Imperativo); por muy delimitado que sea dispuesto en el Artículo 99 CTr. en el sentido que no hace énfasis sobre que si cabe Apelar contra otro tipo de Resoluciones (ejemplo Resoluciones de Hecho) de todas formas debemos atender al sagrado de Derecho que a favor de mi representada dispone el numeral 9) del Artículo 34 de nuestra Constitución Política, literalmente dice: “Artículo todo procesado tiene derecho, en igualdad de condiciones, a las siguientes garantías mínimas:….9) A recurrir ante un Tribunal Superior a fin de que su caso sea revisado cuando hubiese condenado por cualquier delito …” la disposición antes transcrita además de ser de mayor supremacía que el Articulo 99 Cn. Atribuye a favor de mi representada garantías mínimas, es decir, puede ser aun mejor tutelado que discriminado jurídicamente hablando en ese mismo sentido podemos encontrar otros principios constitucionales que coadyuvan a tutelar el Derecho a que mi representada tiene para Apelar Resoluciones del Recurso de Hecho, para ello cito lo dispuesto en el Articulo 32 de nuestra Constitución Política que literalmente establece: “Ninguna persona está obligada a hacer lo que la Ley no mande , ni impida de hacer lo que ella no prohíbe”, en ese sentido si analizamos lo dispuesto en el Articulo 99 CTr. dicha norma tampoco prohíbe a mi representada interponer un Recurso de Apelación en contra de la Resolución de Recurso de Hecho. También es importante tomar en consideración que Tribunal Tributario Administrativo nuestra Corte Suprema de Justicia a determinado que es imprescindible agotar la vía Administrativa para poder recurrir en la vía Judicial contra cualquier perjuicio que sobrevenga de actos o resoluciones administrativas, mientras no se agote administrativamente lo que alego en mi Recurso de Apelación (declarado inadmisible) mi representada se verá impedida de hacer uso de la vía Judicial, ya que lo que resuelva el Tribunal Tributario Administrativo sobre los alegatos de mi recurso de Apelación agota la Vía Administrativa, así lo dispone el último párrafo del numeral 3) del Articulo 96 CTr., por tal razón es que resulta trascendental para los intereses jurídicos de mi representada que la Dirección General de Ingreso admita el Recurso de Apelación que en mi carácter de representante legal interpuse y lo termine trasladando ante este máximo órgano administrativo. Para mayor aclaración sobre la procedencia del Recurso de Apelación contra Resoluciones de Hecho cito algunos antecedentes que respaldan mi pretensión en el sentido que el Director General de Ingresos sea obligado a admitir mi recurso de apelación que interpuse, pues como antecedentes de que la Dirección General de Ingreso admitió un Recurso de Apelación contra una Resolución de Recurso de Hecho adjunto auto y resolución que hace referencia a otra causa Administrativa, donde este Tribunal Tributario conoció mediante recurso de apelación de una resolución de recurso de hecho.” IV Que el Director de la Dirección General de Ingresos (DGI) Licenciado ________ compareció ante el Tribunal Tributario Administrativo y en relación a lo expresado por el Recurrente _______________ manifestó lo siguiente: “…que cuando el Contribuyente acudió a la Renta del Centro Comercial Managua de Recurso de Reposición, el mismo por falta de beligerancia en su actuación, cayó en estado de deserción en el trámite de dicho Recurso al dejarse vencer los términos prescritos en la Ley para subsanar las omisiones que le fueron señaladas en su momento, por lo que no quedo más que aplicar lo dispuesto por la misma Ley a la falta de continuidad procesal del Recurrente, siendo esto la Declaratoria de Deserción al Recurso de Reposición interpuesto, tal y como lo dictan las normas legales que son pertinentes al caso, pues el escrito de Recurso mejorado debe de presentarse "Dentro del mismo Plazo para aportar Pruebas", plazo de mejora establecido en el Artículo 94 del Código Tributario de la República de Nicaragua en su párrafo segundo y la cuantía del mismo es establecida en el Artículo 97 del mismo cuerpo de Ley que señala que el plazo para presentar pruebas será de Diez días hábiles los que se deben contar a partir de la fecha de notificación del acto o Resolución que se impugna, lo que no fue cumplido por el Recurrente, pues el mencionado Articulo 94 al ordenar que es dentro del mismo plazo para aportar Pruebas, esto se debe entender que es dentro de los diez días que están corriendo desde que fue realizada la notificación de la Resolución Determinativa, y no un plazo aparte, pues en ese caso el Legislador hubiere empleado la expresión “En un Plazo igual al señalado para aportar las Pruebas”, lo que no existe en la redacción del precitado Artículo 3 94 de la Ley No. 562 Código Tributario de la República de Nicaragua y que en el estudio para Resolución que vosotros hagáis, lo podrán corroborar. Seguidamente el Representante del Recurrente promovió una cadena de Recursos que a su discreción según su lógica jurídica legal era la forma de concatenar los Recursos establecidos por la Ley para ser usados por los Sujetos Pasivos de la Relación Tributaria que sienten inconformidad de las Resoluciones dictadas por las Autoridades delegadas para ello, lo que al llegar a la etapa de Apelación fue observado y de ahí además de la intención de querer revivir una etapa ya fenecida por el solo ministerio de Ley, motivó la Resolución Administrativa que fuere dictada por esta instancia. Los anteriores alegatos los he formulado ante vosotros amparado en el Artículo 34 de nuestra Constitución vigente por lo que pido sean valorados al momento de emitir la correspondiente Resolución del Recurso de Hecho interpuesto por el Recurrente. Adjunto con el presente Escrito los Autos Originales del presente caso que consisten en el Expediente original de Auditoria de la Renta del Centro Comercial Managua el cual comprende Trescientos dieciocho folios (318 folios)”. V Que en Relación a la declaración de la inadmisibilidad del Recurso de Apelación, el Contribuyente _________ a través de su Apoderado Especial Licenciado ____________ expresó los fundamentos de su desacuerdo en la violación del Arto. 93 CTr., el que establece que los actos que afecten en cualquier forma los derechos del Contribuyente podrán ser impugnados y el numeral 4) del Arto. 96 CTr., en base al cual se fundará y sustanciará de acuerdo a los procedimientos establecidos en el Arto. 477 del Código de Procedimiento Civil, de conformidad a la supletoriedad establecida en el Arto. 4 CTr. Refiriendo así el Recurrente la evidente inobservancia a las garantías del Principio del Debido Proceso, violentando una serie de normas, e incluso de principios constitucionales como lo dispuesto en el numeral 9) del Arto. 34 de nuestra Constitución Política, literalmente dice: “Art. 34 Todo procesado tiene derecho, en igualdad de condiciones, a las siguientes garantías mínimas:….9) A recurrir ante un Tribunal Superior a fin de que su caso sea revisado cuando hubiese sido condenado por cualquier delito”. El Director de la Dirección General de Ingresos (DGI) basó su negativa de admitir el Recurso de Apelación en el Arto. 99 CTr., que es el Artículo que orienta, que una vez resuelto el Recurso de Revisión, se podrá interponer Recurso de Apelación ante el Titular de la Administración Tributaria, por lo que fundamenta su negativa de admitir el Recurso de Apelación en el hecho que ese medio de impugnación cabe contra la resolución del Recurso de Revisión y no contra la resolución del Recurso de Hecho. Del examen a las copias certificadas aportadas por el Recurrente de autos en el presente recurso de Hecho, el Tribunal Tributario Administrativo consideró que estas no son suficientes para resolver su procedencia o improcedencia, por lo que se ordenó el arrastre del expediente fiscal original, comprobando de esa manera la inexistencia de elementos demostrativos de la fecha de entrega del testimonio de las partes solicitadas por el Recurrente de autos a la Dirección General de Ingresos (DGI) para considerar si el Recurrente cumplió con el plazo dispuesto por el Pr. De conformidad con el Arto. 96 CTr., numeral 4) el Recurso de Hecho se fundara Tribunal Tributario Administrativo y sustanciara de acuerdo a los procedimientos, requisitos, ritualidades y demás efectos establecidos en el Código de Procedimiento Civil de la República de Nicaragua, debiéndose dejar sentadas las bases y la objetividad de dicho medio de impugnación como es ser un recuso extraordinario que cabe en determinados casos, a diferencia de la apelación ordinaria o de derecho que se interpone ante el Tribunal Superior que ha de conocer el recurso y tiene lugar cuando la parte ha apelado y ésta ha sido denegada, y no como lo pretendió el Recurrente de autos al recurrir de hecho del auto donde se declara la deserción emitida por el Administrador de Renta Centro Comercial Managua, Licenciado José Donald Espinoza Alfaro. El Arto. 477 Pr., estipula que negada la apelación por el Juez, debiendo haberse concedido, el apelante, con las piezas testimoniadas que estipula el mismo artículo recurrirá por el de hecho. Como puede observarse en el caso de autos, en ningún momento la declaratoria de deserción emitida por el Administrador de Rentas Centro Comercial Managua fue apelada, por lo que es evidente que en ningún momento fue denegada, más bien se resolvió una deserción. El Recurso de Hecho tiene por finalidad que se admita el recurso indebidamente denegado por el juez A-quo. El Arto. 96 CTr., numeral 4) es taxativo al referirse que se fundará y sustanciará de acuerdo a los procedimientos, requisitos, ritualidades y demás efectos establecidos en el Código Procesal Civil de la República de Nicaragua. Donde se desprende que no se cumplió con un presupuesto procesal necesario: haber sido denegada la Apelación a como lo refiere el Arto. 477 Pr. Por tal razón el Tribunal Tributario Administrativo considera que lo resuelto por el Director de la Dirección General de Ingresos (DGI) Licenciado ____________, en la Resolución que establece declarar No Ha Lugar el Recurso de Hecho interpuesto por el Recurrente ____________, decretando la inadmisibilidad del Recurso, esta ajustado a derecho. VI Que en relación a la aplicación del Principio del Debido Proceso y demás Garantías Constitucionales invocadas por el Recurrente por considerar violentado sus derechos, el Tribunal Tributario Administrativo cree necesario examinar la aplicación del Código Tributario de la República de Nicaragua por parte de la Administración Tributaria en el presente caso. El Arto. 96 numeral 1), 2) y 4) CTr., señalan que: “1) Recurso de Reposición. Se interpondrá ante el propio funcionario o autoridad que dictó la resolución o acto impugnado; 2) Recurso de Revisión. Se interpondrá ante el Titular de la Administración Tributaria, 4) Recurso de Hecho. El que se fundara y sustanciara de acuerdo a los procedimientos, requisitos, ritualidades y demás efectos establecidos en el Código de Procedimiento Civil de la República de Nicaragua”. El Arto. 97 CTr., concede un plazo de ocho (8) días hábiles después de la fecha que fue notificada la resolución o acto impugnado para recurrir de Reposición, en cuyo caso debe considerarse lo establecido en el Arto. 85 CTr., que señala: “Cuando la notificación no sea practicada 5 personalmente, sólo surtirá efectos después del tercer día hábil siguiente a su realización”. Del examen realizado al Expediente Fiscal, el Tribunal Tributario Administrativo comprobó que el Contribuyente presentó su impugnación a la Resolución Determinativa el día siete hábil después de recibir y surtir los efectos de ley la notificación de la Administración Tributaria del Centro Comercial Managua, es decir que la presentó dentro del término ordinario para promover la Reposición contados a partir del tercer día hábil después de recibida la notificación. El Tribunal Tributario Administrativo considera que se debe de tomar en cuenta la circunstancia especial establecida en el Arto. 97 CTr., sobre el período probatorio de diez días que corren de mero derecho con sólo la Notificación de la Resolución Determinativa, paralelamente con el plazo de ocho días para impugnar la Resolución Determinativa, siempre y cuando la Impugnación del Contribuyente presente todos los requisitos contenidos en el Arto. 94 CTr. Así mismo se debe tomar en cuenta la circunstancia extraordinaria establecida en el mismo Arto. 94 CTr., párrafo segundo, cuando hubiere errores u omisiones de los requisitos establecidos en ese mismo artículo. En esos casos la Administración Tributaria mandará a Subsanar el escrito al Contribuyente dentro del mismo plazo señalado para aportar pruebas, después de la notificación que efectué la Administración Tributaria. Al examinar las diligencias creadas en el Expediente Fiscal, el Tribunal Tributario Administrativo comprobó que la Administración de Rentas Centro Comercial Managua Notificó al Contribuyente ____________ el auto de subsanación del Recurso del Reposición ya vencido el período probatorio Ordinario, contado el mismo tal como lo establece el Arto. 97 CTr., a partir del Acto o resolución que se impugna, dejando con tal actuación en estado de indefensión al Contribuyente de autos. Si bien es cierto que el Código Tributario no establece en qué momento se debe de ordenar la subsanación, de las misma voces establecidas en el Arto. 97 CTr., se concluye que ésta debe presentarse dentro del mismo plazo para aportar pruebas, después de la notificación que realice la Administración Tributaria, por lo que se debe de entender que es inmediatamente, por existir un término ordinario que inicia con el sólo hecho de haberse notificado la Resolución Determinativa, todo con fundamento en la supletoriedad establecida en el Arto. 4 CTr., para aplicar el Arto. 158 Pr., párrafo segundo que señala: “las actuaciones y diligencias judiciales se practicaran dentro de los términos señalados para cada una de ellas. Cuando no se fije término, se entenderá que han de practicarse dentro de veinticuatro horas de dictadas.” Si bien es cierto que la Administración de Rentas Centro Comercial Managua dictó auto el día veintinueve de Agosto del año dos mil ocho, mandando a subsanar el Recurso de Reposición interpuesto, el mismo fue notificado el día uno de Septiembre del año dos mil ocho, y considerando que la notificación no fue personal, el mismo debería surtir efecto hasta el tercer día, circunstancias en las cuales el Contribuyente quedó sin posibilidades reales de presentar su escrito de subsanación dentro del período probatorio ordinario que ya había iniciado. El Tribunal Tributario Administrativo considera que hubo contravención al Principio del Debido Proceso, de indefensión y del derecho de ser reconsiderado su caso, ya que es un derecho Constitucional que nadie puede ser vencido en Juicio sin ser oído, tal como lo establece el Arto. 34 Cn., Numeral 4) que dice: “todo procesado tiene derecho en igualdad de Tribunal Tributario Administrativo condiciones a las siguientes garantías mínimas: 4) Que se garantice su intervención y defensa desde el inicio del proceso y a disponer de tiempo y medios adecuados para su defensa”. Por lo que se determina que se contravino el Arto. 63 CTr., donde los derechos y garantías del Contribuyente son irrenunciables, tal contravención conlleva a nulidades absolutas. El Tribunal Tributario Administrativo considera que tal nulidad debe ser declarada de oficio por tratarse de un proceso de orden público en el que debe primar los derechos y garantías constitucionales del Contribuyente. Por lo que debe prosperar por el Principio de Seguridad Jurídica y dicho recurso debe ser resuelto por la Administración Tributaria de Centro Comercial Managua por las razones antes indicadas. El Recurrente ha ejercido la impugnación en apego a la ley en base a los Artos. 93, 96 Numeral 1) y 97 CTr., tomando en cuenta el cómputo de las normas legales invocadas por el Recurrente sobre los efectos de la notificación contenida en el Arto. 85 CTr. El Tribunal Tributario Administrativo es del criterio que dicha notificación surtirá efecto a como claramente lo señala dicho cuerpo de ley por lo que se debe de tener en cuenta el computo sobre días hábiles de Lunes a Viernes contenido en el Decreto 1340, Ley Reguladora de los Horarios de la Actividades Laborales en la República de Nicaragua Vigente, en la que se ha constatado que el mismo cumplió con las fases mínimas de todo recurso como es la interposición en tiempo y forma ante la Administración Tributaria de Centro Comercial Managua para su admisión, pero la misma no cumplió con mandarlo a subsanar inmediatamente, si no ya vencido el período probatorio ordinario, lo que hace tener al Contribuyente de autos en indefensión. La Dirección General de Ingresos (DGI) como instancia revisora tiene entre otras, la atribución de resolver en segunda instancia el Recurso de Revisión y revisar las actuaciones de sus inferiores de acuerdo a lo establecido en el Código Tributario y luego de interpuesto, por tratarse de un recurso vertical, sustanciarlo y resolverlo en armonía con el Arto. 98 CTr. El Tribunal Tributario Administrativo considera sano para el establecimiento de lazos de confianza entre la Administración Tributaria y el Contribuyente, que el Titular de la Administración Tributaria ordene al Señor Administrador de Rentas del Centro Comercial Managua dar trámite y resolver el Recurso de Reposición subsanado interpuesto por ________________, revisando los argumentos esgrimidos por el Recurrente. El Código Tributario de la República de Nicaragua reconoce el respeto de los derechos y garantías de los contribuyentes para establecer una aplicación equitativa de los tributos entre los mismos y la Administración Tributaria en un ambiente de seguridad jurídica. De conformidad al Arto. 210 numeral 1) CTr., el Tribunal Tributario Administrativo debe conocer y resolver todos los casos que por disposición del Código Tributario lleguen a su conocimiento en estricto apego y observancia de la Constitución Política de la República, las leyes generales y demás disposiciones tributarias. Es importante destacar el propósito que el Código Tributario establece de promover la plena confianza del Contribuyente en el Sistema Tributario Nicaragüense, en el que tanto la Administración Tributaria como el 7 Tribunal Tributario Administrativo estamos obligados a promover esa confianza entre los Contribuyentes. El Recurrente tiene el derecho a utilizar los medios legales ante cualquier acción u omisión de los funcionarios de la Administración Tributaria que al margen de la ley lesione o trate de lesionar, los derechos y garantías que consagra nuestra Carta Magna, originando en forma directa un daño irreparable en los bienes, persona y patrimonio, para que sus derechos sean reivindicados, restablecidos y que goce del pleno disfrute de los derechos y garantías que han sido violentados en su perjuicio, por lo que no queda más que seguir con la continuidad del proceso ante la Administración Tributaria del Centro Comercial Managua en la forma y plazos previstos por el Código Tributario de la República de Nicaragua y no cabe más que regresar el expediente para su tramitación de conformidad a lo establecido en el Arto. 97 CTr., y que el Titular de la Administración Tributaria ordene a la Administración Tributaria de Centro Comercial Managua se pronuncie sobre el fondo del mismo. Por las razones señaladas y con la certeza que la Dirección General de Ingresos (DGI) y la Administración Tributaria Centro Comercial Managua resolverán el Recurso de Reposición con la ecuanimidad que les caracteriza, el Tribunal Tributario Administrativo se ve obligado a declarar la Nulidad de la declaratoria de deserción, así como la resolución de revisión y de inadmisibilidad a pesar que las mismas están ajustadas a la lógica Jurídica, pero que puede sostenerse por la indefensión en la que se dejó al Contribuyente. Por lo que se debe de dictar la Resolución que en derecho Corresponde. POR TANTO De conformidad con las consideraciones anteriores y los Artos. 424, 426, 436, 443, 158, 477 y 481 Pr., Artos. 4, 63, 93, 94, 96, 98, 99, 203, 204 y 210 de la Ley Nº 562, Código Tributario de la República de Nicaragua y su Reforma Ley Nº 598, Arto. 34 Cn., y demás preceptos legales antes citados, los suscritos Miembros del Tribunal Tributario Administrativo, RESUELVEN: I. DECLARAR DE OFICIO NULO COMUNICACIÓN DE DESERCIÓN INCLUSIVE, EN TODO LO ACTUADO EN LA FORMA HASTA LA E L R E CU R S O D E H EC H O Interpuesta por el contribuyente: __________________, inscrita con el Número ___________, representada por el Licenciado ________________, de calidades consignadas en el Visto Resulta, en contra del Director de la Dirección General de Ingresos (DGI) Licenciado ____________, por emitir resolución RES-ADM-007-11/2008 de las ocho de la mañana del día dieciocho de Noviembre del año dos mil ocho, de conformidad a los Considerandos V y VI de la presente Resolución. En consecuencia tramítese el Recurso de Reposición. II. Esta Resolución está escrita en cinco hojas de papel bond con membrete del Tribunal Tributario Administrativo y rubricadas por el Secretario de Actuaciones. Cópiese, notifíquese y publíquese.