PONTIFICIA UNIVERSIDAD CATÓLICA DE VALPARAÍSO

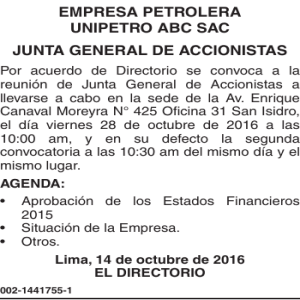

Anuncio