ART. 191 LGT Infracción tributaria por dejar de

Anuncio

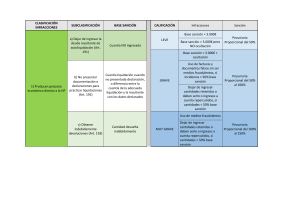

ART. 191 LGT Infracción tributaria por dejar de ingresar, dentro del plazo establecido en la normativa de cada tributo, la totalidad o parte de la deuda tributaria que debiera resultar de la correcta autoliquidación del tributo. Art. 183.1 – Definición: Son infracciones tributarias las acciones u omisiones dolosas o culposas en cualquier grado de negligencia que estén tipificadas y sancionadas como tales en esta u otra ley. Excepciones: • • Regularización según el art. 27 LGT (recargos por declaración extemporánea sin requerimiento previo) Aplicación del párrafo b) del apartado 1 del art. 161 LGT (recaudación en periodo ejecutivo) La base de la sanción será la cuantía no ingresada en la autoliquidación Las infracciones pueden ser leves, graves o muy graves: ✔ ✔ ✔ Leves: a) Base de la sanción: - 3.000 € o superior, si no hay ocultación (art. 184.2 LGT) b) Falta de ingreso en plazo de tributos o pagos a cuenta incluidos o regularizados por el obligado tributario en una autoliquidación presentada posteriormente sin cumplir los requisitos del art. 27.4 LGT, SI NO HUBIERA NOTIFICACIÓN PREVIA DE UN REQUERIMIENTO DE LA ADMINISTRACIÓN TRIBUTARIA (art. 191.6) Multa pecuniaria proporcional del 50% Nunca será leve, cualquiera que sea la base de la sanción, en los siguientes supuestos: • Uso de facturas, justificantes o documentos falsos o falseados, aunque no sea constitutivo de medio fraudulento (+10% de la base de la sanción) • Incidencia superior al 10% de la llevanza incorrecta de los libros o registros • Cuando no se hayan ingresado cantidades retenidas o que se hubieran debido retener o ingresos a cuenta Graves: a) Base de la sanción: + 3.000€ y ocultación b) Uso de facturas, justificantes o documentos falsos o falseados, aunque no sea constitutivo de medio fraudulento c) Incidencia del 10-50% de la sanción por la llevanza incorrecta de los libros o registros d) Cuando no se hayan ingresado cantidades retenidas o que se hubieran debido retener o ingresos a cuenta, si representan un porcentaje inferior o igual al 50% de la base de la sanción Multa pecuniaria proporcional del 50% y se graduará incrementando el porcentaje mínimo conforme a los criterios de comisión repetida de infracciones tributarias y de perjuicio económico para la Hacienda Pública [art. 187.1 a) y b)] Muy graves: a) Uso de medios fraudulentos (art. 184.3 LGT) b) Cuando no se hayan ingresado cantidades retenidas o que se hubieran debido retener o ingresos a cuenta, si representan un porcentaje superior al 50% de la base de la sanción Multa pecuniaria proporcional del 100-150% y se graduará incrementando el porcentaje mínimo conforme a los criterios de comisión repetida de infracciones tributarias y de perjuicio económico para la Hacienda Pública [art. 187.1 a) y b)] Si se debe imponer una sanción por este tipo de infracciones y el obligado tributario hubiese obtenido indebidamente una devolución, la cuantía no ingresada es igual a la suma del importe de la devolución indebidamente obtenida y la cuantía total que se hubiera debido ingresar en la autoliquidación. El perjuicio económico sería del 100%. No se aplicaría la infracción regladamentada en el art. 193 por obtener indebidamente una devolución.