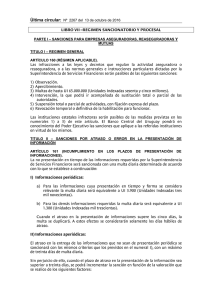

DIRECCIÓN DE IMPUESTOS Y ADUANAS NACIONALES

Anuncio