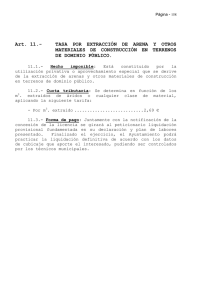

el proceso urbanístico y los impuestos sobre el valor añadido y

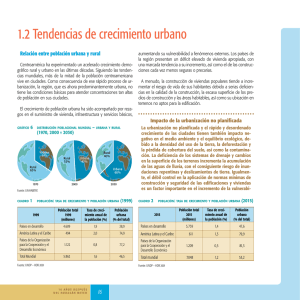

Anuncio