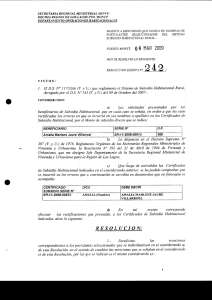

TESIS EL DINERO ELECTRONICO Y SU INCIDENCIA EN LA

Anuncio