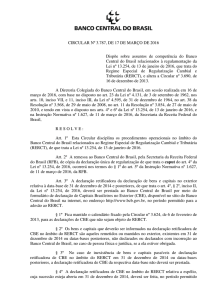

Circular nº 3.691, de 16 de dezembro de 2013

Anuncio