Dirección General de Hacienda.

Anuncio

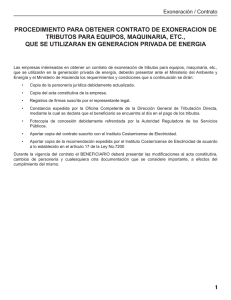

HACIENDA DIRECCIÓN GENERAL DE HACIENDA DIRECCIÓN GENERAL DE TRIBUTACIÓN DGH-DGT-R-XX-2016.—Dirección General de Hacienda.—Dirección General de Tributación. —San José, a las xx horas del xx de xx del dos mil dieciséis. CONSIDERANDO: I.—Que el artículo 99 de la Ley Nº 4755 de fecha 03 de mayo de 1971, denominada Código de Normas y Procedimientos Tributarios y sus reformas, faculta a la Administración Tributaria para dictar normas generales para la correcta aplicación de las leyes tributarias, dentro de los límites que fijen las disposiciones legales y reglamentarias pertinentes. II.—Que en algunas ocasiones los beneficiarios de los diversos regímenes a quienes se les exonera del pago de algún tributo, requieren liquidar y cancelar el impuesto dispensado, sobre bienes adquiridos en el mercado nacional, por incurrir en las causales definidas en dichas normas, que les establece la obligación de cancelar el tributo dispensado. III.—Que mediante resolución Nº 592-2013 del 28 de agosto del 2013, el señor Ministro de Hacienda resolvió el conflicto de competencias entre la Dirección General de Hacienda y la Dirección General de Tributación, en relación con la determinación del Impuesto General sobre las Ventas de los bienes exonerados con fundamento en la Ley de Incentivos Turísticos Nº 6990 de 15 de julio de 1985 y sus reformas, disponiendo que le corresponde a la Dirección General de Tributación determinar y liquidar el referido impuesto, por medio del procedimiento que al efecto se establezca. IV.—Que el párrafo segundo del artículo 45 de la Ley N° 7293 denominada “Ley Reguladora de Exoneraciones Vigentes, Derogatorias y Excepciones” y sus reformas, de 31 de marzo de 1992, previamente citada, establece que: “(…)//Tratándose de cancelación voluntaria, la liquidación se efectuará sobre los tributos y sobretasas vigentes en el momento de la aceptación de tal solicitud por la autoridad aduanera competente. La depreciación, merma o avería se hará conforme a las reglas vigentes y de acuerdo con el estado del bien en la fecha de liquidación.// Esta disposición no se aplicará de existir un régimen más favorable vigente en el momento de efectuarse la liquidación.” V.—Que el fundamento legal de la liquidación del Impuesto General sobre las Ventas lo constituye, el citado artículo 45, según el cual sobre la determinación de la base imponible del bien o mercancía se aplicará la tasa vigente al momento de la exoneración, excepto que exista una tasa más favorable al momento de efectuarse la liquidación del respectivo impuesto; en cuyo caso, se aplicará la tasa más favorable, menos la depreciación, merma o avería calculadas a la fecha de la liquidación. VI.— Que mediante el oficio N° DGT-1069-2015 de 21 de setiembre del mismo año, se delega la competencia de este asunto a la Dirección de Control Tributario Extensivo, a fin de que se proceda a confeccionar un procedimiento específico y los formularios necesarios, para que los funcionarios de las Administraciones Tributarias Territoriales y de la Dirección de Grandes Contribuyentes Nacionales, como órganos administrativos encargados de gestionar y fiscalizar los tributos, puedan de forma eficiente y eficaz, verificar la liquidación realizada por el beneficiario de dicho impuesto. VII.—Que mediante la Ley de Incentivos para el Desarrollo Turístico N° 6990 de 15 de julio de 1985, se establecieron beneficios fiscales para la actividad turística y en el Reglamento a la Ley de Incentivos para el Desarrollo Turístico N° 24863-H de 05 de diciembre de 2008, publicado en La Gaceta N° 22 del 31 de enero de 2010 y sus reformas, en los artículos, 16, 18 y 38, se establecen requisitos que deben cumplir los beneficiarios para ser objeto de dicha exención y es precisamente, esos mismos documentos, los que deben aportarse para liquidar en forma voluntaria los tributos exonerados sobre los bienes adquiridos en el mercado local. JUAN CARLOS BRENES BRENES (FIRMA) Digitally signed by JUAN CARLOS BRENES BRENES (FIRMA) Date: 2016.03.17 12:01:02 -06:00 Reason: DIRECTOR DE INCENTIVOS FISCALES, VB Location: Costa Rica RONALD SOLORZANO VEGA (FIRMA) Digitally signed by RONALD SOLORZANO VEGA (FIRMA) Date: 2016.03.17 12:28:58 -06:00 Reason: Director Control Extensivo, Firmado por Location: Costa Rica VIII.—Que mediante la Ley N° 7210 de 23 de noviembre de 1990, publicada en La Gaceta N° 238 de 14 de diciembre de 1990 y sus reformas y el Reglamento a la Ley de Régimen de Zonas Francas N° 34739 de 29 de agosto de 2008, publicado en el Alcance N° 37 a La Gaceta N° 181 de 19 de setiembre de 2008, se establecieron los presupuestos para ser beneficiario de dicho régimen. En tal sentido, se establecen requisitos y condiciones que deben cumplirse para beneficiarse del régimen o para retirarse de éste, según los numerales 29, 38, 39, 40, 76, 78 y 104 del Reglamento a dicha ley. IX.—Que mediante la resolución RES-DGH-0026-2015 de las 14:00 horas del 16 de junio de 2015 y la directriz DGT-01-2010 del 09 de febrero de 2010, se había regulado el tema de la liquidación voluntaria de impuestos, sólo para los beneficiarios del régimen de incentivos turísticos, regulados en la Ley N° 6990 y sus reformas; no incluyéndose en dichos instrumentos normativos, los beneficiarios de otros regímenes, que también se ven compelidos a liquidar los impuestos exonerados; en razón de las diversas causas que les permite retirarse del régimen y pagar el tributo dispensado. Todo ello ha motivado que se considere oportuno regular los distintos presupuestos establecidos en la normativa que regula estos beneficios, en un solo instrumento normativo, por lo que se estima prudente dejar sin efecto la resolución RES-DGH-0026-2015 y la directriz DGT-01-2010. X.—Que en tal sentido, la liquidación de la obligación tributaria es el conjunto de los actos emanados del contribuyente o de la Administración Tributaria, o de ambos conjuntamente, tendiente a establecer el tributo que debió pagarse, producto del nacimiento de la obligación tributaria. XI.—Que tratándose de la liquidación y cancelación voluntaria, por parte del beneficiario, de los tributos que recaen sobre los bienes o mercancías adquiridos en el mercado nacional, previamente exoneradas; en razón de que no se va a seguir haciendo uso del bien, en los términos en que se le otorgó el beneficio fiscal; resulta oportuno y conveniente que la Administración Tributaria establezca el procedimiento para que el obligado tributario pueda liquidar y pagar el impuesto correspondiente. Por tanto, RESUELVE: PROCEDIMIENTO PARA LIQUIDAR Y PAGAR LOS TRIBUTOS, QUE RECAEN SOBRE LOS BIENES O MERCANCIAS ADQUIRIDOS EN EL MERCADO NACIONAL, EXONERADOS DE DICHOS IMPUESTOS, AL AMPARO DE LOS INCENTIVOS FISCALES. Artículo 1º—Objeto. Establecer el procedimiento para liquidar y pagar voluntariamente, por parte del obligado tributario, el tributo dispensado de pago, que recae sobre los bienes o mercancías adquiridos en el mercado nacional, exonerados al amparo de alguno de los regímenes que otorgan beneficios, en los cuales se cuente con la autorización previa del Departamento de Gestión de Exenciones de la Dirección General de Hacienda, para la liquidación de los tributos o de algún otro ente que haya autorizado la liquidación del tributo al amparo de la ley respectiva. Artículo 2º—Potestad de la Dirección General de Tributacion. Corresponde a la Dirección General de Tributación, establecer el procedimiento para que el obligado tributario pueda liquidar y pagar voluntariamente, los tributos dispensados de pago, que recaen sobre los bienes o mercancías adquiridos en el mercado nacional, al amparo del beneficio fiscal otorgado. Artículo 3º—Competencia. Corresponde a las Áreas de Control Tributario Extensivo de las Administraciones Tributarias Territoriales o a la Subdirección de Recaudación, Control y Servicios Tributarios de la Dirección de Grandes Contribuyentes Nacionales de la Dirección General de Tributación, según corresponda, aplicar el procedimiento que se establece en la presente resolución, a efectos de verificar el monto de los tributos liquidados y cancelados de forma voluntaria, por el obligado tributario, sobre los bienes exonerados al amparo de las diversas leyes que otorgan exención de dicho impuesto, en razón de que el beneficiario no va a seguir usando el bien o mercancía, en los términos en los que se le otorgó el beneficio fiscal. Para efectos de verificar el informe técnico del profesional incorporado al Colegio Federado de Ingenieros y Arquitectos (CFIA), que se aportó, según el artículo quinto inciso B. subinciso 5) de este documento, las áreas competentes podrán solicitar la intervención de los peritos valuadores de las áreas de valoraciones de las administraciones tributarias. Artículo 4º—Presentación de la solicitud. Toda solicitud debe presentarse ante la Administración Tributaria correspondiente o ante la Dirección de Grandes Contribuyentes Nacionales, en la que se encuentre inscrito, adjuntando la información y requisitos que se solicitan en esta resolución. Debe señalar expresamente el medio que se utilizará para recibir futuras notificaciones, estar firmada por quien ostente la representación legal de la empresa o quien sea el sujeto legitimado para ello; caso contrario, si la solicitud no se presenta personalmente o firmada digitalmente, la rúbrica debe venir autenticada por un abogado; adjuntar recibo oficial de pago donde conste la cancelación de los tributos, considerando para su cálculo, la fórmula y los presupuestos establecidos en esta resolución y fotocopia del documento de identificación del representante legal o de la persona física, según corresponda. Dicha solicitud se considerará como una petición al amparo del artículo 102 del Código de Normas y Procedimientos Tributarios. Artículo 5º—Requisitos establecidos en cada régimen, según la normativa que les otorgó la exención: A. Con fundamento en los numerales 16, 18 y 38 del Reglamento a la Ley N° 6990,se debe aportar: 1) Si se pretende liquidar el impuesto sobre los materiales utilizados para la construcción de un bien inmueble destinado para hotelería, certificación extendida por el ICT que les autoriza a liquidar los tributos dispensados, con el detalle de los bienes exonerados y sus respectivas cantidades, objeto del contrato turístico. 2) Copia de la autorización extendida de previo por la Dirección General de Hacienda, Departamento de Gestión Exenciones, mediante la cual se le autoriza a liquidar los tributos, ante la Dirección General de Tributación. 3) Tratándose de destrucción, daño o avería de los bienes, corresponde al beneficiario del régimen pagar los tributos de los bienes que se le hayan exonerado al amparo de dicho régimen, siguiendo el procedimiento instaurado en esta resolución, tanto si es bien mueble como inmueble; salvo los casos de fuerza mayor o caso fortuito debidamente comprobados. En este último caso, debe aportarse el acta de destrucción del bien o la autorización del órgano ante el cual se tramitó la exoneración, autorizando el pago del tributo, ante la Dirección General de Tributación. B. Si el beneficiario se ampara en la Ley N° 7210 y sus reformas y se pretenden liquidar los tributos dispensados, sobre bienes adquiridos en el mercado nacional, de un edificio o área a deshabilitar, incluyendo las mercancías o equipo exonerado ubicado dentro del área a deshabilitar, por venta y cierre de operaciones o por traslado a otra zona franca fuera de parque y siempre que dicha área o bienes estén siendo excluidos del Régimen, se debe aportar, con base en los numerales 29, 38, 39, 40, 76, 78 y 104 del Reglamento a dicha ley, lo siguiente: 1) Certificación extendida por PROCOMER que autoriza la liquidación de los bienes exentos o que autoriza la deshabilitación de las áreas o disminución de éstas, a efectos de pagar los tributos dispensados de pago, cuyos bienes hayan sido adquiridos en el mercado local. 2) Copia del acta de los bienes que serán excluidos del régimen, levantada por la Aduana de Control o copia de la lista de bienes que serán excluidos del régimen y que se adquirieron en el mercado local, con fecha y sello de recibido por parte del Departamento de Registro de la Dirección General de Aduanas. 3) Bien Inmueble. Fotocopia de las facturas con el precio de los materiales exonerados que se utilizaron para la construcción de éste. Si el beneficiario no cuenta con las facturas de compra y pretende liquidar el impuesto, debe justificar tal hecho y aportar un peritaje realizado por un profesional acreditado por el Colegio Federado de Ingenieros y Arquitectos, en el que se indique la misma información que se incluye en el punto 5) de este apartado. 4) Bienes muebles. Si las materias o mercancías exoneradas corresponden a bienes muebles adquiridos en el mercado local, se debe aportar la factura; en caso de no contar con la factura, debe aportar una certificación emitida por un contador público autorizado del precio registrado en libros, al momento de la compra. En ausencia de la documentación anterior, el cálculo se realizará con el precio del bien a la fecha de la liquidación, aplicando la depreciación correspondiente; para tal efecto, debe aportar factura proforma certificada por un notario público. 5) La certificación emitida por el profesional del Colegio Federado de Ingenieros y Arquitectos debe incluir la lista de los bienes o mercancías exonerados, sujetos a depreciación, indicando en cada caso: fecha de la compra, nombre del proveedor, la descripción del bien o mercancía, fecha de la exoneración y el ente que otorgó la exención, indicando al amparo de cuál régimen se le exoneró, especificación de la moneda, la vida útil en meses, los meses depreciados, porcentaje de depreciación hasta la fecha de la exoneración (meses depreciados dividido entre la vida útil en meses), el costo original, el monto del impuesto que fue exonerado, el valor de la depreciación (costo original multiplicado por porcentaje depreciación), monto del impuesto exonerado depreciado (impuesto exonerado multiplicado por porcentaje de depreciación), el precio actual del bien (costo original menos valor de depreciación), monto del impuesto exonerado a liquidar (impuesto original exonerado menos monto de la depreciación) y monto total del impuesto a liquidar en colones. Los porcentajes de depreciación deben utilizar cuatro dígitos. C. Si el beneficiario se ampara en la Ley N° 7293 y sus reformas y se pretenden liquidar los tributos exonerados sobre bienes o mercancías en buen estado y con valor comercial, adquiridos en el mercado local, a los que el beneficiario desee cancelar los impuestos, se debe aplicar la merma o depreciación establecida en el párrafo anterior y aportar: 1) Si es un bien inmueble, la certificación de un profesional del Colegio Federado de Ingenieros y Arquitectos, cumpliendo con los requisitos señalados en el inciso B. sub inciso 5) del apartado anterior. 2) Si es un bien mueble, la copia certificada por un notario público de las facturas de compra; en caso de no contar con la factura, debe aportar una certificación emitida por un contador público autorizado del precio del bien registrado en libros, al momento de la compra. En ausencia de la documentación anterior, el cálculo se realizará con el precio del bien a la fecha de la liquidación, aplicando la depreciación correspondiente; para tal efecto, debe aportar factura proforma certificada por un notario público. Artículo 6º—Plazo para resolver. Por tratarse de una petición, la Administración Tributaria Territorial correspondiente o la Dirección de Grandes Contribuyentes Nacionales, según corresponda, debe resolver expresamente la solicitud de liquidación, mediante resolución razonada dentro del plazo de dos meses, conforme con lo establecido en el artículo 102 del Código de Normas y Procedimientos Tributarios. Artículo 7º—Inconformidad del obligado tributario. En caso de inconformidad contra lo resuelto por la Administración Tributaria, el obligado tributario podrá recurrir la resolución dentro de los treinta días hábiles siguientes, contados a partir del día siguiente de haber sido notificado, mediante la presentación de l recurso de apelación establecido en el artículo 156 del Código de Normas y Procedimientos Tributarios. Artículo 8º—Pago del impuesto. Todo pago del impuesto se hará en colones en el formulario D-110 bajo el código de impuesto respectivo y por concepto: liquidación de la administración (05), o mediante el formulario o medio que defina la Administración Tributaria. Artículo 9°—Finalización del procedimiento. Una vez en firme la resolución que resuelve la petición, la Administración Tributaria Territorial correspondiente o la Dirección de Grandes Contribuyentes Nacionales debe proceder con la contabilización respectiva de los tributos cancelados. Artículo 10°—Cancelación del impuesto. El beneficiario demostrará el pago de dichos impuestos con la copia de la resolución en firme que establece el monto a liquidar y los recibos de pago correspondientes. Artículo 11°—Plazo de prescripción. La emisión del acto administrativo declaratorio de una exención suspenderá el plazo de prescripción de la determinación y el cobro de los tributos inicialmente dispensados y de los intereses y recargos concomitantes. En tal sentido, mientras se mantengan los presupuestos y durante el plazo de otorgamiento de la exención, el plazo de la prescripción se mantiene suspendido y no aplica el periodo prescriptivo establecido en el artículo 51 del Código de Normas y Procedimientos Tributarios. El plazo empezará a correr a partir del conocimiento del hecho generador, por parte de la Administración Tributaria correspondiente o de la Dirección de Grandes Contribuyentes Nacionales, que produce el pago del impuesto, que se entiende se verifica con la solicitud del obligado tributario beneficiario de un régimen de exención, según lo estipula el artículo 47 de la Ley N° 7293 de cita. Artículo 12°—Derogatorias. La presente resolución deroga la resolución N° RES-DGH-0026-2015 de las catorce horas del dieciséis de junio de dos mil quince y la directriz DGT-01-2010 del 09 de febrero de dos mil diez. Artículo 13°—Vigencia. Rige a partir de su publicación. Priscilla Piedra Campos, Directora General de Hacienda.—Carlos Vargas Durán, Director General de Tributación.—1 vez.—O.C. N° 34000XXX.—Solicitud N° XXXX.—(IN20160XXX).