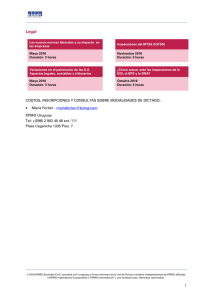

Inversiones en Perú 2015

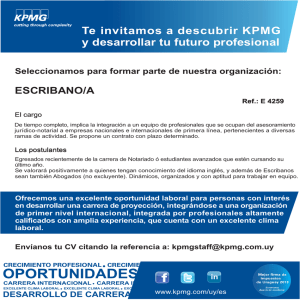

Anuncio