Contabilidad Electrónica

Anuncio

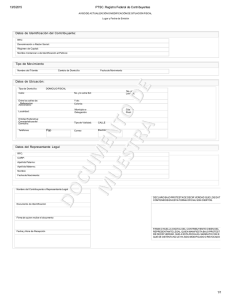

Contabilidad Electrónica: Ahora las cuentas se hacen en línea #CursosEnLinea Contenido Presentación ................................................................................................................................................................... 3 Contabilidad Electrónica: Ahora las cuentas se hacen en línea ................................................................................... 3 ¿Qué es la Contabilidad Electrónica? ........................................................................................................................ 4 ¿Quiénes están obligados a presentar una Contabilidad Electrónica? ..................................................................... 4 Los 5 archivos requeridos por el SAT ....................................................................................................................... 6 Fechas de Envío.............................................................................................................................................................. 8 Multas por no cumplir .................................................................................................................................................................... 9 Buzón Tributario ............................................................................................................................................. 10 ¿Qué es el Buzón Tributario? .................................................................................................................................................... 10 ¿Cuándo debo comenzar a utilizarlo? ................................................................................................................................... 10 Guía rápida para activar el Buzón Tributario ................................................................................................................... 11 Beneficios de la Contabilidad Electrónica ............................................................................................................. 14 Contalinea: Administra, Dirige y Crece tu negocio ............................................................................................. 15 Tips para administrar tu negocio ............................................................................................................................ 17 Glosario.......................................................................................................................................................................... 19 2 Presentación Contabilidad Electrónica: Ahora las cuentas se hacen en línea Bienvenidos a la Guía sobre Contabilidad Electrónica, en ella encontrarás información actualizada y sencilla sobre esta obligación: los contribuyentes que deben cumplir a partir de 2016, qué documentos deben presentarse, cómo y por qué medio se envía la información, así como un manual rápido para activar el Buzón Tributario. Desde hace unos años, la tecnología ha marcado la forma de trabajo de todos, desde el soporte a las formas de trabajo, hasta el comercio electrónico y el registro de la actividad diaria de las personas, las cuales no se puede entender sin las aportaciones de la ciencia y la tecnología. Para la autoridad, uno de los principales retos es aprovechar al máximo la tecnología, sus medios y las nuevas prácticas que llegaron a nuestras vidas, con la intención de hacer nuestras labores más sencillas y eficientes. Por ello el SAT decidió generar información a través de archivos XML, un formato de archivo universal, flexible y eficiente que se ha explotado para llevar todos los cálculos, registros y demás actividades de una forma más eficaz, con mayor calidad y una seguridad única para la autoridad y las empresas. ¡Recuerda! La Contabilidad Electrónica más que un requisito fiscal, es una herramienta para el buen manejo de tu negocio. De esta manera, el Servicio de Administración Tributaria resolvió que es un buen paso comenzar a migrar todo a internet, para mantener un mejor control sobre los contribuyentes, su situación económica e impulsar el cumplimiento de todos a través de controles más estrictos. Queremos que esta guía resuelva tus dudas respecto esta obligación y sobre todo, que conozcas que es un proceso sencillo y rápido si cuentas con los elementos necesarios. 3 ¿Qué es la Contabilidad Electrónica? Sin duda este término ha formado parte de las inquietudes de todos los contribuyentes desde el pasado 1° de julio cuando, de acuerdo a lo dispuesto en la Resolución Miscelánea 2014, se determinó la obligación de realizar los registros contables a través de un sistema electrónico y enviarlos al SAT vía internet. La Contabilidad Electrónica es un requerimiento fiscal que, debido convertido en un asunto que involucra por un lado a la contabilidad, y por otro a los sistemas electrónicos diseñados para cubrir las nuevas necesidades, tanto de contadores como de empresarios. Actualizarte con el sistema adecuado te ayudará no sólo a cumplir, sino a llevar una mejor administración de tu negocio. a las recientes disposiciones, se ha La contabilidad electrónica es la obligación fiscal de llevar los registros y/o movimientos contables a través de medios electrónicos ¿Quiénes están obligados a presentar una Contabilidad Electrónica? El artículo 28 del Código Fiscal de la Federación estableció que, a partir del 1° de julio de 2014, las personas morales, incluidas aquellas con fines no lucrativos, y las personas físicas con actividad empresarial, están obligadas a llevar su contabilidad en medios electrónicos. Desde el 2015 es obligatoria para personas morales y físicas con ingresos a acumulables mayores a 4 millones de pesos en el ejercicio 2013. Para las empresas o personas morales con fines no lucrativos, contribuyentes del sector primario, aquellos contribuyentes que hayan tenido ingresos acumulables menores a 4 millones de pesos en el ejercicio 2013, personas inscritas al RFC durante el 2014 y 2015, aquellos que se inscriban al RFC en el 2016, así como las personas físicas arrendadoras y aquellas con actividad empresarial y profesional con ingresos de dos millones de pesos o superiores, deberán entregarla a partir de 2016. 4 ¿Quiénes están obligados a presentarla? Para saber si eres un contribuyente obligado a realizar una Contabilidad Electrónica, consulta nuestro siguiente cuadro: Las personas físicas con actividades empresariales y profesionales, que tengan ingresos menores a dos millones de pesos, las que reciben ingresos por adquisición, intereses, premios, dividendos y las que pertenecen al RIF están exentas de Contabilidad Electrónica, pero deberán llevar su contabilidad a través del portal del SAT “Mis Cuentas”. 5 Los 5 archivos requeridos por el SAT Son cinco los elementos esenciales que se envía a la autoridad fiscal a través del Buzón Tributario para cumplir con la Contabilidad Electrónica: Balanza de Comprobación: Es el documento donde se muestran los cargos y abonos que se hicieron en el mes, además contiene información como el saldo inicial y saldo final de tu cuenta. Todos los movimientos financieros que se realizan en tu empresa, quedarán registrados bajo el concepto de partida doble, es decir, cada vez que exista una operación afecta a tus adeudos y abonos. Catálogo de Cuentas: Es una lista clasificada de los conceptos que integran el Activo, Pasivo y Capital Contable, así como los ingresos y egresos de una entidad económica, generalmente están ordenadas por niveles, es decir, existe una cuenta general y de ella se podrán desprender los subniveles que la empresa o contador necesite. Para cumplir con la Contabilidad Electrónica se deberá asociar al código agrupador publicado por el SAT; esto significa que cuando generes el archivo en XML, deberás relacionar el código del SAT con los códigos que manejas en tu catálogo de cuentas. Pólizas Contables: En este documento se registra las operaciones o actividades que modifiquen tus estados financieros día con día; existen tres tipos de pólizas, las de diario, las de ingresos y las de egresos. En la de diario se registran las salidas y entradas de efectivo; en la de ingresos se anotan diariamente entradas de dinero en efectivo; y en las de egresos se registran las operaciones que impliquen gastos de dinero para la empresa. Auxiliares de Folios de Comprobantes Fiscales: En cada póliza se deben distinguir los folios fiscales de los comprobantes como comprobante de la operación, con el objetivo de identificar la forma de pago, las contribuciones, tasas y cuotas; cuando el contribuyente no logre identificar el folio fiscal (Código UUID) asignado a los CFDI dentro de las pólizas contables, podrá utilizar un reporte auxiliar para relacionar todos los folios, la clave en el RFC y el monto que amparan dicha póliza. 6 Los 5 archivos requeridos por el SAT Auxiliares de Cuentas y Subcuentas: Este documento permite al contribuyente identificar cada operación, acto o actividad económica, cuando se necesite. Una vez generados estos archivos, deberás enviarlos mediante el Buzón Tributario o la página de internet del SAT en la sección de trámites. Recuerda que es necesaria la firma electrónica vigente, además de que los archivos se deberán comprimir en .ZIP con una nomenclatura específica para su entrega, como a continuación se ve: RFC Ejercicio Periodo 12 o 13 caracteres, correspondient es al RFC del contribuyente, ya sea persona moral o persona física. 4 caracteres que identifican el año al que corresponde la información que se envía. 2 caracteres que identifican el número de mes al que corresponde la información que se envía. Clave Caracteres CT que identifican el Catálogo de cuentas. Caracteres BN que identifican a las balanzas de comprobación con información normal; Caracteres BC que identifican a las balanzas de comprobación con información complementaria. Caracteres PL que identifican las Pólizas del periodo. Caracteres XC que identifican el Auxiliar de cuenta o subcuenta. Extensión Formato .ZIP, el cual es un archivo comprimido. Entonces si enviaras el catálogo de cuentas, el nombre del archivo quedaría de la siguiente forma: MES EXTENSIÓN ENL731212AB0201601CT.ZIP RFC AÑO CLAVE No olvides que al entregarla se deberán marcar uno de los siguientes motivos: • Envío Mensual • Acto de Fiscalización • Fiscalización Compulsa • Devolución • Compensación Es importante que como contribuyente revises la respuesta de la autoridad que puede ser: recepción, aceptación o rechazo, para verificar si la información que ingresaste fue correcta y aceptada o rechazada y debe corregirse. En los acuses se incluirán el número de folio, el periodo, la fecha, hora, RFC del contribuyente, nombre del archivo, tipo de archivo, estatus y motivo. 7 Fechas de Envío 8 Fechas de envío Los meses de envío quedan de la siguiente manera: Información de Se entrega en Enero Marzo Febrero Abril Marzo Mayo Abril Junio Mayo Julio Junio Agosto Julio Septiembre En el caso de las personas Morales tienen los primeros tres días hábiles para entregar dicha información, las personas Físicas tienen los primeros cinco días hábiles para entregar la información. Recuerda que los sábados, domingos y días festivos no cuentan como días hábiles, por ejemplo, en la entrega de marzo, las personas Morales deberán enviar su información a más tardar el jueves 3 de marzo; sin embargo, en el caso de las personas físicas tienen hasta el 7 de marzo ya que es el quinto día hábil del mes. Multas por no cumplir Durante el 2015, no se había establecido multas por la no entrega de Contabilidad Electrónica, en gran parte debido a que el SAT aún estaba en proceso de experimentar y conocer a detalle los procesos que envuelve a los contribuyentes. Pero a partir del 2016, la autoridad anunció que tendrá sanciones en caso de alguna omisión de envío de la Contabilidad Electrónica, por errores, archivos dañados, con alteraciones que impiden su lectura o se ingrese después del plazo establecido. En los artículos 81 y 82 del Código Fiscal de la Federación se estipulan multas que van de los 5 mil pesos hasta los 15 mil, aunque no han mencionado de qué forma otorgarán los castigos menores a los más altos, se sabe que estas multas serán por cada mes que no se entregue o encuentren fallos antes mencionados. 9 Buzón Tributario ¿Qué es el Buzón Tributario? A partir de las nuevas disposiciones, el Servicio de Administración Tributaria creó un espacio para que todos los contribuyentes estén en contacto directo con la autoridad fiscal. Este mecanismo es el último paso de la Contabilidad Electrónica, ya que los documentos requeridos para su cumplimiento deben enviarse por este medio, con la finalidad de que los procesos fiscales sean más simples, cómodos y seguros. El Buzón Tributario es un servicio de información completamente en internet, para que la comunicación entre autoridad y contribuyente sea más directa y sencilla. Con él, podrás realizar diversos trámites sin la necesidad de acudir a las oficinas de las autoridades fiscales. El Buzón Tributario se encuentra dentro de la página web del SAT, en la sección de Trámites. Cualquier persona con un Registro Federal de Contribuyente puede utilizarlo; para ingresar sólo es necesario tu firma electrónica (FIEL) o RFC y contraseña. El Servicio de Administración Tributaria (SAT) detalló que esta herramienta puede verificar la información que recibe, enviar información o consultar su situación fiscal. En él puede recibir documentos de varias autoridades, como la Comisión Nacional del Agua, el Instituto Mexicano del Seguro Social y el Instituto del Fondo Nacional de la Vivienda para los Trabajadores, entre otras instituciones. ¿Cuándo debo comenzar a utilizarlo? A partir del 30 de junio de 2014 entró en vigor para las personas morales, mientras que para las personas físicas está disponible desde el 1° de enero de 2015, así que es necesario. 10 Guía Rápida Guía rápida para activar el Buzón Tributario 1. Entra a http://www.sat.gob.mx y ubica en el menú principal la sección Trámites: 2. Se abrirá una nueva ventana, ahí selecciona la opción de Buzón Tributario: 11 Guía Rápida 3. Puedes activar tu Buzón Tributario de dos formas: a) Con RFC y contraseña: Ingresa tu Registro Federal de Contribuyente y contraseña, en caso de no tener una podrás crear una ahí mismo, sólo recuerda contar con tu RFC y FIEL. b) Con FIEL: Para acceder sólo necesitas tu certificado (.CER), la clave privada (.KEY), la contraseña de la clave privada y tu RFC. 4. Una vez dentro, debes registrar al menos un correo electrónico, en el cual recibirás las notificaciones del SAT. Recuerda ingresar un e-mail que revises periódicamente, pues el Código Fiscal de la Federación señala que, en caso de alguna resolución, tendrás tres días para revisarlo y hasta cuatro para resolver los posibles pendientes, si se trata de tu información Ten en cuenta: Se pueden agregar hasta 5 cuentas de correo y eliminarlas si es necesario. contable. 12 Guía Rápida 5. Para finalizar la activación, debes firmar con tu FIEL: 6. Minutos después recibirás un mensaje de confirmación al(los) correo(s) electrónico(s) que proporcionaste. ¡Listo! ya tienes configurado tu Buzón Tributario, comienza a utilizarlo para cumplir y mantenerte siempre informado. Recuerda que para volver a ingresar, deberás proporcionar tu RFC y contraseña o FIEL. Si tienes problemas para visualizar este proceso en tu pantalla, te recomendamos volver a abrir la página con otro explorador (Google Chrome, Mozilla Firefox, Internet Explorer) y asegurarte de tener instalado Java 13 Beneficios de la Contabilidad Electrónica Para la autoridad fiscal y los contribuyentes existen beneficios al migrar sus procesos a través de internet. Para la autoridad, realizar una revsión será más ágil y sencillo, ya que se automatiza el procesamiento, validación de información y se reduce el tiempo requerido para concluir las auditorías y resolver devoluciones. Para los contribuyentes dejarán de acumular un gran número de papeles, al enviar pólizas y auxiliares en archivo XML ya no habría necesidad de entregarlo físicamente, reduciendo costos de impresión y traslado. Expertos recomiendan que el salto a la Contabilidad Electrónica debe ser visto como una posibilidad de las empresas de mejorar procesos, hacerlos más eficientes y sobre todo productivos. Recuerda que para cumplir esta obligación deberás contar con una herramienta tecnológica que te permita no sólo crear estos archivos, sino que exprima al máximo estos datos para mantener tu negocio sano, te de una guía para tomar las mejores decisiones y sobre todo impulsar la rentabilidad de tu empresa sin desviarte de tus responsabilidades. Uno de los retos más difíciles de enfrentar es el miedo y la falta de información en las tecnologías, pero siempre debes tener en cuenta que puedes convertirla en tu aliada para realizar procesos más eficientes, sencillos y de utilidad. Además, enviar información de este tipo a través de internet es completamente seguro, ya que la nube trabaja bajo los más altos estándares de seguridad para que nunca te veas comprometido, otro de los beneficios es que te permite ingresar desde cualquier dispositivo conectado a internet y obtener toda la información necesaria sin complicaciones. 14 Contalinea: Administra, Dirige y Crece tu negocio Administrar la contabilidad de tus clientes, estés donde estés, nunca fue tan fácil, rápido y seguro. Sólo necesitas la plataforma en internet más sencilla y accesible, creada con la filosofía EnLinea: manteniendo las cosas simples. Cuenta con el respaldo de profesionales y con la seguridad de IBM Smart Cloud Enterprise. Con Contalinea podrás llevar la contabilidad de todas tus empresas en menos tiempo y de forma sencilla, ya que es un sistema multiempresa. Genera los archivos necesarios para la Contabilidad Electrónica, tímbralos y cumple con esta obligación desde un solo lugar. Además, cuenta con un módulo especial de facturación donde podrás generar facturas timbradas con el desglose de impuestos. Al importarlas se agregarán tus empresas y también tu catálogo de proveedores, y, al emitirlas, el de tus clientes. También obtén reportes de Auxiliares para revisar a detalle tus cuentas, y agrega tu catálogo de cuentas a través de un sencillo formato. Si eres contador, podrás asignar un usuario a tus clientes y trabajar de la mano con ellos para que importen sus facturas; si eres un empresario, podrás asegurarte que tu contador trabaje en una plataforma segura, a la cual podrás ingresar y consultar. Trabajar en conjunto te permitirá crear un EasyFlow, es decir, un flujo de trabajo directo y accesible, desde un solo lugar. Descubre todas Contalinea las ventajas de ¡Da clic aquí! . 15 Administra, dirige y crece tu negocio Si eres usuario de Nomilinea y Contalinea podrás enviar toda la información de tu nómina de forma rápida y sencilla a tu sistema contable, con ambos podrás enviar: Póliza de nómina. Genera tu póliza contable para cumplir con la Contabilidad Electrónica, ya que con Nomilinea podrás crear este documento listo para integrarse a Contalinea, envíalas con pocos clics y navega de un sistema a otro con tan sólo un clic. Envía tus CFDI de nómina. Los comprobantes fiscales por internet de nómina (CFDI) son un tipo de facturas que deberás integrar a tu contabilidad y gracias a la conexión entre ambos sistemas podrás enviar toda tu nómina a tu contabilidad con pocos clics. Nomilinea y Contalinea se conectan por lo que solo necesitas un nombre de usuario y contraseña para acceder en ambos sistemas. Navega de un sistema a otro con tan solo un clic. Si eres cliente Nomilinea aprovecha la oferta especial y recibe hasta 25% de descuento más un 15% de descuento adicional en la compra del sistema contable en internet más sencillo, dinámico e intuitivo. ¡Ahorra tiempo y optimiza tus procesos de trabajo con la Plataforma Digital EnLinea! 16 Tips para administrar tu negocio 17 Tips para administrar tu negocio 18 Glosario Actividad Empresarial: quienes realicen actividades comerciales, industriales, de autotransporte, agrícolas, ganaderas, de pesca o silvícolas (para tributar en este régimen no se establece un límite de ingresos). Arrendamiento de Inmuebles: las personas que obtengan ingresos por otorgar en renta o alquiler de inmuebles como: casas; departamentos; edificios; locales, bodegas, entre otros. Asalariados: las personas físicas que perciben salarios y demás prestaciones derivadas de un trabajo personal subordinado a disposición de un empleador, incluyendo la participación de utilidades y las indemnizaciones por separación de su empleo. Honorarios (servicios profesionales): son todas aquellas personas que se desempeñan en actividades profesionales de forma independiente para empresas, dependencias de gobierno o para personas físicas en general y emiten recibos que entregan a sus clientes por el monto de lo que hayan cobrado. Incorporación Fiscal: los contribuyentes que realicen actividades empresariales, que vendan bienes o presten servicios por los que no se requiera para su realización título profesional, así como aquellos que realicen las actividades señaladas y que además obtengan ingresos por sueldos o salarios, asimilados a salarios o ingresos por intereses, siempre que el total de los ingresos obtenidos en el ejercicio inmediato anterior por los conceptos mencionados, en su conjunto no hubiera excedido de la cantidad de dos millones de pesos. Personas Morales con fines no lucrativos: son aquellas personas morales cuya finalidad no es obtener una ganancia económica o lucro, por ejemplo: sociedades de inversión, administradoras de fondos para el retiro, sindicatos, cámaras de comercio e industria, colegios de profesionales, instituciones de asistencia o beneficencia, asociaciones civiles sin fines de lucro. Régimen General: si tienes una sociedad, sociedad mercantil, asociación civil, sociedad cooperativa de producción, instituciones de crédito, de seguros y fianzas, almacenes generales de depósito, arrendadoras financieras, uniones de crédito y sociedades de inversión de capitales, organismos descentralizados que comercialicen bienes o servicios, y fideicomisos con actividades empresariales, entre otras, que realicen actividades lucrativas. 19 Asiste a nuestros cursos en línea y resuelve tus dudas con expertos en el tema. www.enlinea.digital México, 2015 Nomilinea S.A. de C.V. ® Todos los derechos reservados