SOCIMI: ¿EL REIT DE NUEVA GENERACIÓN?. UN ESTUDIO

Anuncio

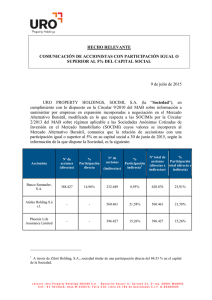

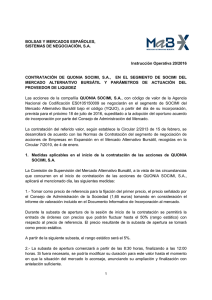

CRONICA TRIBUTARIA NUM. 135/2010 (247-266) SOCIMI: ¿EL REIT DE NUEVA GENERACIÓN?. UN ESTUDIO COMPARADO Luis M. Viñuales Sanabria Garrigues, Abogados y Asesores Tributarios RESUMEN El anhelado «REIT» español vio la luz en octubre de 2009 bajo la denominación de So­ ciedades Cotizadas de Inversión en el Mercado Inmobiliario (SOCIMI). De forma simi­ lar a los REIT de nuestro entorno, se trata de un vehículo societario de inversión en in­ muebles urbanos destinados al alquiler, con una obligación de distribuir regularmente buena parte de sus beneficios a sus inversores vía dividendos. Sin embargo, el régimen fiscal especial previsto para las SOCIMI poco o nada tiene que ver con el régimen fiscal tradicional de los REIT, pues mientras éstos suelen estar exentos de tributación, que­ dando gravadas sus rentas en sede de los inversores, las SOCIMI serán gravadas en el Impuesto sobre Sociedades a un tipo reducido del 19 por 100. En este artículo se anali­ zan los motivos que han llevado a la Administración española a establecer este singular esquema de tributación así como las principales cuestiones en materia de fiscalidad in­ ternacional que tanto las SOCIMI como los REIT tradicionales plantean. Palabras clave: REIT, Trust, SOCIMI, Doble Imposición, Ley 1112009, Modelo de Conve­ nio de la OCDE, Tributación Internacional, Inmuebles, Mercados Regulados, Cotización. SUMARIO 1. INTRODUCCIÓN. 2. ORIGEN Y FINALIDAD DE LOS REIT. 3. GÉNESIS DE LAS SOCIMI: LAS IIC INMOBILIARIAS Y LOS REIT DE NUESTRO ENTORNO. 4. UN PRIMER ANTEPROYECTO DE LEY CONTROVERTIDO. 5. LOS PILARES BÁSICOS DEL RÉGIMEN DE LAS SOCIMI Y LA LAR­ GA GESTACIÓN DE LA LEY 1112009. 6. ALGUNOS ASPECTOS DE TRIBUTACIÓN INTERNACIO­ NAL QUE CONCIERNEN A LOS REIT EN EL MARCO DEL MODELO DE CONVENIO DE LA OCDE. 7. ASPECTOS INTERNACIONALES EN EL RÉGIMEN FISCAL DE LAS SOCIMI. 7.1. Las SOCIMI no cotizadas. 7.2. Las SOCIMI y las inversiones en el exterior. 7.3. Las SOCIMI y la doble imposición internacional. 7.4. Los REIT europeos que operen en España a través de establecimiento permanente. 7.5. La cotización de las SOCIMI en otros Estados de la Unión Europea. 8. CONSIDERACIONES FINALES. l. INTRODUCCIÓN La Ley 1112009, de 26 de octubre, por la que se regulan las Sociedades Anónimas Co­ tizadas de Inversión en el Mercado Inmobiliario (SOCIMI) persigue, mediante la combi­ nación de un régimen sustantivo específico y un régimen fiscal especial, impulsar el - 247 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 mercado del alquiler en España elevando su profesionalización, facilitar el acceso de los ciudadanos a la propiedad inmobiliaria, incrementar la competitividad en los mercados de valores españoles y dinamizar el mercado inmobiliario, obteniendo el inversor una rentabilidad estable de la inversión en el capital de estas sociedades a través de la dis­ tribución obligatoria de los beneficios a sus accionistas. Los objetivos señalados, tomados del apartado I del Preámbulo de la Ley 1112009, coinciden esencialmente, como no podría ser de otra forma, con los de los regímenes «REIT» de nuestro entorno (los REIT). También resulta coincidente con los REIT el ré­ gimen sustantivo específico previsto para las SOCIMI, en cuanto a objeto social y obli­ gación de distribuir beneficios principalmente. Sin embargo, el régimen fiscal especial previsto para las SOCIMI nada tiene que ver con el régimen fiscal de los REIT: mien­ tras que el régimen fiscal de las SOCIMI prevé que las rentas obtenidas por estas socie­ dades estén sometidas a una tributación del 19 por 100 (1) en el Impuesto sobre Socie­ dades, la característica más típica y consustancial de los regímenes REIT tradicionales es la no tributación de las rentas en el vehículo de inversión, sino que dichas rentas se gravan en los inversores en el momento en que el vehículo distribuye sus beneficios. Es­ ta desviación conceptual del régimen fiscal especial de las SOCIMI con respecto a los regímenes REIT tradicionales ha motivado que en algunos ámbitos se conozca al régi­ men REIT español como el REIT de nueva generación. Este artículo no pretende ser un estudio científico del régimen sustantivo y fiscal pro­ pio de las SOCIMI establecido en la Ley 1112009, el cual suscita no pocas cuestiones con­ trovertidas, sino un análisis de la génesis del mismo y de los motivos que llevaron a nuestra Administración Tributaria a apartarse del régimen fiscal tradicional de los REIT. Confiamos en que este análisis global y comparado de nuestras SOCIMI contri­ buya a facilitar, a quienes hayan tenido un contacto limitado con este tipo de vehículos de inversión inmobiliaria destinada al alquiler, una mejor comprensión de su concep­ ción a la vez que despejar alguna de las principales incógnitas que plantea este particu­ lar REIT español. 2. ORIGEN Y FINALIDAD DE LOS REIT La inversión inmobiliaria representa un porcentaje relevante de la cartera de inver­ sión de ahorradores privados, ya sea directamente o a través de Fondos y Planes de Pen­ siones, así como de muchos otros inversores institucionales, los cuales eligen con fre­ cuencia gestionar su exposición al riesgo de la inversión inmobiliaria mediante la toma de participaciones en entidades cuyos valores coticen en mercados organizados. Cual­ quier gestor de patrimonios recomendará normalmente una distribución razonable de la inversión entre activos mobiliarios e inmobiliarios, contribuyendo estos últimos a lograr una adecuada diversificación del riesgo. Así, con el fin de facilitar al pequeño ahorrador y también a inversores instituciona­ les el acceso a determinadas inversiones inmobiliarias y promover una gestión profesio­ nalizada de dichas inversiones, surgen en numerosos países vehículos de inversión coti­ zados y con un régimen fiscal especial: los Real Estate Investment Trust. La mayor par­ te de estos regímenes surgen en la última década: Francia en 2003, o Alemania, Italia y Reino Unido en 2007, si bien toman como referencia los ya existentes desde antiguo en Estados Unidos, Holanda y Australia desde 1961, 1969 y 1971 respectivamente. De he­ (1) Si bien el tipo de tributación previsto en la Ley era del 18 por 100, éste ha sido modificado por la Ley 2612009, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2010. - 248 - LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» cho, a pesar de que la inmensa mayoría de los REIT actuales son entidades con perso­ nalidad jurídica propia y responsabilidad limitada que poco tienen que ver jurídicamen­ te con el concepto anglosajón de trust, se ha mantenido este último término, probable­ mente porque lo que sí conservan todos ellos es una característica habitual de los trust, como es la no tributación de las rentas en el trust sino en sus beneficiarios efectivos, en este caso, los inversores del REIT. El régimen fiscal tradicional de los REIT, ya sea instrumentado en forma de transpa­ rencia fiscal (imputación o atribución de rentas), exención, sujeción a tipo cero o no su­ jeción, persigue evitar la doble imposición económica al eliminar un nivel de tributación. En particular, en el caso de inversiones inmobiliarias a través de sociedades, el objetivo es evitar gravar la renta procedente del alquiler de los inmuebles (o, en determinados casos, de su transmisión) en la sociedad y, nuevamente, tras la distribución de benefi­ cios societarios vía dividendos, en sus accionistas. La transparencia fiscal (2) permite equiparar, fiscalmente, al inversor que posee directamente el inmueble con aquel que lleva a cabo la inversión junto con otros a través de una sociedad. Aunque la doble im­ posición económica pueda mitigarse o eliminarse mediante los métodos tradicionales de deducción y de exención, permitiendo el primero la deducción en el accionista del im­ puesto subyacente satisfecho por la sociedad, y dejando el segundo exentos de tributa­ ción en el accionista los dividendos procedentes de beneficios gravados a nivel societario, no cabe duda de que la mejor forma de evitar la doble imposición económica de raíz es eliminando el gravamen en el vehículo societario. Así, en sus orígenes, los REIT no persiguen una tributación reducida de las rentas in­ mobiliarias para favorecer al sector inmobiliario con respecto a otros sectores. Por el con­ trario, conscientes de que los inmuebles forman parte de la cartera de ahorro o inversión del pequeño inversor privado, ya sea directamente o a través de planes y fondos de pen­ siones, los Estados pretenden facilitar el acceso a las mismas sin que la interposición de un vehículo societario que gestione eficientemente dicha cartera perjudique su tributa­ ción. En particular, este planteamiento alcanza especial relevancia en relación con inver­ siones difícilmente accesibles individualmente para el pequeño inversor por el volumen de financiación requerido, como es normalmente el caso del sector inmobiliario comercial: parques empresariales, centros comerciales y logística. La eliminación de la doble impo­ sición en la inversión inmobiliaria a través de REIT mediante el mecanismo de la trans­ parencia fiscal, en cualquiera de sus vertientes, no se concibe como un incentivo fiscal a favor de la industria inmobiliaria del alquiler sino como la eliminación de una traba fiscal para situar en un plano de igualdad al inversor que explota directamente el inmueble y a aquel que lo hace a través de un vehículo societario convenientemente regulado. Así, entre los principales rasgos que definen a los REIT tradicionales de nuestro en­ torno, destacaríamos los siguientes: Eliminación de un nivel de tributación al no gravar determinadas rentas inmobi­ liarias en sede del vehículo inversor (REIT). Distribución obligatoria de beneficios del REIT a los inversores y tributación de los dividendos y/o ganancias patrimoniales en sede del inversor. Ausencia de restricciones relevantes en cuanto a la tipología de los inmuebles que cualifican como inversión apta para la aplicación del régimen fiscal especial. Negociación de los títulos del vehículo en mercados organizados. (2) A efectos de facilitar la exposición, nos referiremos al régimen fiscal tradicional de los REIT en sus distintas modalidades como «transparencia fiscal», aún siendo conscientes de que las dife­ rencias económicas y jurídicas entre un régimen de exención del REIT con obligación de distribuir beneficios y un régimen de «transparencia fiscal» son sustanciales. - 249 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 3. GÉNESIS DE LAS SOCIMI: LAS IIC INMOBILIARIAS Y LOS REIT DE NUESTRO ENTORNO En las postrimerías de la época de bonanza del mercado inmobiliario español, años 2005 y 2006, un grupo de empresarios agrupados en la Asociación de Inmobiliarias con Patrimonio en Alquiler (ASIPA), y preocupados por el elevado apalancamiento del sector en España, mantuvieron unos primeros contactos con la Administración dirigidos a im­ pulsar un régimen REIT español que permitiera captar fondos propios entre los pequeños ahorradores. El planteamiento y el objetivo parecían razonables teniendo en cuenta la fi­ nalidad ya comentada de los REIT y la realidad del sector inmobiliario en España. Sin embargo, la adopción de un régimen REIT no era en aquellos momentos una prioridad. En España se contaba entonces, y aún hoy, con las Instituciones de Inversión Colec­ tiva Inmobiliaria (Fondos de Inversión Inmobiliaria y Sociedades de Inversión Inmobi­ liaria, en adelante, «FII» y «SII»), vehículos cuyo objeto es la inversión en inmuebles en alquiler si bien orientados preferentemente al mercado residencial (3); estas IIC Inmo­ biliarias gozaban (gozan) de un régimen fiscal especial que guarda cierta similitud con el régimen tradicional de los REIT, como explicaremos más adelante. La Ley del Im­ puesto sobre Sociedades se había modificado a finales de 2005 para ampliar el objeto de las IIC Inmobiliarias a la promoción de viviendas para su arrendamiento y, probable­ mente, con el sector inmobiliario aún en plena ebullición, no se percibía el lanzamiento de un régimen REIT como una necesidad acuciante. En relación con las IIC Inmobiliarias españolas, cabe señalar que el estudio anual de la European Public Real Estate Association (EPRA) sobre REIT venía incluyendo a Es­ paña entre los países que tenían un REIT like regime, es decir, un régimen parecido al de los REIT. Dicho régimen no era otro que el de los Fondos y Sociedades de Inversión Inmobiliaria sometidos a una tributación del 1 por 100 en el Impuesto sobre Sociedades, sin obligación alguna de distribuir los beneficios obtenidos a los inversores. Nótese que la esencia de los regímenes REIT tradicionales se sustenta en dos pilares básicos: i) La no tributación del vehículo inversor y ii) La obligación de distribuir a los inversores periódicamente buena parte de los be­ neficios obtenidos por el vehículo. De esta forma, los REIT tradicionales evitan la doble imposición económica y, al mismo tiempo, el diferimiento de la tributación de las rentas obtenidas por el vehículo, dado que los beneficios obligatoriamente distribuidos serán objeto de gravamen en los inversores. Como puede observase, la ausencia de una obligación de distribuir beneficios en los FII y SII permite un diferimiento indefinido de las rentas obtenidas por dichos vehícu­ los a cambio, eso sí, de una tributación en el Impuesto sobre Sociedades del 1 por 100 que podríamos considerar como simbólica, con una finalidad más de control que recau­ datoria. Una vez distribuidos los beneficios a los inversores, éstos no gozaban (gozan) de deducción para evitar la doble imposición, produciéndose, en algunos casos (4), una tri­ (3) El artículo 28.5 letra c) del Real Decreto Legislativo 4/2004, de 5 de marzo, por el que se aprueba el Texto Refundido de la Ley del Impuesto sobre Sociedades, en su redacción vigente pa­ ra los ejercicios iniciados antes de 1 de enero de 2009 requería, para la aplicación del régimen fis ­ cal especial de las IICI (i.e. tipo de gravamen del 1%) que las viviendas, residencias estudiantiles y las residencias de la tercera edad representasen, conjuntamente, de forma directa o indirecta, al menos el 50 por 100 del activo de los FII o de las SII. (4) Sería el caso, por ejemplo, de partícipes en estas IIC Inmobiliarias que fueran (sean) sujetos pasivos del Impuesto sobre Sociedades, en comparación con la inversión en sociedades en las que posean una participación de al menos un 5 por 100. - 250 - LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» butación superior en ese 1 por 100 con respecto a los dividendos percibidos de una enti­ dad sometida a régimen general. Probablemente ese 1 por 100 adicional no resulte un precio a pagar excesivo a cambio de un diferimiento indefinido de la tributación. Vemos, pues, cómo sí tenía cierto sentido que la EPRA incluyera a las IIC Inmobilia­ rias españolas en sus estudios anuales sobre REIT, a pesar de las diferencias notables que le separaban (separan) de los REIT tradicionales, entre las que destacaríamos las mayores restricciones en cuanto a la tipología de inmuebles en los que poder invertir (por ejemplo, la obligación de mantener al menos un 50% de la inversión en viviendas, residencias de estudiantes y residencias para la tercera edad, o el límite de la inversión a través de vehículos societarios al 15% del total de activos). Sin embargo, a pesar de su atractivo régimen fiscal, las IIC Inmobiliarias nunca llega­ ron a triunfar en España. Algunos operadores atribuyen el relativo fracaso de estos vehí­ culos de inversión, precisamente, a las restricciones ya comentadas en cuanto a la tipología de activos que cualificaban para la inversión (5). En la página Web de la CNMV podemos ver que, a 30 de abril de 2010, solamente operaban ocho FII y ocho SII. Reproducimos a continuación las tablas con los principales datos de registro de estas IIC Inmobiliarias: LISTADO COMPLETO DE FONDOS DE INVERSIÓN INMOBILIARIA (5) Como se explicará más adelante, la exigencia de que al menos un 50 por 100 de la inversión se materialice en el sector residencial desaparece, precisamente, con la Ley 11/2009 reguladora de las SOCIMI. - 251 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 LISTADO COMPLETO DE SOCIEDADES DE INVERSIÓN INMOBILIARIA Observando los números de registro apreciaremos que el número más alto es el 12 tanto en los FII como en las SII, lo que viene a confirmar que el reducido número de IIC Inmobiliarias que subsisten en la actualidad (8 FII y 8 SII) no se debe a la crisis que azo ­ ta el mercado inmobiliario. También puede observarse cómo dichas IIC Inmobiliarias se encuentran gestionadas por las grandes entidades financieras de nuestro país; a pesar de ello, estas IIC Inmobiliarias tampoco han escapado a la actual crisis inmobiliaria, siendo de todos conocida por su difusión en la prensa económica la suspensión de reem­ bolsos en alguno de estos FII provocada por la falta de liquidez. En definitiva, el relativo fracaso de las IIC Inmobiliarias, así como la proliferación en 2006 y 2007 de regímenes REIT en países de nuestro entorno, constituían un buen cal­ do de cultivo para impulsar un REIT español. Sin embargo, no es hasta bien entrado el ejercicio 2008, en plena crisis inmobiliaria, cuando se encienden las luces de alarma en el sector y el lanzamiento de un régimen REIT que pueda reactivar el mercado inmobi ­ liario se torna en una de las prioridades de nuestra Administración. El Proyecto de Ley, que bien podría haber sido liderado desde la sección de Economía del Ministerio por la finalidad que perseguía de impulsar el sector inmobiliario y, en concreto, el mercado de alquiler, siendo clave a esos efectos los aspectos regulatorios de la inversión y de la acti ­ vidad de estos vehículos de inversión, termina siendo encargado a y liderado por la sec ­ ción de Hacienda. Así, se encomienda a la Dirección General de Tributos la difícil tarea de redactar un Proyecto de Ley que regule el REIT español y contribuya a reactivar el maltrecho mercado inmobiliario. Siendo loable la intención de nuestra Administración, y digno de elogio el esfuerzo llevado a cabo por la Dirección General de Tributos, nos atreveríamos a decir que, al me­ - 252 - LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» nos en el corto y medio plazo, el éxito o fracaso de las SOCIMI no dependerá tanto del mayor o menor acierto con el que se haya regulado en la Ley 11/2009 su régimen fiscal y de inversión, como de la capacidad de los operadores para captar inversores dispuestos a invertir en inmuebles en plena crisis de la industria inmobiliaria. Resulta significati­ vo recordar el sonado éxito de las SIIC francesas (Sociétés d'Investissements Immobiliers Cotées) en el mismo año de su aprobación, ejercicio 2003; de hecho, varios grupos inmo­ biliarios españoles llevaron a cabo importantes inversiones en Francia a través de estos vehículos. Sin que pongamos en duda las bonanzas del régimen fiscal de las SIIC fran­ cesas, sería injusto ignorar que buena parte de su éxito se debió a la oportunidad tem­ poral de su lanzamiento en un momento en el que el mercado inmobiliario se encontra­ ba en plena expansión. Muy distinta es la situación del mercado inmobiliario en el momento en que surge la Ley 11/2009 reguladora de las SOCIMI, publicada en diciembre de 2008. 4. UN PRIMER ANTEPROYECTO DE LEY CONTROVERTIDO Como decíamos, el lanzamiento de un vehículo que pudiera dinamizar el mercado in ­ mobiliario se había tornado una prioridad para nuestra Administración, y la DGT con­ siguió en poco tiempo sacar a la luz un primer Anteproyecto de Ley, al cual se pudo ac­ ceder desde el 9 de octubre de 2008 a través de la página Web del Ministerio. Este primer Anteproyecto de Ley de SOCIMI recogía un régimen fiscal de REIT tra­ dicional, con exención de las rentas obtenidas por el vehículo en el Impuesto sobre So­ ciedades y obligación anual de distribución de beneficios, con tributación de los dividen ­ dos en sede del inversor. Como decimos, la SOCIMI se presentaba en aquel momento co ­ mo un vehículo que seguía el esquema tradicional de tributación de los REIT. Sin em­ bargo, se establecía una participación máxima del 5 por 100 para los inversores en la SOCIMI. El objetivo que la DGT perseguía con este límite a la participación máxima en la SO­ CIMI no era conseguir una dispersión adecuada del accionariado por motivos regulato­ rios o de liquidez de la inversión, sino estrictamente fiscal y, en cierto modo, fácilmente comprensible: evitar la pérdida de recaudación impositiva sobre rentas generadas por inmuebles localizados en territorio español. En efecto, a la Administración Tributaria le preocupaba que inversores residentes en determinadas jurisdicciones (Unión Europea o países con los que España hubiera podido suscribir Convenios para evitar la doble im­ posición favorables en determinados aspectos) pudieran percibir rentas procedentes de inmuebles localizados en España sin haber soportado gravamen alguno en nuestro país (o, en su defecto, habiendo soportado tipos de tributación muy reducidos). Así, por ejem ­ plo, una entidad residente en la Unión Europea que poseyera una participación superior al 10 por 100 en una SOCIMI, podría pretender aplicar la Directiva Matriz Filial (6) de forma que los dividendos percibidos de la SOCIMI quedaran exentos del Impuesto sobre la Renta de No Residentes. Al mismo resultado (o a un resultado parecido) podría lle­ garse en el caso de que resultara de aplicación un CDI suscrito por España que asigna­ ra exclusivamente al Estado de residencia la potestad de gravar los dividendos percibi­ dos de una SOCIMI. Algo parecido podría ocurrir con las ganancias patrimoniales que inversores no residentes obtuvieran por la transmisión de participaciones en las SOCI­ MI, si bien en este caso la casuística sería aún más compleja (vg. no olvidemos que las (6) Directiva 90/435/CEE relativa el régimen fiscal común aplicable a sociedades matrices y fi­ liales de Estados miembros diferentes. - 253 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 rentas derivadas de las transmisiones de valores realizadas en mercados secundarios oficiales de valores españoles, obtenidas por no residentes, están exentas de tributación en España si el transmitente reside en un Estado con el que España tenga suscrito un convenio para evitar la doble imposición con cláusula de intercambio de informa­ ción (7)). No estamos seguros de que este temor de la Administración española a la pérdida de capacidad para gravar rentas procedentes de inmuebles localizados en España estuvie­ ra justificado, al menos en lo que respecta a la eventual aplicación de la Directiva Ma­ triz Filial: ¿deberían acceder a los beneficios de la Directiva Matriz Filial los beneficios distribuidos por una entidad exenta a efectos del Impuesto sobre Sociedades? Recorde­ mos que el artículo 2 letra c) de esta Directiva establece, como requisito para la aplica­ ción de la Directiva, que la sociedad española que distribuye los beneficios «esté sujeta, sin posibilidad de opción y sin estar exenta» al Impuesto sobre Sociedades en España. A partir de ahí, consideramos que las dificultades que pudiera entrañar el hecho de que la exención de las SOCIMI pudiera depender del cumplimiento de determinados requisitos debería ser un obstáculo salvable a los efectos de no aplicar la Directiva. Cuestión dis­ tinta es que, a pesar de que la Directiva no resultase aplicable, los impuestos que Es­ paña recaudaría sobre los beneficios distribuidos por las SOCIMI a no residentes, o por las ganancias patrimoniales que éstos obtuvieran en la transmisión de sus acciones, serían reducidos por aplicación de los CDI suscritos por España o de las propias exen­ ciones establecidas en nuestra Ley del IRNR. Probablemente hubieran existido otros mecanismos para evitar la pérdida de recau­ dación distintos de la limitación del porcentaje máximo de participación en las SOCIMI al 5 por 100 (v.g. restricciones a la aplicación de la Directiva, de los CDI e incluso la mo­ dificación de la Ley del IRNR en algunos de sus aspectos), pero la DGT optó en ese mo­ mento por cortar el problema de raíz y evitar eventuales controversias con inversores no residentes que pudieran invocar principios de derecho comunitario ante la Comisión Europea o, en menor medida, que pudieran invocar determinados CDI con el apoyo de los Estados firmantes. Pero la oposición a la limitación del 5 por 100 en cuanto a la participación máxima en una SOCIMI no vino de los potenciales inversores no residentes a quienes iba diri­ gida, sino del propio sector inmobiliario español. Los empresarios inmobiliarios es­ pañoles, en caso de que finalmente decidieran utilizar este nuevo vehículo, no estarían dispuestos a tener una participación minoritaria que les impidiera mantener el con­ trol sobre sus inversiones. Así, la oposición a la participación máxima del 5% en las SOCMI fue frontal en el caso de inmobiliarias españolas que, en aquel momento, pen­ saban que podrían utilizar este nuevo vehículo para poner en valor sus carteras de in­ muebles. La Administración no ofreció mayor resistencia a las quejas del sector inmobiliario, devolvió el Anteproyecto de Ley a los corrales - valga el símil taurino - y en el breve pla­ zo de un mes sacó a la luz un nuevo Anteproyecto de Ley que establecía un régimen fis­ cal que poco o nada tenía que ver con los REIT tradicionales y que se ha mantenido en la Ley 11/2009 finalmente aprobada. Así, el 17 de noviembre de 2008 se podía acceder en la página Web del Ministerio al nuevo Anteproyecto de Ley. (7) Artículo 14.1. letra i) del Real Decreto Legislativo 5/2004, de 5 de marzo, por el que se aprueba el Texto Refundido de la Ley del Impuesto sobre la Renta de No Residentes (IRNR). - 254 - LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» 5. LOS PILARES BÁSICOS DEL RÉGIMEN DE LAS SOCIMI Y LA LARGA GESTACIÓN DE LA LEY 11/2009 Como decíamos, el Anteproyecto de Ley que vio la luz el 17 de noviembre de 2009 sentó los pilares básicos del régimen fiscal de las SOCIMI hasta la misma Ley 11/2009, a pesar del largo trámite parlamentario y de las numerosas enmiendas presentadas a su texto. Esos pilares básicos, que poco tienen que ver en lo fiscal con los regímenes REIT tradicionales, son los que granjearon a las SOCIMI el apelativo de REIT de nueva generación. Veamos cuáles son esos pilares y el fundamento de los mismos. La SOCIMI no es un vehículo transparente ni tampoco exento del Impuesto sobre Sociedades, sino que queda sujeto al Impuesto si bien a un tipo privilegiado del 19 por 100 (8). Los dividendos distribuidos a sus accionistas tendrán distinto tratamientos según el estatus de aquellos: Personas físicas residentes en España (sujetos pasivos del IRPF): dividendos exentos en el IRPF. Personas jurídicas residentes en España (sujetos pasivos del Impuesto sobre So­ ciedades): posibilidad de deducir del impuesto a pagar sobre el ingreso por divi­ dendos (30%) el impuesto subyacente satisfecho por la SOCIMI (19%). Personas, físicas o jurídicas, no residentes en España (sujetos pasivos del IRNR): dividendos exentos en España del IRNR. Existe la obligación de distribuir anualmente el 90 por 100 de los beneficios proce­ dentes de los ingresos por alquiler y el 50 por 100 de las ganancias patrimoniales obtenidas por la transmisión de inmuebles. No existe un impuesto de entrada en el régimen sobre las plusvalías latentes de inmuebles que pasan a beneficiarse del régimen especial, habitual en otros regí­ menes REIT, sino que se establece un sistema lineal de tributación de plusvalías en el momento en que se transmitan dichos inmuebles (i.e. la parte de la plus­ valía generada hasta el momento de entrada en el régimen tributará al tipo ge­ neral mientras que la generada desde ese momento hasta su transmisión lo hará al 19%). Estos son los pilares básicos, como decimos, del régimen fiscal especial (9), de los cua­ les tan sólo el relativo a la obligación de distribuir buena parte de los beneficios es ca­ racterístico de los regímenes REIT tradicionales. Al margen del régimen fiscal especial, la SOCIMI sí presenta otros rasgos característicos de los REIT, como son la exigencia de que sus valores se negocien en mercados regulados, o que su objeto social principal sea el alquiler de inmuebles urbanos. A pesar del singular régimen fiscal especial del REIT español, es justo admitir que di­ cha singularidad persigue, no obstante, conseguir unos efectos económicos y fiscales si­ milares a los del régimen tradicional de los REIT a la vez que asegura la tributación en (8) Como ya se ha apuntado, en un primer momento el tipo aplicable a las SOCIMI fue del 18 por 100; sin embargo, con la modificación de los tipos aplicables a las rentas del ahorro en el IRPF, se decidió adaptar asimismo el tipo aplicable a las SOCIMI desde 1 de enero de 2010. (9) Obviamente, hay otras muchas especialidades que no se abordan en este artículo, incluyen­ do el particular régimen aplicable a las ganancias patrimoniales obtenidas en la transmisión de participaciones en las SOCIMI. - 255 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 España de las rentas inmobiliarias derivadas de inmuebles localizados en España, a un tipo del 19 por 100 que la Administración ha considerado «razonable». Veámoslo con al­ go más de detalle: Los regímenes REIT tradicionales gravan la renta derivada de la explotación de los inmuebles en el momento de su distribución a los socios y en sede de estos últi­ mos; de ahí que con la obligación de distribuir beneficios se evite el diferimiento del gravamen sobre dichos beneficios. El régimen fiscal especial aplicable a las SOCIMI grava la renta también en el mo­ mento de su distribución a los socios, pero lo hace en sede de la propia SOCI­ MI (10). De esta forma se pretende conseguir, como decíamos, el mismo efecto económico que con los regímenes REIT tradicionales. Este Anteproyecto de Ley que ve la luz en noviembre de 2008, se convierte en Proyec­ to de Ley mediante su aprobación por el Consejo de ministros el 5 de diciembre de 2008 y, a partir de ahí, es objeto de numerosas propuestas de enmiendas. A pesar de que el Proyecto se discute en la Comisión de Economía con competencia legislativa plena (i.e. de forma que las enmiendas no necesitan ser aprobadas por el Pleno del Congreso para incorporarse al texto del Proyecto de Ley que se remitirá al Senado), el mismo no llega al Senado hasta el verano de 2009, y la Ley solamente será aprobada el 26 de octubre de 2009, casi un año después de la aprobación del Proyecto de Ley por el Consejo de Minis­ tros. A pesar del dilatado proceso de tramitación parlamentaria, el esquema básico del ré­ gimen fiscal permanece inalterado, dirigiéndose gran parte de las enmiendas a modifi­ car o mejorar el régimen en aspectos tales como el apalancamiento máximo permitido (que pasa del 60% al 70%), o el porcentaje mínimo de activos y rentas cualificados, que pasa del 90 al 85 por 100. No obstante, nos atreveríamos a decir que la larga espera has­ ta tener fumata blanca no se debió tanto a la necesidad de mejorar técnicamente el ré­ gimen diseñado por la Dirección General de Tributos en poco menos de un mes (11) sino más bien a la apretada agenda política parlamentaria propia de tiempos de crisis. Tam­ bién es probable que contribuyera a este retraso el progresivo convencimiento de que las esperanzas inicialmente depositadas en el añorado régimen REIT como revulsivo del maltrecho mercado inmobiliario español se fueron desvaneciendo poco a poco, a medida que se recibían comentarios, poco esperanzadores, de los distintos sectores interesados (la banca y los grupos inmobiliarios principalmente). Enunciados, si bien muy brevemente, los pilares sobre los que descansa el régimen fiscal especial de las SOCIMI, puede resultar ilustrativo repasar las principales carac­ terísticas de los REIT de nuestro entorno: (10) En realidad, en cuanto al elemento temporal, la renta se grava normalmente en el Im ­ puesto sobre Sociedades, debiendo presentar la declaración liquidación del Impuesto en los 25 días siguientes a los seis meses posteriores a la conclusión del período impositivo; pero es cierto que el Impuesto no grava la totalidad de la renta obtenida por la SOCIMI sino sólo aquella que debe ser distribuida a los accionistas. (11) No podemos sino alabar el trabajo de la DGT, que en poco menos de un mes consiguió ges­ tar un régimen fiscal, cuando menos, innovador, sin perjuicio de que, precisamente la novedad y complejidad del mismo generará no pocas lagunas que será necesario cubrir mediante una inter ­ pretación razonable e integradora de la norma. - 256 - �uente� EPRA, Global REIT Survey, September 2009. DATOS GENERALES DE TRIBUTACIÓN DE REITS EN EUROPA LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» - 257 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 Y también el mayor o menor éxito de dichos regímenes REIT medido en función del número de REIT existentes y de su volumen de capitalización bursátil: DATOS GENERALES SOBRE REITS EN EUROPA �uente� EPRA, Global REIT Survey, September 2009. Datos a junio de 2009. 6. ALGUNOS ASPECTOS DE TRIBUTACIÓN INTERNACIONAL QUE CONCIERNEN A LOS REIT EN EL MARCO DEL MODELO DE CONVENIO DE LA OCDE La preocupación que llevó a la Dirección General de Tributos a gestar el llamado «REIT de nueva generación» (i.e. evitar la pérdida de recaudación impositiva sobre ren­ tas procedentes de inmuebles localizados en España) no es una preocupación exclusiva de la Administración española sino que es compartida por los distintos Estados en los que operan los REIT. Así, en octubre de 2007 la OCDE publicó el trabajo Tax Treaty Is­ sues related to REITs, elaborado por un Grupo de Trabajo compuesto por expertos fisca ­ les tanto del sector privado como de distintas administraciones y por expertos operado­ res de REITs a nivel internacional. Varias de las propuestas vertidas en ese trabajo han sido ya incorporadas a los Comentarios al Modelo de Convenio de la OCDE, en su últi­ ma actualización publicada en julio de 2008. Veamos a continuación unos breves apuntes sobre los principales temas tratados en aquel interesante trabajo de la OCDE que, no obstante, resultarán en su mayoría irre­ levantes para el régimen fiscal especial de las SOCIMI, al apartarse éste del tradicional régimen de los REIT de exención o transparencia en el impuesto sobre los beneficios de las sociedades: Alcance del trabajo� esta publicación de la OCDE recoge una serie de propuestas para que los Estados, bilateralmente, puedan afrontar activamente las incerti­ dumbres que los regímenes y la operativa de los REIT plantean en general en el ámbito de la fiscalidad internacional. Se reconoce asimismo que algunas de las pro­ puestas pueden suscitar cuestiones en los estados miembros de la Unión Europea (UE) que deberían ser analizadas a la luz del Derecho comunitario. - 258 - LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» Clasificación de la renta obtenida por el REIT� en la medida en que un REIT resi­ dente en un Estado obtenga rentas procedentes de inmuebles situados en el otro Estado contratante, cabe esperar que el Convenio correspondiente asigne a este se­ gundo Estado la capacidad de gravar dicha renta, ya sea una renta inmobiliaria de las contempladas en el artículo 6, beneficios empresariales del artículo 7 o ganan­ cias patrimoniales de las previstas en el artículo 13, correspondiendo al Estado de residencia otorgar algún mecanismo para evitar la doble imposición. Como puede preverse, el mismo hecho de que el Estado de residencia no grave las rentas obte­ nidas por el REIT, introduce un elemento de incertidumbre en este sencillo plante­ amiento inicial: ¿cómo puede establecer un mecanismo para evitar la doble imposi­ ción el Estado de residencia si éste no grava las rentas del REIT? Abordaremos es­ ta cuestión más adelante. Acceso de los REIT a los Convenios para evitar la doble imposición (CDII� el propio esquema de los REIT, normalmente exentos - al menos parcialmente - del impues­ to sobre beneficios, introduce dudas sobre si los mismos pueden beneficiarse de los convenios suscritos por sus Estados de residencia. Menos dudas deberían plantear aquellos REIT que se estructuren como entidades transparentes (partnerships), en relación con los cuales se ha venido aceptando el llamado enfoque de look through («mirar a través de») que consiste en atender al CDI suscrito entre el Estado fuente y el Estado de residencia de los miembros de dicho partnership. Sin embargo, te­ niendo en cuenta que los REIT estarán normalmente sometidos a tributación - aun­ que exentos - por su renta mundial y que las rentas obtenidas quedarán sometidas a gravamen si no se cumplen determinados requisitos, serán pocos los países que nieguen la aplicación de sus CDIs a los REIT residentes en ellos. En relación con es­ ta cuestión, debemos señalar que la aplicación de los CDI a los REIT no sólo afecta a las rentas que el REIT obtenga de fuente extranjera sino, normalmente, a la pro­ pia distribución de beneficios del REIT a sus inversores no residentes. Acceso de los inversores en los REIT a los CDI: este aspecto, que no debería generar dudas de ningún tipo si los inversores fueran residentes fiscales de uno de los Es­ tados contratantes, sí las genera en la práctica al ser buena parte de los inversores tradicionales en REIT fondos de pensiones, exentos o no sujetos a tributación, con la consiguiente controversia sobre su acceso a los CDI. ¿Quién debe primar a la hora de aplicar un CDI� el REIT o sus inversores? Como apuntábamos anteriormente, en los casos en los que el REIT se estructure como un vehículo transparente, debería ser la residencia de sus inversores la que determine el CDI aplicable. Por otra parte, si el REIT está exento de tributación en su país de residencia, a pesar de que atendamos al CDI suscrito por dicho país con el Estado fuente de la renta, difícilmente podrá aquél facilitar un mecanismo para evitar la doble imposición. Una posible solución sería que el Estado de residencia del REIT, al gravar los dividendos que el REIT distribuya a sus inversores en el impuesto equivalente a nuestro Impuesto sobre la Renta de No Residentes (IRNR), permi­ tiera deducir de ese IRNR que grava al inversor los impuestos extranjeros soporta­ dos por el REIT. ¿Cómo deberían gravarse las distribuciones de un REIT a sus inversores no resi­ dentes? Esta pregunta tal vez sea la más relevante, en la práctica, de las formula­ das en este documento de trabajo de la OCDE. Y ello porque al estar normalmente el REIT exento de tributación, será en la distribución del beneficio a los inversores no residentes cuando el Estado fuente (en este caso, Estado de residencia del REIT) podrá recaudar impuestos sobre las rentas inmobiliarias generadas en el mismo. La cuestión debatida se centraba fundamentalmente en si dichas distribu­ ciones deberían gravarse como un dividendo procedente de la participación en fon­ - 259 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 dos propios de entidades (obviamente, cuando los REIT tomen la forma de socieda­ des mercantiles, que será, por ejemplo, el caso de los REIT europeos) o bien, en ca­ so de atender a la naturaleza de los activos subyacentes, como una renta inmobi­ liaria. Tras valorar argumentos de muy diversa índole, existía acuerdo en que sería razonable tratar las distribuciones a pequeños inversores como dividendos, en tanto que las distribuciones a grandes inversores podrían gravarse como rentas inmobiliarias, en la medida en que una participación substancial en un vehículo societario que invierte en inmuebles se podría asimilar a una inversión directa en dichos inmuebles. Se propuso situar la frontera entre el pequeño y el gran inver­ sor, a estos efectos, en el 10 por 100 de participación. Aplicación de la Directiva Matria �ilial a las distribuciones realiaadas por los REIT. Cada vez resulta más frecuente que en foros como la OCDE se dedique tiem­ po y esfuerzos a solventar las cuestiones que plantea el Derecho comunitario. Así, en relación con los dividendos distribuidos a grandes inversores dentro de la Unión Europea, se cuestionaba que el Estado fuente pudiera tratarlos como renta inmo­ biliaria a la luz de los CDI (una vez fueran convenientemente modificados) en lu­ gar de como una distribución de dividendos cuyo gravamen prohibiría la Directiva Matriz Filial. En cierto modo, la respuesta a esta pregunta dependería de la forma societaria del REIT y de si el propio REIT podría considerarse como una entidad exenta a efectos de la Directiva (12). ¿Cómo deberían gravarse las ganancias de capital por transmisión de las partici­ paciones en un REIT? El Grupo de Trabajo propuso el mismo tratamiento que en el caso de los dividendos, esto es, gravar las ganancias de capital como rentas inmo­ biliarias en el caso de grandes inversores y como rentas procedentes de la enajena­ ción de participaciones en fondos propios de entidades en el caso de pequeños in­ versores. ¿Cómo deberían gravarse las rentas obtenidas por un REIT a través de un estable­ cimiento permanente en el otro Estado contratante? En este sentido, el Grupo de Trabajo trajo a colación los posibles problemas de discriminación en el ámbito del Derecho comunitario que podría generar un trato distinto a un establecimiento permanente de un REIT residente en otro Estado miembro que a un REIT residen­ te en el propio Estado. Sin embargo coincidían en que el trato distinto podría estar justificado en la medida en que, de dejar exentas las rentas del establecimiento permanente del REIT comunitario, el Estado fuente correría el riesgo de perder cualquier potestad de gravar las rentas inmobiliarias generadas por el REIT co­ munitario al no poder gravar las distribuciones de beneficios que dicho REIT reali­ zara a sus inversores (las cuales, normalmente, podrían quedar gravadas en el Es­ tado de residencia del REIT). Así, existía común acuerdo en que el trato equivalen­ te estaría justificado si pudieran gravarse las distribuciones de beneficios del REIT en el Estado fuente, para lo cual se analizaron distintas alternativas cuyo estudio excede del alcance de este artículo (vg. identificando el origen de las rentas distri­ buidas por el REIT). Finalmente, como anticipábamos, algunas de estas reflexiones y propuestas ya han sido incluidas en la última actualización de los Comentarios al Modelo de Con­ venio de la OCDE. A continuación se indican los artículos del Convenio y párrafos de los Comentarios en los que se recogen estas reflexiones: (12) Como se puede observar en la tabla incluida al final del apartado 5 de este artículo, la práctica totalidad de los Estados miembros de la UE consideran no aplicable la Directiva Matriz fi ­ lial a los REIT residentes en dichos Estados. - 260 - LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» Artículo 6.3: rentas inmobiliarias. El párrafo 3 de los Comentarios a este artícu­ lo, tras señalar que el apartado 3 del mismo establece que el Estado fuente podrá gravar estas rentas con independencia de que se obtengan por explotación directa del inmueble o a través de cualquier otra forma de uso del mismo, resal­ ta que las distribuciones de beneficios de los REIT entrañan una serie de con­ troversias que se tratan en los párrafos 67.1 al 67.7 de los Comentarios al artí­ culo 10 del Convenio (dividendos). Artículo 10.2: dividendos. Los párrafos 67.1 al 67.7 de los Comentarios a este artículo recogen fielmente las discusiones ya avanzadas por el Grupo de Trabajo en la publicación de octubre de 2007, y así, el párrafo 67.4 propone una redac­ ción alternativa al actual apartado 2 del artículo 10, de forma que las restriccio­ nes al gravamen en el Estado fuente (tipos reducidos de retención sobre divi­ dendos) que se prevén en dicho apartado no serían de aplicación a las distribu­ ciones llevadas a cabo por los REIT a grandes inversores (aquellos que tuvieran una participación de al menos el 10%), resultando dichos dividendos gravados al tipo aplicable a las rentas inmobiliarias. Artículo 13.4: ganancias patrimoniales. El párrafo 28.9 de los Comentarios a este artículo viene a señalar que, si bien no tendría sentido regular excepciones para las ganancias patrimoniales de un gran inversor en un REIT (dado que di­ chas ganancias ya podrían estar cubiertas en aquellos CDIs que incluyen una cláusula específica para el gravamen de las ganancias patrimoniales en la transmisión de participaciones en sociedades cuyo activo consiste principal­ mente en inmuebles localizados en uno de los Estados contratantes) sí deberían preverse excepciones, precisamente en relación con esta cláusula, para las transmisiones realizadas por pequeños inversores en REIT (entendemos que en el sentido de dejar exentas de gravamen en el Estado fuente dichas ganancias patrimoniales). Obviamente, estos nuevos párrafos introducidos en los Comentarios al modelo de con­ venio de la OCDE tendrán escasa o nula trascendencia en aquellos CDI ya existentes en los que las referencias a los REIT son inexistentes, pero sí deberían tenerla en futuras renegociaciones de dichos CDI y en la suscripción de nuevos convenios. No obstante, la incidencia de los mismos en los CDI suscritos o por suscribir por España es cuando me­ nos, difícil de prever, por la más que probable asimetría entre la tributación de los REIT residentes en los Estados contratantes y el régimen fiscal de las SOCIMI. 7. ASPECTOS INTERNACIONALES EN EL RÉGIMEN FISCAL DE LAS SOCIMI 7.1. Las SOCIMI no cotizadas A pesar de que la propia expresión «SOCIMI no cotizadas» contenga una contradic­ ción en sí misma (Sociedades Cotiaadas de Inversión en el Mercado Inmobiliario no coti­ aadas) el término se viene utilizando para denominar a aquellas sociedades que podrán disfrutar del régimen fiscal especial de las SOCIMI sin necesidad de que sus valores estén admitidos a negociación en un mercado regulado. Esto será posible en aquellos ca­ sos de sociedades íntegramente participadas bien por otras SOCIMI o por REIT extran ­ jeros cotizados (o por ambos) que tengan el mismo objeto social que las SOCIMI y una política similar de distribución de beneficios. A esta conclusión se llega tras una lectura detallada del artículo 2.1.c) de la Ley 11/2009, así como de las enmiendas presentadas durante el trámite parlamentario en relación con este precepto. - 261 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 A las SOCIMI no cotizadas se les exigen los mismos requisitos de inversión, en cuan­ to a naturaleza, y de financiación, en cuanto al apalancamiento, que a las SOCIMI coti­ zadas, así como también la distribución de beneficios en las mismas condiciones que las SOCIMI cotizadas. Estas SOCIMI no cotizadas se encuentran con dos importantes restricciones, a saber: i) No pueden invertir en inmuebles a través de otros vehículos societarios, sino que deben invertir directamente en inmuebles para alquiler (recordemos que las SO­ CIMI cotizadas pueden invertir bien directamente en inmuebles o bien a través de un único nivel de vehículos societarios). ii) No pueden llevar a cabo actividades de promoción inmobiliaria. Una tercera restricción, no tan relevante tal vez como las anteriores, es la imposibili­ dad de consolidar fiscalmente con su matriz SOCIMI. En el primer texto del Anteproyecto de Ley presentado en octubre de 2008, se excluía la posibilidad de que las SOCIMI poseyeran sus inversiones a través de cualquier vehí­ culo societario, exigiéndose su tenencia directa. En la ronda de consultas al sector, se pu­ so de manifiesto la práctica habitual de llevar a cabo determinados proyectos, principal­ mente de promoción inmobiliaria, a través de vehículos societarios separados, no por mo­ tivos fiscales, sino normalmente con el fin de no contaminar otros proyectos o de facilitar la financiación (en ocasiones las entidades financieras exigen, además de las consabidas garantías hipotecarias, determinado control sobre la entidad promotora o incluso la prenda de sus acciones). No se entendía bien el porqué de la prohibición de invertir a través de sociedades. Pues bien, finalmente la Ley 11/2009 admite la inversión a través de sociedades, pero la restringe a un único nivel de filiales (las SOCIMI no cotizadas) y li­ mita las actividades de estas filiales a la explotación en alquiler de los inmuebles que ad­ quieran (i.e. se prohíbe la actividad de promoción inmobiliaria para el alquiler). Como decíamos, resulta difícil comprender las razones de ambas restricciones: ¿por qué limitar la inversión de las SOCIMI a un único nivel de vehículos societarios, cuando los grupos cotizados en cualquier sector no se encuentran con dicha limitación? ¿Obede­ ce tal vez a un exceso de celo del regulador del mercado al sospechar que las cadenas de sociedades pueden ser un obstáculo a la obtención de información y a la transparencia de la misma? No tendría mucho sentido este recelo teniendo en cuenta que la informa­ ción relevante para el regulador será la relativa al grupo consolidado. Por otra parte, tampoco entendemos el motivo de la prohibición de que las SOCIMI no cotizadas lleven a cabo actividades de promoción de inmuebles destinados al alquiler, siendo ésta una ac­ tividad permitida para las SOCIMI. A pesar de estas restricciones, es posible que algunas SOCIMI no cotizadas, aquellas participadas íntegramente por REIT extranjeros, sean las primeras en aparecer en el mercado. Efectivamente, en la actualidad son varios los REIT extranjeros con inmue­ bles en alquiler en España a través de vehículos societarios, normalmente sociedades de responsabilidad limitada que tributan en el régimen general del Impuesto sobre Socie­ dades al 30 por 100. La existencia de las SOCIMI no cotizadas les abre la posibilidad de acceder a un tipo reducido de tributación del 19 por 100. Para ello, no obstante, es pro­ bable que sea necesario llevar a cabo algún tipo de reestructuración societaria para que la estructura resultante sea tal que la SOCIMI no cotizada esté participada directa­ mente por el REIT extranjero y que los inmuebles se posean directamente por dicha SO­ CIMI no cotizada. Estos son los requisitos de estructura societaria para las SOCIMI no cotizadas que parecen desprenderse de la Ley 11/2009. La integración de las SOCIMI no cotizadas (al igual que de las cotizadas) en estruc­ turas de inversión internacional se ve dificultada, en parte, porque el atípico régimen - 262 - LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» fiscal del «REIT español» (i.e. sometimiento a tributación de la SOCIMI en el Impuesto sobre Sociedades), dificultará que bien el REIT extranjero o sus inversores puedan de­ ducir en sus respectivos Estados el impuesto español satisfecho por la SOCIMI. De ha­ berse construido el gravamen de las SOCIMI dentro del IRNR, el impuesto español no sería un impuesto subyacente satisfecho por una filial residente en España sino un im­ puesto directamente satisfecho por el REIT no residente; esto, en algunos casos, y te­ niendo en cuenta el mecanismo de exención o de transparencia del que goce dicho REIT, podría facilitar la aplicación de los mecanismos para evitar la doble imposición interna­ cional de los Estados de residencia del REIT o de sus inversores. 7.2. Las SOCIMI y las inversiones en el exterior Nada se dice en la Ley 11/2009 en cuanto a las inversiones que una SOCIMI pueda llevar a cabo en el exterior, más allá de la restricción derivada de la imposibilidad de in­ vertir a través de más de un nivel de vehículos societarios. Así, una SOCIMI podrá in­ vertir directamente en inmuebles localizados fuera de España o a través de una socie­ dad participada. En el caso de inversiones directas en inmuebles localizados en el exterior, las rentas generadas por la SOCIMI procedentes de dichas inversiones podrán acceder a los meca­ nismos generales para evitar la doble imposición previstos en la Ley del Impuesto sobre Sociedades: bien a la exención prevista para rentas obtenidas a través de estableci­ mientos permanentes cuando se cumplan determinadas circunstancias, o bien a la de­ ducción de los impuestos satisfechos en el extranjero con el límite del impuesto español. Obviamente, la tributación de las rentas obtenidas por la SOCIMI en el exterior depen­ derá de la legislación del Estado fuente. Cuando se trate de Estados de la UE en los que exista un régimen especial para REIT, cabrá plantearse si las rentas de la SOCIMI tendrán acceso a dicho régimen especial. En cuanto a las inversiones que las SOCIMI puedan realizar a través de filiales loca­ lizadas en el extranjero, tal vez lo más relevante sea señalar la exigencia de que dichas filiales estén participadas íntegramente por SOCIMI o por REIT cotizados. Esto es, en la no poco habitual búsqueda de socios locales, las SOCIMI tendrán restringida la bús­ queda a REIT cotizados. Al margen de esta peculiaridad, derivada de las restricciones establecidas en la Ley 11/2009 para que las SOCIMI inviertan a través de vehículos so­ cietarios, las participaciones obtenidas por las SOCIMI de sus inversiones en entidades no residentes generarán rentas gravables a las que se podrá aplicar los mecanismos tra­ dicionales para evitar la doble imposición. 7.3. Las SOCIMI y la doble imposición internacional Como ya hemos apuntado anteriormente, la configuración del gravamen de las SOCI­ MI como una sujeción al Impuesto sobre Sociedades de las rentas obtenidas por la pro­ pia SOCIMI, en lugar de una tributación en el IRNR de los dividendos o ganancias pa­ trimoniales obtenidas por los inversores no residentes, no facilitará la aplicación de los mecanismos para evitar la doble imposición en los Estados de residencia de dichos in­ versores. Tampoco facilitará evitar la doble imposición internacional en el caso de SO­ CIMI no cotizadas participadas por REIT no residentes. Por ejemplo, inversores no residentes en una SOCIMI que sean personas físicas, difí­ cilmente podrán acreditar en sus países de residencia el Impuesto sobre Sociedades sa­ tisfecho por la SOCIMI, aunque obviamente ello dependerá de la legislación del Estado de residencia en cuestión. Hacemos esta observación sobre la base de que el sistema de - 263 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 deducción del impuesto soportado por la persona física en el extranjero exclusivamente (eliminación de la doble imposición jurídica), y no del impuesto subyacente satisfecho por las entidades en las que participa (doble imposición económica), es relativamente habitual en los países de nuestro entorno, a semejanza del sistema para evitar la doble imposición internacional que prevé nuestra Ley del IRPF. En relación con las SOCIMI no cotizadas participadas íntegramente por REIT ex­ tranjeros, debe tenerse en cuenta que, normalmente, el Estado de residencia del REIT gravará mediante retención en la fuente los dividendos obtenidos por los inversores en el REIT. En este caso, parece que en algunos regímenes REIT como el francés o el ho­ landés, sería posible mantener, si bien no exento de controversia, que el impuesto que el propio REIT hubiera soportado en el extranjero, podría deducirse de las retenciones a practicar sobre los dividendos satisfechos a los inversores en dicho REIT. Sin embargo, la deducción de dichas retenciones de un impuesto subyacente soportado por las filiales no residentes en las que participa el REIT no parece posible (i.e. éste sería el caso del Impuesto sobre Sociedades satisfecho por las SOCIMI). 7.4. Los REIT europeos que operen en España a través de establecimiento permanente La Ley 11/2009 guarda silencio en este punto, probablemente porque no sea necesa­ rio regular de forma expresa que las entidades comunitarias que operen en España de­ berían ser tratadas de la misma forma que una entidad residente. Esta afirmación deri­ vada del principio de no discriminación o de libertad de establecimiento inherente al De­ recho comunitario, debería ser perfectamente trasladable al ámbito de los REIT. Así, un REIT de la UE que opere en España mediante establecimiento permanente o que, sin llegar a tener dicho establecimiento permanente, posea inmuebles en alquiler en España (o lleve a cabo la promoción de inmuebles para alquilar), podría reclamar una tributación reducida del 19 por 100 sobre las rentas que obtenga en nuestro país. Si bien, en principio, esta afirmación parece coherente con las exigencias del Derecho co­ munitario, lo cierto es que la discriminación se produciría solamente si no se concediera el régimen fiscal especial de las SOCIMI a un REIT de la UE que cumpliera todos los re­ quisitos exigidos a las SOCIMI en relación, por ejemplo, con la diversificación del riesgo de inversión, el apalancamiento, la estructura societaria de inversión, la exigencia de un porcentaje mínimo de activos y de rentas cualificados, etc. Así, se nos antoja que serán contadas las ocasiones en que un REIT extranjero podrá invocar con éxito la no discri­ minación comunitaria para acceder al régimen fiscal especial de las SOCIMI. Sin perjuicio de lo anterior, cabe recordar que, a los efectos de las SOCIMI no cotiza­ das participadas íntegramente por REIT no residentes, el requisito que la Ley 11/2009 exige a esos REIT es que tengan el mismo objeto social que las SOCIMI y una política si­ milar de distribución de beneficios (además de la negociación de sus valores en merca­ dos regulados). Esto es, a los efectos de aplicar el régimen fiscal especial de las SOCIMI a una filial española de un REIT no residente dicho REIT no residente no necesita cum­ plir todos y cada uno de los requisitos que se exigen a las SOCIMI, sino que con tener el mismo objeto social y una política de distribución de dividendos similar sería suficiente. Si bien esto podría tomarse como una indicación de las características que debería tener un REIT para poder aplicar el régimen fiscal especial de las SOCIMI a un estableci­ miento permanente que pudiera tener en España, no nos mostramos excesivamente op­ timistas ante el silencio que guarda la norma al respecto. - 264 - LUIS M. VIÑUALES SANABRIA / «SOCIMI: ¿El REIT de nueva generación?. Un estudio comparado» 7.5. La cotización de las SOCIMI en otros Estados de la Unión Europea La Ley 11/2009 requiere que las acciones de la SOCIMI estén admitidas a negocia­ ción en un mercado regulado español o en el de cualquier otro Estado miembro de la Unión Europea o del Espacio Económico Europeo. Durante el período de tramitación parlamentaria se valoró la posibilidad de conside­ rar al Mercado Alternativo Bursátil (MAB) como un mercado apto para la negociación de los valores de las SOCIMI. Sin embargo, el texto de la Ley ha permanecido inaltera­ do con respecto al texto del Proyecto de noviembre de 2008 y, por tanto, la admisión en el MAB no es suficiente para cualificar como SOCIMI, sino que se requiere la admisión en el mercado continuo. Los requisitos para la admisión a negociación en el MAB y para el mantenimiento de dicha negociación son significativamente más sencillos y menos costosos que los del mercado continuo. La no cualificación del MAB a estos efectos puede desincentivar a grupos inmobilia­ rios que habían mostrado cierto interés en el régimen de las SOCIMI en un primer mo­ mento. Así, ante la existencia de mercados regulados en la UE más flexibles o menos complejos que el español, no podemos descartar que determinados grupos españoles contemplen la posibilidad de acceder al régimen de SOCIMI listando sus acciones en otros mercados de la UE menos estrictos en términos regulatorios y de supervisión que el nuestro. 8. CONSIDERACIONES FINALES A lo largo de este artículo hemos tratado de explicar los motivos a los que obedecen los regímenes REIT de nuestro entorno y el porqué de su régimen fiscal especial, consis­ tente en la transparencia del REIT o en su exención a efectos del impuesto sobre la ren­ ta equivalente a nuestro Impuesto sobre Sociedades. Asimismo, hemos abordado las principales cuestiones de fiscalidad internacional que surgen en relación con los REIT. Una de ellas es, precisamente, la preocupación existente en cuanto a que los Estados donde se sitúan los inmuebles puedan perder potestad para gravar las rentas generadas por la explotación o por la compraventa de los mismos cuando los inversores en el REIT son no residentes. También hemos visto cómo la Administración Tributaria española, precisamente con el fin de evitar la pérdida de capacidad para gravar rentas generadas por inmuebles lo ­ calizados en España, ha gestado un régimen fiscal especial para las SOCIMI que poco o nada tiene que ver con el régimen fiscal tradicional de los REIT, sometiendo a las SO­ CIMI a un tipo reducido en el Impuesto sobe Sociedades del 19 por 100. A nuestro régi­ men de SOCIMI se le ha venido a llamar el «REIT de nueva generación». El principal problema que plantea este esquema de tributación es la dificultad que entraña para evi­ tar la doble imposición internacional en los inversores no residentes. ¿Ha encontrado nuestra Administración Tributaria en el régimen de las SOCIMI la solución a las cuestiones de fiscalidad internacional que plantean los REIT? Probable­ mente no, o al menos no a todas ellas. Así, aunque resuelve el problema que más preo ­ cupaba a nivel nacional, como era la posibilidad de perder capacidad de gravar determi­ nadas rentas inmobiliarias de fuente española, agrava el problema de la doble imposi­ ción internacional. Entendemos que la solución a ambos problemas (i.e. asegurar la recaudación en el Estado fuente a la vez que se facilitan los mecanismos para evitar la doble imposición internacional) debería pasar por uno de los dos esquemas siguientes: - 265 - ESTUDIOS Y NOTAS / CRÓNICA TRIBUTARIA 135-2010 a) O bien los REIT internacionales adoptan la estructura de las SOCIMI, gravando al vehículo inversor en origen, y los Estados de residencia de los inversores evitan la doble imposición económica internacional (i.e. permiten la deducción del im­ puesto subyacente satisfecho por las SOCIMI1REIT o dejan exentos los dividen­ dos percibidos procedentes de dichas SOCIMI1REIT). b) O bien se mantiene el esquema de los vehículos REIT exentos pero permitiendo, de forma indubitada, que las rentas de dichos REIT que sean objeto de distribu­ ción a los inversores no residentes (o las ganancias patrimoniales que dichos in ­ versores no residentes obtengan por la transmisión de sus participaciones en los REIT) sean gravadas por el Estado fuente, conservando los Estados de residencia el mecanismo habitual para evitar la doble imposición jurídica internacional per­ mitiendo a los inversores deducir el impuesto extranjero satisfecho. Nos atrevemos a apuntar que el primero de los esquemas (i.e. el adoptado por la Ley 1112009 en el régimen de las SOCIMI) se aleja demasiado del sistema tradicional de tri­ butación de los REIT como para que siente escuela y sea adoptado por otros Estados. Y ello a pesar de que solucione de raíz el problema de la potencial pérdida de recaudación para el Estado fuente. La segunda opción, sin embargo, se muestra más cercana a la re­ alidad de los REIT y, en gran medida, ha sido la adoptada por los países de nuestro en­ torno. ¿En qué dirección pueden evolucionar los actuales regímenes REIT tradicionales? Probablemente, hacia la caracterización de las rentas generadas por el REIT como ren ­ tas inmobiliarias (en las circunstancias que se consideren convenientes (13)); hacia la tributación exclusiva de dichas rentas en sede de los inversores en el momento de su dis­ tribución por el REIT, con el único fin de evitar la doble imposición; hacia la compatibi ­ lidad del gravamen de los beneficios distribuidos por el REIT en el IRNR con la norma­ tiva comunitaria; hacia la renegociación de los Convenios para evitar la doble imposi­ ción de forma que permitan gravar las distribuciones de los REIT en origen a los tipos generales y no a los reducidos que, normalmente, prevén los CDI en relación con los di ­ videndos. En cualquier caso, lo cierto es que las discusiones sobre la fiscalidad internacional de los REIT seguirán candentes en los próximos años en distintos foros; pero la atención que estas discusiones acaparen en España dependerá, en gran medida, del éxito que las SOCIMI hayan alcanzado en el mercado. Éxito que, en el contexto de crisis actual, se presenta como incierto y al margen del mayor o menor acierto de la Administración en el diseño de su singular régimen fiscal. (13) Nos referimos nuevamente al trabajo de la OCDE de octubre de 2007 en el que se propone considerar rentas inmobiliarias las obtenidas a través de REIT por grandes inversores, estable­ ciendo en el 10 por 100 la frontera entre el gran y el pequeño inversor. - 266 -