Area Tributaria - Actualidad Empresarial

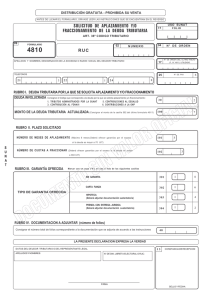

Anuncio