prospecto de colocación - Bolsa de Valores de la República

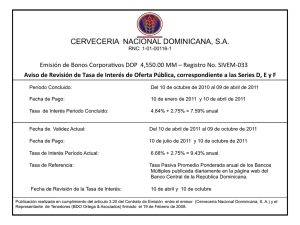

Anuncio