Régimen Fiscal - Espacio Abierto

Anuncio

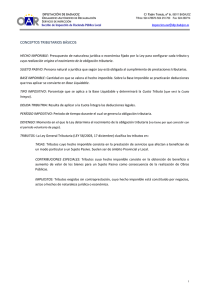

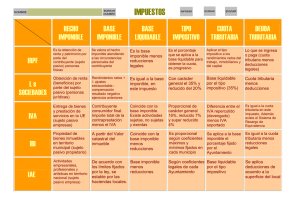

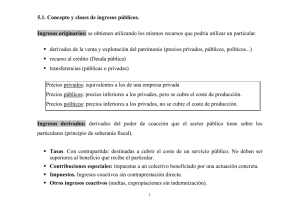

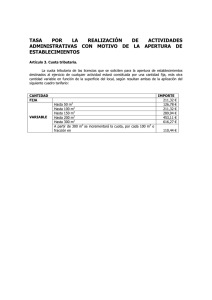

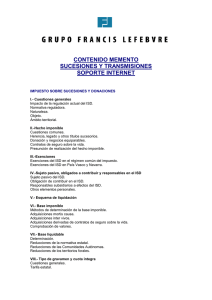

Introducción CONSTITUCIÓN ESPAÑOLA LEY GENERAL TRIBUTARIA NORMATIVA PROPIA DE CADA TRIBUTO Régimen Fiscal Constitución Española Art. 1-2 Art. 31 Art. 39-51 Art. 133 Art. 137 Art. 142-157 Régimen Fiscal Sistema Impositivo Estatal Sistema Impositivo Autonómico Sistema Impositivo Local Sistema Fiscal Español I Ley General Tributaria, Ley 58/2003 de 17 diciembre Consiste en la formulación de una serie de principios básicos, que contenidos en reglas jurídicas comunes a todos los tributos, determinan los procedimientos para su establecimiento Propósitos: ◦ Sistematización del Ordenamiento Tributario. ◦ Regular las relaciones entre Administración Tributaria y Contribuyente. Objetivos: ◦ Unificar criterios de actuación administrativa, modernizar los procedimientos tributarios, luchar contra el fraude, mejorar sistemas de control, etc. Régimen Fiscal Ley General Tributaria, Ley 58/2003 de 17 diciembre Definición (Art. 2.1) Los tributos son los ingresos públicos que consisten en prestaciones pecuniarias exigidas por una Administración pública como consecuencia de la realización del supuesto de hecho al que la Ley vincula el deber de contribuir, con el fin primordial de obtener los ingresos necesarios para el sostenimiento de los gastos públicos. ◦ Características Ingresos Públicos Exigibles deber de contribuir Sostenibilidad de los gastos públicos Instrumento de política económica Clases de Tributos (Art. 2.2) ◦ Tasas, Contribuciones Especiales e Impuestos. Régimen Fiscal Ley General Tributaria, Ley 58/2003 de 17 diciembre ◦ Tasas son los tributos cuyo hecho imponible consiste en la utilización privativa o el aprovechamiento especial del dominio público, la prestación de servicios o la realización de actividades en régimen de derecho público que se refieran, afecten o beneficien de modo particular al obligado tributario, cuando los servicios o actividades no sean de solicitud o recepción voluntaria para los obligados tributarios o no se presten o realicen por el sector privado. Tasas: Se da una contraprestación ◦ Contribuciones especiales son los tributos cuyo hecho imponible consiste en la obtención por el obligado tributario de un beneficio o de un aumento de valor de sus bienes como consecuencia de la realización de obras públicas o del establecimiento o ampliación de servicios públicos. Contribuciones Beneficio Especiales: Se basan en el Principio del ◦ Impuestos son los tributos exigidos sin contraprestación cuyo hecho imponible está constituido por negocios, actos o hechos que ponen de manifiesto la capacidad económica del contribuyente. Impuestos: Ausencia de contraprestación inmediata y directa. Régimen Fiscal Ley General Tributaria Relación Jurídico-Tributaria (Art. 17) ◦ Se inicia con el Hecho Imponible y finaliza con la extinción de la Deuda Tributaria. Secuencia Tributaria ◦ Conjunto de pasos que hay que dar a lo largo de la relación jurídica-tributaria, cuyo esquema se reproduce a continuación Régimen Fiscal Elementos determinantes de Tributo: Hecho Imponible (Art. 20) Presupuesto fijado por la Ley para configurar cada tributo y cuya realización origina el nacimiento de la obligación tributaria. Obligados Tributarios (Art. 35 y ss.) Persona Física o Jurídica y Entidades a las que la normativa impone el cumplimiento de las obligaciones tributarias. Base Imponible (Art. 50 a 53) Magnitud Dineraria o de otra naturaleza que resulta de la medición del Hecho Imponible. Base Liquidable (Art. 54) Cuantía resultante de practicar, en su caso, en la Base Imponible las reducciones establecidas en la Ley. Tipo de Gravamen (Art. 55) Cifra, coeficiente o porcentaje que se aplica a la Base Liquidable Cuota Integra (Art. 56) Resultado de aplicar a la Base Liquidable el tipo de gravamen Cuota Liquida (Art. 56.5) Resultado de aplicar las deducciones, bonificaciones, adiciones previstos Régimen Fiscal Secuencia Tributaria Hecho Imponible Base Imponible (-) Reducciones s/Base Base Liquidable x Tipo de Gravamen Cuota Integra (-) Deducciones s/Cuota Cuota Liquida (-) Pagos a cuenta, Retenciones, Ingresos a Cuenta Cuota Diferencial Deuda Tributaria +) Elementos Adicionales: Recargos, Interés de demora (+) Sanciones Tributarias Régimen Fiscal