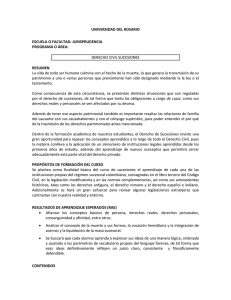

UNIVERSIDAD DE ORIENTE

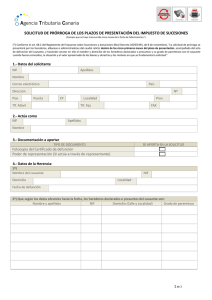

Anuncio