T8 La Información en la Empresa

Anuncio

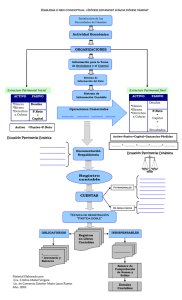

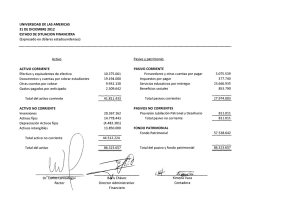

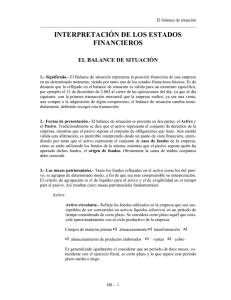

1.- LA NECESIDAD DE INFORMACIÓN EN LA EMPRESA A NIVEL INTERNO Y A NIVEL EXTERNO 2.- USUARIOS DE LA INFORMACIÓN CONTABLE 3.- CONCEPTO DE CONTABILIDAD, PATRIMONIO, Y DE ELEMENTO Y MASA PATRIMONIAL 4.- DEFINICIÓN DE ACTIVO, PASIVO Y EQUILIBRIO PATRIMONIAL 5.- ESTRUCTURA DEL PGC 5 PARTES 6.- DIFERENCIAS ABSOLUTAS ENTRE MASAS PATRIMONIALES 7.- ANÁLISIS DE LOS RESULTADOS 8.- RENTABILIDAD ECONÓMICA O RENDIMIENTO: (ROI 9.- ROE O RENTABILIDAD FINANCIERA 1 1.- LA NECESIDAD DE INFORMACIÓN EN LA EMPRESA A NIVEL INTERNO Y A NIVEL EXTERNO A NIVEL INTERNO Los Administradores necesitan disponer de información para la toma de decisiones y la planificación de su gestión. Los inversionistas, necesitan conocer la situación de la empresa y sus resultados, así como que su dinero está siendo honestamente utilizado y en transacciones que obtengan rentabilidad. A NIVEL EXTERNO Muchas son las entidades interesadas en poseer información económico-financiero con diversos fines, pudiendo citar a los proveedores, acreedores, los inversionistas potenciales, la Administración, las compañías de seguros, Bancos, etc. 2.- USUARIOS DE LA INFORMACIÓN CONTABLE Principales Usuarios de la Información Contable: Propietarios: Tanto actuales como potenciales, la información contable la deberán usar para establecer sus políticas de inversión. Gestores: Su misión es obtener determinados objetivos y es la contabilidad la que mide el grado de logro y las causas de desviación Acreedores: La contabilidad les informará sobre la capacidad de la empresa para cumplir sus compromisos Organizaciones Sindicales: La contabilidad suministra datos sobre los cuales se establecen premisas de fijación de puntos de negociación Administración Pública: Para cuantificar magnitudes que servirán para cuantificarla base imponible de las cargas impositivas Otros : La CNMV, el Mercado Valores, Asesores de Inversión y Agencias Informativas 3.- CONCEPTO DE CONTABILIDAD, PATRIMONIO, Y DE ELEMENTO Y MASA PATRIMONIAL CONTABILIDAD: Es la ciencia que estudia el patrimonio y las variaciones que se producen en el. El objeto de la contabilidad es la medición adecuada del Patrimonio en sus diversos aspectos Patrimonio de la empresa: es el conjunto de bienes, derechos y obligaciones que posee la empresa, entendiendo por obligaciones tanto las contraídas con sus propietarios como las contraídas con personas ajenas a la entidad. LAS MASAS PATRIMONIALES Cada uno de los componentes que forman el patrimonio se denominan elementos patrimoniales. Cuando realizamos una agrupación de aquellos elementos patrimoniales que tienen un mismo significado económico o financiero surgen las masas patrimoniales. Podemos realizar una primera clasificación de los elementos patrimoniales agrupándolos en dos grandes masas patrimoniales: Activo y Pasivo. 4.- DEFINICIÓN DE ACTIVO, PASIVO Y EQUILIBRIO PATRIMONIAL EL ACTIVO está integrado por todo lo que tiene la empresa, esto es, el conjunto de bienes y derechos que posee la empresa. Mientras que el PASIVO en sentido amplio lo constituye el conjunto de obligaciones de la entidad, entendiendo por obligaciones tanto las contraídas con los propietarios (patrimonio neto) como las contraídas con terceras personas (pasivo con terceros), es decir, se corresponde con todo lo que la empresa debe, pues hay que tener en cuenta que la contabilidad se lleva a la empresa y no al empresario y, por lo tanto, todo lo que tiene la empresa (activo) lo debe ya sea a sus propietarios (neto) o a terceros (pasivo con terceros). 2 ACTIVO PATRIMONIO NETO Y PASIVO LO QUE TIENE LA EMPRESA: LO QUE DEBE LA EMPRESA: (BIENES + DERECHOS) [A SUS PROPIETARIOS (PATRIMONIO NETO) + A TERCEROS (PASIVO)] En cualquier momento de la vida de la empresa se tienen que cumplir la siguiente igualdad: ACTIVO = PATRIMONIO NETO + PASIVO CON TERCEROS 5.- ESTRUCTURA DEL PGC 5 PARTES Primera parte. Marco Conceptual Está divido en seis secciones: 1. Cuentas anuales. Imagen fiel. 2. Requisitos a incluir en las cuentas anuales. 3. Principios contables. 4. Elementos de las cuentas anuales. 5. Criterios de registro o reconocimiento contable de los elementos de las cuentas anuales. 6. Criterios de valoración. 7. Principios y normas de contabilidad generalmente aceptadas. Segunda parte. Norma de Registro y Valoración Se trata de un conjunto de normas que desarrollan los principios contables y otras disposiciones contenidas en el Marco Conceptual. Esta parte del PGC es de aplicación obligatoria. Tercera parte. Cuentas anuales Esta parte también es de aplicación obligatoria y está dividida en tres grandes apartados, 1. Normas de elaboración de las cuentas anuales. 2. Modelos normales de cuentas anuales. Balance Cuenta Pérdidas y Ganancias Estado de cambios de patrimonio neto. Estado de flujos de efectivo La memoria 3. Modelos abreviados de cuentas anuales. Cuarta parte. Cuadro de cuentas Esta parte del PGC no es obligatoria y tiene una estructura similar a la del PGC 1990, es decir, el cuadro se divide en grupos (1 dígito), subgrupo (2 dígitos), cuentas (tres dígitos) y subcuentas (4 dígitos). Los grupos son los siguientes: 1. Financiación básica 2. Inmovilizado 3. Existencias 4. Acreedores y deudores por operaciones comerciales 5. Cuentas financieras 6. Compras y gastos 7. Ventas e ingresos 8. Gastos imputados a patrimonio 9. Ingresos imputados a patrimonio Quinta parte. Definiciones y relaciones contables 3 En esta parte del PGC, cuya aplicación tampoco es obligatoria, se define el contenido de cada cuenta así como la serie de cargos y abonos más comunes en los movimientos de las mismas. 6.- DIFERENCIAS ABSOLUTAS ENTRE MASAS PATRIMONIALES Se analizan los diferentes grados de equilibrio de una empresa en un momento dado o a lo largo de una serie de periodos. Trata de agrupar el A. como el P. por masas homogéneas, comparando diferencias las masas patrimoniales correlativas de un signo y otro. SITUACIÓN DE EQUILIBRIO PATRIMONIAL El análisis Conjunto del activo y pasivo nos permitirá ver cual es la situación Patrimonial de la empresa. La empresa debe tener un equilibrio patrimonial, el cual viene marcado por la conocida ecuación de equilibrio patrimonial: A= N + P Dependiendo de la relación existente entre estas masas patrimoniales, la empresa se puede encontrar en diferentes situaciones de equilibrio patrimonial, que son: 1. Estabilidad máxima: A = N => P = 0. Todos los activos de la empresa están financiados por recursos propios, no hay deudas. 2. Estabilidad normal: A = P + N => A, P, N > 0 Parte de los activos de la empresa, están financiados por recursos ajenos. Esta es la situación normal de cualquier empresa, en este caso para determinar la salud financiera de la empresa, habría que ver el grado de endeudamiento (proporción de Capitales propios sobre ajenos) lo cual indica el grado de dependencia que la empresa tiene con respecto a sus acreedores y ver la calidad de la deuda, entendiendo que será de calidad aquella que venza en un tiempo más largo, con lo cual estaremos evitando la situación de Suspensión de Pagos. 3. Posición equívoca: A = P => N = 0 En este caso, el activo de la empresa, pertenece a los acreedores, esta situación es bastante crítica, pero aún así, deberíamos ver si la empresa tiene capital corriente positivo, si es así, aún podría salir de esta situación, siempre que el margen de sus ventas sea alto. 4. Inestabilidad normal: A + N = P => N < 0 En este caso, las deudas de la empresa, son mayores que su activo, es la situación inicial de quiebra. 5. Inestabilidad máxima (quiebra): N = P => A = 0 En este caso, la empresa no existe, es decir, el activo de la empresa está completamente liquidado A=0 y aún así existen deudas por pagar N=P. 7.- ANÁLISIS DE LOS RESULTADOS BAII: Beneficio Antes de Intereses e Impuestos BAI: el Beneficio Antes de Impuestos (BAI) y el BN: Beneficio Neto (Beneficios después de impuestos EBITDA= Resultado operativo, es el Beneficio antes de intereses, impuestos y amortizaciones (earnings before interests, taxes, depreciation and amortization). Es muy útil para medir la capacidad de la empresa de generar fondos si no se tiene en cuenta la política de financiación, fiscalidad y las amortizaciones del inmovilizado. Ventas netas - Costes de ventas = Margen bruto sobre ventas - Gastos de estructura - Deterioros +/- Ingresos y gastos excepcionales 4 = Beneficios (EBITDA) antes de amortizaciones, intereses e impuestos - Amortizaciones = Beneficios antes de intereses e impuestos (BAII, EBIT) +/- Ingresos y gastos financieros = Beneficios antes de impuestos (BAI) - Impuestos sobre beneficios = Resultados del ejercicio BENEFICIO ANTES DE INTERESES Y DESPUÉS D E IMPUESTOS o BAIDI El RENDIMIENTO SOBRE LOS CAPITALES PROPIOS compara el beneficio neto después de impuestos menos los dividendos de las acciones preferentes si los hubiera, con los capitales propios BAIDI BDT I * (´1 t ) BAI * (1 t ) I * (1 t ) BAII * (1 t ) 8.- RENTABILIDAD ECONÓMICA O RENDIMIENTO: (ROI Rentabilidad Económica o Rendimiento: (ROI) es la relación entre el B.A.I.I. y el Activo Total Rentabilid ad Económica o R. de los Fondos Totales B.A.I.I ACTIVO TOTALREAL Cuanto mayor sea el rendimiento mayor productividad de activo R.E. B.A.I.I Ventas BAII Ventas x x M arg en deVentas x Rotación Activo Activo Total Ventas Ventas Activo Total Mide el rendimiento de los activos (inversión Para aumentar el rendimiento: - Vender más o reducir el Activo (b) - Vender más caro o Reducir costes (a) 9.- ROE O RENTABILIDAD FINANCIERA Rentabilidad Financiera Rentabilid ad Financiera o R. de los Fondos Propios o del Accta BdT r1 Fondos Propios BdT = Beneficio después de impuestos BAIT = Beneficio ante de intereses e Impuestos BAT = Beneficios después de intereses RP =Fondos Propios AT = Activo Total D = Deudas o Gastos financieros Contables t = Coeficiente impositivo i = Tipo de interés aplicado a las deudas D = Deudas contraídas por la empresa BdT BAT .(1 t ) AT BAIT i.D. AT x x 1 t RP RP AT AT RP BAIT i D AT R f (1 t ) AT RP AT Rf Ahora bien, siguiendo el mismo ejercicio realizado con la rentabilidad económica, el segundo miembro de la igualdad, puede ser multiplicado y dividido por ventas y activos: 5 R.O.E. B.d.T Ventas * Activo BdT Ventas Activo x x R.P. Ventas * Activo Ventas Activo R.P de donde se obtiene que la rentabilidad financiera es la resultante de tres componentes: ROE = Margen financiero x Rotación x Apalancamiento 6