perfil de mercado sobre el sector de pescados y mariscos en colombia

Anuncio

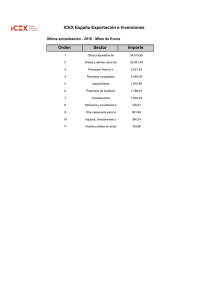

PERFIL DE MERCADO SOBRE EL SECTOR DE PESCADOS Y MARISCOS EN COLOMBIA Agosto de 2012 Jefe Sección Económica Comercial INDICE 1. INTRODUCCION 4 1.1 1.2 1.3 1.4 1.5 1.6 ANÁLISIS COYUNTURAL DE LA ECONOMIA COLOMBIANA. SECTOR EXTERNO PLAN NACIONAL DE DESARROLLO 2010-2014 MERCADO LABORAL INFLACION PERSPECTIVAS ECONOMICAS 4 5 5 6 7 8 2. DEFINICIÓN DEL SECTOR 9 2.1 2.2 2.3 DESCRIPCIN DEL SECTOR PARTIDAS ARANCELARIAS FUENTE DE INFORMACION 9 9 10 3. DESCRIPCION GENERAL DEL SECTOR 11 4. INVESTIGACION DE LA OFERTA 12 4.1 4.2 4.3 PRODUCCION NACIONAL EXPORTACIONES IMPORTACIONES 12 17 19 5. NORMAS TECNICAS, ARANCELES, IMPUESTOS Y REGISTROS 22 ARANCELES E IMPUESTOS PREFERENCIAS ARANCELARIAS REQUISITOS PARA IMPORTACION 22 23 25 5.1 5.2 5.3 2 6. COMERCIO Y LA INVERSION 29 7. INVESTIGACIÓN DE LA DEMANDA 30 7.1 7.2 CONSUMO PREFERENCIAS DEL CONSUMIDOR 30 30 8. ANALISIS DEL COMERCIO 32 8.1 8.2 8.3 8.4 33 33 35 8.5 CANALES DE DISTRIBUCION DISTRIBUCION FISICA CADENAS COMERCIALIZADORA EN BOGOTA VARIACION DE PRECIOS AL POR MAYOR Y AL POR MENOR DE LOS PRODUCTOS PESQUEROS MÁS REPRESENTATIVOS PRINCIPALES IMPORTADORES 9. ANEXOS 38 3 35 36 1 INTRODUCCIÓN El presente perfil, tiene como objetivo mostrar las posibilidades que ofrece el mercado colombiano en el sector pescados y mariscos, se mostrará un panorama general de la situación actual del mercado, identificando la composición y características de la oferta y demanda, así como información para llegar al mercado colombiano. Por último mostraremos las oportunidades comerciales, ya sea a través de venta directa, o cualquier otro tipo de alianza comercial. 1.1. ANALISIS DE LA ECONOMICA COLOMBIANA DURANTE EL AÑO 2011 ACTIVIDAD ECONÓMICA El año 2012 inicia con expectativas positivas para Colombia, especialmente por el comportamiento de la producción, que se sigue expandiendo según los resultados oficiales del trimestre 3 de 2011 y el comportamiento de la industria manufacturera y las ventas minoristas en el trimestre 4. Las exportaciones petroleras han generado impacto positivo por el valor del crudo y sus derivados en el mercado internacional, al tiempo que el sector de la construcción está generando una importante creación de puestos de trabajo. El crecimiento de la producción de 7.7% anual en el tercer trimestre de 2011, no solo es el mejor crecimiento presentado desde 2006, sino que ubica la producción colombiana en un nivel destacado con respecto a países como Perú, Chile, México y Brasil. En los últimos 3 años se viene consolidando la tendencia expansiva de la producción, con crecimientos interanuales cercanos al 1% en todos los semestres de 2009 y superiores a 4% a partir del primer trimestre de 2010. Así mismo, la demanda interna se está recuperando desde finales de 2010, con papel destacado del consumo de los hogares y la compra de bienes y servicios durables, así como bienes y servicios semi-durables. En el tercer trimestre de 2011 el crecimiento fue impulsado por petróleo (18.4%), construcción (18,1%), transporte (8,5%), establecimientos financieros (6,6%), comercio (6,4%) e industria manufacturera (5,2%). Las ramas con 4 menor crecimiento fueron electricidad (2,9%), agricultura (3,8%) y servicios sociales (3,8%). Ningún sector de la economía está presentando contracciones y los que generan impacto positivo en el empleo están especialmente dinámicos. 1.2 SECTOR EXTERNO El aumento de las exportaciones en el segundo semestre de 2011 permitió pasar de una situación de déficit comercial a una situación de superávit, explicada sobre todo por el crecimiento en los precios de las exportaciones de petróleo. La estructura de los socios comerciales, que usualmente ha sido muy estable, viene cambiando de manera significativa, con una participación de las importaciones chinas que ya llegan al 18% de las totales y también con una participación de México cercana a 10%; Estados Unidos continúa siendo el principal origen de las importaciones colombianas, con un 28% de ellas y los países vecinos tienen una menor participación relativa en el comercio exterior colombiano. En el segundo semestre de 2011 se presentó un descenso continuado en el precio internacional del café, explicado por la menor oferta en el mercado mundial. Justamente en ese semestre es cuando se presenta la cosecha de café en Colombia, razón por la cual el descenso de los precios afecta directamente los ingresos de los caficultores, máxime cuando el volumen producido está en niveles históricamente bajos. El nivel de la producción no se explica por adversidades climáticas, sino por la renovación de buena parte de los cultivos, lo cual ha bajado transitoriamente la producción de algunos territorios. Si bien el volumen es muy bajo, los precios están en descenso y el dólar está barato, el efecto negativo no ha sido tan alto porque en febrero de 2011 el precio del café colombiano llegó a más de 3 dólares la libra, nivel que no alcanzaba hace varias décadas. Es decir, el precio está en descenso, pero aún se encuentra en un nivel históricamente alto. El proceso de acumulación de reservas que ha llevado el Banco de la República en los últimos dos años se detuvo en los dos últimos meses de 2011, por los movimientos relacionados con la política cambiaria. De todas maneras el país tiene un nivel acumulado de reservas que supera ampliamente las requeridas, de manera que el descenso no envía señales que provoquen intranquilidad en los mercados. 1.3 Plan nacional de desarrollo 2010 – 2014 La economía colombiana se encuentra en un buen momento, la imagen internacional de Colombia es la de un país con una economía dinámica y un alto potencial de crecimiento. Por estas razones Colombia ahora forma parte de los países CIVETS (Colombia, Indonesia, Vietnam, Egipto, Turquía y Sudáfrica) y se inició el proceso de ingreso a la OCDE (Organización para la Cooperación y de Desarrollo Económico). Los países CIVETS, también conocidos los BRIC de segunda generación, son países que se destacan por tener inflación 5 controlada, sistemas financieros sofisticados, un buen nivel de apertura comercial y una población principalmente joven. La productividad debe mejorar para maximizar la razón costo-beneficio de las actividades productivas. Esto se hará por medio del desarrollo de competencias, la formalización laboral y empresarial, el impulso al sector de transporte y logística, la expansión de las tecnologías de comunicación, la profundización financiera y la participación privada en la administración de bienes públicos. El crecimiento económico y la reducción del desempleo requieren de la innovación, la cual permitirá el desarrollo de nuevos sectores productivos (como equipos médicos, tecnologías de información y comunicaciones e industria pesada), además de fomentar la capacidad de los sectores tradicionales. Se han identificado las fuentes de crecimiento o pilares que darán el impulso requerido en los próximos cuatro años. Son las cinco locomotoras: el campo, la vivienda de interés social y la infraestructura, sectores en los que Colombia está rezagada y en los que cerrando esa brecha se le dará un gran empuje a la economía. Las otras dos son la innovación y una que está marchando a todo vapor, que es la minería y los hidrocarburos. Para cada una de ellas el Gobierno tiene un “plan concreto”. Sin subir impuestos y respetando una estricta regla de gasto fiscal (ahorrar el 0,5% de lo que se ingrese), el Gobierno aspira a liderar un proceso en el cual Colombia eluda la “enfermedad holandesa” y se estimule la economía: construcción de infraestructuras, poner fin al déficit habitacional, mejoras en el deprimido medio rural. 1.4 Mercado laboral El incremento de la tasa de desempleo en el mes de noviembre con respecto a octubre sorprendió, no solo porque la tendencia era descendente, sino por el buen desempeño de la producción nacional y porque tradicionalmente esta cifra es menor los últimos meses del año. Con respecto al mes de noviembre de 2010 el desempleo mejoró, pero por los esfuerzos que se habían hecho en el segundo semestre de 2011. En las principales 13 áreas metropolitanas el desempleo está en un nivel más alto, alcanza el 10,3%, lo cual es sensiblemente inferior al 14,7% que presentaba en enero de ese año, pero sigue siendo alarmante. El mercado laboral colombiano continúa en una trampa de la que no sale aún en etapa de expansión de la producción, a pesar de algunos sectores que están en auge. 6 1.5 Inflación En diciembre de 2011 la inflación anual fue de 3,73%, cifra superior al punto medio del rango meta de largo plazo (3% ± 1%). El comportamiento de la inflación en el cuarto trimestre de 2011 se explicó, en gran parte, por la evolución del IPC de alimentos. La aceleración de este último indicador, que desde mayo de 2011 ha sido afectado por factores climáticos, en octubre condujo a la inflación total levemente por encima del 4%. En noviembre y diciembre la variación anual de los precios de los alimentos disminuyó y la inflación retornó a la misma tasa registrada en septiembre (3,73%). El IPC sin alimentos, al igual que el resto de medidas de inflación básica, también presentó un mayor ritmo de incremento anual durante el último trimestre de 2011. El promedio de estas medidas, que ha mostrado una tendencia alcista desde septiembre de 2010, supera el 3%. Dentro del IPC sin alimentos, entre octubre y diciembre de 2011 el grupo de regulados fue el único que no exhibió un comportamiento ascendente en su variación anual. El rubro de transables volvió a registrar una aceleración lenta, pero continua, comportamiento que se viene observando desde finales de 2010. De la misma manera, durante dicho trimestre en el IPC de no transables se observó una aceleración, pero menor. Las anteriores tendencias del IPC afectaron las diferentes expectativas de inflación, las cuales han venido aumentando desde octubre pasado y se situaron por encima de 3,5%. En cuanto a la actividad económica, el crecimiento anual de 7,7% del PIB para el tercer trimestre de 2011, resultó superior a lo proyectado por el equipo técnico del Banco de la República y por el promedio del mercado. Esta elevada tasa de expansión se explicó por el dinamismo de la demanda interna, que se expandió 9,4% anual, impulsada tanto por el consumo como por la inversión. Las exportaciones volvieron a presentar un aumento anual de dos dígitos (10,5%), inferior al crecimiento de las importaciones (18,8%). La información más reciente sugiere que en el cuarto trimestre de 2011 la economía colombiana continuó mostrando un buen dinamismo, expandiéndose incluso a una tasa superior a la registrada en el primer semestre del año. Diferentes indicadores, como el índice de confianza del consumidor, las importaciones de bienes de consumo, la encuesta de comercio al por menor y la cartera de consumo, sugieren que el dinamismo del gasto de los hogares continuó. El consumo también estaría siendo favorecido por el buen comportamiento del mercado laboral, con tasas de desempleo históricamente bajas. Los nuevos datos para el cuarto trimestre de 2011 también muestran un buen comportamiento de la inversión. A noviembre las importaciones de bienes de capital en dólares crecieron a tasas elevadas y la producción de cemento 7 mantuvo un comportamiento dinámico. A fin de año las carteras hipotecaria y comercial se expandían a tasas muy superiores al aumento del PIB nominal estimado para 2011. La inversión, al igual que el consumo, también estaría siendo favorecida por tasas de interés reales de crédito que se encuentran en niveles bajos, inferiores a los promedios históricos calculados desde 1998 (a excepción de las tarjetas de crédito). 1.6 Perspectivas Económicas La producción manufacturera presentó una dinámica positiva en el mes de noviembre, lo cual anticipa buenos resultados en el desempeño del sector durante el último trimestre de 2011. Contribuyeron positivamente a este resultado la producción de carne y pescado, bebidas, harinas de panadería, productos químicos y minerales no metálicos; los sectores que han presentado mayores contracciones son refinación de petróleo y maquinaria de uso especial. Las ventas manufactureras se seguían expandiendo en el mes de noviembre, como anticipo de su buen comportamiento en el último mes del año. El sector manufacturero se está alineando con el comportamiento de la producción en general, donde se presenta una expansión moderada que parece sostenible al menos en el corto plazo. Por su parte, las ventas al por menor también presentaron una dinámica positiva a finales de 2011, en comparación con los últimos meses de 2010. Los mayores crecimientos se presentaron en equipos de informática, calzado, licores, accesorios para vehículos y prendas de vestir; la venta de vehículos automotores y motocicletas presentó en noviembre una disminución, comparada con el mismo mes en 2010. Es de resaltar que el sector sigue mostrando resultados positivos a pesar del estancamiento relativo en la dinámica de los vehículos. El comportamiento de los 3 primeros trimestres y las señales de la industria manufacturera y las ventas minoristas, hacen esperar un crecimiento para todo 2011 cercano a 5.5%, lo cual es crecimiento positivo que podría disminuir levemente en 2012, por la posible disminución de la demanda en las economías desarrolladas y su efecto sobre las exportaciones. Es importante anotar que a pesar de que el comercio se está expandiendo, en realidad se está desacelerado en los últimos meses, lo cual puede disminuir la actividad económica en los próximos meses. 8 2 DEFINICION SECTOR 2.1 Y DESCRIPCION DEL DESCRIPCION DEL SECTOR Este perfil tiene como objetivo dar un panorama detallado del mercado sobre pescados y mariscos en Colombia. 2.2 PARTIDAS ARANCELARIAS Cuadro No. 1 Posición Descripción 03.03 Pescado congelado, excepto los filetes y demás carne de pescado de la partida 03.04 03.03.24.00.00 – – Bagres o pez gato (Pangasius spp., Silurus spp., Clarias spp., Ictalurus spp.) 03.03.29.00.00 – – Los demás 03.03.31.00.00 –Pescados planos (P/euronéctidos, Bótidos, Cynoglósídos, Soleidos, Escoftálmídos y Cítáridos), excepto los hígados, huevas y lechas: – – Halibut (fletán) (Reinhardtius hippoglossoides, Hippoglossus hippoglossus, Hippoglossus stenolepis) 03.03.41.00.00 – Atunes (del género Thunnus), listados o bonitos de vientre rayado (Euthynnus (Katsowonus) pelamis), excepto los hígados, huevas y lechas: – – Albacoras o atunes blancos (Thunnus alalunga) 03.03.42.00.00 – – Atunes de aleta amarilla (rabiles) (Thunnus albacares) 03.03.69.00.00 – – Los demás 9 03.03.89.00.00 – – Los demás 03.07 Moluscos, incluso separados de sus valvas, vivos, frescos, refrigerados, congelados, secos, salados o en salmuera; moluscos ahumados, incluso pelados o cocidos, antes o durante el ahumado; harina, polvo y «pellets» de moluscos, aptos para la alimentación humana. 03.07.49.00.00 – – Los demás Fuente: Arancel Armonizado de Colombia. 2.3 FUENTES DE INFORMACION Bacex del Ministerio de Comercio, Industria y Turismo Siex de la Dirección de Impuestos y Aduana Nacional “DIAN” Dane (Departamento Administrativo Nacional de Estadísticas) 10 3 DESCRIPCION GENERAL DEL SECTOR Colombia es un país con temperaturas estables, posee todos los pisos térmicos y una variedad red fluvial que recorre todo el país. Tiene una superficie continental de 1.441.748 km2 y posee costas sobre el océano Pacífico (1300 km) y el océano Atlántico (1600 km). Tiene una gran cantidad de cuencas hidrográficas que lo posicionan en un lugar destacado en recursos hídricos en el mundo. Posee una de las mayores diversidades de peces del planeta y una alta biodiversidad de organismos hidrobiológicos, al igual que aguas dulces, salobres y marinas y terrenos aptos que le otorgan un gran potencial para el desarrollo de la acuicultura. La acuicultura tiene un buen ritmo de crecimiento, con una rentabilidad mayor que las actividades agropecuarias tradicionales. Pero en los últimos años se ha disminuido por la estabilidad de los precios de venta del producto, frente a los aumentos de los costos de los insumos, especialmente los alimentos concentrados. 11 4 INVESTIGACIÓN DE LA OFERTA LA PRODUCCIÓN PESQUERA NACIONAL ES INSUFICIENTE PARA EL MERCADO LOCAL El total de la producción mundial de pescado, crustáceos y moluscos ha seguido aumentando y alcanzó los 142 millones de toneladas en los últimos años. Mientras que la producción de la pesca de captura se ha mantenido en un nivel en torno a los 90 millones de toneladas desde 2001, la producción acuícola ha seguido mostrando un fuerte crecimiento, aumentando a una tasa de crecimiento medio anual del 6,2 por ciento superando los 52,5 millones de toneladas. El valor de la producción acuícola fue estimado en 98 400 millones de USD en 2008. En torno a un 81% del total de la producción pesquera (115,1 millones de toneladas en 2008) se utilizó para consumo humano directo. El 19 por ciento restante, es decir 27,2 millones de toneladas, se destinó a productos no alimentarios, principalmente a la fabricación de harinas y aceite de pescado. Un 47,8 por ciento del pescado destinado a consumo humano era en forma de pescado vivo y fresco. La producción acuícola desempeña una función cada vez mayor en el suministro de pescado para consumo humano. En 2008, se estimó que el porcentaje de la producción acuícola en el suministro total de alimentos pesqueros era del 46 por ciento. Siguiendo esta tendencia en el 2010 en el cultivo de Tilapia Roja, que es la especie acuática de mayor consumo en Colombia. 4.1 PRODUCCION NACIONAL El presidente Alejandro Londoño, de la Asociación Productora y Comercializadora de Productos Pesqueros, Apropesca dijo, Colombia es, en la actualidad, el séptimo productor de pescados y mariscos de Suramérica y el décimo de América Latina. “El país no es la gran potencia como siempre se ha querido establecer, dado que acá tenemos gran variedad de especies, pero no 12 cantidad”. Según Londoño, la oferta de estos recursos está disminuyendo y el consumo per cápita está por debajo de lo que establece la Organización de las Naciones Unidas para la Alimentación y Agricultura, FAO. Sin embargo, y por otra parte, la calidad de las empresas de este subsector ha reforzado decisivamente el mercado nacional. La pesca está clasificada de la siguiente forma: INDUSTRIAL Es la que se realiza de carga de los barcos, construidos específicamente para tal fin y dotados con los equipos y elementos apropiados para la capturan de las especies que se localizan en cada región de pesca: atunes, camaroneros y pesca blanca. Su actividad está orientada a la exportación, pero también surten mercados domésticos. Están localizados en Buenaventura, Tumaco, Cartagena, Barranquilla y San Andrés Islas. Poseen muelles, plantas de procesos, capacidad de congelación y mantenimiento en frío. Se abastecen de barcos afiliados y son los principales importadores. PESCA DE LITORAL Se lleva a cabo en aguas costeras y desembocaduras de los ríos. La duración de la faena no es mayor de 72 horas. El volumen de la captura está condicionado por la capacidad de almacenamiento y disponibilidad de frio y/o hielo. PESCA DE ALTURA DE CORTO ALCANZE Se realiza fuera de las aguas litorales. La capacidad 7 y 25 toneladas métricas. La duración de la faena es de 6 a 8 días. PESCA DE ALTURA DE MEDIANO ALCANCE También se hace fuera de las aguas litorales pero la capacidad de carga de los barcos llega a 100 toneladas métricas. La duración de la faena es de 8 a 14 días. PESCA DE ALTURA DE GRAN ALCANCE Se ejecuta muy alejado de la costa; los barcos pueden ser pesqueros almacenadores o también barco factoría en los cuales la captura es completamente procesado y preparado para su comercialización. La duración de la faena para pescados frescos puede ser hasta de 20 días y para productos congelados hasta 45 días. ARTESANAL 13 Se realiza en aguas costeras, ciénegas, lagos y estuarios; las embarcaciones son botes de diferentes tamaños, su capacidad de carga es variable pero generalmente no pasa de los 100 kilos y la duración de la faena no es mayor a 24 horas. ACUICULTURA (COSECHA) Se ejecuta en los estanques o piscinas y el tiempo de faena depende del tamaño del estanque. Las principales zonas de producción del país se localizan en diferentes regiones con especies que se adaptan a las condiciones climáticas de cada una de ellas. CAMARON MARINO: Las principales zonas de producción de camarón marino en el país se encuentran localizadas en los departamentos de las costa Atlántica, Magdalena y la Guajira. En el 2001, el área dedicada a la camaronicultura fue de aproximadamente 3816 hectáreas de espejo de agua, con una producción de 13057 toneladas. Su infraestructura se encuentra ubicada en áreas costeras, en zonas de manglar o playones salinos y captan el agua directamente del mar, de Ciénegas (lagunas costeras) ó de caños de agua dulce o salobre localizados en zona estuarina siempre por bombeo. La producción por área es aproximadamente de 2687 kg/ha/año, variando por influencia de las enfermedades a mayores o menores producciones. En la década de los 80 se impulsó su producción por el Gobierno Nacional con destino a la exportación. Actualmente se cultiva la especie Penaeus vannamei, que es originaria del pacífico colombiano y es la que se cultiva en mayor grado en el país. Esta especie ha sido traslada al Atlántico y allí se cultiva con mejoras genéticas y reproducción en ciclo cerrado para hacerla más resistente a las enfermedades. TILAPIA: Los principales lugares de producción son los departamentos del Huila, Tolima, Antioquia, Santander, Meta y Valle del Cauca, se aportan aproximadamente el 75% de la producción. TRUCHA: Los principales departamentos en donde se produce son: Antioquía, Boyacá y Cundinamarca, representa el 78% de la producción. Actualmente se ha extendido la producción a Cauca, Huila, Nariño, Santander, Norte de Santander y Quindío entre otros. El Ministerio de Agricultura y Desarrollo Rural – MADR-, orientado en estimar la oferta agropecuaria del país, realizó una encuesta nacional piscícola 2010 entre 10 departamentos potencialmente cultivadores de pescado en Colombia. Esos departamentos son: Antioquia, Boyacá, Casanare, Córdoba, Cundinamarca, Huila, Meta, Santander, Tolima y Valle del Cauca. Para realizar la encuesta piscícola, se llevó a cabo un muestreo, teniendo en cuenta el tamaño de la superficie en espejo de agua (m2) y la especie cultivada 14 como variables de estratificación, en las granjas piscícolas de los departamentos de Antioquia, Boyacá. Casanare, Córdoba, Cundinamarca, Huila, Meta, Santander, Tolima y Valle del Cauca. Para el caso del camarón de cultivo, se presentan las estadísticas de la producción departamental. Cuadro No. 2 CANTIDAD DE GRANJAS, ESTANQUES, JAULAS, JAULONES Y SUPERFICIE DE ESPEJO DE AGUA (M2) Cantidad de Granjas Cantidad de estanques Superficie en espejo de agua (m2) cantidad de jaulas o jaulones Superficie en espejo de agua (m2) 6.794 23.874 17.891.642 1.530 261.843 Fuente: Ministerio de Agricultura y Desarrollo Rural – MADR Cuadro No 3 CANTIDAD DE GRANJAS Y PRODUCCION DE PESCADO EN TONELADAS POR ESPECIE SEGÚN DEPARTAMENTO PARA EL PERIODO ENERO-JUNIO DE 2010 Cantidad de Departamento granjas activas Tilapia Roja Tilapia Cacha Plateada ma Truc ha Otra Total C.V (%) 0,3 Toneladas Total Antioquia 4.787 357 16.105 3.800 637 30 15 4.399 1.588 580 26.473 175 750 19 1.611 3,7 Boyacá 227 113 6 24 Casanare 158 645 0 224 Córdoba 225 7 13 299 Cundinamarca 390 218 4 118 Huila 740 8.044 3.691 597 Meta 1.071 3.176 26 1.546 Santander 549 441 1 604 Tolima 861 2.186 10 519 Valle 211 637 20 293 Fuente: Ministerio de Agricultura y Desarrollo Rural – MADR 506 0 0 226 19 0 57 25 5 12 661 1 870 158 478 7 574 196 12.547 40 4.787 16 1.119 25 2.764 106 1.061 2,6 1,9 2,1 2,4 1,0 1,0 0,7 1,9 1,2 En el cuadro No. 4 se establece que el 66%, es decir 4.787 granjas piscícolas de los 10 departamentos estuvieron activos durante el primer semestre de 2010. El 34% resta te que equivale a 2.437 granjas, presenta inactividad temporal. Cuadro No. 4 CANTIDAD DE GRANJAS, ESTANQUES Y SUPERFICIE EN ESPEJO DE AGUA (M2) ACTIVAS E INACTIVAS ENERO-JUNIO 2010 Infraestru ctura Departam Cantidad Cantidad ento de de granjas estanques Total General 4.787 Espejo de agua (m2) 25.211 TOTAL INACTIVA TEMPORAL 21.541.258 Cantidad Cantidad de de granjas estanques Espejo de agua (m2) Cantidad Cantidad de de granjas estanques 2.437 5.914 2.858.786 7.224 Espejo de agua (m2) 31.125 24.400.044 Antioquia 349 3.309 893.234 77 214 40.595 426 3.523 933.829 Boyacá 217 1.680 148.601 20 108 4.569 237 1.787 153.171 Casanare 158 1.144 956.031 75 226 64.648 233 1.371 1.020.679 Córdoba 225 1.174 3.799.119 70 111 163.200 295 1.285 3.962.319 Estanques C/marca. 390 1.558 586.623 236 489 59.985 626 2.047 646.608 Huila 669 2.752 3.834.607 784 1.791 724.020 1.453 4.543 4.558.626 Meta 1.070 5.318 6.083.022 313 1.188 1.243.418 1.383 6.506 7.326.440 Santander 549 2.516 1.013.209 77 195 20.976 626 2.711 1.034.185 Tolima 858 3.010 2.080.230 570 1.082 235.033 1.428 4.092 2.315.263 Valle 211 987 1.814.708 197 295 281.486 408 1.283 2.096.194 23.449 21.209.384 2.420 5.698 2.837.930 7.115 Total Estanques Jaulas o ACTIVA Antioquia 4.694 8 176 2.809 16 1 21 336 9 29.148 24.047.314 197 3.145 Jaulones Boyacá 10 165 11.487 1 Huila 71 1.013 304.847 5 Meta 0 0 Tolima 3 406 Total Jaulas o Jaulones 93 1.762 0 16 12.695 331.874 44 9 16 4.000 11 209 15.487 6.700 76 1.029 311.547 0 0 0 12 540 22.515 134 215 9.820 20.856 109 1.977 Fuente: Ministerio de Agricultura y Desarrollo Rural – MADR La producción de camarón de cultivo para el primer semestre de 2010 fue de 7.070 toneladas, los departamentos de Sucre y Bolívar concentraron el 99% de la producción total, la producción de los demás departamentos (Atlántico y Nariño) alcanzó el 1%. Cuadro No. 5 PRODUCCION DE CAMARON DE CULTIVO EN TONELADAS PARA EL PRIMER SEMESTRE DE 2010, SEGÚN DEPARTAMENTO DEPARTAMENTO TOTAL SEMESTRE Atlántico 13 Bolívar 2.406 Nariño 58 Sucre 4.593 Total Nacional 7.070 Fuente: Acuanal y Cadena Acuícola Nacional 4.2 EXPORTACIONES Cuadro No. 6 17 352.730 EXPORTACIONES POR PAIS DE VENTA EN US$ (VALOR FOB) Posición Arancelaria País de Venta 0303240000 Alemania Estados Unidos Año 2011 922.192 0 TOTAL US$ Año 2010 Año 2009 1.182.523 1.935.299 0 2.139 922.192 1.182.523 1.937.438 0303410000 Estados Unidos Ecuador Japón TOTAL US$ 0 0 17.880 17.880 2.455 0 0 2.455 2.455 0 0 2.455 0303420000 Z. Franca C/gena Japón Ecuador Corea del Sur 40.264.918 0 901.002 599.720 0 38.657.419 78.334.400 1.258.949 5.797.580 903.081 1.676.679 102.750 2.607.000 89.032 89.032 España Singapur TOTAL US$ 1.144.801 24.344 42.934.785 0 1.144.801 0 0 41.011.231 89.649.492 0303690000 Estados Unidos Chile Canadá TOTAL US$ 20.294.058 0 143.282 20.437.340 21.426.657 30.693.471 111.416 24.809 92.390 351.909 21.630.463 31.070.189 0303890000 Alemania Ecuador Estados Unidos TOTAL US$ 869.639 0 798.965 1.668.604 0307490000 Francia España Estados Unidos 6.838.543 8.063.633 0 Z. Franca B/quilla 555.787 5.500 0 561.287 607.366 5.500 82.156 695.022 12.390.589 24.161.500 11.359.906 27.612.933 545.874 1.754.698 Bélgica-Luxemburgo 586.644 118.767 705.411 Portugal 0 0 281.038 TOTAL US$ 15.488.820 24.415.136 54.515.580 Fuente. Bacex del Ministerio de Comercio, Industria y Turismo 18 Como se puede observar en el cuadro No. 6, los principales compradores de pescado son Alemania, Zona Franca de Cartagena, Estados Unidos, España y Francia, exportando Trucha, atunes, tilapia y langostinos. EXPORTACIONES POR POSICION ARANCELARIA 4.3 IMPORTACIONES Cuadro No. 7 IMPORTACIONES POR PAIS DE COMPRA EN US$ (VALOR FOB) Posición Arancelaria País de compra 0303240000 Chile TOTAL US$ 0303290000 Estados Unidos 19 Año 2011 73.482 73.482 Año 2010 93.200 93.200 Año 2009 0 0 31.601 7.600 65.918 Noruega Ecuador TOTAL US$ 0 0 31.601 5.358 0 12.958 0 0 65.918 0303310000 Ecuador Panamá TOTAL US$ 0 0 0 1.902 0 1.902 0 1.760 1.760 10.904.362 8.869.272 12.851.962 0 0 3.133.601 0 0 1.262.102 822.837 545.476 477.384 2.450 17.148.212 435.183 0 0 0 0 0 0 0 0 0 9.304.455 717.288 717.288 0 433.019 0 0 0 0 0 0 14.719.557 0303420000 Panamá Uruguay México TOTAL US$ 139.330 0 697.475 836.805 179.259 1.152 0 180.411 0 0 0 0 0303690000 Argentina Ecuador Chile Uruguay TOTAL US$ 71.620 42.552 8.657 1.700 124.529 56.192 33.978 32.661 0 122.831 7.387 27.861 174.258 0 209.506 0303890000 Estados Unidos Chile Ecuador TOTAL US$ 51.714 62.130 11.556 125.400 48.157 15.276 12.014 75.447 55.909 2.141 11.365 69.415 0307490000 Francia 0 118.767 España 0 0 TOTAL US$ 0 118.767 Fuente. Bacex del Ministerio de Comercio, Industria y Turismo 0 98.011 0303410000 Trinidad y Tobago Namibia Singapur Sudáfrica Costa de Marfil España Senegal Namibia Panamá Surinam Chile TOTAL US$ 20 98.011 Como se puede observar en el cuadro No. 7, el principales países proveedores en el año 2011 son: Trinidad y Tobago con un participación del 59.45%, seguido de Sudáfrica con el 17.09%, Senegal con el 6.88, Namibia con el 4.48%, y Argentina 0.39%. IMPORTACIONES POR POSICION ARANCELARIA 21 5 NORMAS TÉCNICAS, ARANCELES IMPUESTOS Y REGISTROS. 5.1 ARANCELES E IMPUESTOS Cuadro No. 8 Posición IVA Grav Rég – – Bagres o pez gato (Pangasius 03.03.24.00.00 spp., Silurus spp., Clarias spp., Ictalurus spp.) ex 15 LI 03.03.29.00.00 – – Los demás ex 15 LI ex 15 LI ex 15 LI 03.03 Descripción Pescado congelado, excepto los filetes y demás carne de pescado de la partida 03.04 –Pescados planos (P/euronéctidos, Bótidos, Cynoglósídos, Soleidos, Escoftálmídos y Cítáridos), excepto los hígados, huevas y lechas: 03.03.31.00.00 – – Halibut (fletán) (Reinhardtius hippoglossoides, Hippoglossus hippoglossus, Hippoglossus stenolepis) – Atunes (del género Thunnus), listados o bonitos de vientre rayado (Euthynnus (Katsowonus) pelamis), 03.03.41.00.00 excepto los hígados, huevas y lechas: – – Albacoras o atunes blancos (Thunnus alalunga) 22 03.03.42.00.00 – – Atunes de aleta amarilla (rabiles) (Thunnus albacares) ex 15 LI 03.03.69.00.00 – – Los demás ex 15 LI 03.03.89.00.00 – – Los demás ex 15 LI 16 15 LI Moluscos, incluso separados de sus valvas, vivos, frescos, refrigerados, congelados, secos, salados o en salmuera; moluscos ahumados, incluso pelados o cocidos, antes o durante el ahumado; harina, polvo y «pellets» de moluscos, aptos para la alimentación humana. 03.07 03.07.49.00.00 – – Los demás Fuente: Arancel Armonizado de Colombia. 5.2 PREFERENCIA ARANCELARIA A continuación relacionaremos las preferencias arancelarias que tiene Argentina con Colombia (COLOMBIA-MERCOSUR), bajo el Decreto 141 de 2005 del Ministerio de Comercio, Industria y Turismo. Cuadro No. 9 23 PREFERENCIA ARANCELARIA PARA ARGENTINA COLOMBIA-MERCOSUR 2012 Posición 03.03 Descripción COLOMBIA MERCOSUR 2012 Pescado congelado, excepto los filetes y demás carne de pescado de la partida 03.04 – – Bagres o pez gato (Pangasius 03.03.24.00.00 spp., Silurus spp., Clarias spp., Ictalurus spp.) 3,45% 03.03.29.00.00 – – Los demás 3,45% –Pescados planos (P/euronéctidos, Bótidos, Cynoglósídos, Soleidos, Escoftálmídos y Cítáridos), excepto los hígados, huevas y lechas: 03.03.31.00.00 3,45% – – Halibut (fletán) (Reinhardtius hippoglossoides, Hippoglossus hippoglossus, Hippoglossus stenolepis) – Atunes (del género Thunnus), listados o bonitos de vientre rayado (Euthynnus (Katsowonus) pelamis), 03.03.41.00.00 excepto los hígados, huevas y lechas: – – Albacoras o atunes blancos (Thunnus alalunga) – – Atunes de aleta amarilla 03.03.42.00.00 (rabiles) (Thunnus albacares) 3,45% 3,45% 03.03.69.00.00 – – Los demás 0% 03.03.89.00.00 – – Los demás 0% 24 03.07 Moluscos, incluso separados de sus valvas, vivos, frescos, refrigerados, congelados, secos, salados o en salmuera; moluscos ahumados, incluso pelados o cocidos, antes o durante el ahumado; harina, polvo y «pellets» de moluscos, aptos para la alimentación humana. 03.07.49.00.00 – – Los demás 3,45% Fuente: Arancel Armonizado de Colombia. 5.3 REQUISITOS PARA IMPORTACION Descripciones Mínimas: (Rige a partir del 2 de Agosto de 2012). Las mercancías que ingresen al territorio aduanero nacional, deberán cumplir, ante la Dirección de Impuestos y Aduanas Nacionales, con las descripciones mínimas señaladas en la presente Resolución, las cuales deberán registrarse en idioma español. En el evento de ser necesaria la utilización de palabras en otro idioma que por su uso en el comercio internacional no tengan traducción al español, deberán registrarse en el idioma original: Producto: Ejemplo: peces ornamentales, pescado entero, filete, harina de pescado; crustáceos, moluscos, etc. Estado de conservación: Ejemplo: vivos, frescos, refrigerados, congelados, secos, salados, en salmuera, ahumados, pelados, sin pelar, etc. Según Resolución 0178 de 2012. Medida de Control Técnico: Producto sujeto a medidas de control técnico previo, por parte del ICA. (Ver Circular Externa Conjunta 037 de 2011). Ver resolución en el capítulo de Anexos 9 Pág. 38 Reglamento Técnico: Reglamento técnico sobre las condiciones y requisitos que debe cumplir el rotulado o etiquetado nutricional de los alimentos 25 envasados o empacados nacionales e importados para consumo humano que se comercialicen en el territorio nacional. Rige a partir del 15 de Octubre de 2011. (Ver Resolución 00000333 de 2011 ). Ver Resolución en el capítulo 9 de Anexos Pág. 44. Los anexos de la presente resolución la pueden consultar en la pág. Web: www.invima.gov.co y entrar por normatividad y luego por alimentos. Reglamento Técnico: Reglamento Técnico, mediante el cual se señalan los requisitos sanitarios que deben cumplir los materiales, objetos, envases y equipamientos destinados a entrar en contacto con alimentos y bebidas para consumo humano, con el fin de proteger la salud humana y prevenir las prácticas que puedan inducir a error a los consumidores. La presente resolución se aplican a: a) Los materiales, objetos, envases y equipamientos destinados a entrar en contacto directo o indirecto con los alimentos, bebidas y sus materias primas para consumo humano, los cuales incluyen, envases, cierres, equipos y utensilios de la industria de alimentos y servicios de alimentación y de uso doméstico, entre otros. b) Todas las personas naturales o jurídicas que desarrollan actividades de fabricación, almacenamiento, comercialización, distribución, expendio de los materiales, objetos, envases y equipamientos, nacionales e importadas, destinadas a entrar en contacto con alimentos y bebidas para consumo humano y el transporte asociado a dichas actividades. c) Las actividades de inspección, vigilancia y control que ejerzan las autoridades sanitarias sobre la fabricación, almacenamiento, transporte, comercialización, distribución, expendio, importación y exportación de materiales, objetos, envases y equipamientos destinados a entrar en contacto con alimentos y bebidas para consumo humano. Rige a partir del 30 de Diciembre de 2012. 2012 ). (Ver Resolución 0000683 de Visto Bueno: Para su importación se requiere Visto Bueno por parte del INVIMA. (Ver Circular Externa 0075 de 2006 ). 26 El Decreto 3075 de 1997. Regula las actividades que puedan generar factores de riesgo por su consumo de alimentos y sus disposiciones aplican, entre otros, a todas las actividades de vigilancia y control de ejerzan las autoridades sanitarias sobre la fabricación, procesamiento, preparación, envases, almacenamiento, transporte, distribución, importación, exportación y comercialización de alimentos y materias primas para alimentos dentro de los cuales se encuentran las productos de la pesca para consumo humano. Si desea ampliar este Decreto lo pueden consultar en la página web www.invima.gov.co entrar por normatividad y luego por alimentos, le da click a las resoluciones y busca el número del decreto. La Decisión 562 de la Comunidad Andina, señala las directrices para la elaboración, adopción y aplicación de Reglamentos Técnicos en los Países Miembros de la Comunidad Andina y en el nivel comunitario, establecido en el artículo 4 que el reglamento técnico de emergencia, “es un documento adoptado para hacer frente a problemas o amenazas de problemas que pudieran afectar la seguridad, sanidad, protección del medio ambiente o seguridad nacional”. Que los productos de pesca y sus derivados, son considerados alimentos de mayor riesgo en salud pública, de acuerdo con lo establecido en el artículo 3 del Decreto 3075 de 1997. Que es responsabilidad de la autoridad sanitaria, en ejercicio de las actividades de inspección, vigilancia y control, verificar que los alimentos de origen animal para el consumo humano dentro de los cuales se encuentran los productos de la pesca de que se trata el reglamento técnico que se establece a través de la presente resolución, cumplan los requisitos fisicoquímicos y microbiológicos para que no representen riesgo para la salud de la comunidad. Que la utilización de aditivos y la presencia de contaminantes en productos de la pesca y sus derivados, constituye un riesgo potencial para la salud humana, pues las evidencias científicas, clínicas y epidemiológicas actuales soportan los graves efectos que a la salud de las personas ocasiona el consumo de productos de pesca y sus derivados que tengan aditivos y/o contaminantes químicos por encima de los valores permitidos. Si necesitan ampliar más los Decretos, circulare y Resoluciones pueden consultar en las pág. Web: www.mincomercio.gov.co y www.invima.gov.co entrar por normatividad. Nota: Las resoluciones y circulares pueden consultarlas en la página web: 27 www.mincomercio.gov.co, entrar por normatividad y luego entra por resoluciones o circulares de acuerdo al año. 28 6 COMERCIO Y LA INVERSION. Colombia no es la potencia pesquera que se ha hecho pensar. A pesar que tiene dos Océanos el estar situada en la zona tropical y con aguas muy cálidas genera que no tenga gran producción de pescados y mariscos para abastecer el mercado interno, por lo cual tienen que importador estos productos. Esto para el empresario argentino genera una oportunidad para ingresar a Colombia y poder satisfacer la demanda. 29 7 7.1 INVESTIGACION DE LA DEMANDA. CONSUMO Hoy en día, el país pesca y produce alrededor de 170.000 toneladas de pescados y mariscos cada año, siendo el atún el de mayor oferta internacional, y la tilapia la de mayor oferta nacional. Por otra parte, a Colombia llegan 140.000 toneladas, y se exportan 71.000. Esto quiere decir que en el mercado nacional existen 239.000 toneladas de pescados y mariscos que se consumen en el país, lo cual constituye un consumo per cápita, entre la población entre 5 y 50 años, de 6 kilos por año. Tres kilos por debajo de los estándares internacionales. Hoy en día se producen 56.000 toneladas de atún cada año, de las cuales 22.600 se exportan en lata a la Unión Europea y a países como Venezuela y Chile; 21.400 toneladas se consumen a nivel nacional; y las 12.000 restantes son destinadas a la producción de insumos bovinos y avícolas. De esta forma, el atún domina la oferta internacional y los índices de exportación del sector. Por su parte, la producción y comercialización de tilapia domina el mercado de pescado a nivel nacional, con 25.000 toneladas, siendo los mayores productores Huila, Meta y Valle del Cauca. La tilapia viene a jugar un papel determinante en el 65% de la oferta de pescado a nivel nacional concentrado en Bogotá. Sin embargo, a nivel internacional, esta especie cultivada en Colombia aporta el 0,73% del mercado, muy por detrás de Ecuador (47%), Honduras (29%) y Costa Rica (16%). 7.2 PREFERENCIAS DEL CONSUMIDOR Las costumbres de los consumidores de pescados y mariscos en Colombia se han enfocado en los productos importados. Por otra parte, existen menos nuevos productores dado que hay menos gente interesada en el negocio, y muchos desconocen las potencialidades de mercado y ventas de la actividad 30 piscícola nacional. Ante este panorama, las empresas se han especializado de tal forma que la calidad de los productos ha aumentado significativamente: prueba de ello es el éxito que tienen productos de piscícolas como las de Betania, en el Huila, cuya tilapia se vende en los mejores almacenes de cadena del país. 31 8 8.1 ANÁLISIS DEL COMERCIO. CANALES DE DISTRIBUCION. La producción pesquera y acuícola en Colombia se comercializa a través de varios canales de distribución, los comercializadores e intermediarios responden a las necesidades de los consumidores en cuanto a las preferencias y suministran información de retroalimentación a los extractores (pesqueros) y productores. Los segmentos de consumidores están caracterizados especialmente por el nivel de ingresos de la población. Los hábitos y comportamientos de compra reflejan el estrato social del comprador. Los productos de mar son los de mayor consumo seguidos por los de río y por último los de cultivo. La comercialización se realiza a través de los siguientes canales de distribución: Extractor o productor Introductores comisionistas Mayoristas y mayoristas (bodegas en centrales de abastos) Plantas procesadoras Mayoristas detallistas (plazas de mercado y supermercados) Mayoristas transportadores Minoristas Vendedores ambulantes Intermediarios exportadores Consumidor final 32 Introductores comisionistas Mayoristas de mayoristas Plantas procesadoras Extractor Mayoristas detallistas Mayoristas transportadores Intermediarios importadores Intermediarios exportadores 8.2 DISTRIBUCION FISICA 33 Consumidor Final DESCRIPCION DE LA CADENA DE DISTRIBUCION DE PRODUCTOS PESQUEROS Pecadoescados COMERCIO ARTESANALES Pescadores Y CONTINENTAL 1 VENTA INTERMEDIARIOS IMPORTACION Y EXPORTACION MAYORISTAS MINORISTAS CONSUMO INTERNO 34 8.3 CADENA COMERCIALIZADORA EN BOGOTA PUESTOS EN PLAZAS MINORISTAS PLAZAS MAYORISTAS PROCESADORES NACIONALES SUPERMERCADOS IMPORTACION DIRECTA 8.4 VARIACION DE LOS PRECIOS AL POR MAYOR Y AL POR MENOR DE LOS PRODUCTOS PESQUEROS MÁS REPRESENTATIVOS. En el precio final del producto inciden entre otros factores los siguientes: Precio de primera venta Transporte desde de desembarque hasta el expendedor final Procesos que agregan valor al producto Tipo d expendio minorista Precio de primera venta: El precio de primera venta o precio de desembarque se da en el sitio de descargue. Los pescadores primarios condicionados por el hecho que el producto pesquero es altamente perecedero y ello no cuentan con la infraestructura para su conservación en el sitio, no tienen otra opción que aceptar el precio que se determinen los intermediarios en el lugar, mediante un sistema de remate a la mejor oferta entre éstos. El 51% de los comercializadores afirman que es la competencia quien determina el precio de venta o sea otros intermediarios. El 33% dice que es el vendedor y el 31% que es el comprador. En el sitio de extracción el 70% dice que es la competencia quien determina el precio. 35 Los productores especialmente los artesanales carecen de organización y de sistemas de financiación de su actividad que les permita mejorar su capacidad de negociación. Transporte desde el desembarque hasta el expendedor final: El transporte por lo general se hace en camiones de carga sin acondicionamiento para refrigeración, solo se hace en bloques de hielo proporcionando una temperatura inadecuada. Sin embargo los costos son considerables. Tipo de expendio minorista: En Bogotá, actualmente encontramos una amplia variedad de expendios minoristas distribuidores por toda la ciudad en donde se comercializa un gran número de especies principalmente de aguas continentales, de la acuicultura y en menor escala de mar. Existe una gran diferencia de precios al detal comparando las plazas de mercado frente a los supermercados. Los supermercados ofrecen buena presentación del producto, buen servicio, productos frescos, variedad y están ubicados en estratos medio y alto. Los supermercados contribuyen con el 57% del volumen que se vende en la ciudad. 8.5 PRINCIAPLES IMPORTADORES Cuadro No. 10 EMPRESA COMERCIALIZADORA INTERNACIONAL PESQUEROS “COMERPES S.A.” SUPERTIENDAS Y DROGUERÍAS OLÍMPICA S.A. GRUPO ALIMENTARIO DEL ATLÁNTICO S.A. “GRALCO S.A.” DIRECCION Bosque Av. Pedro Vélez Diagonal 20 No. 45 A 71 – Cartagena TEL (575) 662-7493 Fax (575) 674-2031 Contacto: Jairo Mcwen – Gerente Comercial E-mail: [email protected] www.comerpes.com Carrera 53 No. 46-192 Barranquilla TEL (575) 371-0200 / 371-0204 Contacto: Jaime Moreno Romero – Gerente Comercial E-mail: [email protected] Calle 1 No. 38-121 Zona Industrial Barranquilla TEL (575) 344-8495 / 344-8811 Contacto: Guillermo Daw – Vicepresidente E-mail: informació[email protected] www.gralco.com.co 36 Calle 3 Sur No. 8-14 Muro Ysty Buenaventura TEL/fax (572) 242-4223 ASOPESPA LTDA. Contacto: Jorge Eugenio Salazar – Gerente E-mail: [email protected] Carrera 65 No. 80-07 Bogotá TEL (571) 437-8820 Contacto: Kart H. Herberle Sampoyo PACIFIC SEA FOOD LTDA. – Gerente E-mail: [email protected] Calle 35 No. 116-32 Bogotá TEL (571) 549-2520 Contacto: Santiago Jaramillo Sanint ANCLA Y VIENTO S.A. E-mail: [email protected] Carrera 92 No. 63-54 Bogotá TEL (571) 291-6400 Contacto: Henry García González – PESQUERA JARAMILLO S.A. Gerente E-mail: [email protected] Edificio Bahía Centro Carrera 1 No. 22-58 Santa Marta TEL (575) 431-8333 ALMACENES ÉXITO S.A. CASINO / C.I. COMPRAS AMERICAS Contacto: Paulo César Douglas E-mail: LTDA. [email protected] Albornoz, vía mamonal No. 1-274 Cartagena TEL (575) 653-5630 Fax 668-5919 COMERCIALIZADORA Contacto: Ricardo Galofre – Gerente INTERNACIONAL ANTILLANA compras productos pesqueros C.I. ANTILLANA S.A. E-mail: [email protected] CENDISMAR S.A. Calle 69 No. 20-49 Bogotá TEL/fax (571) 312-6665 Contacto: Carlos Fuentes – Jefe de Compras E-mail: [email protected] Calle 29 No. 75-45 Medellín TEL (574) 256-6262 Contacto: Oscar Correa – Gerente TODOS PESCADOS S.A. E-mail: [email protected] Calle 70 No. 54-14 Bogotá TEL (571) 225-2366 Contacto: Juan Pablo de Bediut VITAMAR S.A. E-mail: [email protected] 37 9 ANEXOS 38 39 40 41 42 43 44 45 46 47 48 49 50 51 52 53 54 55 56 57 58 59 60 61 62 63 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 92