valor de marca y estrategias de precio en el sector del automóvil

Anuncio

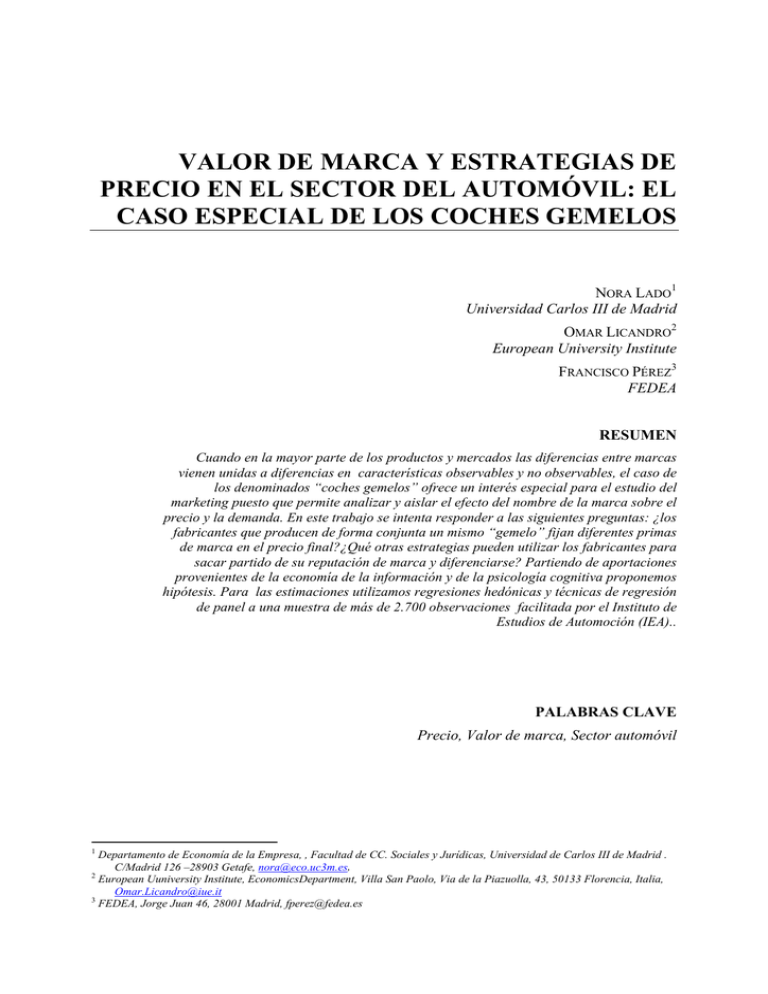

VALOR DE MARCA Y ESTRATEGIAS DE PRECIO EN EL SECTOR DEL AUTOMÓVIL: EL CASO ESPECIAL DE LOS COCHES GEMELOS NORA LADO1 Universidad Carlos III de Madrid OMAR LICANDRO2 European University Institute FRANCISCO PÉREZ3 FEDEA RESUMEN Cuando en la mayor parte de los productos y mercados las diferencias entre marcas vienen unidas a diferencias en características observables y no observables, el caso de los denominados “coches gemelos” ofrece un interés especial para el estudio del marketing puesto que permite analizar y aislar el efecto del nombre de la marca sobre el precio y la demanda. En este trabajo se intenta responder a las siguientes preguntas: ¿los fabricantes que producen de forma conjunta un mismo “gemelo” fijan diferentes primas de marca en el precio final?¿Qué otras estrategias pueden utilizar los fabricantes para sacar partido de su reputación de marca y diferenciarse? Partiendo de aportaciones provenientes de la economía de la información y de la psicología cognitiva proponemos hipótesis. Para las estimaciones utilizamos regresiones hedónicas y técnicas de regresión de panel a una muestra de más de 2.700 observaciones facilitada por el Instituto de Estudios de Automoción (IEA).. PALABRAS CLAVE Precio, Valor de marca, Sector automóvil 1 Departamento de Economía de la Empresa, , Facultad de CC. Sociales y Jurídicas, Universidad de Carlos III de Madrid . C/Madrid 126 –28903 Getafe, [email protected], 2 European Uuniversity Institute, EconomicsDepartment, Villa San Paolo, Via de la Piazuolla, 43, 50133 Florencia, Italia, [email protected] 3 FEDEA, Jorge Juan 46, 28001 Madrid, [email protected] N. LADO, O. LICANDRO Y F. PÉREZ 1. Introducción En un artículo reciente, Sullivan (1999) sostiene que el caso de los “coches gemelos”- fruto del acuerdo entre diferentes fabricantes de coches para desarrollar y fabricar conjuntamente un mismo coche- constituyen un experimento muy interesante para analizar los efectos de los nombres de las marcas sobre los precios y la demanda. En el mercado americano del automóvil, una práctica habitual en las últimas décadas ha consistido en la colaboración entre distintos fabricantes a la hora de diseñar y producir un mismo modelo, que posteriormente es comercializado de forma independiente. Como resultado de estos acuerdos nacen los llamados “coches gemelos”. En Europa esta práctica ha sido menos habitual aunque fue adoptada, a mediados de los noventa, por algunos fabricantes como estrategia para introducirse en el segmento de los monovolúmenes. Así, del acuerdo entre los grupos industriales PSA y Fiat para el desarrollo de una plataforma común surgieron cuatro modelos: Citroen EVASION, Fiat ULYSSE, Lancia ZETA y Peugeot 806; igualmente la colaboración entre el grupo Volkswagen y Ford culminó en el desarrollo de otros tres modelos: Ford GALAXY, Seat ALHAMBRA y Volkswagen SHARAN. Cuando en la mayor parte de los productos y mercados las diferencias entre marcas vienen unidas a diferencias en diseño y otras características, observables y no observables, tales como la calidad, este caso ofrece un interés especial para el estudio del marketing puesto que permite analizar y aislar el efecto del nombre de la marca sobre el precio y la demanda. En concreto, una cuestión que se plantea en torno a esta estrategia es su implicación sobre las políticas de fijación de precios y, en particular sobre las primas de marca. La compra de un automóvil representa una elevada fracción del presupuesto familiar, de tal forma que es de esperar que los consumidores recopilen abundante información: Estudios previos sugieren que aquellas categorías de productos que representan un gasto mayor dentro de la cesta de la compra de una familia supondrán un nivel de riesgo relativo percibido más elevado. Por ello, suponemos que antes de embarcarse en la compra de un determinado modelo; la mayoría de los consumidores deberían saber que los “coches gemelos” son producidos en las mismas fábricas, utilizando la misma tecnología y con idéntica mano de obra. De ser cierta esta hipótesis los fabricantes tendrían un estrecho margen para poner en práctica políticas de diferenciación en precio. Por tanto, la pregunta fundamental que tratamos de responder en este trabajo es: ¿los fabricantes que producen de forma conjunta un mismo “gemelo” fijan diferentes primas de marca en el precio final? Además, nos preguntamos si:¿qué otras estrategias pueden utilizar los fabricantes para sacar partido de su reputación de marca y diferenciarse? Para estimar estas primas utilizamos regresiones hedónicas, una técnica que permite controlar la influencia de atributos observables y efectos temporales. Nuestra muestra, facilitada por el Instituto de Estudios de Automoción (IEA), contiene información mensual sobre el precio de catálogo y 17 atributos relevantes para un total de 12 monovolúmenes y 156 versiones, comercializadas en el mercado español entre Enero de 1997 y Junio del año 2000. Las estimaciones se obtienen utilizando técnicas de regresión de panel. La metodología empleada es consistente con el procedimiento sugerido por algunos trabajos de la literatura de marketing [Swait et al. (1993); Yoo et al. (2000)] que proponen estimar el valor de marca descontando el valor de los atributos físicos de la utilidad total del producto. En el caso de los “coches gemelos” la utilidad de los atributos físicos podría ser estimada mediante una regresión de los precios sobre el conjunto de características que observamos. La inclusión de dummies de marca nos permite captar el efecto de ese valor de marca sobre el precio final. Los resultados fundamentales de nuestro trabajo son dos. En primer lugar, las primas de marca no difieren significativamente entre los fabricantes del mismo “coche gemelo”. En segundo lugar, las primas de marca son distintas para el resto de fabricantes. Estos resultados son consistentes con nuestra hipótesis de partida. 2. Marco Conceptual e hipótesis Puesto que el objetivo de este trabajo es analizar si existen o no diferencias en las primas de marca que los fabricantes de coches gemelos incluyen en su precio, una primera aproximación al tema requiere 2 VALOR DE MARCA Y ESTRATEGIAS DE PRECIO EN EL SECTOR DEL AUTOMÓVIL: EL CASO ESPECIAL …. situarlo dentro del contexto de la literatura sobre valor de marca. Este es un amplio campo de estudio, donde se ha prestado especial atención a los métodos para estimar el valor o capital de marca. Sin embargo, nosotros no nos centraremos en este aspecto sino que nos interesa profundizar en las teorías sobre valor de marca que sirven de fundamento a la formulación de una hipótesis sobre las políticas de las empresas en cuanto a aplicación o repercusión en el precio del valor de marca. Por ello, nos centraremos en el análisis de las fuentes o bases del valor de marca para luego analizar en qué medida los supuestos sobre dichas fuentes se aplican al caso especial de los coches gemelos. 2.1. Literatura sobre Valor de Marca La revisión de la literatura de marketing sobre valor de marca permite identificar dos enfoques diferentes, a la vez que complementarios, sobre este relevante y actual tema de investigación. Un enfoque se apoya en el marco teórico que proporciona la economía de la información, el otro, tiene sus fundamentos en los desarrollos de la psicología cognitiva (ver Erdem et al, 1999). Desde la perspectiva de la economía de la información, las marcas contribuyen a las percepciones de calidad de los clientes al reducir el riego percibido y el coste de búsqueda de información. La calidad de un producto o servicio puede considerarse como un atributo sobre el que los compradores potenciales poseen información imperfecta. Así, tal como señalan Erdem y Swait (1998), bajo un supuesto de información imperfecta y asimétrica, la reputación de un marca es un señal creíble para el mercado sobre la calidad del producto y permite a las empresas incorporar a los precios de sus productos un prima de marca. La literatura sobre reputación de marca (ver Swait et al, 1993, p. 24), se ha centrado en el estudio de los bienes de experiencia, en los cuales la apreciación de la calidad por los consumidores requiere su uso. En este caso, las marcas pueden construir su reputación sobre la calidad no observable del producto. En el contexto de la psicología cognitiva, el valor de marca proviene de dos elementos: notoriedad de la marca y asociaciones respecto a los sus atributos. Tal como Keller (1993) lo proclama, el valor de marca es el resultado de una fuerte, favorable y única asociación en la mente de los consumidores entre la marca y la calidad del producto. Investigaciones recientes aportan evidencia empírica sobre la importancia de la unicidad de la asociación en la valoración de las primas de marca (Elrond y Keane 1995; Krishnan, 1996 y Erdem et al., 1999). La originalidad de las asociaciones es una propiedad de la marca que permite que productos con idénticos atributos observables sean diferentes en la mente del público. Nenemeyer et al (2003) encuentran que la unicidad, la calidad y el valor percibido de la marca son variables predictivas de la disposición a pagar una prima por ella. Según Erdem et al (1999), la formación del valor de marca para el consumidor debe ser abordada desde una perspectiva dinámica donde las percepciones de los atributos son guiadas por el proceso de aprendizaje del consumidor. En este proceso las marcas juegan un papel de “organizador de la información” sobre el producto, de forma tal que las nuevas informaciones se incorporan de acuerdo con las creencias existentes, sesgando la exposición, la codificación y la integración de toda nueva información. Bajo la teoría del contraste de hipótesis, los consumidores no son favorables a la generación de nuevas hipótesis, excepto en el caso de que se les ofrezca una evidencia clara y sin ambigüedades sobre la falsedad de dicha hipótesis. Por último, existe una laguna en la literatura sobre cómo las empresas estiman su valor de marca y sobre su impacto en las decisiones de marketing-mix, en particular, sobre las decisiones y política de precio. Ailawadi et al (2003) sostienen que los esfuerzos para medir el valor de marca se han centrado en sus fuentes, localizadas en la mente del consumidor, y en sus efectos o consecuencias, incluyendo consecuencias de mercado y financieras. Se propone que las medidas de producto-mercado, incluyendo los aspectos relativos al precio, son el resultado de mecanismos varios a través de los cuales el nombre de la marca agrega valor y “ofrece un atractivo término medio entre el conjunto de medidas relacionadas con la mente del consumidor y las medidas del mercado financiero, tanto por su objetividad como relevancia para el marketing” (Ailawadi et al, 2003, p.3). En esta investigación, adoptamos un enfoque similar y medimos la prima de marca como resultado de la estrategia de precio de las empresas. 3 N. LADO, O. LICANDRO Y F. PÉREZ 2.2. Hipótesis Los coches gemelos comparten atributos no observables comunes, puesto que tienen un diseño idéntico, y han sido producidos conjuntamente en la misma plataforma, en las mismas fábricas, con idénticos trabajadores y los mismos “inputs” y el mismo equipamiento productivo. Por supuesto, que las marcas ofrecen diferentes versiones del mismo coche gemelo que pueden tener diferentes características observables, las diferentes versiones ofertadas pueden usarse para diferenciar los productos. Desde el punto de vista del comportamiento del comprador, cabe señalar, que la compra de un coche representa un gasto importante para la gran mayoría de las familias y tiene asociado un nivel de riesgo alto. Si revisamos la literatura sobre riesgo percibido observamos que se ha centrado en la identificación de los distintos tipos de riesgo y en los posibles métodos para su reducción. El trabajo pionero de Cunningham (1967) propone la pérdida financiera, las consecuencias sociales, peligro físico, la perdida de desempeño y de tiempo como posibles dimensiones del riesgo percibido. Jacoby and Kaplan (1972) y Kaplan, Szybillo y Jacoby (1974). validan empíricamente las dimensiones financiera, social, de desempeño, física y sicológica, y Roselius (1971) valida la pérdida de tiempo y conveniencia. En el caso de la compra de un coche podemos suponer que las diversas dimensiones del riesgo percibido -financiero, físico, de consecuencias sociales, de pérdida de tiempo así como de desempeño- son significativas. Además, cuanto mayor es el riesgo percibido es de esperar que los consumidores estén dispuestos a realizar mayores esfuerzos para reducirlo y la búsqueda de información sobre el producto es uno de los métodos para lograr este objetivo. Así lo han comprobado Chauhuri (2000) para diversos tipos de productos y Srinivasan y Ratchford (1991) para el caso particular de los automóviles. Podemos suponer entonces que, en general, el riesgo percibido es elevado, y que el comprador está altamente implicado en este tipo de decisión de compra. En consecuencia, los compradores de automóviles estarán dispuestos a realizar un esfuerzo significativo para recolectar información externa que reduzca sus niveles de riesgo percibido. Por consiguiente, podemos asumir que, en general, los compradores de coches estarán relativamente bien informados sobre los atributos observables de los coches ofertados. En concreto, mayoritariamente, estarán enterados que los coches gemelos son producidos conjuntamente. Esta información está extensamente recogida en las revistas especializadas y diversas páginas Web. Por ejemplo, al introducir el nombre de los modelos gemelos conjuntamente en un buscador web, aparecen más de 1,000 referencias que pueden ser consultadas. Desde el punto de vista de la economía de la información, cuando los compradores comparan las diferentes marcas que componen un mismo conjunto de coches gemelos se enfrentan a pequeños dificultades de información fácilmente solventables. En esta situación, no existen razones objetivas para suponer que existen diferencias en términos de calidad no observable, lo que nos lleva a hipotetizar que en este caso la reputación de marca pierde su poder diferenciador y los fabricantes de coches disponen de un estrecho margen para su política respecto a las primas de marca. Esto se debe a la propia esencia de los coches gemelos. Si bien los autos son esencialmente un bien de experiencia, cuando los compradores comparan un modelo con otro perteneciente al mismo conjunto de coches gemelo, el coche se convierte en términos relativos en un bien de búsqueda, puesto que los compradores potenciales pueden determinar previo a la decisión de compra las diferencias en calidad mediante la inspección de las características observables. En este caso, las marcas que conforman el subconjunto de un mismo coche gemelo comparten la reputación de marca, dado que cualquier información adquirida por la experiencia en el uso de un modelo particular de coche gemelo podría ser atribuida al modelo gemelo en lugar de a la marca en sí misma. La psicología cognitiva también contribuye a comprender el valor de las marcas que comparten las marcas que participan en un mismo coche gemelo. Previamente a la introducción de un coche gemelo los compradores potenciales podrían valorar diferentemente las marcas que lo producen. Sin embargo, cuando ellos observan que todos estos coches son producidos conjuntamente, se percatarían que comparten los atributos no observables. De esta manera se podría quebrar la asociación única entre el nombre de la marca y atributos diferenciales. En el caso de los coches gemelos la unicidad deja de ser 4 VALOR DE MARCA Y ESTRATEGIAS DE PRECIO EN EL SECTOR DEL AUTOMÓVIL: EL CASO ESPECIAL …. una propiedad relativa a la marca para pasar a ser una propiedad relativa del modelo común, implicando que los compradores tendrán una única predisposición a pagar una prima de precio por los modelos de las diversas marcas que comparten la producción de un coche gemelo. Ciertamente, algunas variables relevantes como el servicio postventa, la red de concesionarios mantienen su poder diferenciador asociado a la marca de fabricante. Si consideramos las aportaciones sobre el aprendizaje del consumidor y la teoría del contraste de hipótesis, podemos suponer que aunque los valores de marcas para los compradores sean diferentes a priori, el conocimiento de la comunicación de la decisión por parte de los fabricantes de desarrollar y producir un coche gemelo conjuntamente constituye una información clara que la hipótesis inicial es falsa, y los consumidores podrían revisarla y generar una nueva hipótesis de que no existen diferencias significativas entre los modelos de un mismo coche gemelo, incluso si son ofertados bajo diferentes marcas de fabricante y modelo. Si los fabricantes de coches realizan un análisis similar al que hemos expuesto, encontrarían difícil introducir diferencias significativas en sus primas por marca. Por todas las razones, expuestas, nuestra hipótesis es que los fabricantes de coches que participan en la producción conjunta de un modelo “gemelo” tienen un margen pequeño para la diferenciación en precio, aparte del recurso a la oferta de diversas versiones con diferentes atributos observables. 3. Metodología y datos 3.1. Metododología Una cuestión inicial a plantear sería cómo contrastar nuestras hipótesis de trabajo en el caso de los coches gemelos. Algunos trabajos previos, desarrollados en la literatura de Marketing (ver Swait et al, 1993 y Yoo et al, 2000), sugieren un método de estimación basado en la idea de que el valor total de un producto estaría formado por dos componentes claramente diferenciados: uno relacionado con sus atributos físicos y el otro ligado al valor de marca. Las regresiones hedónicas, planteadas inicialmente como una aproximación al problema de la corrección de los sesgos por calidad en los índices de precios4, proporcionan un marco conceptual compatible con esta idea. Este tipo de modelos, desarrollados por Court (1939) y aplicados al caso del automóvil en el trabajo de Griliches (1971), parten del supuesto de que el precio de un producto es una función de sus características. Los trabajos posteriores de Rosen (1974) y Epple (1987) demuestran que, a partir de la función hedónica, se podrían recuperar las funciones de oferta y demanda implícitas en el precio de equilibrio. Combinando estos dos enfoques, estimación del valor de marca y regresiones hedónicas, en el caso de los coches gemelos, nos planteamos especificar una regresión de los precios frente a las características, lo que nos permitirá obtener una estimación del valor debido a los atributos que observamos; además la inclusión de dummies de marca, nos proporcionará una estimación de la parte del precio directamente imputable al valor de marca; finalmente al incorporar dummies temporales, práctica habitual en la estimación de modelos hedónicos, podremos corregir las variaciones en los precios una vez que los cambios en la calidad han sido debidamente controlados. Más concretamente, considerando las distintas versiones de cada modelo como nuestra unidad de análisis individual (i), proponemos estimar la siguiente especificación: pit = α + dt + db + β ′ X it + ε it (1) donde pit representa el logaritmo del precio de la versión i en el mes t, α es una constante, dt son dummies mensuales, db son las dummies de marca, Xit es un vector de características que observamos, ci recoge aquellos atributos individuales no recogidos por nuestra especificación y que podrían tener un efecto sobre el precio y, finalmente, εit es el término de error. 4 Bover e Izquierdo (2001) ofrecen una excelente revisión de la literatura sobre los modelos hedónicos. 5 N. LADO, O. LICANDRO Y F. PÉREZ Esta especificación nos permitirá, tras la estimación del modelo, verificar si nuestra intuición sobre la igualdad en los valores de marca de los fabricantes que producen un mismo gemelo es razonable; así, si suponemos que las marcas 1, 2, 3 fabrican el mismo coche gemelo, deberíamos contrastar la hipótesis conjunta: db1 = db2 = db3 . Del mismo modo también debemos comprobar si esta hipótesis se cumple para cada par de fabricantes: db1 = db2 ; d b2 = d b3 . En referencia a la estimación del modelo, esta pueda abordarse desde dos enfoques diferentes que, explotando la estructura de panel de nuestros datos, establecen distintos supuestos sobre la estructura de correlación entre el término de heterogeneidad individual, ci, y el resto de variables consideradas. Así, el método de Efectos Fijos (EF) consideraría que estos elementos podrían presentar cierto tipo de correlación con el resto de variables incluidas en (1), por lo que, dado que son inobservables, debemos modelizarlos con la ayuda de dummies individuales y tratarlos como parámetros adicionales a estimar5. Por su parte, el método de Efectos Aleatorios (EA) considera que si el modelo original está correctamente especificado, estos elementos tendrían una importancia marginal, ya que podrían considerarse como realizaciones de una variable aleatoria incorrelacionadas con el resto de regresores y, por tanto, podrían ser incluidos dentro del término de error. Dado que una parte fundamental de nuestro análisis se basará en el contraste de hipótesis entre algunos de los coeficientes, la consistencia y, en especial, la eficiencia de las estimaciones constituyen dos condiciones básicas que debemos considerar en la elección del método de estimación. Por ello, en una primera etapa de nuestro análisis empírico, analizaremos si, tal y como propone el método de EA, nuestra especificación es correcta. Para ello emplearemos el conocido como Test de Hausman. Si este test proporciona evidencia en favor de la correcta especificación del modelo, entonces es fácil demostrar que el método de EA es el único que proporciona estimaciones consistentes y eficientes, y por tanto válidas para la inferencia estadística. En caso contrario deberíamos recurrir al método de EF. Una vez hayamos seleccionado el método de estimación más adecuado, en una segunda etapa del análisis podremos contrastar si nuestras hipótesis acerca de la igualdad en el valor de marca se verifican. 3.2. Datos Los datos han sido proporcionados por el Instituto Español de Estudios de Automoción (IEA) que recoge datos sobre 48 marcas, 300 modelos y más de 5000 versiones que representan prácticamente la totalidad de las ventas del mercado español de coches. Dado que nuestro estudio se centra en el segmento de los monovolúmenes, hemos restringido la base de datos a los 12 modelos que conforman este segmento particular. Así, nuestra base de datos contiene datos mensuales, desde enero 1997 a junio 2000, de 156 versiones de 12 modelos y abarca un total de 2762 observaciones. Entre estos modelos hay dos conjuntos de coches gemelos. Un primero incluiría: el Citroen Evasion, el Fiat Ulysse, el Lancia Zeta y el Peugeot 806. El segundo lo integrarían: el Ford Galaxy, el Seat Alhambra y el Volkswagen Sharan. Los otros modelos incluidos en la base de datos son: Mazda MPV, Mitsubishi Space-Wagon, Nissan Serena, Opel Sintra y Renault Espace; este “grupo de control” contribuirá a mejorar la precisión de las estimaciones, al incrementar el número de grados de libertad. La base de datos contiene información desagregada a nivel de versión, que como acabamos de comentar será nuestra unidad de análisis individual, sobre precios de lista y variables que representan 17 características. Estas variable son de dos tipos: Variables continuas: Potencia del motor (c.v.), velocidad máxima(km/h), aceleración (segundos en pasar de 0-100 km/h), volumen (m3), consumo de combustible (litros/100 km), cilindrada del motor (c.c.), representadas por el valor de cada característica en su unidad de medida correspondiente. Variables discretas: Aire acondicionado, climatizador automático, elevalunas eléctricos delanteros y/o traseros, air-bag de conductor y/o pasajero, ordenador de a bordo, llantas de aleación y turbo, 5 Otra forma habitual de implementar la estimación por Efectos Aleatorios consiste en transformar el modelo original, tomando desviaciones respecto a las medias individuales. Esta transformación eliminaría no solo los efectos individuales, ci, sino también todas aquellas variables que no cambian en el tiempo, lo que nos impediría poder estimar los coeficientes asociados a las dummies de marca 6 VALOR DE MARCA Y ESTRATEGIAS DE PRECIO EN EL SECTOR DEL AUTOMÓVIL: EL CASO ESPECIAL …. recogidas por medio de variables ficticias que tomarán valor 1 cuando la característica en cuestión se incluya dentro del equipo de serie y 0 en caso contrario. Las variables recogidas en nuestra muestra proporcionan información sobre las principales características técnicas y equipamiento de serie de los monovolúmenes y por ello, pueden considerarse una medida adecuada de su calidad observable. La Tabla 1 recoge los estadísticos descriptivos de estas variables para nuestra muestra: TABLA 1 Estadísticos descriptivos de la muestra Indicador Nº de observaciones Media Potencia Velocidad Máx. Aceleración Volumen Consumo Cilindrada Aire acondicionado. Climatizador Eleval. Delanteros. Eleval. Traseros Airbag conductor Airbag pasajero Frenos ABS Cierre remoto Ordenador Llantas de aleación Turbo 2762 2715 2692 2762 2746 2762 2762 2762 2762 2762 2762 2762 2762 2762 2762 2762 2762 120.50 174.37 14.75 14.42 8.82 2094.48 0.84 0.37 0.95 0.43 0.88 0.50 0.41 0.75 0.29 0.30 0.56 Desviación Máximo Mínimo estándar 28.10 16.32 4.00 0.69 1.45 290.24 0.36 0.48 0.22 0.50 0.33 0.50 0.49 0.43 0.45 0.46 0.50 75 135 10.1 12.3 6.2 1596 0 0 0 0 0 0 0 0 0 0 0 201 206 27.8 15.68 13.5 2963 1 1 1 1 1 1 1 1 1 1 1 Algunos de estos atributos, en especial los relativos a las características técnicas (potencia, velocidad máxima, consumo, etc.) presentan diferencias notables entre los automóviles gasolina y diesel. Por ello, también incluimos una variable dummy por tipo de motor que trata de capturar estas diferencias. Finalmente, dado que nuestro periodo de análisis coincide en el tiempo con la difusión de la tecnología de inyección directa entre los vehículos diesel, los llamados TDI, por la gran mayoría de los fabricantes, también incluimos una dummy que tiene en cuenta este hecho. 4. Resultados La tabla 2 recoge los resultados de la estimación así como del Test de Hausman. Las variables continuas fueron expresadas en logaritmos para suavizar las diferencias de escala entre las distintas unidades de medida. Como es bien sabido, para evitar el problema de multicolinealidad exacta, debemos omitir una de las dummies correspondientes a los distintos fabricantes; en nuestro caso hemos elegido Nissan, por ser la marca con el precio medio más bajo de toda la muestra6. Los resultados del Test de Hausman indican que la especificación elegida sería correcta, ya que los efectos individuales que no observamos podrían considerarse como una parte del término de perturbación del modelo. Además este resultado sugiere la estimación de la ecuación (1) mediante el método de EA, ya que los resultados serían consistentes y eficientes, y válidos por tanto para poder realizar los contrastes de hipótesis anteriormente señalados. Esta observación queda reforzada al comprobar la escasa precisión, en términos de elevadas desviaciones estándar, con que el método de EF estima los coeficientes del modelo. 6 Los resultados que se presentan son robustos a la especificación de las variables en niveles ó logaritmos. Las estimaciones se repitieron para los dos grupos de gemelos por separado, obteniendo resultados equivalentes para los coeficientes que miden el valor de marca 7 N. LADO, O. LICANDRO Y F. PÉREZ Centrándonos por tanto en los resultados obtenidos aplicando el método de EA, es destacable la gran similitud entre los coeficientes de las marcas que producen el mismo coche gemelo. Así para el primer grupo, integrado por cuatro fabricantes distintos (Citroen, Fiat, Lancia y Peugeot) la máxima diferencia alcanza un valor del 3.2%7. Para el segundo grupo de gemelos, compuesto por tres marcas (Ford, Seat y Volkswagen), la similitud entre los coeficientes es aún mayor, siendo la máxima diferencia entre el mayor y menor coeficiente de apenas un 0.4%. Sin embargo, al analizar los coeficientes del resto de fabricantes, las discrepancias son significativas; así, la máxima diferencia entre coeficientes superaría el 30%. Esta sería una primera evidencia que apoyaría nuestra intuición sobre la similitud entre los valores de marca. TABLA 2 Resultados de la estimacióna. Variable dependiente: Log(Precio) Efectos Aleatorios (EA) Variables Coeficiente Desv. Estándar Citroen Fiat Ford Lancia Mazda Mitsubishi Opel Peugeot Renault Seat Volkswagen constante No. Observaciones Chi2 R2 Ajustado Test de Hausmanb: Chi2(69) Prob>Chi2(69) 0.094** 0.086** 0.121** 0.114** -0.111** -0.066* 0.058 0.082** 0.171** 0.125** 0.122** 8.557** 0.032 0.038 0.038 0.037 0.051 0.040 0.053 0.033 0.038 0.035 0.038 0.946 2691 2212.63 0.87 61.98 0.30 Para tratar de reforzar aún más esta evidencia, en una segunda etapa nos proponemos aplicar los contrastes de igualdad, tanto a nivel conjunto como por pares de variables, entre las marcas que integran cada grupo de gemelos. Todos los contrastes, conjuntos y por pares, proporcionan evidencia en la misma dirección: la hipótesis nula de igualdad entre las marcas que producen un mismo gemelo no puede ser rechazada. Aunque el nivel de significatividad varía de unos tests a otros, en todos los casos es siempre superior a los niveles habituales del 5% - 10%. Resumiendo, los resultados de nuestra investigación demuestran que, en el mercado español de monovolúmenes, los fabricantes que colaboran en el desarrollo y producción de un mismo coche gemelo poseen un estrecho margen para poner en práctica políticas de diferenciación en precios sustentadas sobre distintos valores de marca. 5. Conclusiones En este trabajo se contrasta la hipótesis que los fabricantes de coches que producen un coche gemelo en común no aplican primas de marca diferentes. Nuestra base de datos contiene información de los precios de lista y de un conjunto de 17 atributos de los coches para 156 versiones de 12 marcas de coches de tipo MPV o monovolúmenes, vendidos en el mercado español de coches nuevos desde enero de 1997 a junio del 2000. Luego de controlar por lo atributos de lo coches, motor diesel, 7 Cabe recordar que las variables del modelo están expresadas en logaritmos, por lo que las diferencias entre los coeficientes pueden interpretarse directamente en términos de variaciones porcentuales 8 VALOR DE MARCA Y ESTRATEGIAS DE PRECIO EN EL SECTOR DEL AUTOMÓVIL: EL CASO ESPECIAL …. dummies de marca y efectos aleatorios a nivel de versión, encontramos que las prima por marca no es significativamente diferentes entre las marcas pertenecientes a un mismo proyecto de coche gemelo, si bien pueden ser diferentes APRA el caso de marcas de fabricantes de coche deferentes. Muchas cuestiones de investigación permanecen abiertas. En primer lugar, este resultado contradice el obtenido por Sullivan (1998) para el caso de mercado del automóvil de segunda mano norteamericano. Ella encuentra que los consumidores no perciben a los modelos de coches gemelos como substitutos perfectos. Nuestros resultados sugieren que esta conclusión no se aplica al caso del mercado español de cero kilómetros. Las razones de las diferencias entre ambos resultados requieren investigaciones adicionales, ya la discrepancia puede deberse a diferencias entre el mercado español y el norteamericano, a diferencias en el comportamiento del consumidor en el mercado primario y el secundario, la estructura del mercado secundario. Igualmente los métodos de estimación difieren y en nuestro trabajo se toman en cuenta un elevado número de características ya que la base de datos utilizada es muy completa en este aspecto. En segundo lugar, una implicación directa de nuestros resultados es que los fabricantes de coches tienen un pequeño margen para la diferenciación en precio en el caso de los coches gemelos, a parte de la oferta de versiones diversas con atributos objetivos diferentes. Ahora bien, ¿porqué le interesa a los fabricantes de coches con diversos valores de marca percibidos implicarse en la producción conjunta de un coche gemelo, que comparte un mismo valor de modelo? En nuestro caso, no podemos diferenciar la prima relativa a la marca de fabricante respecto a la prima del nombre del modelo, ya que cada marca ofrece un único modelo en el segmento de los coches monovolúmenes Investigaciones futuras podrían investigar las interacciones entre el valor de la marca de fabricante o marca padre y el valor de la marca del modelo. Nuestros resultados sugieren que los esfuerzos de marketing dirigidos a la creación de notoriedad de marca, calidad percibida y asociaciones favorables y únicas (Yoo et al, 2000) no se ven necesariamente reflejados en la prima de marca cuando los fabricantes se asocian con otras marcas para producir un coche gemelo. Este aspecto merece una investigación más en profundidad ya que tiene implicaciones importantes tanto desde el punto de vista del marketing estratégico como operativo. Por ultimo, señalar que entre las limitaciones del estudio se encuentra que la variable precio está definida por el precio de lista del fabricantes, y no se han incluido las promociones, por no contarse con información suficiente. Asimismo, en trabajos posteriores sería interesante incluir variables sobre la red de concesionarios, inversión en publicidad, políticas de garantías y otras variables relevantes. Por último, este trabajo se centra en los precios establecidos por los fabricantes, adoptando una óptica de demanda, una línea de investigación futura sería la consideración de las percepciones de los clientes. Referencias bibliográficas AILAWADI, KUSUM L.; LEHMANN, D. Y NESLIN, S.A. (2003). “Revenue Premium as an Outcome Measure of Brand Equity”, Journal of Marketing}, Vol. 67, nº 4, pgs. 1-17. BETTMAN, JAMES R (1973), "Perceived Risk and Its Components: A Model and Empirical Test," Journal of Marketing Research, lO(May), 184-90. BOVER, O. E IZQUIERDO, M (2001). “Ajustes de Calidad en los Precios: Métodos Hedónicos y Consecuencias para la Contabilidad Nacional”, Banco de España - Estudios Económicos, nº 70. brand equity,'' International Journal of Research in Marketing, 10(1), 3-8. BREUSCH, T. Y A. PAGAN (1980) ``The Lagrange multiplier test and its applications to model specification in econometrics,'' Review of Economic Studies, 47, 239-253. CHAUDHURI, A. (2000) “A macro analysis of the relationship of product involvement and information search: The role of risk”, Journal of Marketing Theory and Practice, 8, 1, 1-15. COURT, ANDREW (1939) ``Hedonic price indexes with automobile CUNNINGHAM, SCOTT M. (1967), "The Major Dimensions of Perceived Risk in Risk-Taking and Information Handling in Consumer Behavior, Donald FCox, ed., Boston: Harvard University Press, 82-108. EPPLE, D. (1987). “Hedonic Prices and Implicit Markets: Estimating Demand and Supply Functions for Differentiated Products”, Journal of Political Economy, Vol. 95, nº 1, pgs. 59-80. ERDEM, T., JOFFRE SWAIT, SUSAN BRONIARCZYK, DIPANKARCHAKRAVARTI, JEAN-NEOL KAPFERER, MICHAEL KEANE, JOHN ROBERTS, JAN-BENEDICT E. M. STEENKAMP Y FLORIAN ZETTELMEYER (1999) ``Brand Equity, Consumer Learning and Choice,'' Marketing Letters10(3), 301-318. examples,'' New York, General Motor Corporation. GORDON, ROBERT (1990) The Measurement of Durable Goods Prices, The University of Chicago Press. GRILICHES, ZVI (1971) ``Hedonic price indexes revisited,'' en Griliches, Z., ed Price indexes and quality change, Harvard University Press. 9 N. LADO, O. LICANDRO Y F. PÉREZ HAUSMAN, J.A. (1978) ``Specificationt test in econometrics,'' Econometrica 46, 1251-1271. JACOBY, JACOB Y LEON B. KAPLAN (1972), "The Components of Perceived Risk,"Advances in Consumer Research, M. Venkatesan, ed. Chicago: Association or Consumer Research, 382-393. KAMAKURA, WAGNER Y GARY RUSSELL (1993) ``Measuring brand value KAPLAN, LEON B., GEORGE H. SZYBILLO, Y JACOB JACOBY (1974), "Components of Perceived Risk in Product Purchase: A Cross-Validation," Journal of Applied Psychology, 59 (June), 287-91. KELLER, KEVIN L. (1993) ``Conceptualizing, measuring and managing consumer-based brand equity,'' Journal of Marketing 57,1-22. KELLER, KEVIN L. (2003) ``Understanding brands, branding and brand equity,'' Interactive Marketing 5(1), 7-20. MAHAJAN, VIJAY, VITHALA R. RAO YRAJENDRA K. SRIVASTAVA (1994) “An approach to assess the importance of brand equity in acquisition decisions,'' Journal of Product Innovation Management 11(3), 221-235. NETEMEYER, RICHARD G., BALAJI KRISHNAN, CHRIS PULLIG, GUANGPING WANG, MEHMET YAGCI, DWANE DEAN Y JOE RICKS (2003) ``Developing and validating measures of facets of customer-based brand equity,'' Journal of Business Research, forthcoming. ROSELIUS, TED (1971), "Consumer Rankings of Risk Reductions Methods," Journal of Marketing, 35 (no. 1), 56-61. ROSEN, S.M. (1974). “Hedonic Prices and Implicit Markets: Product Differentiation in Pure Competition”, Journal of Political Economy, Vol. 82, nº 1, pgs. 34-55. SIMON, CAROL J. Y MARY W. SULLIVAN (1993) ``The Measurement and Determinants of Brand Equity: A Financial Approach,'' Marketing Science, 12(1), 28-52. SRINIVASAN, NARASIMHAN Y RATCHFORD, BRIAN T. (1991) “An Empirical Test of a Model of External Search for Automobiles” Journal of Consumer Research, 18,2,233-244. SULLIVAN, MARY W. (1998) ``How brand names affect the demand for twin automobiles” Journal of Marketing Research, 35(2), 154-165. SWAIT, JOFFRE, TULIN ERDEM, JORDAN LOUVIERE YCHRIS DUBELAAR 1993) ``The equalization price: A measure of consumerperceived brand quity,'' International Journal of Research in Marketing 10(1), 23-45. with scanner data,'' International Journal of Research in Marketing, 10(1), 9-22. WOOLDRIDGE, J.M. (2002) Econometric Analysis of CrossSection and Panel Data, The MIT Press, Massachusetts. YOO, BOONGHEE, NAVEEN DONTHU Y NGHO LEE (2000) “Anexamination of selected marketing mix elements and brand equity,'' Journal of the Academy of Marketing Science 28(2), 195-211. 10