Informe Cuscatlan

Anuncio

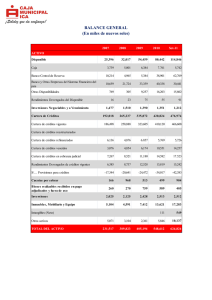

Equilibrium S.A. de C.V. Clasificadora de Riesgo. Informe de Clasificación Contacto: José Andrés Morán 503-2275 4853 [email protected] BANCO CUSCATLÁN, S.A. San Salvador, El Salvador Clasificación Comité de Clasificación Ordinario: 24 de agosto de 2005 Categoría según el Art.95B Ley del Mercado de Valores y las RCD-CR. 35/98, RCDCR.51/98 emitidas por la Superintendencia de Valores de El Salvador. Modificada de EAA- a EAA Emisor Emisiones con plazo inferior a un año N–1 Certificados de Inversión CIBANCUS 6, CIBANCUS$2, CICUSCA 1, CIBANCUS 8, CICUSCA2, CICUSCA3, CICUSCA 5 AA+ CICUSCA4 Modificada de AA- a AA Acciones N–2 Definición de Categoría Corresponde a aquellas entidades que cuentan con una muy alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en la entidad, en la industria a que pertenece y/o en la economía. Los factores de protección son fuertes, el riesgo es modesto. Corresponde a aquellos instrumentos cuyos emisores cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Corresponde a aquellos instrumentos en que sus emisores cuentan con una muy alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Corresponde a aquellos instrumentos en que sus emisores cuentan con una muy alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. Acciones que presentan una muy buena combinación de solvencia y estabilidad en la rentabilidad del emisor y volatilidad de sus retornos. “La presente calificación no es una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión o de la solvencia de la entidad clasificada”. ------------------ MM US$ al 30 de junio de 2005 -------------------------ROA: 1.30% Ingresos: 99.5 ROE: 13.52% U. Neta: 15.9 Activos: 2,441.7 Patrim. : 235.2 Historia: Emisor EAA (25.07.01), ↓ EAA- (13-09-02) ↑EAA (24.08.05) Emisiones con plazo menor a un año N-1 (25.7.01), Certificados de Inversión CIBANCUS6, CIBANCUS $2, AA (25.7.01) ↑AA+ (05.04.02), CICUSCA1 AA+ (20.12.01) CIBANCUS8 AA+ (01.07.02) CICUSCA2 AA+ (20.06.03) Acciones N2 (25.7.01) CICUSCA3 AA+ (26.02.04) CICUSCA4 AA- (17.06.04) ↑EAA (24.08.05) CICUSCA5 AA+ (29.03.05) La información financiera utilizada para el presente análisis comprendió los estados financieros auditados consolidados al 31 de diciembre de, 2002, 2003, 2004 y no auditados al 30 de junio de 2005 así como información financiera adicional proporcionada por la Entidad. Fundamento: El Comité de Clasificación de Equilibrium S.A. de C.V. Clasificadora de Riesgo, con base al análisis de los estados financieros al 30 de junio de 2005 ha dictaminado modificar la clasificación como emisor de Banco Cuscatlán de EAA- a EAA, de los instrumentos financieros con garantía patrimonial de AA- a AA y mantener la categoría de las otras emisiones de certificados de inversión vigentes. La mejora en la calificación de riesgo se fundamenta en el grado de solvencia patrimonial, adecuado crecimiento en la cartera de préstamos, evolución positiva en la calidad de sus activos productivos así como por el grado de eficiencia y rentabilidad alcanzados al cierre del primer semestre de 2005. Se ha valorado la diversificada estructura de fondeo, las bajas concentraciones en préstamos y depósitos, nivel de utilidades así como su importancia y presencia como la segunda entidad de la plaza bancaria. Se continua observando el leve crecimiento en los flujos de intermediación propiciado por la disminución en los ingresos de operaciones en moneda extranjera y de utilidad en la negociación de títulos valores, la importancia de los bienes recibidos en pago frente al capital y patrimonio vigente del Banco y el grado en que la constitución de provisiones para estos activos afectan los resultados operacionales. Si bien se destaca la disminución en los bienes recibidos en pago en virtud a la gestión de comercialización llevada a cabo, Banco Cuscatlán presenta una relación de exposición patrimonial sobre activos improductivos, superior al promedio del sector bancario. La participación de los créditos clasificados en C, D y E ha mostrado una tendencia a la baja, no obstante se continúan comparando desfavorablemente con el promedio del sector bancario y suponen una elevada participación de créditos del sector construcción. A esto debe agregarse que del total de bienes recibidos en pago más del 70% provienen de dicho sector. A pesar que la concentración individual de deudores y grupos económicos es baja, dentro de los mayores 20 se incluyen 5 clasificados en C (del sector construcción) y 7 en B. Estos 12 deudores representan el 52% de la exposición total de los mayores 20. Se valora la tendencia hacia la baja en la participación de los créditos C, D y E, las gestiones de comercialización de activos extraordinarios así como las acciones encaminadas a la reducción de la participación de sectores de riesgo en la cartera total. La tendencia de los activos improductivos muestra que con relación a junio 2004 tanto los créditos vencidos como reestructurados tienden a contraerse de tal forma que su participación en la estructura total del portafolio es baja conllevando asimismo a un menor índice de morosidad. En virtud a la liquidación de cuentas consideradas irrecuperables, las provisiones de riesgo asociadas a las mismas se liberan como ingresos no operacionales, disminuyendo el saldo de reservas. En ese sentido, la cobertura sobre vencidos es menor respecto de junio 2004, no obstante se compara favorablemente con los indicadores promedio de cobertura del sector financiero. Con relación a junio del año anterior, los activos muestran una disminución interanual del 4.1% representando el efecto neto de menores recursos disponibles, inversiones financieras y activos extraordinarios, destacando la expansión de la cartera de créditos. En un entorno de bajo crecimiento económico y una moderada demanda crediticia, Banco Cuscatlán crece a un ritmo mayor que el sector bancario principalmente en créditos de vivienda, consumo y servicios. Dicho crecimiento se ha fundamentado principalmente en recursos captados en certificados de inversión y cartera de depósitos. Por otra parte, el Banco continúa mostrando una estructura de fondeo diversificada la cual se fundamenta en las captaciones de una base amplia de depositantes así como en obligaciones con bancos extranjeros y títulos de emisión propia que le permiten mejorar el perfil de vencimiento de su estructura de pasivos, agregándose a lo anterior la equilibrada estructura de depósitos y la baja concentración individual de depositantes que mitiga la presión sobre la liquidez inmediata. Dado el ajuste en las tasas internacionales de referencia el menor uso de las líneas de crédito con entidades del exterior se ha puesto de manifiesto, fundamentando el crecimiento del Banco en las captaciones del público, emisión de instrumentos financieros y recursos patrimoniales. Destaca para el presente semestre la colocación de certificados de inversión por más de US$70 millones en el mercado de valores local así como la dinámica de expansión de las captaciones en cuenta corriente y de ahorro a pesar que las tasas pasivas reales se mantienen negativas y suponen un menor ahorro. El análisis de resultados determina un bajo crecimiento en los ingresos y en la utilidad financiera, siendo la tendencia hacia la baja en los gastos generales y la menor constitución de reservas de saneamiento los elementos que configuran una utilidad de operación mayor en US$8.4 millones, la misma que absorbe un mayor castigo por reservas de activos extraordinarios respecto de junio 2004. Sin embargo se destaca la mejora notable en el nivel de eficiencia administrativa y rentabilidad patrimonial respecto de períodos anteriores, comparándose favorablemente con el promedio de la industria. A la fecha, el Banco presenta un coeficiente de solvencia patrimonial que se considera holgado frente a su potencial crecimiento y al requerimiento mínimo de solvencia actual. Fortalezas 1. El segundo Banco más grande de El Salvador, con una participación del 22.4% del total de activos del sistema. 2. Colocación de Títulos en Mercado de Capitales Internacionales. 3. Tendencia sostenida del margen financiero. 4. Desarrollo de Nuevos Productos a nivel Corporativo. 5. Adecuado nivel de fondo patrimonial. Debilidades 1. Descalce de operaciones sistémico. 2. Volumen de activos extraordinarios. Oportunidades 1. Mejora del calce de plazos entre los activos y pasivos en función a la emisión de valores a largo plazo. 2. Parte de un conglomerado regional con operaciones en varios países de Centroamérica. 3. Potencial de crecimiento de empresas afiliadas. Amenazas 1. Lento crecimiento de la economía y mayor índice de inflación. 2 expansión se hace más notable de comparar con el cierre del año 2004 determinando un crecimiento de US$104.3 millones, mayor al mostrado en similar período del año anterior. Por otra parte, el sector bancario muestra un aumento del 4.8% equivalente a US$305 millones siendo los sectores vivienda y consumo los que presentan una mayor expansión mientras que otros como electricidad, comercio y transporte tienden a decrecer. Por el primer semestre de 2005 la cartera crece en el sector a un menor ritmo respecto de similar período en 2004. La menor dinámica de expansión del crédito en la industria podría verse explicada por el ambiente competitivo así como por el bajo desempeño de los sectores claves de la economía. Se estima que las perspectivas de una mayor demanda crediticia para el resto del año podrían verse limitadas frente a un entorno económico de bajo crecimiento. ANALISIS FINANCIERO Banco Cuscatlán continúa manteniendo la segunda posición en cuanto a la cuota de mercado en activos y depósitos con una participación del 22.4% y del 21.6% respectivamente. Con relación a junio 2004, los activos muestran una disminución interanual del 4.1% equivalente a US$103.3 millones proveniente principalmente de menores recursos disponibles así como por la contracción en el portafolio de inversiones y en activos extraordinarios. La disminución en los fondos disponibles proviene de la devolución de las reservas de liquidez constituidas en atención a las medidas contingenciales establecidas por la Superintendencia del Sistema Financiero, mientras que los bienes recibidos en pago se contraen en virtud a la gestión de comercialización llevada a cabo por la entidad. En las inversiones financieras destaca la contracción en los valores negociables. CARTERA POR SECTOR C o nsumo 7% Ot ro s 11% V iviend a 2 5% I. F i nanc 6% Activos y Calidad de Activos En los últimos cuatro años, se aprecia una evolución positiva en la calidad de los activos de Banco Cuscatlán fundamentada en la tendencia decreciente en el nivel de morosidad y cartera improductiva favoreciendo de igual manera la cobertura sobre préstamos vencidos y refinanciados. Con relación a junio 2004, la cartera con problemas de pago experimenta una disminución del 33% equivalente a US$10.5 millones propiciando la mejora en el índice de vencimiento (2.2% versus 1.4%). Mientras que las provisiones por riesgo experimentan una contracción interanual de US$27.2 millones en virtud a la reclasificación durante 2004 de reservas por la ejecución de la fianza que garantizaba una obligación del Ex Banco de Crédito Inmobiliario S.A. (CREDISA). A pesar de lo anterior, la cobertura sobre vencidos aún se compara favorablemente con el promedio del sector bancario. Por otra parte, la relación de reservas a reestructurados y vencidos se deteriora de 96.91% a 70.21% a pesar que la cartera refinanciada disminuye. Ind ust r ia 9% Ser vicio s 13 % C o mer ci o 14 % C o nst r uc. 15% En otro aspecto, el grado de concentración crediticia es bajo dado que los 20 mayores deudores del Banco por US$328.8 millones representan el 21.6% de la cartera bruta total de préstamos. De este grupo, 5 deudores clasificados en C y provenientes del sector construcción muestran una exposición consolidada por US$65.6 millones mientras que 7 se clasifican en B. Los 20 deudores reestructurados más grandes totalizan US$15.6 millones, de los cuales los dos más importantes corresponden al sector construcción y se clasifican en categoría de riesgo “C”. Asimismo, los 20 deudores vencidos más grandes de Banco Cuscatlán totalizan US$15.4 millones clasificados en su mayoría en categorías de riesgo “D” y “E”, principalmente créditos corporativos y de la mediana empresa, que al pertenecer a estas categorías se encuentran reservados casi en su totalidad. Vale mencionar algunos de los mayores 20 deudores reestructurados se incluyen dentro de los mayores vencidos del Banco. Sobre el particular es importante destacar que el Banco mantiene el monitoreo permanente sobre los deudores en condición de vencidos y refinanciados a través del continuo seguimiento y evaluación crediticia. Es de señalar que Banco Cuscatlán presenta la segunda mayor participación en el Fideicomiso FICAFE, debiendo tomar en cuenta que para el año 2005 se debe hacer efectivo el pago de la cuota correspondiente, teniendo como factores mitigantes los prepagos efectuados por algunos clientes y la tendencia al alza en los precios internacionales del café. Sin embargo debe considerarse que un aproximado del 10% de la cuota FICAFE podría ser avalada por el Banco. Al 30 de junio de 2005 el saldo de cartera FICAFE totaliza US$51.7 millones con una reserva de US$9.7 millones Es de señalar que el saldo de provisiones por incobrabilidad incluye las reservas relacionadas al Fideicomiso Ambiental para la Conservación del Bosque Cafetalero (FICAFE) que de ser reclasificadas propiciarían una menor cobertura (144% sobre vencidos y 53% sobre reestructurados). Se destaca el desplazamiento de la cartera de préstamos hacia categorías de menor riesgo en el presente semestre, no obstante la participación de los créditos C, D y E aún se compara desfavorablemente con el promedio del sector bancario. De igual manera vale señalar que los créditos del sector construcción representan el 62.4% de la cartera C, D y E del Banco y que de los bienes recibidos en pago, el 72% proviene de créditos relacionados al sector. Préstamos La cartera de préstamos bruta muestra un incremento interanual del 5% equivalente a US$72.5 millones proveniente principalmente del segmento banca de personas y de banca corporativa en el sector servicios. No obstante tal 3 En otro aspecto, del total de créditos no domiciliados por US$121.4 millones, el 22.3% han sido colocados en economías consideradas de mayor riesgo (Honduras y Nicaragua) siendo algunos de ellos clientes salvadoreños. go de analizar la evolución en los primeros seis meses de 2005 se determina un incremento de US$53.8 millones principalmente cuenta de ahorro. A pesar que en el sistema bancario las tasas de interés reales se mantienen negativas y desestimulan el ahorro privado, en el caso de Banco Cuscatlán se viene observando una mayor dinámica de expansión. Destaca para el Banco mantener una estructura de captaciones muy equilibrada en la cual los depósitos a la vista representan el 59% favoreciendo un menor costo promedio de fondos. Activos Extraordinarios Los bienes recibidos en pago experimentan una reducción interanual del 28.7% equivalente a US$14.5 millones proveniente de la gestión de comercialización llevada a cabo por el Banco. La relación de inmovilización patrimonial desmejora levemente al pasar de 7.16% a 7.25% comparándose desfavorablemente con el promedio de la industria. La relación de activos extraordinarios a capital del 40.23% aún se considera elevada de comparar con el promedio del sector bancario (22.6%). De igual manera estos activos representan el 15.39% del patrimonio total (11.9% el sector bancario). Por el primer semestre de 2005 se han recibido activos del orden de US$11.1 millones y se han efectuado retiros por US$9.3 millones. En los últimos cuatro años, la relación de inmovilización es mayor al promedio del sector aunque ha mostrado una tendencia hacia la baja. Se estima prudente continuar con la gestión de comercialización llevada a cabo por el Banco a fin de mitigar el impacto en resultados del gasto por provisiones. Por otra parte, las obligaciones con bancos extranjeros vienen presentando en los últimos trimestres una marcada tendencia hacia la baja en virtud a los ajustes en las tasas internacionales de referencia. En ese sentido el menor uso de las líneas de crédito con corresponsales se ha puesto de manifiesto apreciándose una disminución interanual del 32.6% equivalente a US$187.5 millones. Frente a una mayor colocación de instrumentos financieros en el mercado de valores los títulos de emisión propia se constituyen en la fuente de recursos que mayor dinamismo ha mostrado en el último año destacando para el presente semestre la colocación en certificados por más de US$70 millones entre los que sobresale la emisión CICUSCA5 por US$55.5 millones. Dichos recursos en conjunto con las mayores captaciones del público han fundamentado el importante crecimiento en la cartera de préstamos de la entidad. Se sigue observando la menor utilización de recursos del Banco Multisectorial de Inversiones dado que han representado un recurso de mayor costo. Finalmente debe señalarse que el riesgo de concentración individual en depósitos es bajo, dado que los 25 mayores representan el 18.19% del total de captaciones, no ejerciendo presión sobre la liquidez inmediata del Banco. Solvencia y Liquidez El coeficiente de fondo patrimonial consolidado es de 13.68%, relación que otorga una capacidad de crecimiento estimada en US$249.2 millones. Este coeficiente se considera holgado en virtud al requerimiento actual, siendo comparativamente favorable con relación al promedio de solvencia del sector. Sin considerar las subsidiarias del Banco, la relación de fondo patrimonial a activos ponderados disminuye a 12.95% siempre superior al mínimo regulatorio actual. Por otra parte, la relación de cobertura de patrimonio a préstamos vencidos muestra un resultado favorable respecto al promedio del sistema financiero proporcionando un respaldo importante a potenciales pérdidas derivadas de la cartera de préstamos. Análisis de Resultados De manera general el patrimonio del Banco se considera adecuado en virtud al respaldo que brinda a los activos no productivos (activos extraordinarios y préstamos morosos) así como al soporte otorgado para el crecimiento de la entidad. Por otra parte, el índice de liquidez inmediata, (efectivo + valores negociables / Depósitos a la vista) de 0.51 determina que Banco Cuscatlán cuenta con la capacidad de responder a las obligaciones inmediatas, o de corto plazo. Los saldos de efectivo proporcionan una cobertura a los depósitos a la vista del 33% (39% en junio 2004). Si se consideran las captaciones totales el índice se contrae a 19.6%. El análisis de resultados determina que los ingresos de intermediación no muestran una mejora sustancial respecto de los obtenidos en similar período de 2004. Los intereses y comisiones de préstamos muestran un incremento conjunto de US$2.6 millones en contraposición a la disminución de US$4.3 millones de operaciones en moneda extranjera y utilidad en venta de títulos valores. El rendimiento promedio de la cartera experimenta una mejora al pasar de 8.3% a 8.5% lo cual podría estar sustentado en ajustes a las tasas de interés activas al igual que en el sector bancario. En los costos de intermediación sobresale el aumento en los intereses con bancos extranjeros en US$4.8 millones producto de las alzas en las tasas internacionales de referencia. No obstante las obligaciones con bancos extranjeros han presentado una tendencia hacia la baja en el presente semestre al pasar de US$432.7 millones a US$387.3 millones. Fondeo Banco Cuscatlán continúa presentando una estructura de fondeo diversificada fundamentada en depósitos de clientes, obligaciones con bancos extranjeros y emisión de obligaciones tanto en el mercado local como en el exterior. Los depósitos de clientes experimentan un aumento interanual del 0.3% equivalente a US$4.3 millones, sin embar- En virtud a que las tasas domésticas pasivas no han tenido variaciones relevantes, el costo por depósitos experimenta una reducción de US$1.4 millones respecto del obtenido en junio 2004. La utilidad financiera mejora en US$0.8 millones mientras que la disminución en los gastos en provisiones y de operación favorecen la obtención de un mayor resultado operacional. La eficiencia administrativa evoluciona favorablemente de 50.93% a 48.3% en junio 4 2005 en virtud al relativo mayor margen financiero antes de provisiones y en la tendencia hacia la baja en la los gastos generales, comparándose favorablemente con el promedio del sector bancario. Los gastos no operacionales netos son mayores en US$2.6 millones producto principalmente de la mayor constitución de provisiones para activos extraordinarios en US$1.7 millones respecto de junio 2004, siendo uno de los factores que en mayor grado afectan los resultados de Banco Cuscatlán. A pesar de una mayor provisión por impuesto sobre la renta, la utilidad neta mejora en US$3.4 millones propiciando la obtención de un indicador de retorno patrimonial mayor al de períodos anteriores y que se compara favorablemente con el promedio del sector bancario. Se estima que el crecimiento, mejora en la calidad de sus activos productivos y los ajustes en las tasas activas propiciarán una mayor generación de ingresos de intermediación en el corto plazo. 5 BANCO CUSCATLAN S.A. BALANCES GENERALES CONSOLIDADOS (MILES DE DOLARES) DIC.02 % DIC.03 % JUN.04 % DIC.04 % JUN.05 % ACTIVOS Caja Bancos 262,880 12% 345,921 14% 325,738 13% 270,341 12% 299,088 12% Invers. Financieras 374,804 18% 544,636 23% 687,577 27% 549,775 24% 529,664 22% 5,374 0% 5,729 0% 3,403 0% 11,293 0% 5,262 0% 73,065 3% 109,066 5% 292,976 12% 170,603 7% 157,545 6% Valores no negociables Préstamos Brutos 296,365 1,404,884 14% 66% 429,841 1,427,462 18% 59% 391,198 1,444,588 15% 57% 367,879 1,412,811 16% 60% Vigentes Reestructurados 1,326,643 43,161 62% 2% 1,332,351 60,361 55% 2% 1,374,801 38,069 54% 1% 1,358,136 27,815 58% 1% 1,459,523 36,296 60% 1% 1% 21,266 1% 2% 59% Reportos y otras operaciones bursátiles Valores negociables Vencidos 366,857 1,517,085 15% 62% 35,080 2% 34,750 1% 31,718 1% 26,860 58,935 1,345,949 3% 63% 60,105 1,367,357 2% 57% 67,628 1,376,960 3% 54% 42,702 1,370,109 56,361 3% 62,673 3% 50,746 2% 42,924 2% 36,204 1% 640 0% 641 0% 881 0% 996 0% 1,000 0% 3% Menos: Reserva de saneamiento Préstamos Netos de reservas Bienes recibidos en pago, neto de provisión Inversiones Accionarias 40,412 1,476,673 2% 60% Activo fijo neto 69,989 3% 68,250 3% 75,109 3% 73,798 3% 71,472 Otros activos 22,712 1% 28,967 1% 27,972 1% 27,695 1% 27,626 1% 0 2,133,335 0% 100% 2,418,445 0% 100% 2,544,983 0% 100% 2,335,638 0% 100% 2,441,727 0% 100% Crédito Mercantil TOTAL ACTIVOS PASIVOS Depósitos Depósitos en cuenta corriente 271,303 13% 362,947 15% 345,994 14% 355,343 15% 374,173 15% Depósitos de ahorro 448,646 719,949 21% 34% 459,860 822,807 19% 34% 474,363 820,357 19% 32% 481,765 837,108 21% 36% 525,669 899,842 22% 37% 743,187 743,187 1,463,136 35% 35% 69% 684,232 684,232 1,507,039 28% 28% 62% 703,069 703,069 1,523,426 28% 28% 60% 636,901 636,901 1,474,009 27% 27% 63% 627,928 627,928 1,527,770 26% 26% 63% Depósitos a la vista Cuentas a Plazo Depósitos a plazo Total de depósitos Banco Multis. de Inversiones Bancos Extranjeros 35,059 2% 16,685 1% 21,659 1% 20,284 1% 18,843 1% 319,569 15% 499,546 21% 574,808 23% 432,668 19% 387,318 16% 8% Titulos a la vista emisión propia 67,045 3% 94,945 4% 114,941 5% 120,964 5% 193,034 Otros Pasivos de Intermediación 14,876 1% 16,267 1% 16,477 1% 15,478 1% 13,934 1% 0 0% 31,771 1% 36,652 1% - 0% - 0% 21,695 1% 23,344 1% 24,564 1% 27,126 1% 40,382 2% 25,140 1,946,520 1% 91% 25,194 2,214,791 1% 92% 25,195 2,337,722 1% 92% 25,234 2,115,763 1% 91% 25,272 2,206,553 1% 90% 0 0% Reportos y otras operaciones bursátiles Otros pasivos Deuda Subordinada TOTAL PASIVO Interes Minoritario 0% 0% 0% - 0% PATRIMONIO NETO Capital Social Reservas y resultados acumulados TOTAL PATRIMONIO NETO TOTAL PASIVO Y PATRIMONIO 90,000 4% 90,000 4% 90,000 4% 90,000 4% 90,000 4% 96,815 186,815 2,133,335 5% 9% 100% 113,654 203,654 2,418,445 5% 8% 100% 117,261 207,261 2,544,983 5% 8% 100% 129,875 219,875 2,335,638 6% 9% 100% 145,174 235,174 2,441,727 6% 10% 100% 6 BANCO CUSCATLAN S.A. 17.40% 18.32% 55.46% 55.01% 82.08% ESTADOS CONSOLIDADOS DE RESULTADOS (MILES DE DOLARES) INGRESOS DE OPERACIÓN Intereses de préstamos Comisiones y otros ingresos de préstamos Intereses y otros ingresos de inversiones Reportos y operaciones bursátiles Intereses sobre depósitos Utilidad en venta de Títulos Valores Operaciones en M.E. Otros servicios y contingencias COSTOS DE OPERACIÓN Intereses y otros costos de depósitos Intereses sobre emisión de obligaciones Intereses sobre préstamos Pérdida por venta de Títulos Valores Operaciones en M.E. Otros servicios y contingencias UTILIDAD FINANCIERA GASTOS OPERATIVOS Personal Generales Depreciación y amortizacion Reservas de saneamiento UTILIDAD OPERATIVA Otros Ingresos y Gastos no operacionales (neto) Dividendos UTILIDAD(PERD.)ANTES IMP. Impuesto sobre la Renta Participación del interés minoritario en Subsidiarias UTILIDAD NETA DIC.02 181,419 117,677 9,342 24,218 0 3,596 8,271 2,454 15,861 65,396 34,281 3,670 14,733 187 334 12,191 116,023 84,827 34,814 20,960 7,361 21,692 31,196 100% 65% 5% 13% 0% 2% 5% 1% 9% 36% 19% 2% 8% 0% 0% 7% 64% 47% 19% 12% 4% 12% 17% DIC.03 183,667 108,977 9,999 25,308 2,704 12,566 4,067 20,046 61,458 31,298 4,152 13,514 534 1,214 10,746 122,209 85,193 32,606 23,023 7,044 22,520 37,016 % 100% 59% 5% 14% 0% 1% 7% 2% 11% 33% 17% 2% 7% 0% 1% 6% 67% 46% 18% 13% 4% 12% 20% JUN.04 99,316 53,677 6,263 15,086 1,066 9,532 3,048 10,644 35,439 15,180 2,896 6,838 2,034 1,489 7,002 63,877 45,094 16,308 12,891 3,334 12,561 18,783 % 100% 54% 6% 15% 0% 1% 10% 3% 11% 36% 15% 3% 7% 2% 1% 7% 64% 45% 16% 13% 3% 13% 19% DIC.04 197,273 107,241 13,398 30,480 2,663 15,572 5,285 22,634 70,243 30,584 6,273 20,642 3,091 222 9,431 127,030 98,118 34,241 27,458 6,712 29,707 28,912 % 100% 54% 7% 15% 0% 1% 8% 3% 11% 36% 16% 3% 10% 2% 0% 5% 64% 50% 17% 14% 3% 15% 15% JUN.05 99,592 54,837 7,703 13,453 2,422 7,311 956 12,910 34,955 13,814 3,891 11,665 892 4,693 64,637 37,387 16,799 11,166 3,256 6,166 27,250 % 100% 55% 8% 14% 0% 2% 7% 1% 13% 35% 14% 4% 12% 1% 0% 5% 65% 38% 17% 11% 3% 6% 27% (8,718) -5% (14,009) -8% (4,769) -5% (3,529) -2% (7,404) -7% 0% - 0% 240 0% 240 0% 9 0% 13% 14,254 14% 25,623 13% 19,855 20% 1,736 2% 1,091 1% 3,956 4% 0% - 0% 0 22,478 12% 23,007 1,216 1% 1,178 1% 0 0% - 0% 21,262 12% 21,829 7 12% 0% 12,518 13% 24,532 12% 15,899 16% INDICADORES FINANCIEROS DIC.02 12 10.42 0.91 13.3% 533% 14.27% 8.76% 30.17% 62.62% DIC.03 12 10.88 0.92 14.3% 586% 13.17% 8.42% 30.77% 69.64% JUN.04 6 11.28 0.92 14.3% 653% 11.54% 8.14% 24.48% 56.38% DIC.04 12 9.62 0.91 15.6% 819% 10.23% 9.41% 19.52% 47.69% JUN.05 6 9.38 0.90 15.5% 1106% 7.72% 9.63% 15.39% 40.23% 0.47 0.23 0.16 92.0% 0.56 0.31 0.19 90.7% 0.76 0.41 0.24 90.4% 0.54 0.31 0.19 93.0% 0.51 0.30 0.19 96.7% 11.38% 1.00% 64.0% 11.7% 2.96% -41.0% 8.38% 2.34% 6.03% 54.42% 34.80% 10.72% 0.90% 66.5% 11.9% 2.59% -64.2% 7.63% 2.08% 5.56% 51.28% 34.12% 12.08% 0.98% 64.3% 12.6% 2.56% -38.1% 7.43% 1.99% 5.44% 50.93% 32.76% 11.16% 1.05% 64.4% 12.4% 2.93% -14.4% 7.59% 2.07% 5.52% 53.85% 34.68% 13.52% 1.30% 64.9% 16.0% 2.56% -46.6% 7.23% 1.81% 5.42% 48.30% 31.35% 2.50% 168.00% 65.9% 17.40% 5.57% 75.32% 2.43% 172.96% 59.0% 18.32% 6.66% 63.19% 2.20% 213.22% 56.8% 7.16% 4.83% 96.91% 1.90% 158.98% 60.5% 12.32% 3.87% 78.10% 1.40% 190.03% 62.1% 7.25% 3.79% 70.21% Ingresos de Intermediación Costos de Intermediación 153,762 149,555 79,361 155,956 78,023 Utilidad actividades de Intermediación 100,891 Capital Pasivo/patrimonio Pasivo / activo Patrimonio /Pmos brutos Patrimonio/Pmos.Vencidos Ptmos Vencidos/Patrimonio y Rva Saneam. Patrimonio/activos Activos extraordinarios / patrimonio Activos extraordinarios / capital Liquidez Caja + val. Neg./ Dep. a la vista Caja + val. Neg./ Dep. totales Caja + val. Neg./ Activo total Pmos netos/ Dep. totales Rentabilidad ROE ROA Margen financiero neto Utilidad neta /ingresos financ. Gastos Operativos / Total Activos Componente extraordinario en Utilidades Rendimiento de Préstamos Costo de Depósitos Margen de Operaciones Eficiencia operativa Gastos Operativos / Ingresos de Operación Calidad de Activos Pmos vencidos /Préstamos brutos Reservas /Préstamos Vencidos Préstamos Brutos / Activos Activos inmovilizados Pmos vencidos + Reestructurados /Préstamos brutos Reservas /Préstamos Vencidos+Reestructurados Otros Indicadores sobre patrimonio 52,871 30.2% 49,498 26,948 100,057 30.2% 30.8% MONTO Y SALDO EN CIRCULACION DE EMISIONES VIGENTES AL 30 DE JUNIO DE 2005 MONTO SALDO CIBANCUS$2 10,000.0 10,012.6 CIBANCUS6 11,428.6 11,442.4 CIBANCUS8 18,300.0 18,317.4 CICUSCA1 30,000.0 30,048.4 CICUSCA2 25,000.0 25,099.7 CICUSCA3 20,000.0 20,006.9 CICUSCA4 22,500.0 22,544.8 CICUSCA5 55,400.0 55,552.9 192,628.6 193,025.1 8 60,590 52,413 30.8% 24.5% 30,262 95,366 24.5% 19.5% 47,761 19.5% 15.4% 15.4%