Informe trimestral

Anuncio

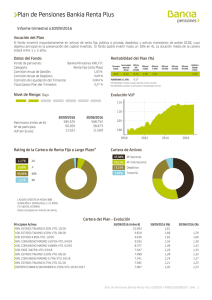

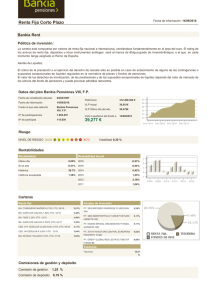

Plan de Pensiones Bankia Cauto Informe trimestral a 30/09/2016 Vocación del Plan El fondo podrá invertir hasta un máximo del 15% en renta variable de países OCDE (directa o indirectamente a través de IIC). El resto se invierte en renta fija pública y privada, depósitos y otros activos monetarios. Con carácter minoritario podrá invertir hasta un máximo de un 5% en renta variable de países emergentes. Datos del Fondo Rentabilidad del Plan (%) Fondo de pensiones: Bankia Pensiones XXVI F.P. Categoría: Renta Fija Mixta 1,30 % Comisión Anual de Gestión: 0,17 % Comisión Anual de Depósito: 0,001 % Comisión de Liquidación del Trimestre: 0,35 % Total Gastos Plan del Trimestre: Nivel de Riesgo: Medio bajo Patrimonio (miles de €): Nº de participes: VLP (en Euros): Trimestre actual Acumulada ejercicio actual Último año cerrado Últimos 3 años Últimos 5 años Últimos 10 años Últimos 15 años Últimos 20 años Histórica (desde Inicio) 0.38 -1.02 0.79 2.16 1.78 0.90 - - 1.41 Volatilidad a 1 año: 2.82 Rentabilidades medias anuales referidas a años cerrados. Rentabilidades pasadas no presuponen rentabilidades futuras. Evolución VLP 30/09/2016 959.769 102.040 119,03 30/06/2016 942.201 98.583 118,58 Rating de la Cartera de Renta Fija a Largo Plazo* Cartera de Activos 32,14% RF Nacional 0,36% AAA 14,11% Depósitos 0,47% A 12,63% RF Internacional 99,18% BBB 10,90% Tesorería 10,31% Otras IIC 8,80% IIC de Renta Fija 5,66% RV Internacional 3,66% IIC de Renta Variable 1,77% RV Nacional CALIDAD CREDITICIA MEDIA: BBB DURACIÓN A 30/09/2016: 2.6 AÑOS (*) FUENTE: INTERNA Datos recogidos en tramos de rating Cartera del Plan - Evolución Principales Activos OB. ESTADO 0.75% VTO. 07/21 BN. ESTADO ITALIANO 0.45% VTO. 06/21 DEPOSITO BANCO SANTANDER 0.21% VTO. 16.02.2017 BN. ESTADO 3.75% VTO. 10/18 OB. ESTADO 4% VTO. 04/20 DEPOSITO BBVA 0.15% VTO. 23.02.2017 BN. ESTADO ITALIANO 1.50% VTO. 08/19 BN. ESTADO 2.75% VTO. 04/19 PT. LYXOR ETF DJ EURO STOXX 50 (FR) (MSE FP) DEPOSITO BANKIA 0.20% VTO. 01.02.2017 30/09/2016 (miles €) 67.293 50.504 50.065 49.198 39.145 35.032 33.853 32.570 29.417 25.033 30/09/2016 (%) 7,01 5,26 5,22 5,13 4,08 3,65 3,53 3,39 3,07 2,61 30/06/2016 (%) 5,47 5,35 5,31 5,22 4,15 3,72 3,62 3,45 3,08 2,66 Plan de Pensiones Bankia Cauto (550026 / PAR0278600012 / 63) - 1. Plan de Pensiones Bankia Cauto Informe trimestral a 30/09/2016 Informe de Gestión Aunque las tasas de crecimiento económico continúan siendo demasiado b ajas, las expectativas actuales son de una suave, aunque desigual, mejora a corto plazo. En cuanto a la inflación, las expectativas son diferentes, lo que justificaría la adopción de políticas monetarias distintas por parte de algunos de los grandes b ancos centrales, asunto que puede convertirse en uno de los desafíos del próximo año. Una vez superadas las tensiones iniciales por el resultado del referéndum en Reino Unido sob re su pertenencia a la UE, su posterior relativización por el mercado dio paso a cierta estab ilidad en las tires de los b onos refugio. El b ono a 10 años alemán se estuvo moviendo entre 0% y -0,10% y el estadounidense entre 1,50%-1,65%, aunque, en este caso, con una leve tendencia al alza. Sin emb argo, lo más llamativo del trimestre fue el repunte en las tires que provocaron, en septiemb re, los temores sob re un posib le descenso en las compras de activos del BCE y del BoJ. Finalmente, todo se quedó en un susto, al confirmarse que los bancos centrales no tienen intención de efectuar cambios en el más corto plazo, recuperando los bonos buena parte de las pérdidas que habían registrado. Para la renta variable el trimestre ha sido positivo. Tras los desplomes que provocó el Brexit, los meses de julio y agosto se caracterizaron por una mejora que permitió a los principales índices de bolsa recuperar, todo o casi todo, el terreno perdido. Septiembre, en cambio, fue un mes con mayor volatilidad fruto del temor a la introducción de cambios en las políticas monetarias de los grandes bancos centrales. En suma, el tercer trimestre ofrece un b alance de ganancias del 5,9% de media en los mercados desarrollados y del 8,3% en los emergentes. En los mercados de divisas los mayores movimientos se han vuelto a producir en la moneda británica, que perdió en el trimestre un 2,55% frente al dólar y un 3,8% con el euro. El euro, por su parte, tras alcanzar un mínimo con el dólar en torno a 1,09 eur/usd, avanzó posiciones hasta 1,136 y volvió a retroceder. El Fondo se ha situado durante el periodo en un porcentaje de inversión en renta variable en torno al 12,5%. Tras un mes de Junio con caídas generalizadas en el mercado de renta variable por la votación sobre el Brexit, este tercer trimestre en general ha sido bastante positivo. Nuestro posicionamiento sigue favoreciendo la inversión en Europa, emergentes y Japón frente a Estados Unidos. En Europa, tras haber cerrado la cobertura que teníamos sobre Eurostoxx 50 con plusvalías, nos hemos mantenido en niveles medios de riesgo con coberturas puntuales parciales con compras de Put de corto vencimiento. En renta variable hemos aprovechado las caídas del mercado y buenos niveles de entrada para incorporar a la cartera Ferrovial y Allianz. Así mismo hemos aumentado posiciones en Accor tras su mal comportamiento reciente. Hemos vendido toda la posición en Asml tras llegar a nuestro precio objetivo y la Gestora Schroders. Hemos aumentado nuestra posición en renta variable emergente a través de IICs donde seguimos viendo buenas perspectivas. En renta fija, seguimos incrementando posiciones en Crédito de buena calidad con duración moderada a través de inversión en IICs. La posición en liquidez sigue disminuyendo. La cartera de Renta Fija continúa con duraciones moderadas, concentrada en renta Fija periférica sobre todo española en plazos 2019-2020. Hemos aumentado posiciones en una emisión de Santander Consumer Finance con vencimiento 2018. Tras su fuerte revalorización y hab er realizado su papel de activo refugio, hemos vendido la totalidad de la posición en Oro, hemos vendido también las posiciones en Materias Primas. Con el fin de obtener algo de rentabilidad en el actual entorno de bajos tipos de interés, seguimos incrementando el peso en productos de gestión alternativa, incorporando IICs de multiestrategia en detrimento de estrategias de valor relativo. Gestora: Bankia Pensiones, S.A., E.G.F.P., CIF: A78949468 Paseo de la Castellana, 189. 28046 Madrid, perteneciente integramente al Grupo Bankia Depositaria: Bankia S.A. CIF: A14010342 - Pintor Sorolla, 8. 46002 Valencia Auditora: Deloitte, S.L. CRITERIO DE VALORACION DE LAS INVERSIONES: Conforme a lo dispuesto en el Reglamento de Planes y Fondos de Pensiones, la valoración de los activos que componen la cartera del Fondo se realizará al precio de mercado o valor de realización. OPERACIONES CON DERIVADOS: La finalidad de las operaciones que realiza el Fondo con derivados va encaminada a gestionar de un modo más eficaz la cartera como elemento de cob ertura e inversión. OPERACIONES VINCULADAS: Los fondos de pensiones han realizado determinadas operaciones catalogadas como vinculadas por el artículo 85 ter del RD 304/2004. A este respecto, el Órgano de control Interno de la Entidad Gestora ha verificado que dichas operaciones se han realizado en interés exclusivo de los fondos de pensiones y a precios y en condiciones iguales o mejores que los del mercado, todo ello de conformidad, con lo establecido en el procedimiento de operaciones vinculadas recogido en el Reglamento Interno de Conducta de Bankia Pensiones S.A. E.G.F.P. GASTOS IMPUTADOS: Todos los gastos imputab les al plan y al fondo se encuentran incluidos en el valor liquidativo de la participación diaria, del cual se ob tiene la rentab ilidad presentada en este informe. Plan de Pensiones Bankia Cauto (550026 / PAR0278600012 / 63) - 2.