Boletin Mensual de CPA Ferrere Febrero

Anuncio

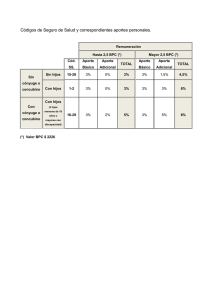

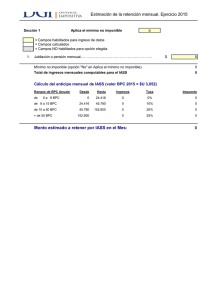

Nuevos valores para el 2015 Como todos los 1º de enero el Poder Ejecutivo ajustó el valor de la BPC, quedando para el 2015 en $ 3.052. • Actualización para el IRPF En base a esto tenemos las nuevas escalas mensuales del IRPF tanto para renta como para las deducciones, las que quedan de la siguiente manera: • Escala mensual de renta Rangos BPC Desde Hasta Tasa Hasta 7 BPC 0 21.364 0% Más de 7 A 10 BPC 21.365 30.520 10% Más de 10 A 15 BPC 30.521 45.780 15% Más de 15 A 50 BPC 45.781 152.600 20% Más de 50 A 100 BPC 152.601 228.900 22% Más de 75 A 115 BPC 228.901 350.980 25% Más de 115 BPC 350.981 30% • Escala mensual de deducciones Rangos BPC Desde Hasta Tasa Hasta 3 BPC 0 9.156 2% Más de 3 A 8 BPC 9.157 24.416 15% Más de 8 A 43 BPC 24.417 131.236 20% Más de 43 A 68 BPC 131.237 207.536 22% Más de 68 A 108 BPC 207.537 329.616 25% Más de 108 BPC 329.617 30% Valores mensuales para determinar deducciones Personas a cargo Hijos menores (13 BPC anuales) Con discapacidad (26 BPC anuales) Mensual 3.306 6.613 Fondo de Solidaridad Cat. 1 = 1/2 BPC anuales Cat. 2 = 1 BPC anuales Cat. 3 = 5/3 BPC anuales Cat. 4 = 5/3 BPC + adicional, anuales Mensual 127 254 424 848 Aportes a CJPPU 1º Cat. 2º Cat. 3º Cat. 4º Cat. 5º Cat. 6º Cat. 7º Cat 8º Cat. 9º Cat. 10º Cat. 11 (1era. Especial) Mensual 2.529 4.783 6.779 8.503 9.957 11.153 12.089 12.750 13.151 13.280 1.274 Calendario de vencimientos 2015 de IRPF e IVA de servicios personales fuera de la relación de dependencia Nuevo valor del ICOSA A partir del 1º de enero de 2015 se comienza a aplicar el nuevo valor mensual del anticipo del ICOSA, el cual pasa a ser de $ 1.071. Recordar que se debe ajustar, a partir de la liquidación mes cargo enero 2015, el anticipo del Impuesto al Patrimonio en función de la variación del anticipo de ICOSA. Es decir, se debe ajustar al anticipo del IP en menos $ 80 ( $991- $ 1.071, variación del ICOSA) de modo de no alterar el monto total de estos dos anticipos mensuales Valores anuales del ICOSA Valor Anual ICOSA s/ Ejecicio Monto $ 2014 11.896 2015 12.855 Impuesto al Patrimonio 2014 Bimestre Días de 2015 Noviembre – Diciembre 2014 26 de enero Enero – Febrero 2015 23 de marzo Marzo – Abril 2015 25 de mayo Mayo – Junio 2015 27 de julio Julio – Agosto 2015 24 de setiembre Setiembre – Octubre 2015 24 de noviembre Se encuentra disponible la información para la confección y presentación de la declaración jurada anual del IP de Personas Físicas, Núcleos Familiares y Sucesiones Indivisas. También esta disponible la actualización de parámetros del formulario 2104 de la aplicación Sigma con los nuevos valores. Recordamos que el vencimiento para el IP de personas fiscas es el siguiente : Saldo IP y su sobretasa, IRPF suceciones indivisas Declaración jurada IP y su sobretasa, año 2014 Primer pago a cuenta IP y su sobretasa, año 2015 Segundo pago a cuenta IP y su sobretasa, año 2015 Tercer pago a cuenta IP y su sobretasa, año 2015 21/05/2015 22/05/2015 21/09/2015 21/10/2015 21/12/2015 Se establecieron los nuevos montos mínimos para la solicitud de certificados de crédito Tipo A B C D E Tipo de Certificado de Crédito CCE(*) no trasmisibles para pagos ante la DGI CCE trasmisibles con destinatario para pagos ante la DGI CC(**) endosables sin destinatario, para pagos ante la DGI CC no endosables para pagos ante el BPS CC endosables con destinatario para pagos ante el BPS Monto mínimo Sin mínimo Sin mínimo $ 6.000 $ 3.000 $ 6.000 (*) Certificados de crédito electrónicos (**) Certificados de crédito físicos Se agregan bienes a la nómina de exoneraciones de IVA En el mes de enero se emitió la Resolución 391, que incorpora exoneraciones de IVA a las importaciones y enajenaciones de bienes considerados por la DGI maquinaria agrícola. Esta se agrega a la lista de la Resolución 305/979, y comprende lo siguiente: Atadoras eléctricas de sarmientos completas (atadora, cinturón con batería y cable) Nueva incorporación de paso de frontera para el descuento del IVA a turistas El pasado mes se publicaron los Decretos 7/015, 12/015 y 13/015 que disponen ajustes a los beneficios de reducción y devolución del IVA a turistas por las adquisiciones de determinados bienes y servicios en lo que se denomina temporada alta (periodo entre el 15 de noviembre y el 31 de marzo de cada año). En este sentido se incorpora el paso de frontera de la cuidad del Chuy al régimen de devolución del IVA a turistas, y asimismo se establece que dichas operaciones no gozarán del beneficio de devolución de IVA que estableció la Ley de Inclusión Financiera. Por su parte los proveedores de servicios comprendidos en el régimen de devolución del IVA a turistas deben facturar y liquidar el tributo a la tasa vigente sin reducción y tienen derecho a un crédito computable exclusivamente en la liquidación del IVA, equivalente a aplicar la reducción de alícuota al total de la operación excluido el impuesto. Si al cierre del ejercicio económico, de la liquidación del impuesto surgiera un excedente por este concepto solo se podrá trasladar hasta 13 puntos de la alícuota del impuesto para compensar con futuras liquidaciones de IVA u otras obligaciones tributarias. Asimismo dicho excedente se podrá solicitar mediante certificados de crédito tipo D, con los cuales se podrá cancelar obligaciones ante BPS. Los restantes 9 puntos no podrán ser trasladables al ejercicio siguiente y por tanto representarán un costo para el proveedor del bien o servicio. Aclaramos que la entrada en vigencia del arrastre de los 13 puntos será recién por los ejercicios iniciados a partir del 1º de enero de 2015. Factura Electrónica En el mes de marzo se publicará un cronograma de largo plazo en donde se establecerán las fechas topes en las que las empresas deberán incorporarse al sistema de facturación electrónica. Según las proyecciones que tiene la administración fiscal, se estima que para el año 2019 estén todas las empresas incluidas en este régimen. Es en este sentido en lo que respecta al corriente año, se pretenden incorporar de forma obligatoria a más de 1.000 empresas a operar como emisores electrónicos. De esta cantidad establecida ya fueron citadas en 2014 para la postulación a 700 empresas (tanto Cedes como No Cedes, así como de Montevideo y del interior del país), quedando en 2015 citar a las restantes 300 empresas. Economía Definir portada Luego del repunte en diciembre, inflación interanual retoma senda de desaceleración en enero • Registro interanual se mantiene en el entorno de 8% El dato de inflación del mes de enero, divulgado en el día de hoy por el Instituto Nacional de Estadística (INE) marcó un incremento de precios de 2,22%, valor por encima de lo previsto (1,96%), y sobre la mediana de las expectativas de los analistas relevados por el Banco Central (1,8%). En la comparación interanual, la inflación mostró una nueva desaceleración, alcanzando un registro de 8,02% y ubicándose en el menor nivel desde el cierre del año 2012. • Inflación tendencial por encima de lo esperado Por su parte, la inflación tendencial (componente que excluye la variación de los precios de los rubros más volátiles como las frutas y verduras y la carne, así como las tarifas públicas y los bienes energéticos) registró un crecimiento de 1,07%, superior a nuestra proyección para el mes (0,78%). Este incremento pautó que en la comparación interanual la inflación tendencial se ubique en 8,77%, guarismo superior al registrado en el mes de diciembre (8,65%). El componente tendencial constituye una medida más informativa acerca del carácter subyacente del proceso inflacionario. Sin embargo, creemos que durante el mes de enero el incremento puntual de algunos componentes como la patente de rodados (12,11%) y el tabaco (6,35%) resultó fundamental para explicar dicho aumento. Por lo tanto, dado que estas variaciones poseen una incidencia coyuntural y originada en decisiones fuera del alcance de la autoridad monetaria, la aceleración de la inflación tendencial en enero no constituye una señal de alarma. • Se mantienen las proyecciones para el cierre de 2015 Aún teniendo en cuenta que nuestras proyecciones se ubicaron levemente por debajo del dato observado, consideramos prudente mantener nuestro pronóstico de inflación para el cierre de 2015 incambiado en 8,1%. De todos modos es oportuno recordar que ésta constituye una proyección preliminar y puede estar sujeta a ajustes en los próximos días. Noticias y artículos • Definir portada Balance de Proyectos recomendados por la Ley de Inversiones A tres años de la entrada en vigencia del Decreto N° 002/012 que modificó el Régimen General de Promoción de Inversiones, enmarcado en la Ley 16.906, se analizan las inversiones amparadas a dicho régimen al cierre del 2014. Es decir que el 50% de los proyectos recomendados fueron menores a USD 500 mil (mientras que tan solo un 10% mayores a USD 5 millones), lo que evidencia como este régimen es aplicable tanto a grandes proyectos como a menores. Origen de las inversiones Evolución de los proyectos recomendados Analizando el origen de la inversión recomendada, el sector industrial ha sido el que ha tenido mayor cantidad de proyectos recomendados, seguidos por los sectores de servicio y comercio. Culminado el año 2014, se puede observar una notoria caída de la cantidad de proyectos recomendados respecto a años anteriores. En 2014 la disminución de proyectos recomendados fue de un 48,37% con respecto a 2012 y de un 26% con respecto a 2013. En este último año las empresas del sector industrial, tuvieron una participación del 27% con 126 proyectos recomendados. Mientras que los sectores de servicio y comercio lo siguieron con una participación del 25% y 23% con 117 y 107 respectivamente. Presumiblemente, esta situación tiene origen en tres factores fundamentales: desaceleración propia en la cantidad de proyectos en el país, las mayores restricciones del Decreto 02/012 para obtener Beneficios para el caso de algunos sectores (fundamentalmente Comercio y Servicio, para muchos proyectos Agropecuarios, Industriales y de Turismo es incluso más beneficioso), y el desconocimiento de las variadas alternativas que ofrece el actual régimen. Vale la pena destacar igualmente que el 2014 mostró una menor participación del sector industrial de 11 puntos porcentuales (de 38% a 27%), manteniendo su participación el sector turismo y comercio, aumentando su participación el sector agro en 6 puntos porcentuales (de 11% a 17%) -destacándose los nuevos beneficios al riego- y aumentando su participación el sector servicios en 5 puntos porcentuales (de 20% a 25%). En el caso de la inversión recomendada, si bien en este último año disminuyó respecto al anterior, vale la pena destacar que en el 2013 aproximadamente el 50% de la inversión se debió a 10 mega-proyectos de energía eólica. Sin considerar este efecto, la inversión se ha mantenido relativamente estable. (*) En el año 2014 el monto medio de inversión de los proyectos recomendados fue de USD 3,3 millones, mientras que la mediana (valor central) fue de USD 485 mil. En el 2014 el monto promedio de las inversiones del sector industrial fue de USD 6,3 millones y su mediana de USD 961,5 mil, mostrando el efecto de los grandes proyectos industriales. El monto promedio de inversión del sector comercio fue de USD 638,7 mil y su mediana de USD 328,7 mil. El monto promedio del sector servicios fue de USD 3,5 millones y su mediana de USD 431,9 mil. El monto promedio del sector agropecuario fue de USD 1,9 millones y su mediana es de USD 550,6 mil. El monto promedio del sector turismo fue de USD 3,4 millones y su mediana de USD 2,5 millones. (*) Se espera contar con el detalle de los proyectos presentados en el 2014, para profundizar el análisis del ritmo de inversiones al amparo de este Régimen. La plaza financiera tiene más costos y menor rentabilidad que en la región. La mutación y los retos del negocio bancario en Uruguay En 1998 la plaza financiera uruguaya tenía 26 bancos entre internacionales, el República (BROU) y privados nacionales. Cinco años más tarde, tras la crisis de 2002, quedaban 13 instituciones. Luego comenzó el proceso de fusiones y así en 2013 quedaban 12, en 2014, 11 y este año quedarán 10 bancos una vez se concrete la compra del Discount Bank por parte del Scotiabank. La concentración bancaria se visualiza además en que en 2003 los cinco principales bancos privados (el ABN-AMRO, el Nuevo Banco Comercial, el BBVA, el Itaú y el Discount) tenían el 81% de todo el negocio de la banca privada mientras que el año pasado, los cinco principales (Santander, Itaú, BBVA, Scotiabank más Discount y HSBC) tienen el 95%, señaló en diálogo con El País el socio de CPA Ferrere, Bruno Gili, uno de los principales asesores en temas financiers. Además se dieron otros fenómenos, entre 1998 y la actualidad desapareció la banca privada nacional y el foco del negocio bancario en Uruguay cambió al menos dos veces. Lo que sigue es un resumen de la mutación del sector y los desafíos que tiene por delante. Cambio de modelo En los 90 la gran cantidad de bancos (en comparación con el negocio uruguayo) tenía su explicación: el foco estaba en el negocio regional. "Uruguay era grado inversor y Argentina y Brasil no, entonces se hacía trading regional", afirmó Gili. Así los bancos recibían depósitos de ambos países (los depósitos de no residentes llegaron a ser el 50% del total) y también daba créditos a empresas argentinas sobre todo. Precisamente, esto último (y no la fuga de depósitos argentinos) fue lo que más complicó a la banca uruguaya en la crisis de 2002. Tras la debacle, la plaza financiera uruguaya cambió el modelo de negocio. En parte por el nuevo contexto local (con la mayor parte de los depósitos a la vista en vez de a plazo) y por el internacional (buenas tasas de interés), las instituciones privadas se enfocaron en captar ahorros pagando poco y nada y colocarlos en el exterior a tasas de interés de 5% y 6%. Eso era ganancia segura y sencilla para la banca. Bruno Gili. Foto: A. Colmegna - El País Ese negocio se terminó en 2008 con la crisis internacional por la caída en las tasas de interés que impulsaron los países para reactivar sus economías. "Para tener resultados luego de la crisis de 2008 la banca se volvió transaccional, es decir tiene que hacer negocios en el país. Antes de 2008 el negocio era colocar dinero en el exterior, después ya no existe porque no hay buenas tasas que paguen", explicó Gili. A su juicio, eso justifica también la concentración de la banca, ya que las instituciones necesitan ganar escala. Eso condujo a las compras de ABN-AMRO por Santander, de Crédit Uruguay por BBVA, de Lloyds por Heritage, de la banca de consumo de Citi por Itaú y de Discount por el Scotia. Con las mutaciones en el modelo, "el volumen de negocios se multiplicó por tres. Entre 2003 y 2014 pasó de US$ 15.000 millones a US$ 48.000 millones. Ese ritmo de crecimiento es más o menos el mismo que el de la economía. La banca creció acompañando la economía, no creció al doble o al ritmo de la inversión que pasó de representar 13% del PIB a 25% del PIB", afirmó el socio de CPA Ferrere. Artículo publicado por: El País 15/2/2015 Por otro lado, el negocio de banca consumo estaba mayormente "por fuera del sistema bancario y los bancos lo adquirieron a través de las compras de las administradoras de crédito", expresó. Itaú ya tenía a OCA, el Comercial (y luego el Scotia) compró a Pronto!, el Santander a Creditel y BBVA a Emprendimientos de Valor. "Ahora los bancos van a ingresar en todos los medios de pagos en los próximos dos o tres años, van a acordar o irán a competir según el acuerdo que hagan con las redes de pagos y seguramente habrá transferencias más baratas, más uso de tarjetas de débito", estimó Gili. BROU pierde "Una cosa interesante es que cuando había más bancos, el BROU tenía mayor participación de mercado que ahora. Estos bancos al hacerse más grandes, se han vuelto más competitivos", indicó Gili. "Mientras el BROU hasta el 2008, 2009 fue el banco que creció, el que tenía las mayores rentabilidades sobre patrimonio por lejos y era el más activo, luego de la crisis, la banca privada empieza a definir que el mercado local es el relevante y adquieren administradoras de crédito, empiezan a aumentar la promoción de sus productos, se fusionan y ese proceso se ve en la competencia. Han aumentado los ingresos más que el BROU, que por ejemplo, en temas de negocios por tarjetas está retrasado respecto a la banca privada", sostuvo. Altos costos En la relación costos sobre ingresos, se ve cómo el BROU empieza a ceder terreno. "El costo sobre ingreso, que en la banca privada viene mejorando, estaba en 85,8% a fin de 2011 y está en 77,9% a fin de 2014, que es por el proceso de conseguir escala y otras medidas", explicó Gili. Eso significa que de cada $ 100 que ingresan a las instituciones privadas, en 2011 se le iban $ 85,80 en costos y ahora se le van $ 77,90. En cambio el BROU "que era el que tenía la gran ventaja competitiva por su escala pasó de 52,8% (de costos sobre ingresos) a 61,6%", agregó. Es decir perdió eficiencia (aunque sigue siendo el más eficiente) y los privados ganaron. "El costo sobre ingreso sigue siendo un problema para Uruguay. Más allá de este proceso de concentración, Uruguay sigue teniendo una banca donde la relación de costos sobre ingresos sigue siendo alta", apuntó Gili. Si bien "ha mejorado, pero es muy alta: está 20 puntos por encima de lo que le pediría su casa matriz a un banco en cualquier parte del mundo. Esto debería estar entre 50% y 55% como mucho, estamos en 78%, es muy elevado", añadió. Por ejemplo, en Colombia la relación costo/ingreso es de 42%, en Perú es de 44% y en Chile es de 55%. "Si no queda margen entre el ingreso y los costos, no se gana plata y como cualquier empresa, los bancos tienen que ganar dinero", aseguró el analista financiero. Menor rentabilidad Si bien todos los bancos (salvo el Nación de Argentina) ganaron dinero en 2014, el tema está en cuál fue la rentabilidad de acuerdo a su tamaño. Eso se ve en la relación rentabilidad sobre el patrimonio. En el promedio 2010-2013 la rentabilidad sobre el patrimonio de la banca uruguaya fue de 12,3%, mientras en Colombia fue de 14%, en Chile de 16,3% y en Perú de 23,1%, según datos de CPA. "Nuestro sistema es solvente, es líquido, tiene que ser rentable también. Si no es rentable, le falta un vértice a este triángulo que es relevante", indicó Gili. Artículo publicado por: El País 15/2/2015 Inclusión Para Gili, "el sistema financiero uruguayo todavía no tiene ni el nivel de profundidad, ni el nivel de servicios para las empresas y la población que tiene la banca en Chile, Colombia y Perú". Gobierno, bancos y sindicato "están trabajando sobre estos temas", apuntó y señaló que la inclusión no vendrá con más aperturas de sucursales ("porque es muy caro"), sino por "caminos alternativos". Para eso "hay que cambiar ciertas lógicas en el mercado laboral. Por ejemplo, la flexibilidad horaria. Cuáles son los horarios que uno puede trabajar (hoy es de 13 a 17 horas) sin que los costos se disparen", dijo. "El tema de fondo que debería estar en la discusión es la Caja Bancaria. Lo que hace más caro un empleado bancario sigue siendo la Caja Bancaria, no es per se lo que gana el empleado, que es bastante razonable y no muy distinto que lo que gana cualquier empleado bancario en el mundo en términos relativos", apuntó. "Lo que en ningún lado ocurre es que haya un costo de aporte patronal para financiar la caja del nivel que tiene Uruguay (es 25%). Es un desincentivo a poner gente", finalizó. Está muy bien regulado, pero es lo que pasa con la Bolsa (de Valores de Montevideo), tenemos la mejor regulación del mundo, después hay poca operativa". Tres nuevos aspectos de la Banca uruguaya Foco local - Los bancos privados cambiaron El negocio fácil de captar depósitos pagando nada y colocarlos en el exterior al 5% se terminó en 2008. Ahí la banca privada se enfocó en dar créditos y ofrecer productos en el país. Caja chica - Menos negocios con no residentes Previo a la crisis de 2002, el foco de la banca eran los no residentes. Hoy los argentinos siguen teniendo a Uruguay como su “caja chica” con US$ 2.730 millones a fines de 2013. Concentrada - De 26 bancos a 10 en casi 120 años En 1998 había 26 bancos en Uruguay, la crisis de 2002 limpió buena parte de la plaza. Luego se fueron sucediendo las compras, la última fue la de Discount por parte de Scotia. Nadie piensa en la promoción del negocio El socio de CPA Ferrere, Bruno Gili, es contador y ha sido consultor y director de proyectos en Uruguay y el exterior, tanto para organizaciones del sector corporativo, financiero y estatal, para el BID, el Banco Mundial y el PNUD. A su juicio, en la plaza financiera uruguaya "parece que siempre falta la cabeza de quien hace la promoción del negocio. Está el que piensa la regulación, pero ¿quién piensa en la promoción? Regulación y promoción tienen que ir de la mano. Artículo publicado por: El País 15/2/2015 Nuevo servicio de CPA Ferrere Consultoría en OEC (Operador Económico Calificado) OEC es una certificación otorgada por la Dirección Nacional de Aduanas y reconocida internacionalmente, cuyo origen proviene de la Organización Mundial de Aduanas con los objetivos de facilitar el comercio internacional, garantizando la protección de todos los eslabones de la cadena de suministro. Beneficios de la certificación • Apertura de nuevos mercados/clientes internacionales • Gozar de reconocimiento internacional. • Reducción de costos operativos • Estar sujeto a un menor número de controles físicos y documentarios tras el despacho. • Agilizar la gestión y ejecución de trámites aduaneros. • Contar con un oficial OEC como punto de contacto permanente ante la DNA. • Contar con un Fast-track en fronteras, logrando la agilización, simplificación y racionalización de procedimientos aduaneros con países con los que celebren Acuerdos de Reconocimientos Mutuos. Ejemplo: Brasil. • Proteger sus activos durante el proceso de suministro internacional • Mejorar la gestión y seguridad derivada de las acciones de mejora implementadas durante el proceso de certificación. Requisitos: Pueden acceder a la certificación quienes participen de la cadena de suministro internacional, como ser exportadores, importadores, transportistas, despachantes de aduana, entre otros. Para obtener la certificación se debe cumplir los siguientes requisitos: • Historial de cumplimiento aduanero, tributario y judicial satisfactorio. • Empresa legalmente constituida y con una antigüedad mínima de 3 años como operador de comercio exterior. • Solvencia financiera. • Contar con una adecuada gestión administrativa, documentada y de aplicación comprobable. • Contar con un adecuado sistema de gestión de la seguridad, documentado, de aplicación comprobable y ajustado a los riesgos a los que está expuesta la empresa. - Seguridad en relación a los socios comerciales - Seguridad en las unidades de transporte de carga - Seguridad en el acceso de personas - Seguridad en la contratación de personal - Seguridad de las mercaderías - Seguridad física en las instalaciones - Seguridad de la información La Agencia Nacional de Investigación e Innovación (ANII) financia hasta el 70% del costo del proyecto, con un tope de USD 70.000, a las empresas que demuestren potencialidad en aumentar sus ventas al exterior a partir de la certificación. El servicio de CPA Ferrere En CPA Ferrere desarrollaremos un plan de trabajo a medida que asegurará el cumplimiento de los requisitos exigidos para obtener la certificación. Lo ayudaremos en el diseño y documentación para una adecuada gestión administrativa y para un sistema de gestión de la seguridad a medida de sus necesidades. Lo acompañaremos en el proceso de certificación, lo asesoraremos y facilitaremos la relación con la DNA y otros organismos. Innovación y tecnología • Definir portada Innovación, una inversión con retorno seguro en los negocios Muchas veces, este es el primer contacto que tienen ciertas empresas con la innovación. CPA Innovation, parte de Ferrere, busca mejorar los procesos de funcionamiento de las empresas en Uruguay. Las instituciones grandes entienden su importancia; a diferencia de las pymes que no lo consideran una prioridad. Otra de las opciones es juntarse con un grupo de trabajadores de la organización y definir qué problemas tienen y qué buscan solucionar. En esta instancia se hace un análisis detallado del funcionamiento y se escogen las iniciativas más prometedoras para resolverlo. Luego de pasarlas por un filtro, se hace una prueba de concepto y se las valida en el mercado. Sin importar su tamaño o servicios, en todas las empresas hay que innovar constantemente. En esta época, los cambios trascurren de forma veloz y, las organizaciones que no logran adaptarse a la nueva realidad, fracasan. Así lo entendió la marca Ferrere a mediados de 2013, al sumar una nueva línea de negocio a la ya existentes Ferrere Abogados y CPA Ferrere: CPA Innovation (www.cpainnovation.com). Esta firma entiende la innovación como un proceso en el cual la creatividad y tecnología son valores para las organizaciones. De esta forma, desarrolla soluciones novedosas para sus clientes. La Innovation Manager, Denise Camou, explicó que este mecanismo es muy útil, porque evita que las empresas gasten dinero en algo que finalmente no tiene el resultado que se espera. “Esa metodología suele estar más asociada a las startups que tiene como fin fallar en las primeras etapas y descartar las que no sirven rápidamente”, añadió. Ese proceso se puede encarar de diferentes maneras. Una de ellas es que los clientes tercericen en la unidad de la firma Ferrere para encargarse de la parte metodológica. Otra es formar un equipo de la empresa para que ellos implementen los procesos en su empresa. Asimismo, tienen jornadas de innovación, ciclos de charlas que se enfocan en las pequeñas y medianas empresas para motivarlas a transformar sus procesos o darles otras perspectivas. Ofrece ayuda para implementar la innovación en las empresas, según sus necesidades y requerimientos. El servicio más básico que brinda es una charla sensibilizadora de 90 minutos en la que se explica qué es la innovación, con el auditorio que la organización defina. En ocasiones, se hacen dos: una para los niveles ejecutivos y la otra más genérica para sus empleados. En esta instancia, los participantes tienen que estar comprometidos con la causa y entender que va a significar un beneficio para ellos; De que una vez que finalice la charla, su actuación podrá cambiar, de forma positiva, el funcionamiento de la empresa, según indicó a C&N Emprendedores el CEO de CPA Innovation, Ricardo Zengin. El equipo de CPA Innovation en su espacio de trabajo Artículo publicado por: Café & Negocios El Observador, 8/2/2015 En su esencia Hasta el momento, trabajaron con cinco empresas: Scotiabank, Asociación Española, HSBC, Laboratorio Tecnológico del Uruguay (LATU) y ANCAP. “Hemos trabajado con empresas grandes que ya habían tenido algún contacto con innovación. Este tipo de organizaciones se preocupan más por esta característica. Las chicas cero; hay excepciones claro”, comentó Zengin. Consciente de esa situación, crearon las charlas de 90 minutos. Como agravante de esta situación, las pymes creen que CPA Innovation, al ser parte del grupo Ferrere, tiene costos elevados y no la incluyen en sus listas de prioridades. Zengin opinó que esto no es certero ya que a veces las empresas hacen una inversión desproporcionada en tecnología, que no necesitan, porque piensan que así va a mejorar sus servicios y resolver sus problemas. No obstante, opinó que la innovación es una inversión con retorno seguro. “Se buscan los mejores procesos al mejor precio, para solucionar un inconveniente”, sostuvo. Inspirarse en los starters El desafío de su labor es el poder trasmitir a otra empresa que tiene que salir de la zona de confort, pensar y razonar los problemas con una filosofía establecida por los emprendedores, con esa agilidad para adaptarse rápido al mercado. “A través de los servicios que tenemos queremos generar eso, cambios en las personas. Que la propia empresa puedas detectar cuáles son los empleados que tienen ese potencial y darle las herramientas para hacer crecer el negocio”, expresó Camou. Por su parte, el CEO de CPA Innovation contó que sorprende mucho los resultados finales de un cliente. En primera instancia, la empresa plantea un problema y a lo que quiere llegar. Sin embargo, ocurre con frecuencia que lo que en realidad necesita es algo muy distinto. “Muchas veces esas ideas de lo que necesitan vienen de niveles altos jerárquicos y no están al tanto de la operativa diaria. Muchas veces al finalizar el proceso se dan cuenta que no necesitan el mega proyecto el que tienen que hacer sino cambiar cinco pequeñas cosas que le dan un rédito impresionante, de forma rápida”, señaló. Pasado y futuro El balance del 2014 fue muy positivo para esta unidad de Ferrere. En principio, logró posicionarse en el mercado y conseguir a clientes grandes. Este año, trabajaran con algunos de ellos en una segunda etapa para instalar la innovación en sus procesos. Asimismo, tienen varios planes para el 2015. Además de continuar potenciando su trabajo, se plantean un acuerdo con la Fundación da Vinci y el Centro de Innovación y Emprendedurismo de la Universidad ORT; y con la Agencia de Investigación e Innovación para que las pymes puedan conseguir fondos para destinar a este servicio. Si bien adelantaron la información de proyectos, por el momento, no se generó nada concreto. “Estamos en plena cocina”, puntualizó Camou. Charlas que inspiran Una de las actividades que desarrolla CPA Innovation es “Inspire the Next”, un ciclo de charlas que buscan acercar conceptos, procesos y técnicas relacionados con la innovación a sus clientes y demás interesados en esta temática. Se lanzó el año pasado, pero se piensa continuar. De hecho, este año están programadas ya tres charlas. La primera de 2015 indagará cómo los actores logran introducirse en un personaje y “ponerse en el lugar del otro”. De esta forma, buscan inspirar a que los oyentes logren entrar en la mente de los clientes y ver qué es lo que necesitan y desean. Artículo publicado por: Café & Negocios El Observador, 8/2/2015 CPA Innovation y da Vinci labs firman acuerdo de colaboración CPA Innovation y la incubadora daVinci labs firmaron un acuerdo de colaboración el 28 de enero de 2015. La vigencia será por dos años y crea un marco de trabajo recíproco para beneficio de los miembros de ambas organizaciones. La Fundación y la empresa se comprometen, dentro de sus respectivas competencias, a prestar colaboración, asistencia y cooperación mutua para el logro de los objetivos comunes que se propongan, así como promover y difundir sus propósitos institucionales y su agenda de actividades entre los grupos de interés vinculados con las partes. Además, se aprovecharán las capacidades de las dos organizaciones con el fin de desarrollar una serie de actividades e iniciativas conjuntas orientadas a los emprendedores y la empresa. Ricardo Zengin, CEO de CPA Innovation y Sergio Delgado, director de Fundación da Vinci El Impacto ético, político y social de la impresión 3D Golpe para la economía El año pasado, la noticia de una compañía llamada Not Impossible imprimiendo prótesis de manos y brazos para amputados en Sudán dio la vuelta al mundo. Meses después le tocó el turno a la empresa Organovo, quien comenzó a imprimir células de hígado y tejido del ojo para aplicación a pacientes en espera de un trasplante. Imagina a millones de personas copiando, intercambiando, comprando y vendiendo todos los objetos cotidianos de nuestras vidas: sería el fin de las grandes tiendas, y por ende, un golpe directo a los gobiernos. La impresión 3D revolucionó desde sus inicios a la industria médica. La aplicación en tratamientos de órganos vitales en un mundo en donde aproximadamente 12 personas mueren cada día esperando un trasplante es más que prometedor, pero a la par de lo esperanzador de esta tecnología, la impresión 3D implica un impacto en el mundo político y social que, desgraciadamente, también involucra a la medicina. Carlos Ramírez, Gerente de México, Centroamérica y El Caribe de STRATASYS, menciona en entrevista que aunque en el escenario general la impresión 3D tiene efectos colaterales, el impacto positivo en el mundo debería pesar más en el debate. Al respecto, Gartner estima que para el 2016, la tecnología de bioimpresión provocará un debate ético importante. Al mismo tiempo, la impresión 3D de dispositivos médicos no vivos como prótesis, combinada con una creciente población y niveles insuficientes de atención médica en los mercados emergentes, estaría causando una explosión en la demanda de la tecnología este 2015. “Esperamos que niños y adultos en otras regiones de Africa, así como en otros continentes, utilicen el poder de esta nueva tecnología”, declaró Mick Ebeling, fundador de Not Impossible a The Guardian. “Creemos que estas historias pueden iniciar una campaña global. Compartir las especificaciones de las prótesis, que Not Impossible hace gratis y en open source, permitirá que cualquier persona, en cualquier parte del planeta, use esta tecnología para el mejor de los propósitos: restaurar a la humanidad”. Artículo publicado por: Pulsosocial+ 2/2/2015 ¿Cómo regularlo? ¿La impresión 3D está llenando de vacíos el camino hacia su popularidad? ¿Dónde está hoy día la impresión 3D en Latinoamérica? “Yo te diría que estamos en la etapa más fuerte que es la de la curiosidad. Hoy por hoy todo mundo quiere saber qué es y de qué se trata; todo mundo quiere tener contacto, quiere leer y aprender cómo funciona, pero esta tecnología tiene 20 años en el mercado, empresas AAA ya la tienen y la están utilizando, de la misma forma se está generando una necesidad de imprimir en 3D y ver los alcances que tiene”. Más allá de que la industria manufacturera, automotriz y la industria médica estén implementando la tecnología 3D, ¿cuáles son otros usos en los que realmente va a representar un diferencial en las economías emergentes? “Conforme las máquinas vayan teniendo la capacidad de elaborar piezas usables finales, más va a ir penetrando. En el mercado de la industria manufacturera, en el día a día lo vamos a ir viendo, yo creo que así como ahora bajas una imagen y la coloreas con tus hijos, nuestros nietos van a poder bajar la imagen de un cochecito, la van a imprimir y van a jugar con él. Así de común se va a volver la tecnología. “Vemos que se está desarrollando y tratando de implementar en todas las áreas y STRATASYS, como empresa, está enfocada y ve el futuro, sobre todo en el área de manufactura, donde no hay límites. Las personas que se suben a un avión no se imaginan que detrás de esa maquinaria tan compleja ya hay una impresora 3D, la tecnología va para todos lados”. En Latinoamérica, ¿cuáles son las áreas de desarrollo e implementación para que impresiones 3D tengan un fin social? “Hay un doctor aquí en México que implementó 3D para crear piel; en el área médica, en cuanto a la parte de implantes para manos o brazos biónicos, ya tiene como función ayudar a tener más movilidad. “Además se le está dando accesibilidad y volvemos al ejemplo de las prótesis. Muchos no tienen la posibilidad de adquirirla por el costo que estas tienen, y gracias a esta tecnología y a los materiales, se está volviendo más accesible”. Artículo publicado por: Pulsosocial+ 2/2/2015 ¿En esta línea de democratización de la tecnología, se reducirán aún más los costos, en el 2018, 2020, cada quién podrá tener una impresora en su casa? “Tenemos páginas donde puedes descargar el archivo de algún artículo que te guste, y si conoces a alguien que tenga la capacidad de imprimirlos y te gustan pues perfecto, incluso para deportes extremos ya puedes imprimir el soporte para una cámara y montarla en tu casco”. Se volvió útil… “Exacto, se volvió útil. Fíjate en esas películas futuristas, donde marcaban el 2020 -que es dentro de poco tiempo-, y mostraban lo que ya es una realidad: tener en casa aparatos que soporten diversos materiales para el consumo humano. E y Capital Humano • Definir portada ¿Tiene usted una “deuda de liderazgo”? Posponer decisiones daña la credibilidad de los líderes y genera mayores conflictos que el que desea evitar. Imagine la siguiente situación. El negocio crece, buena noticia. Un área nueva se proyecta dentro de la organización y dos mandos medios surgen como los candidatos naturales para liderarla. Adriana trabaja hace 10 años en la empresa y tiene todos los conocimientos y experiencia técnica necesaria. Juan trabaja hace 2 años en la empresa pero es la persona de referencia para los clientes y desde su llegada, el área que lidera ha superado a la de Adriana en facturación y productividad. Ambos quieren el cargo y son muy valiosos para la organización como para arriesgarse a perderlos. ¿Qué decisión tomaría?. Luego de un par de semanas de meditación, el Gerente General llega a la que le parece la decisión más conveniente. Al ser un área que no se encontrará operativa por un par de meses, le pide a ambos que lo ayuden a comenzar a organizarla. De esta forma puede probarlos sin que ellos lo sepan y tomar la decisión más adelante. Pero lo que puede parecer una solución justa a un problema complejo, es en realidad sólo un “parche” de corto plazo que seguramente generará mayores problemas a futuro. ¿Cómo podrán colaborar dos personas que están compitiendo por un cargo? ¿Qué pasará con el que no quede seleccionado luego que invirtió tiempo y esfuerzo en el desarrollo del área? ¿Cómo justificará su elección si no están comunicados los criterios de evaluación? El verdadero dilema no está resuelto, sólo ha sido postergado. *The hard thing about hard things: Building a Business when there are no easy answers. Editorial HarperCollins El dinamismo propio del trabajo, muchas veces empuja a los líderes a tomar este tipo de decisiones: salidas que parecen sencillas y evaden posibles conflictos, respuestas a momentos de incertidumbre, donde no parece haber escenario que sea totalmente bueno, donde necesariamente hay que sacrificar algo valioso. Llegamos a soluciones de “parche”, que nos sacan del apuro, nos permiten “responder en tiempo” y pasar a otro tema. Esto es lo que el inversor de start ups y autor Ben Horowitz (2014)* describe como “management debt” –deuda de liderazgo-. Según el autor, cada líder tiene una cuenta corriente de confianza con sus colaboradores. Todos somos humanos y, en general, los colaboradores están dispuestos a aceptar que puede haber decisiones no compartidas. No todas las diferencias de criterio generan crisis entre líderes y colaboradores; cuando hay confianza, se puede estar de acuerdo en el desacuerdo y aceptar los roles de cada uno en la estructura de la organización. Es la impaciencia y la incertidumbre la que lastima la credibilidad y la confianza, más que el no estar de acuerdo. Cada decisión que es evaluada por los colaboradores como debidamente tomada, ejecutada y comunicada –aunque no sea una decisión popular-, aumenta los fondos de la cuenta corriente de confianza. Los colaboradores entienden que el jefe está haciendo de jefe, y es sencillo respetar a una persona que asume su rol y no posterga decisiones que pueden afectar el trabajo de otros. Por el contrario, por cada decisión de “parche” que posterga la verdadera decisión, el líder retira fondos de su cuenta de confianza. Mientras existan fondos, los colaboradores sabrán comprender que la decisión puede ser altamente compleja y requiere más tiempo. Pero todo tiene un límite. Una vez que los colaboradores observan sistemáticamente la falta de capacidad de los líderes de tomar decisiones o el temor a decidir, la credibilidad se rompe y la deuda de liderazgo crece. La realidad enseña que ninguna decisión importante se puede realmente evadir, y que la incertidumbre es una de las amenazas que más afecta el trabajo de los colaboradores. Es por eso que mientras más se posponga la decisión, más se complejiza y mayor antipatía genera. El líder entra en deuda porque no ha cumplido adecuadamente con todas sus responsabilidades. Parece que sí –quizás la haya tachado de su lista de pendientes-, pero la decisión evadida volverá a presentarse tarde o temprano. ¿Por qué les cuesta a los líderes reducir su deuda de liderazgo? En primer lugar, es común que se huya de los conflictos. Existen organizaciones que se especializan en ocultar los conflictos, atadas a una visión tradicional de que conflicto significa crisis. Pero conflicto significa intercambio, diversidad con potencial creativo, problemas reales a resolver, y ocultarlos no ayudará a resolverlos. Así que permita espacios para catarsis y enojos. Es importante trabajar para construir una cultura de enfrentar conflictos de frente. De lo contrario estará siempre en riesgo de que no sea sólo usted quien barra lo difícil debajo de la alfombra. Cuando los conflictos son bien utilizados, son una fuente de información valiosa: sobre sus colaboradores, su forma de pensar, sus vivencias con los clientes y los procesos de trabajo. Escuchando a los participantes encontrará los datos que necesita para fundamentar su decisión, saber el grado de antipatía que puede llegar a generar, los mejores canales para comunicarla, y los pasos posteriores que deberá recorrer luego de implementarla. El conflicto es el momento para aceptar las opiniones de los otros, hacerlas propias e incluirlas dentro de sus argumentos. Sus colaboradores no sólo se sentirán escuchados, sino que además les gratificará sentirse incluidos en su proceso de decisión. Por otro lado, es difícil establecer reglas claras. Pocas cosas son más tranquilizantes en el mundo laboral que cuando sabemos lo que quiere el jefe y en función de qué criterios toma sus decisiones. El problema es que muchas veces esos criterios están ocultos para los colaboradores. Son pocos los líderes que se animan a ser totalmente francos y comunicar con claridad lo que piensan, lo que saben y lo que no saben. Una política de comunicación franca con sus colaboradores disminuye las posibilidades de sorpresas, y sin sorpresas, bajan las frustraciones justificadas. Finalmente, muchas veces los líderes no son conscientes de sus puntos ciegos. Todos tenemos temas en los que nos cuesta tomar decisiones, donde nos sentimos más cómodos “emparchando” y mirando para otro lado. Para algunos, los temas de Recursos Humanos son terroríficos, para otros lo son los aspectos Financieros. Todos tenemos áreas donde nos sentimos más cómodos decidiendo a medias, que marcando caminos claros. Detectar estas áreas le permitirá poder explicitar los niveles de exigencia a sus colaboradores y dónde necesita apoyo: ¿qué información extra necesita para tomar la decisión? ¿qué pueden aportar ellos para ayudarlo a tomarla? Que la decisión sea una responsabilidad de líder, no significa que tenga que hacerlo sólo. Compartir su proceso con sus colaboradores los ayudará a empatizar con sus dudas y mantendrá bajo control la deuda. Inés Martínez Supervisora de Estrategia y Capital Humano