HSBC BANK (PANAMA), S

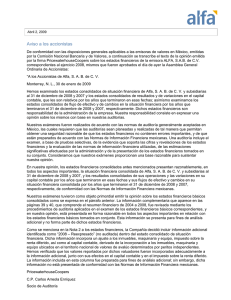

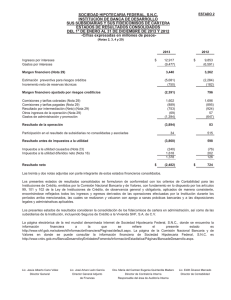

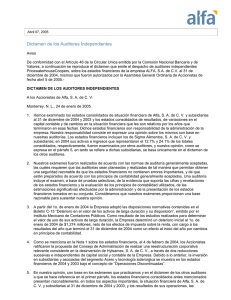

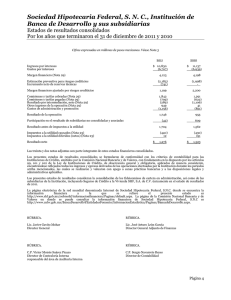

Anuncio