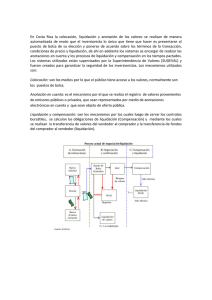

Libro amarillo - Banco Central de Costa Rica

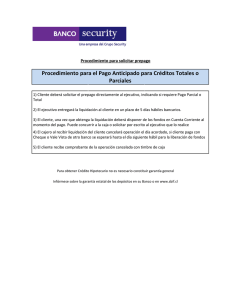

Anuncio