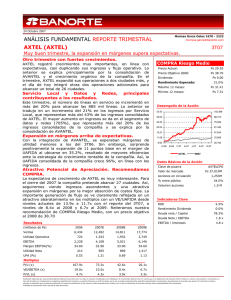

informe anual 2010

Anuncio