el salario

Anuncio

EL SALARIO

______________

1

Negocios y Dirección

CONCEPTO

EL SALARIO

EPÍGRAFE

CONCEPTO DE SALARIO

NORMATIVA

BASE DE DATOS

Artículo 4 ET.

Obras prácticas / laboral /0.8

salario / 8.1, 8.3, 8.8,8.9

SUPUESTOS PRÁCTICOS

Base de datos:

Supuestos

prácticos/Laboral/seguridad

social/salario:

•

ESTRUCTURA DE

SALAARIO

Estructura de salario

Art 26 y 31 ET.

-Obras prácticas/Laboral/08/. El

salario

•

Ver 8.4

•

•

2

Negocios y Dirección

absorcion y

compensacion de la

revisión salarial LSP1005

condición mas

beneficiosa de un

complemento LSP1077

¿Fija la ley un

determinado para el

pago? LSP668

¿Sería retribuci

EL SALARIO

EL CONCEPTO DE SALARIO

La necesidad de existencia de un salario para que una relación jurídica pueda

calificarse de laboral y quedar sujeta al ámbito de aplicación del Derecho del Trabajo

aparece recogida en los arts. 1 y 8.1 del E.T.

Por su parte, el art.4.2 del ET establece:

“en la relación de trabajo los trabajadores

tienen

derecho

a.........apartado

f):

la

percepción puntual de la remuneración

pactada o legalmente convenida”

Además, el art.50.l b del ET configura como causa justa de resolución del contrato

por voluntad del trabajador, con derecho a la misma indemnización que la fijada para el

despido improcedente, "la Falta de pago o el retraso continuado en el abono del salario

pactado'

Por lo que ahora nos interesa es el art. 26.1 del ET el que recoge el concepto legal

de salario:

“Se considerará salario la totalidad de las

percepciones

económicas

de

los

trabajadores, en dinero o en especie, por

la prestación profesional de los servicios

laborales por cuenta ajena, ya retribuyan

el trabajo efectivo, cualquiera que sea la

3

Negocios y Dirección

forma de remuneración o los periodos de

descanso computables como de trabajo".

Interpretación del concepto de Salario

A. Cuando el ET afirma que "se considerará salario la totalidad de las percepciones

económicas de los trabajadores, en dinero o en especie, por la prestación profesional de

los servicios laborales por cuanta ajena” quiere decir que únicamente se consideran

salario aquellas cantidades que el trabajador recibe de su empresario corno directa

contraprestación del trabajo realizado.

Por ello, no son salario otras cantidades que el trabajador también recibe de su

empresario pero que no retribuyen directamente el trabajo prestado, como las

prestaciones extrasalariales de las que hablaremos más adelante.

Conviene resaltar que para el ET la totalidad de las percepciones se consideran

salario lo que determina la presunción de que todo lo que recibe el trabajador del

empresario tiene esa naturaleza por lo que las excepciones legales solo se tienen en

cuenta si su existencia queda probada.

También se excluyen las propinas comedores, economatos......

B. Cuando a continuación el art. 26 añade que “ya retribuyan el trabajo

efectivo,........, o los periodos de descanso computables como de trabajo" hay que tener

en cuenta la siguiente distinción:

- trabajo efectivo: el legislador alude al tiempo que el trabajador está a

disposición del empresario a fin de realizar su prestación laboral.

- períodos de descanso computables como de trabajo. Se consideran como tales:

4

Negocios y Dirección

•

El descanso semanal y en días festivos. (art.37. 1 ET).

•

Las vacaciones anuales (art.38 ET).

•

Las ausencias justificadas con derecho a retribución, es decir, los permisos

retribuidos. (art.37.3 ET ).

•

La interrupción del trabajo en jornada continuada si así se pacta en el convenio

o el contrato. (tiempo de bocadillo) (art. 34.4 ET).

•

La licencia de 6 horas semanales para buscar empleo en el supuesto de

despido objetivo. (art.53.2 ET).

•

Las interrupciones del trabajo ajenas a la voluntad del trabajador. (art.30 ET).

Modalidades salariales

Salario en dinero y en especie:

•

Salario en dinero: el que consiste en moneda de curso legal en España. (art.29.4).

•

Salario en especie: Todo aquél que consiste en un bien distinto al dinero,

posibilidad que esta permitida legalmente pero de forma residual ya que esta

modalidad salarial no puede representar mas del 30% del total salarial, que se

eleva hasta el 45% en el caso de la relación laboral especial al servicio del hogar

familiar.

El total salarial viene dado por la suma del importe del salario en dinero y en especie.

5

Negocios y Dirección

Clases de salario en especie:

•

manutención.

•

Alojamiento

•

suministros (agua, luz, electricidad)

Salario por unidad de tiempo y por unidad de obra :

•

Salario por unidad de tiempo: la retribución salarial se mide respecto a

determinados períodos temporales, con independencia de la cantidad de trabajo

realizado en ese periodo de tiempo.

•

Salario por unidad de obra (destajo): Para fijar la retribución se tiene en cuenta la

cantidad

de

trabajo

realizado

(piezas,

trozos

o

conjuntos

determinados)

independientemente del tiempo invertido. Es frecuente en trabajos agrícolas o en

la construcción.

Salario mixto :

Aquél en el que por un lado existe una retribución por unidad de tiempo que se

devenga en todo caso y una retribución por unidad de obra que depende del rendimiento

del trabajador y por tanto es eventual y variable.

6

Negocios y Dirección

Cumplimiento de la prestación salarial

A.- En cuanto a la FORMA:

El art.29,3 del ET exige que la liquidación y el pago del salario se hagan

documentalmente mediante la entrega de un recibo individual justificativo.

El modelo de recibo individual de salario será el que en cada momento se apruebe

por el Ministerio de Trabajo salvo que por convenio colectivo o acuerdo en la empresa se

establezca otro modelo. En cualquier caso este deberá expresar con claridad las

diferentes percepciones del trabajador así como las deducciones que legalmente

procedan.

B.- En cuanto al TIEMPO:

Según establece el art.29. 1 del ET el pago deberá realizarse en la fecha convenida

(convencional o contractualmente ) o, en su defecto, en la fecha que marquen los usos y

costumbres.

Además, en caso de retraso, se establece un recargo del 10% del salario

adeudado, entendiendo como tal todo salario cuyo abono se retrase más de un mes que

es el plazo máximo establecido para la liquidación de las retribuciones periódicas y

regulares.

Sin embargo, salvo pacto en contrario, el salario a comisión debe liquidarse y

pagarse al final del año.

C. - En cuanto al LUGAR

El art.29.l establece que se hará en el lugar y fecha convenidos o, en su defecto,

según los usos y costumbres.

7

Negocios y Dirección

Lo habitual es que se realice en el lugar de trabajo o mediante transferencia

bancaria.

El salario mínimo interprofesional SMI

Es el fijado imperativamente por el Gobierno como suelo de contratación es decir.

retribución mínima a percibir por cualquier trabajador y tiene su fundamento en el art.35

de la Constitución anteriormente mencionado.

Viene regulado en el art. 27 del ET según el cual: El Gobierno fijara previa

consulta

con

las

organizaciones

sindicales

y

asociaciones

empresariales

más

representativas. anualmente, el salario mínimo, teniendo en cuenta:

a. el índice de precios al consumo.

b. la productividad media nacional alcanzada.

c. el incremento de la participación del trabajo en la renta nacional.

d. la coyuntura económica general.

El Salario Mínimo Interprofesional (SMI) cambia de valor al menos cada año. Puedes localizar

su actual valor en las bases de datos

Obras prácticas / laboral / salario / garantías salariales

Doc 080130

8

Negocios y Dirección

LA ESTRUCTURA DEL SALARIO

PERCEPCIONES SALARIALES

Concepto: Con la noción "estructura salarial” se hace referencia a la distribución,

en función de su naturaleza y especie, de las distintas partidas o cantidades económicas

que componen el salario y cuya suma da como resultado la cuantía total a percibir por el

trabajador.

A estas cantidades hace referencia el art.26.3 del ET cuando establece la siguiente

distinción:

- salario base

- complementos salariales

SALARIO BASE: es la parte de retribución del trabajador fijada por unidad de

tiempo o de obra sin atender a las circunstancias que dan lugar a los complementos

salariales.

Su valor nunca podrá ser inferior al SMI. Su cuantía vendrá regulada en los

convenios colectivos y en los contratos de trabajo.

PAGAS O GRATIFICACIONES EXTRAORDINARIAS previstas en el art..3.l del ET se

consideran una parte más del salario base.

Han de abonarse un mínimo de 2 al año

siendo su valor mínimo el equivalente a una mensualidad del salario base, si bien puede

sumarse a su valor alguno de los complementos salariales.

9

Negocios y Dirección

Se pueden abonar prorrateadas (mensualmente) o bien en un único pago anual,

normalmente una paga en verano y otra en navidad. El devengo podrá venir fijado en el

convenio colectivo.

COMPLEMENTOS

SALARIALES:

Hace

referencia

a

diversas

percepciones

retributivas que se adicionan al salario base en atención a la existencia de determinadas

circunstancias.

Clases de complementos salariales:

A.- Complementos vinculados a la persona:

Son

aquellos

que

remuneran

circunstancias

personales

del

trabajador no tomadas en cuenta al determinar el salario base.

Ej.: complemento de antigüedad, por posesión de títulos, por

conocimiento, plus convenio

B. - Complementos vinculados al puesto de trabajo:

Son aquellos que retribuyen las especiales condiciones del puesto de

trabajo.

Ej.: penosidad, peligrosidad, toxicidad, nocturnidad, residencia,…

C.- Complementos vinculados a la situación y resultados de la empresa o la

calidad del trabajo:

En este grupo se incluyen la participación en beneficios y las

gratificaciones en función de ventas, facturación, incentivos, .

10

Negocios y Dirección

LAS PERCEPCIONES EXTRASALARIALES O NO SALARIALES

Son cantidades que también percibe el trabajador de su empresario pero que no

tienen naturaleza salarial ya que no retribuyen el trabajo del trabajador sino que, en

general, se destinan a compensar o indemnizar gastos realizados por el trabajador en el

ejercicio de su prestación u otras circunstancias.

Según el art.26.2 hay que incluir:

las indemnizaciones o suplidos por gastos realizados como consecuencia

de la

actividad laboral.

Ejemplo:

Quebranto de moneda; destinado al personal que efectúa cobros y

pagos, responsable, en principio de las diferencias económicas a que

puedan dar lugar sus errores.

Desgaste de útiles y herramientas

Adquisición de prendas de trabajo

Gastos de locomoción y prendas de viaje, dietas de viaje

Plus de distancia y transporte urbano

Cualquier otro que tenga el mismo carácter indemnizatorio

11

Las prestaciones e indemnizaciones de la seguridad social

Negocios y Dirección

Se entienden por tales todas las previstas en el art.38 de la Ley General

de la Seguridad Social. Prestación por incapacidad temporal, invalidez,

jubilación

Las indemnizaciones correspondientes a traslados, suspensiones y

despidos.

Aunque

no

lo

dice

expresamente

ninguna

norma

son

también

prestaciones extrasalariales aquellas cantidades que se perciben no del

empresario sino de terceros, como las propinas.

Una de las características básicas de estas percepciones extrasalariales es que no

cotizan a la Seguridad Social y por lo tanto no se tienen en cuenta a efectos de la cuantía

de las prestaciones, salvo que excedan de las cantidades fijadas por la seguridad afín de

evitar un posible fraude por parte del empresario como sería el pagar gran parte del

salario en complementos no salariales para evitar cotizaciones.

Conocer si un concepto retributivo cotiza o no, y en que parte está sujeto a cotización y

en que parte esta exento es un factor clave en el cálculo

de salarios. Si revisas el

siguiente apartado de nuestras bases de datos legales podrás conocer para cada

concepto retributivo que cantidad está incluida o exenta de la base de cotización:

Base de datos / obras prácticas / laboral / cotización y recaudación / bases y tipos

12

Negocios y Dirección

IPREM

El Jueves 1 de Julio de 2004 entró en vigor el Indicador Público de Renta de Efectos

Múltiples (IPREM). Este indicador se utiliza a partir de esta fecha como referencia del

nivel de renta que sirve para determinar la cuantía de determinadas prestaciones o para

acceder a determinados beneficios, prestaciones o servicios públicos.

En el doc 080132 podrás conocer los valores del IPREM vigentes en este momento.

El valor anual del IPREM es utilizado como referencia a la hora de valorar en algunos conceptos

retributivos que parte del mismo está sujeto a cotización y que parte del mismo esta exento.

13

Negocios y Dirección

EJEMPLO DE CALCULOS SOBRE LA COTIZACIÓN O NO DE UN CONCEPTO

RETRIIBUTIVO

Ejemplo 1:

Supongamos un IPREM anual para un año X de 532,5

Un trabajador percibe un plus por transporte de 112 € al mes.

El 20 % del IPREM es de = 106,5 €

112 € - 106,5 = 5.5 € cotizarán a la seguridad social; el

resto está exento de cotizar.

Ejemplo 2:

Un trabajador se desplaza por motivos de trabajo de Madrid a Salamanca

(420km ida y vuelta).

La empresa le paga un total de 90 € en concepto de Gastos por trasporte.

La cantidad exenta para un año X por kilometro recorrido es de 0.19 €

420 KM * 0.19 € /KM= 79.80 €

Por lo tanto, teniendo en cuenta la ley:

79.80 € del total serán considerando como complementos no saláriales y no

cotizarán a la seguridad social

10.2 € excede del límite total permitido y por tanto cotizarán a la seguridad

social

14

Negocios y Dirección

Ejemplo 3:

Un trabajador con domicilio y centro de trabajo en Madrid se desplaza a

Salamanca durante 5 días por motivos de trabajo. La empresa le paga en

concepto de gastos de estancia la cantidad de 500 € más 300 € en concepto de

gastos de manutención.

El trabajador aporta factura de 350 € por la estancia en el hotel.

Por tanto:

Gastos de estancia

350 € se consideran complemento no salarial y no cotiza a seguridad social.

150 € se consideran complemento salarial y tiene la obligación de cotizar.

Gastos de manutención

El límite establecido para un año X en concepto diario de manutención es de 53.34

53.34 € * 5 días:= 266.70

266.70 € serán complementos no saláriales y no cotizarán

33.30 € exceden del límite y cotizarán a la S.S.

15

Negocios y Dirección

DEDUCCIONES

A. aportaciones del trabajador a la seguridad social y conceptos de recaudación

conjunta

las cotizaciones a la seguridad social con las siguientes:

-

CONTINGENCIAS COMUNES

-

DESEMPLEO

-

FORMACIÓN PROFESIONAL

-

HORAS EXTRAORDINARIAS

B. I.R.P.F. los empresarios están obligados a retener a cuenta el porcentaje de

IRPF determinado para cada trabajador

C. anticipos a cuenta: son cantidades que el empresario ya ha abonado al

trabajador y que le serán deducidas en el recibo de salarios

D. valor de los productos en especie: se deducirá el valor de los productos en

especie que

haya percibido el trabajador y que aparezcan reflejados en la

parte superior.

E. otras deducciones: por ejemplo la cuota sindical, devolución de

prestamos etc

16

Negocios y Dirección

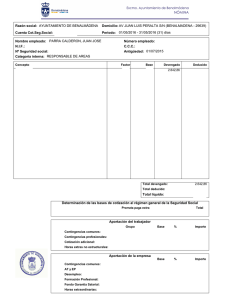

EL RECIBO DE SALARIOS

En este bloque estudiaremos los contenidos de un recibo de salarios siguiendo el

modelo oficial del Ministerio de Trabajo. Este modelo podrá ser modificado en su forma,

pero no en su contenido salvo que sea para ampliar la información en el reflejada.

Encabezamiento.

En este apartado

aparecen los datos que identifican a la empresa: nombre

domicilio, C.I.F. y código cuenta de cotización a la seguridad social,

Y los datos del

trabajador: nombre, N.I.F. número de afiliación a la Seguridad Social, categoría

profesional y grupo de Cotización.

*categoría:

los

trabajadores

están

clasificados

en

diferentes

grupos

profesionales según las funciones que realizan, fijadas en convenio colectivo

*grupo de cotización: todos los trabajadores están incluidos en uno de los 11

grupos de cotización de la Seguridad Socia

Devengos

1. percepciones saláriales

a. salario base

b. complementos salariales

c. horas extras

d. pagas o gratificaciones extraordinarias

e. pagas de beneficios (a todos los efectos se consideran una paga extra mas)

f.

17

salario en especie

Negocios y Dirección

2. percepciones no salariales

Al tratarse de preceptos que no son incluidos en la base de cotización a la

seguridad social, existe un mecanismo para evitar que se camuflen como

complementos no saláriales retribuciones dadas por el empresario al trabajador.

Este mecanismo consiste en un límite a partir del cual los conceptos no saláriales

comienzan a cotizar a la Seguridad Social, ese tope esta fijado en el 20% del SMI,

es decir,

si un complemento no salarial es de una cuantía superior al 20% del

SMI, el exceso será considerado como salarial.

a. Indemnizaciones y suplidos

b. Prestaciones e indemnizaciones de la seguridad social

c. Indemnizaciones

d. Otras percepciones no salariales

18

Negocios y Dirección

TEMA 2

CÁLCULO DE RECIBOS DE

SALARIOS

CONCEPTO

EPÍGRAFE

NORMATIVA

BASE DE DATOS

SUPUESTOS PRÁCTICOS

DEVENGOS

CONCEPTO DE SALARIO

Artículo 4 ET.

Obras prácticas / laboral /22

cotizacion y recaudación

22.1

Base de datos:

SEGURIDAD SOCIAL

Cap III LGSS

Ley 17/12 2012 PGE

RD 2064/1995

Reglamento general

cotizaciones

-Obras prácticas/Laboral/22/.

Bases y Tipos

Ver 22.1.2

•

DEDUCCIONES

IRPF

RD 20/2011

LEY 35/2006

ART 17-20,42,43

RD 439/2007 IRPF

ART 9-12, 44-48

Supuestos

prácticos/Laboral/seguridad

social/cotización:

-

Obras prácticas / fiscal

/01/01 IRPF /01.7

rendimientos de trabajo

Varios supuestos de

cotización.

Supuestos

prácticos/Laboral/seguridad

social/el salario:

•

Varios supuestos de cálculo

de salarios

DEVENGOS

Serán todas las retribuciones que reciba el trabajador.

Estas retribuciones percibidas se irán colocando

en el recibo de salarios en su

lugar correspondiente, es decir, lo recibido en concepto de salario base se anotará en la

casilla situada tal efecto dentro del recibo de salarios. Igual ocurrirá con el resto de los

complementos saláriales percibidos.

Mención especial merecen las pagas extraordinarias, estas solo se indicarán en

los meses que efectivamente se perciban, es decir, si una empresa tiene costumbre de

pagarlas en diciembre y julio, será en el recibo de salario relativo a estos meses cuando

se indique la cantidad correspondiente a pagas extras en el recibo de salario. En el resto

de los meses esta casilla parecerá en blanco o bien no aparecerá. Existen empresas que

para las pagas extras realizan un recibo de salarios complementario. Si la empresa abona

las pagas extras de forma prorrateada, es decir, a lo largo de los 12 meses, la cuantía

pertinente se incluirá todos los meses en el recibo de salarios.

La suma del salario base más la suma de todos los complementos (salariales o no

salariales) será el TOTAL DEVENGADO (A).

El total devengado será el salario bruto que tiene derecho a percibir el trabajador

antes de practicar las correspondientes deducciones.

DEDUCCIONES

Las principales deducciones que afectan al trabajador son:

las relativas a la cotización seguridad social

o

contingencias comunes

o

desempleo

o

formación profesional

las relativas a I.R.P.F , denominadas retenciones.

La suma de todas las deducciones será el TOTAL A DEDUCIR (B).

El resultado de restar del TOTAL DEVENGADO (A) el TOTAL A REDUCIR (B) nos

proporcionará el:

SALARIO NETO O LIQUIDO A PERCIBIR (A-B).

El salario neto es la cantidad que realmente percibe el trabajador a final de mes.

4

Negocios y Dirección

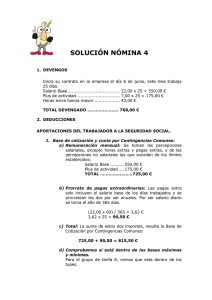

Ejemplo

Un trabajador tiene derecho a:

-

Un salario base de 800€ al mes

-

Un plus empresa de 60 € al mes

-

Dos pagas extras a percibir de forma prorrateada de 800 € cada una.

Este mes sus deducciones son:

-

65 € en concepto de seguridad social

-

80 € en concepto de retenciones por I.R.P.F.

Solución:

TOTAL DEVENGADO: Salario base + plus empresa + prorrata de pagas

800 € + 60 € + 116.66€ (800 x2 €/12)= 993.33 €

TOTAL A DEDUCIR: Seguridad social + retenciones IRPF

70 € +90€ = 160 €

SALARIO LIQUIDO 993.33 € - 160 € = 833.33

5

Negocios y Dirección

CÁLCULO DE LAS COTIZACIONES A LA SEGURIDAD SOCIAL

Están obligados a cotizar al régimen

general de la seguridad social los

empresarios y los trabajadores que realicen su actividad por cuenta de los primeros.

La obligación de cotizar nace con el comienzo

de la prestación de trabajo,

incluido el periodo de prueba, y se mantiene todo el periodo que el trabajador esté de

alta en el régimen general de la seguridad social.

Las cotizaciones a la seguridad social comprenden dos tipos de aportaciones:

-

aportaciones de los empresarios

-

aportación de los trabajadores.

El empresario esta obligado de cumplir con

la

cotización e ingresar en la

seguridad social sus aportaciones y las del trabajador.

La cotización es un porcentaje que se aplica sobre la base de cotización para

obtener la cuota liquida a ingresar.

Ese porcentaje se denomina tipo de cotización y

es fijado anualmente por el

gobierno.

Base de cotización X tipo de cotización = base liquida a ingresar

La cotización a la seguridad social esta directamente relacionada con el salario, a

mayor salario mayor cotización

6

Negocios y Dirección

CALCULO DE LAS BASES DE COTIZACIÓN

Para calcular la aportación de cada trabajador a la seguridad social se han de

calcular primero las bases de cotización a las cuales aplicar los tipos de cotización

Existen los siguientes tipos de bases de cotización:

-

base de cotización por contingencias comunes (BCCC) : destinada a cubrir

las situaciones de enfermedad común y accidente no laboral.

-

Bases de cotización

por contingencias profesionales: destinada a cubrir

accidentes de trabajo y enfermedad profesional. Dentro de esta base hay

dos conceptos a distinguir:

IT: cobertura por incapacidad temporal

IMS: cobertura por invalidez muerte y supervivencia.

Esta cotización es solo a cargo del empresario.

-

Base

de cotización por desempleo, formación profesional y fondo de

garantía salarial (D, FP. FOGASA):

Desempleo: cobertura del subsidio de desempleo.

Formación

profesional:

cobertura

de

formación

de

trabajadores.

Fogasa: cobertura de los salarios que no se abonen a los

trabajadores.

7

Negocios y Dirección

-

Base de cotización por horas extras:

Estructurales y no estructurales: cotizan como contingencias

comunes

Fuerza mayor: cotizan por tipos reducidos.

Base de cotización por contingencias comunes

Está constituida por todas las

percepciones económicas de carácter mensual

recibidas por el trabajador en dinero o en especie, y que retribuyan el trabajo y los

periodos de descanso.

Para el cálculo de la base de cotización de un trabajador con retribución mensual

se seguirán los siguientes pasos:

1. Se suman las cuantías de

las percepciones salariales (salario base,

complementos,…) pero sin tener en cuenta ni las horas extras ni las pagas

extraordinarias o de beneficios.

2. Al apartado anterior se le sumarán las cantidades de las percepciones no

saláriales que excedan del límite permitido por la seguridad social para su no

cotización. No se suma todo el complemento, solamente el exceso.

La seguridad social, para evitar el abuso en la retribución de carácter no

salarial por parte de los empresarios, establece un límite máximo para cada

concepto no salarial que permanecerá exento de cotización, si el valor es

mayor que ese máximo, ese exceso será considerado salarial y estará sujeto a

cotización.

8

Negocios y Dirección

3. Sumar al apartado anterior parte proporcional de paga

extraordinaria. Se

incluirían otras pagas como la de beneficios.

Valor anual de pagas extras

12

La fórmula mas común sería:

Valor de la paga x numero de pagas en el año

12

4. Comprobar que el valor calculado como base de cotización esta comprendida

dentro del

mínimo y máximo del grupo de cotización correspondiente al

trabajador que aparece en la tabla unida a continuación. Si esta por encima se

cotizará por el máximo que parece en la tabla, si esta por debajo, se cotizará

por el mínimo que aparece en la tabla.

Para acceder a la tabla de mínimos y máximos vigente para la base de cotización de

contigencias comunes accede a la siguiente dirección de la base de datos legales:

Obras practicas / cotización y recaudación / cotización a la seguridad social / bases y

tipos de cotización / bases y topes

Doc 220065

9

Negocios y Dirección

Ejemplo

Las retribuciones mensuales de un trabajador perteneciente al grupo 1 son:

-

salario base : 1500€

-

antigüedad: 70€

-

incentivos: 120 €

-

tiene derecho a 2 pagas extras de valor cada una igual a un mes de salario

base.

Calcular las bases de cotización de este trabajador

BC Contingencias Comunes

Paso 1: Suma de conceptos salariales

1500 € + 70€ + 120€ = 1690 €

Paso 2: Suma de excesos de conceptos extra salariales

Paso 3: Parte proporcional paga extraordinaria

(1500€ * 2) / 12 = 250 €

Paso 4: comprobación de valor mínimo y máximo

Se encuentra dentro de los máximos y mínimos para el grupo 1

Bccc = 1690+250 = 1940 €

10

Negocios y Dirección

Calculo en caso de retribución diaria.

Para su cálculo de la base de cotización para un trabajador con retribución diaria

se seguirán los siguientes pasos:

1. Se suman las cuantías de

las percepciones salariales (salario base,

complementos,…) pero sin tener en cuenta ni las horas extras ni las pagas

extraordinarias o de beneficios.

2. Al apartado anterior se le sumarán las cantidades de las percepciones no

saláriales que excedan del límite permitido por la seguridad social para su no

cotización. No se suma todo el complemento, solamente el exceso.

3. Sumar al apartado anterior parte proporcional de paga

extraordinaria. Se

incluirían otras pagas como la de beneficios.

Valor anual de pagas extras

365

4. comprobar que la base de cotización esta comprendida dentro del mínimo y

máximo de la categoría profesional correspondiente al trabajador. Si esta por

encima se cotizará por el máximo que parece en la tabla, si esta por debajo, se

cotizará por el mínimo que aparece en la tabla.

5. la base diaria de cotización se multiplicará por el número real de días del mes

que se trate ( 28, 29, 30 , 31)

11

Negocios y Dirección

Ejemplo

Un trabajador del grupo de cotización 9 tiene derecho a percibir:

-

un salario base de 36 € diarios

-

un plus de antigüedad de 5 € diarios

-

2 pagas extras anuales de una cuantía igual a un día de salario * 30

Calcular la base de cotización de contingencias comunes mes de enero:

Paso 1

Salario base + antigüedad

36 € +5 € = 41 €

Paso 2

Al no haber percepciones no salariales es 0

= 41 €

Paso 3

Prorrata de paga extra

36€ x30 días x 2 pagas

= 5.91 €

365

41 + 5.91= 46.91 € diarios.

Paso 4

Comprobar si esta ente max y min. del grupo 9

46.91 € x 31 días mes de enero: 1454.21 €

12

Negocios y Dirección

Base de cotización por contingencias profesionales

La base por contingencias profesionales (BCCP), también llamada base de At y EP

(Accidente de trabajo y enfermedad profesional) y la base por conceptos de recaudación

conjunta (desempleo, formación profesional y FOGASA) son exactamente iguales, es

decir, sus valores van a coincidir siempre.

Se calcula de la siguiente forma:

BCCC del mes + el valor de las horas extraordinarias

El valor de la BCCC proviene de los cálculos explicados en el apartado anterior

Se toma la BCCC una vez comparada con los valores de máximos y mínimos de la

tabla 1.

El caculo de la BCCP es indiferente la retribución diaria o mensual

Una vez realizado el cálculo, se han de compara en valor obtenido con los facilitados en la

siguiente tabla de referencia:

Base de datos / obras prácticas / cotización recaudación / cotización a la seguridad

social/ bases y tipos / Bases y topes

Doc 220065

Si un trabajador no realiza horas extras, su base por contingencias comunes y su

base por contingencias profesionales serán iguales.

13

Negocios y Dirección

Pasos para el cálculo:

Paso 1

Coger la base de contingencias comunes, que salió del último paso (una vez comparada

con el mínimo y máximo de su grupo y redondeada.)

Paso 2

Sumar al paso anterior el valor de las horas extras realizadas en el mes

Paso 3

Comprobar que el valor calculado como base de cotización esta comprendida dentro del

mínimo y máximo del grupo de cotización correspondiente al trabajador que aparece en

la tabla unida a continuación. Si esta por encima se cotizará por el máximo que parece en

la tabla, si esta por debajo, se cotizará por el mínimo que aparece en la tabla.

14

Negocios y Dirección

Base adicional de cotización por horas extras

Diferenciamos tres tipos de horas extras:

Las debidas a fuerza mayor: Son las que se realizan como consecuencia de

•

circunstancias excepcionales como por ejemplo incendios, inundaciones, etc.

Estructurales: Son las que se realizan por acontecimientos o situaciones no

•

previsibles para la empresa. Ej: rotura de una máquina.

•

No estructurales: Son aquéllas que no responden a ninguna de estas

finalidades.

Las

dos últimas cotizan igual que la base de cotización por contingencias

comunes, mientras que las debidas a fuerza mayor cotizan de forma espacial

Para calcular la base basta con indicar el valor en € de las horas extras

realizadas por el trabajador ese mes.

Existirán dos bases, una para fuerza mayor con el valor de horas extras de fuerza

mayor y otra llamada otras horas, con el valor de las horas estructurales y no

estructurales.

15

Negocios y Dirección

Ejemplo

Las retribuciones mensuales de un trabajador perteneciente al grupo 1 son:

-

salario base : 1500€

-

antigüedad: 70€

-

incentivos: 120 €

-

horas extras no estructurales: 60 €

-

horas extra fuerza mayor: 30 €

-

tiene derecho a 2 pagas extras de valor cada una igual a un mes de salario

base.

Calcular las bases de cotización de este trabajador

BC Contingencias Comunes

Paso 1: Suma de conceptos salariales

1500 € + 70€ + 120€ = 1690 €

Paso 2: Suma de excesos de conceptos extra salariales

Paso 3: Parte proporcional paga extraordinaria

(1500€ * 2) / 12 = 250 €

Paso 4: comprobación de valor mínimo y máximo

Se encuentra dentro de los máximos y mínimos para el grupo 1

Bccc = 1690+250 = 1940 €

BC contingencias profesionales

Paso 2 profesionales

Bccc + horas extra no estructurales + horas extras causa mayor

1940 € + 60 € + 30 € = 2030 €

16

Negocios y Dirección

Paso 3 profesionales

Se encuentra dentro de los máximos y mínimos

Bccp: 2030 €

BC Horas Extraordinarias

Horas extras no estructurales: 60 €

Horas extras fuerza mayor: 30 €

17

Negocios y Dirección

CALCULO DE LA CUOTA DE DEDUCCIÓN

Una vez que ya conocemos las bases de cotización del trabajador, el siguiente

paso es calcular sus deducciones.

Para el cálculo de la cantidad a deducir de su nómina basta con aplicar los tipos

de cotización fijados para los trabajadores a la base de cotización correspondientes.

Los tipos de cotización vigentes lo puedes encontrar en la siguiente dirección:

Base de datos / obras prácticas / cotización recaudación / cotización a la seguridad

social/ bases y tipos / tipos de cotización

Doc 220075

18

Negocios y Dirección

Multiplicando cada una de las bases obtenidas por el % correspondiente a cada

tipo de cotización, según corresponda a cada trabajador, obtendremos las cantidades a

deducir por cada concepto del salario del trabajador.

Cada una de las cantidades obtenidas las iremos colocando en el recibo de salarios

en el lugar que le corresponda. También indicaremos el tipo de cotización aplicado.

Ejemplo

Calcular las deducciones en materia de seguridad social a practicar al trabajador

del ejemplo anterior, teniendo en cuenta que tiene un contrato indefinido.

Base de contingencia comunes: 1940 €

Base de contingencias profesionales: 2030€

Base horas extras fuerza mayor: 30 €

Horas extras no estructurales: 60 €

Solución

1940 € * 4.70% = 91.18 € por contingencias comunes

2030 € *1.55% = 31.47 € por desempleo

2030 € *0.10% = 2.03 € por formación profesional

19

60 € * 4.70% =

2.82 € por horas extras estructurales

30 € * 2.00% =

0.60 € por horas extras fuerza mayor.

Negocios y Dirección

CALCULO DEL IRPF

Para el cálculo del IRPF recomendamos la utilización del software facilitado por la AEAT

con carácter gratuito

http://www.agenciatributaria.es/AEAT.internet/Inicio_es_ES/La_Agencia_Tributaria/Cam

panas/Retenciones_2013/Retenciones_2013.shtml

GUIA DE CÁLCULO DEL IRPF

“La Disposición adicional trigésima quinta de la Ley del IRPF, añadida por el Real Decretoley 20/2011, de 30 de diciembre (BOE del 31), de medidas urgentes en materia

presupuestaria, tributaria y financiera para la corrección del déficit público, establece un

gravamen complementario a la cuota íntegra estatal en el Impuesto sobre la Renta de las

Personas Físicas que resulta de aplicación en los periodos impositivos 2012 y 2013. Dicha

disposición expone:

DISPOSICIÓN ADICIONAL TRIGÉSIMA QUINTA. Gravamen complementario a la

cuota íntegra estatal para la reducción del déficit público en los ejercicios 2012 y 2013.

1. En los períodos impositivos 2012 y 2013, la cuota íntegra estatal a que se refiere el

artículo 62 de esta Ley se incrementará en los siguientes importes:

a. El resultante de aplicar a la base liquidable general los tipos de la siguiente

escala:

20

Negocios y Dirección

b.

Base liquidable

Incremento en cuota Resto base liquidable

general - Hasta

íntegra estatal -

general - Hasta

euros

Euros

euros

Tipo aplicable Porcentaje

0

0

17.707,20

0,75

17.707,20

132,80

15.300,00

2

33.007,20

438,80

20.400,00

3

53.407,20

1.050,80

66.593,00

4

120.000,20

3.714,52

55.000,00

5

175.000,20

6.464,52

125.000,00

6

300.000,20

13.964,52

En adelante

7

c.La cuantía resultante se minorará en el importe derivado de aplicar a la parte de

la base liquidable general correspondiente al mínimo personal y familiar a que se

refiere el artículo 56 de esta Ley, la escala prevista en esta letra a).

d. Cuando el contribuyente satisfaga anualidades por alimentos a sus hijos por

decisión judicial y el importe de aquéllas sea inferior a la base liquidable general,

aplicará la escala prevista en esta letra a) separadamente al importe de las

anualidades por alimentos y al resto de la base liquidable general. La cuantía

total resultante se minorará en el importe derivado de aplicar la escala prevista

en esta letra a) a la parte de la base liquidable general correspondiente al

mínimo personal y familiar incrementado en 1.600 euros anuales, sin que el

resultado de esta minoración pueda resultar negativo.

e. El resultante de aplicar a la base liquidable del ahorro, en la parte que no

corresponda, en su caso, con el mínimo personal y familiar a que se refiere el

artículo 56 de esta Ley, los tipos de la siguiente escala:

21

Negocios y Dirección

Resto base liquidable

Base liquidable del

Incremento en cuota

ahorro - Hasta euros

íntegra estatal - Euros

0

0

6.000

2

6.000,00

120

18.000

4

24.000,00

840

En adelante

6

del ahorro - Hasta

euros

Tipo aplicable Porcentaje

2. En los períodos impositivos 2012 y 2013, la cuota de retención a que se refieren los

apartados 1 y 2 del artículo 85 del Reglamento del Impuesto sobre la Renta de las

Personas Físicas, se incrementará en el importe resultante de aplicar a la base para

calcular el tipo de retención los tipos previstos en la siguiente escala:

Base para calcular el tipo

Cuota de

Resto base para calcular el

de retención - Hasta

retención -

tipo de retención - Hasta

euros

Euros

euros

0

0

17.707,20

0,75

17.707,20

132,80

15.300,00

2

33.007,20

438,80

20.400,00

3

53.407,20

1.050,80

66.593,00

4

120.000,20

3.714,52

55.000,00

5

175.000,20

6.464,52

125.000,00

6

300.000,20

13.964,52

En adelante

7

Tipo aplicable Porcentaje

La cuantía resultante se minorará en el importe derivado de aplicar al importe del mínimo

personal y familiar para calcular el tipo de retención a que se refiere el artículo 84 del

Reglamento del Impuesto, la escala prevista en este apartado, sin que el resultado de

esta minoración pueda resultar negativo.

Cuando el perceptor de rendimientos del trabajo satisfaga anualidades por alimentos en

favor de los hijos por decisión judicial, siempre que su importe sea inferior a la base para

calcular el tipo de retención, se aplicará la escala prevista en este apartado

separadamente al importe de dichas anualidades y al resto de la base para calcular el

tipo de retención. La cuantía total resultante se minorará en el importe derivado de

aplicar la escala prevista en este apartado al importe del mínimo personal y familiar para

22

Negocios y Dirección

calcular el tipo de retención incrementado en 1.600 euros anuales, sin que el resultado

de esta minoración pueda resultar negativo.

En ningún caso, cuando se produzcan regularizaciones en los citados períodos

impositivos, el nuevo tipo de retención aplicable podrá ser superior al 52 %. El citado

porcentaje será el 26 % cuando la totalidad de los rendimientos del trabajo se hubiesen

obtenido en Ceuta y Melilla y se beneficien de la deducción prevista en el artículo 68.4 de

esta Ley.

Reglamentariamente podrán modificarse las cuantías y porcentajes previstos en este

apartado.

3. Las retenciones e ingresos a cuenta a practicar sobre los rendimientos del trabajo que

se satisfagan o abonen durante el mes de enero de 2012, correspondientes a dicho mes,

y a los que resulte de aplicación el procedimiento general de retención a que se refieren

los artículos 80.1.1.º y 82 del Reglamento del Impuesto sobre la Renta de las Personas

Físicas, deberán realizarse sin tomar en consideración lo dispuesto en el apartado 2

anterior.

En los rendimientos que se satisfagan o abonen a partir del 1 de febrero de 2012,

siempre que no se trate de rendimientos correspondientes al mes de enero, el pagador

deberá calcular el tipo de retención tomando en consideración lo dispuesto en el apartado

2 anterior, practicándose la regularización del mismo, si procede, de acuerdo con lo

señalado en el Reglamento del Impuesto sobre la Renta de las Personas Físicas, en los

primeros rendimientos del trabajo que se satisfaga o abone.

4. En los períodos impositivos 2012 y 2013, los porcentajes de pagos a cuenta del 19 %

previstos en el artículo 101 de esta Ley y el porcentaje del ingreso a cuenta a que se

refiere el artículo 92.8 de esta Ley, se elevan al 21 %.

Asimismo, durante los períodos a que se refiere el párrafo anterior, el porcentaje de

retención del 35 % previsto en el apartado 2 del artículo 101 de esta Ley, se eleva al

42%.”

El citado Real Decreto-ley establece asimismo un incremento de las retenciones e

ingresos a cuenta sobre los rendimientos del trabajo que se cuantifica mediante la

aplicación de una escala específicamente aprobada a tal efecto.

23

Negocios y Dirección

De acuerdo con las disposiciones contenidas en dicho Real Decreto-ley, para calcular las

retenciones e ingresos a cuenta sobre los rendimientos del trabajo que se satisfagan en

2012 hay que tener en cuenta lo siguiente:

1. Las retenciones e ingresos a cuenta a practicar sobre los rendimientos del trabajo

correspondientes al mes de enero de 2012 se calcularán de acuerdo con el

procedimiento general de retención anteriormente vigente, es decir, sin tener en cuenta

las modificaciones introducidas por el Real Decreto-ley 20/2011.

2. Las retenciones e ingresos a cuenta a practicar sobre los rendimientos del trabajo

correspondientes al resto del ejercicio 2012, que se satisfagan a perceptores a quienes

se hayan practicado retenciones en el mes de enero y siempre que no se trate de

rendimientos correspondientes a ese mes, se calcularán practicándose la regularización

correspondiente y obteniéndose, por tanto, un nuevo tipo de retención, tomando en

consideración la siguiente escala1

Hasta

Cuota

Resto hasta Porcentaje

0,00

0,00

17.707,20

24,75%

17.707,20

4.382,53

15.300,00

30,00%

33.007,20

8.972,53

20.400,00

40,00%

53.407,20

17.132,53

66.593,00

47,00%

120.000,20

48.431,24

55.000,00

49,00%

175.000,20

75.381,24

125.000,00 51,00%

300.000,20

139.131,24 En adelante 52,00%

3. La regularización del tipo de retención, que se practicará a partir del 1 de febrero

de 2012 aunque no hubiera experimentado variación ninguna de las variables relevantes

al efecto, se llevará a cabo del siguiente modo:

a) Se calcula una nueva cuota de retención, aplicando a la "base para calcular el tipo de

retención" (art. 83 del Reglamento del IRPF) los tipos que resulten de la escala indicada.

b) La cuantía resultante se minorará en el importe derivado de aplicar la misma escala al

importe del "mínimo personal y familiar para calcular el tipo de retención" (art. 84 del

Reglamento), sin que el resultado de esta minoración pueda resultar negativo.

24

Negocios y Dirección

c) Se procederá a calcular un nuevo tipo previo de retención, multiplicando por 100 el

cociente obtenido de dividir la nueva cuota de retención por la cuantía total de las

retribuciones y redondeando el resultado al entero más próximo, y un nuevo importe

previo de la retención, aplicando el tipo previo obtenido a la cuantía total de las

retribuciones. (Arts. 86.1, 2.º y 3.º párrafos, del Reglamento).

d) Este nuevo importe previo de retención se minorará, si procede, en la cuantía de la

deducción por obtención de rendimientos del trabajo (art. 85 bis del Reglamento), así

como en la cuantía de las retenciones e ingresos a cuenta practicados en el mes de

enero.

e) El nuevo tipo de retención aplicable a partir del 1 de febrero se obtendrá multiplicando

por 100 el cociente obtenido de dividir el resultado del apartado anterior entre la cuantía

total de las retribuciones que resten hasta el final del año y se expresará con dos

decimales.

Este procedimiento, establecido por la normativa vigente, conduce a que la

regularización no se concentre en el mes de febrero, sino que se distribuya a lo

largo de los once meses restantes (febrero a diciembre) de 2012.

Las operaciones indicadas anteriormente se podrán efectuar automáticamente, a

partir del 1 de febrero de 2012, en la nueva versión del Programa de Ayuda para el

cálculo de las retenciones, que próximamente se publicará en la página de la AEAT en

Internet.

Para poder efectuar correctamente la regularización comentada, deberá utilizarse la

causa de regularización "11" (Otras causas) de las previstas en dicho Programa.

Finalmente, debe señalarse que, para determinar el tipo e importe de las retenciones

correspondientes a perceptores contratados con posterioridad al día 31 de enero

de 2012, podrá utilizarse la nueva versión del Programa de Ayuda sin necesidad de

practicar la regularización a que se ha hecho referencia anteriormente, con independencia

de las regularizaciones que pudieran proceder por otros motivos.

Dicha escala es la resultante de agregar, a efectos prácticos, la escala de retención del

artículo 85.1.1. º del RIRPF y la escala de incrementos de la cuota de retención

establecida en el apartado 2 de la disposición adicional trigésima quinta de la LIRPF,

según la redacción dada por el Real Decreto-ley 20/2011, de 30 de diciembre.

25

Negocios y Dirección

A continuación adjuntamos 3 ejemplos en una tabla excell sobre el incremento del

porcentaje del IRPF que supone esta disposición adicional para los años 2012 y 2013,

suponiendo una renta baja, una renta media y una renta alta.

NUEVOS RECARGOS IRPF 2012 Y 2013

Para calcular el nuevo recargo IRPF,

introducir el salario bruto anual estimado para el año en casilla F3 (amarilla)c

Base

Liquidable

general

hasta Euros

Incremento

en cuota

integra

estatal

Resto base

liquidable

general

Tipo

Aplicable

%

Sueldo

Bruto

Anual:

Base

12.500,00

%

30,00

12.500,00

€

0,00 €

17.707,20 €

0,75

Euros

0

12.500,00

€

0,00 €

0,00

€

0,8

0,00 €

93,75 €

17.707,20 €

132,80 €

15.300,00 €

2

0,00 €

0,00 €

0,00

€

2

0,00 €

33.007,20 €

438,80 €

20.400,00 €

3

0,00 €

0,00 €

0,00

€

3

0,00 €

53.407,20 €

1.050,80 €

66.593,00 €

4

0,00 €

0,00 €

0,00

€

4

0,00 €

120.000,00 €

3.714,52 €

55.000,00 €

5

0,00 €

0,00 €

0,00

€

5

0,00 €

175.000,20 €

6.464,52 € 125.000,00 €

6

0,00 €

0,00 €

0,00

€

6

0,00 €

7

0,00 €

0,00 €

0,00

€

7

0,00 €

300.000,20 €

13.964,52 €

En adelante

Incremento anual IRPF

26

93,75 €

Negocios y Dirección

NUEVOS RECARGOS IRPF 2012 Y 2013

Para calcular el nuevo recargo IRPF,

introducir el salario bruto anual estimado para el año en casilla F3 (amarilla)c

Base

Liquidable

general

hasta Euros

Incremento

en cuota

integra

estatal

Resto base

liquidable

general

Tipo

Aplicable

%

Sueldo

Bruto

Anual:

Base

25.158,00

%

30,00

25.158,00

€

0,00 €

Euros

0

0,00 €

17.707,20 €

0,75

17.707,20

€

7.450,80 €

0,00

€

0,8

132,80 €

17.707,20 €

132,80 €

15.300,00 €

2

7.450,80 €

0,00 €

0,00

€

2

149,02 €

33.007,20 €

438,80 €

20.400,00 €

3

0,00 €

0,00 €

0,00

€

3

0,00 €

53.407,20 €

1.050,80 €

66.593,00 €

4

0,00 €

0,00 €

0,00

€

4

0,00 €

120.000,00 €

3.714,52 €

55.000,00 €

5

0,00 €

0,00 €

0,00

€

5

0,00 €

175.000,20 €

6.464,52 € 125.000,00 €

6

0,00 €

0,00 €

0,00

€

6

0,00 €

7

0,00 €

0,00 €

0,00

€

7

0,00 €

300.000,20 €

13.964,52 €

En adelante

Incremento anual IRPF

27

281,82 €

Negocios y Dirección

NUEVOS RECARGOS IRPF 2012 Y 2013

Para calcular el nuevo recargo IRPF,

introducir el salario bruto anual estimado para el año en casilla F3 (amarilla)c

Base

Liquidable

general

hasta Euros

Incremento

en cuota

integra

estatal

Resto base

liquidable

general

Tipo

Aplicable

%

Sueldo

Bruto

Anual:

Base

50.000,00

%

30,00

50.000,00

€

0,00 €

Euros

0

0,00 €

17.707,20 €

0,75

17.707,20

€

32.292,80

####

€

0,8

132,80 €

17.707,20 €

132,80 €

15.300,00 €

2

15.300,00

€

16.992,80

0,00 €

€

2

306,00 €

33.007,20 €

438,80 €

20.400,00 €

3

16.992,80

€

0,00 € 0,00 €

3

509,78 €

53.407,20 €

1.050,80 €

66.593,00 €

4

0,00 €

0,00 € 0,00 €

4

0,00 €

120.000,00 €

3.714,52 €

55.000,00 €

5

0,00 €

0,00 € 0,00 €

5

0,00 €

175.000,20 €

6.464,52 € 125.000,00 €

6

0,00 €

0,00 € 0,00 €

6

0,00 €

7

0,00 €

0,00 € 0,00 €

7

0,00 €

300.000,20 €

13.964,52 €

En adelante

Incremento anual IRPF

28

948,59 €

Negocios y Dirección

PROCEDIMIENTO PARA EL CÁLCULO DE LA RETENCIÓN

La retención a practicar será el resultado de aplicar a la cuantía total de las retribuciones

que se abonen un tipo o porcentaje de retención, expresado con dos decimales, que se

calcula a través de las siguientes fases:

I. Determinación de la base para calcular el tipo de retención

II. Determinación del mínimo personal y familiar para calcular el tipo de retención

III. Determinación de la cuota de retención

IV. Determinación del tipo previo de retención y del importe previo de la retención

V. Minoraciones del importe previo de la retención

VI. Determinación del tipo de retención aplicable

VII. Determinación del importe de la retención

29

Negocios y Dirección

Las Retenciones e Ingresos a Cuenta del IRPF sobre los Rendimientos del

Trabajo en el ejercicio 2012 (a partir del 1 de febrero)

INTRODUCCIÓN

La Ley 40/1998, de 9 de diciembre, reguladora del Impuesto sobre la Renta de las

Personas Físicas (IRPF), cuya entrada en vigor se remonta al año 1999, elevó

considerablemente el límite de la obligación de declarar para los contribuyentes de dicho

Impuesto perceptores de rendimientos del trabajo, muchos de los cuales fueron eximidos

de la obligación de presentar declaración a partir de dicho ejercicio, con la importante

consecuencia de que su tributación quedó limitada, como máximo, al importe de las

retenciones que se les hubieran practicado en la fuente.

Por ello, y por razones de equidad, fue necesario entonces establecer un nuevo

procedimiento de determinación de las retenciones a cuenta del IRPF sobre los

rendimientos del trabajo que, basándose en el esquema seguido por la Ley para efectuar

la liquidación del impuesto, permitiese la mayor aproximación posible entre la cuota

tributaria que resultaría de la declaración y el importe de las retenciones e ingresos a

cuenta

soportados

por

los

contribuyentes

perceptores

de

dichos

rendimientos,

posibilitando también con ello reducir el número y el importe de las devoluciones a

efectuar.

Asimismo, para conseguir que el importe de las retenciones fuese lo más ajustado posible

al de la cuota del impuesto, el procedimiento de determinación de las retenciones sobre

los rendimientos del trabajo previó un mecanismo para la regularización del tipo de

retención inicialmente calculado en aquellos supuestos en que se produjeran, en el

transcurso del año, variaciones en los datos económicos o en las circunstancias

personales y familiares del perceptor respecto de los datos y circunstancias inicialmente

considerados a tal efecto.

El mencionado procedimiento permaneció invariable, en términos generales, hasta la

entrada en vigor de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de

las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre

Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio (BOE del 29). Dicha

Ley, que supuso una importante reforma del IRPF en otros aspectos, mantuvo en

términos similares los límites cuantitativos determinantes de la obligación de declarar

para los contribuyentes perceptores de rendimientos del trabajo, haciendo necesario, por

las mismas razones que en 1999, mantener a partir del ejercicio 2007 la existencia de un

30

Negocios y Dirección

procedimiento específico de determinación de las retenciones e ingresos a cuenta sobre

tales rendimientos que permitiera, al igual que hasta entonces, aproximar el importe de

las retenciones e ingresos a cuenta soportados en la fuente por dichos contribuyentes a la

cuota tributaria que resultaría de la declaración del impuesto.

Del mismo modo que el anterior, el actual procedimiento de determinación de las

retenciones e ingresos a cuenta del IRPF sobre los rendimientos del trabajo reproduce el

esquema liquidatorio adoptado por la Ley 35/2006 para el cálculo de la cuota del

impuesto, en el que destacan como principales novedades, en los aspectos que aquí

importan, las nuevas reglas para la determinación de la base liquidable y del mínimo

personal y familiar y el tratamiento de este último como parte de la base liquidable que

no se somete a gravamen, o que es gravada a tipo cero, en sustitución del anterior

modelo de reducción en la base imponible.

Posteriormente, el Real Decreto-ley 2/2008, de 21 de abril, de medidas de impulso a la

actividad económica (BOE del 22), introdujo en el IRPF una nueva deducción de la cuota

líquida por obtención de rendimientos del trabajo o de actividades económicas cuya

cuantía fue fijada en hasta 400 euros anuales. Con objeto de que los perceptores de

rendimientos del trabajo vieran anticipados los efectos económicos de la nueva deducción

sin tener que esperar a la presentación, en su caso, de las declaraciones del impuesto, el

Real Decreto 861/2008, de 23 de mayo (BOE del 24) modificó el Reglamento del IRPF,

posibilitando que el importe de dicha deducción se tuviera en cuenta a efectos de

determinar el tipo de retención aplicable sobre dichos rendimientos. Más tarde, la Ley de

Presupuestos Generales del Estado para el año 2010 modificó la regulación de la citada

deducción, manteniéndola sólo para contribuyentes cuya base imponible no superase

12.000 euros anuales y modulando su importe en proporción inversa a la cuantía de la

base imponible del contribuyente. Seguidamente, el Real Decreto 2004/2009, de 23 de

diciembre (BOE del 29) incorporó en el Reglamento del IRPF un nuevo artículo 85 bis en

el que se estableció que, para el cómputo de dicha deducción a efectos del cálculo de las

retenciones, el retenedor deberá tener en cuenta la base para calcular el tipo de

retención, en lugar de la base imponible del IRPF.

Por otra parte, el Real Decreto 1975/2008, de 28 de noviembre, sobre las medidas

urgentes a adoptar en materia económica, fiscal, de empleo y de acceso a la vivienda

(BOE del 2 de diciembre), introdujo una medida dirigida a reducir el importe de las

retenciones e ingresos a cuenta aplicables sobre los rendimientos del trabajo obtenidos

por

31

los

contribuyentes

con

menores

ingresos

que

estaban

soportando

créditos

Negocios y Dirección

hipotecarios, a fin de aumentar su renta disponible y facilitar con ello que pudieran hacer

frente al pago de los mismos. A tal efecto, dicho Real Decreto modificó el Reglamento del

IRPF, contemplando la aplicación, a partir del ejercicio 2009, de una reducción del tipo de

retención de dos enteros para los contribuyentes con retribuciones totales anuales

inferiores a 33.007,20 euros que comunicasen a sus pagadores que estaban destinando

cantidades para la adquisición o rehabilitación de su vivienda habitual utilizando

financiación ajena por las que iban a tener derecho a la deducción por inversión en

vivienda habitual regulada en el artículo 68.1 de la Ley del Impuesto.

Como consecuencia de los cambios introducidos por la Ley de Presupuestos Generales del

Estado para el año 2011 en la regulación legal de la deducción por inversión en vivienda

habitual en el IRPF, el Real Decreto 1788/2010, de 30 de diciembre (BOE del 31)

modificó nuevamente el Reglamento de dicho impuesto, fijando en 22.000 euros anuales

el importe máximo de los rendimientos del trabajo que, a partir del 1 de enero de 2011,

permiten la aplicación de la reducción del tipo de retención por este concepto, aunque

manteniendo, no obstante, como régimen transitorio el anterior límite de 33.007,20

euros anuales para los perceptores que hubieran adquirido o rehabilitado su vivienda

habitual con anterioridad al 1 de enero de 2011.

En el ejercicio 2012, las modificaciones introducidas en la regulación legal del IRPF por el

Real Decreto-ley 20/2011, de 30 de diciembre, de medidas urgentes en materia

presupuestaria, tributaria y financiera para la corrección del déficit público (BOE del 31),

conllevan dos novedades en el procedimiento general de determinación de las

retenciones e ingresos a cuenta sobre los rendimientos del trabajo:

En primer lugar, la cuota de retención a que se refiere el artículo 85 del Reglamento del

IRPF experimenta un incremento en su cuantía por aplicación de la escala específica

aprobada a tal efecto en el apartado 2 de la disposición adicional trigésima quinta de la

Ley del Impuesto, añadida por el citado Real Decreto-ley.

En segundo lugar, la disposición adicional vigésima tercera de la Ley del IRPF, en la

redacción dada a la misma por el Real Decreto-ley 20/2011, ha establecido una única

cuantía, que se fija en 33.007,2 euros anuales, a efectos de la aplicación de la reducción

en dos enteros del tipo de retención para contribuyentes que están destinando cantidades

para la adquisición o rehabilitación de su vivienda habitual utilizando financiación ajena

por las que vayan a tener derecho a la deducción por inversión en vivienda habitual en el

IRPF. Con ello desaparece la distinción anteriormente existente a estos mismos efectos

32

Negocios y Dirección

entre las cuantías de 22.000 y 33.007,2 euros anuales, en función de la fecha en la que

el contribuyente hubiera adquirido o rehabilitado su vivienda habitual.

Finalmente cabe señalar que, conforme a lo previsto en las dos disposiciones adicionales

de la Ley del IRPF anteriormente mencionadas, aunque las novedades comentadas están

vigentes desde el 1 de enero de 2012, su aplicación efectiva para calcular el tipo de

retención no tendrá lugar hasta los rendimientos que se satisfagan o abonen a partir del

1 de febrero de 2012, lo que determina la obligación de regularizar el tipo de retención

aplicado en el mes de enero, en la medida en que para el cálculo del mismo no hubieran

sido tomadas en consideración.

Así, pues, el procedimiento general para la determinación del importe de las retenciones

e ingresos a cuenta sobre los rendimientos del trabajo aplicable a partir del 1 de febrero

de 2012 se rige por las disposiciones contenidas en los artículos 80 y siguientes del

Reglamento del IRPF, aprobado por el Real Decreto 439/2007, de 30 de marzo (BOE del

31), con las modificaciones introducidas por los Reales Decretos, 861/2008, de 23 de

mayo (BOE del 24), 2004/2009, de 23 diciembre (BOE del 29 ) y 1788/2010, de 30 de

diciembre (BOE del 31), además de por las disposiciones contenidas en el Real Decretoley 20/2011, de 30 de diciembre (BOE del 31).

Las Retenciones e Ingresos a Cuenta del IRPF sobre los Rendimientos del Trabajo en el

ejercicio 2012 (a partir del 1 de febrero)

EXCLUSIÓN DE LA OBLIGACIÓN DE RETENER

No existe obligación de retener cuando las retribuciones íntegras anuales no superen las

cuantías que se indican en el cuadro siguiente, siempre que no se trate de rendimientos

que tengan reglamentariamente asignado un tipo especial de retención, ya sea éste un

tipo fijo o un tipo mínimo:

33

Negocios y Dirección

CUADRO 1

Situación

del Nº de hijos y otros descendientes que dan

contribuyente

derecho al mínimo por descendientes {1}

0

1

2 ó más

13.662

15.617

14.774

16.952

11.888

12.519

Contribuyente

soltero,

viudo,

divorciado

o_

separado

legalmente {2}

Contribuyente

cuyo cónyuge no

obtiene

rentas

superiores

1.500,00

a 13.335

euros

anuales, excluidas

las exentas {3}

Otras

situaciones

{4}

11.162

Estos importes se incrementarán en 600 euros para pensiones o haberes pasivos del

régimen de Seguridad Social y de Clases Pasivas y en 1.200 euros para prestaciones o

subsidios por desempleo.

{1} Los hijos y otros descendientes a computar son los menores de 25 años, o mayores

de dicha edad si son discapacitados, que convivan con el contribuyente y no tengan

rentas anuales superiores a 8.000 euros, excluidas las exentas.

{2} Contribuyente soltero, viudo, divorciado o separado legalmente, con hijos menores

de 18 años o mayores incapacitados sujetos a patria potestad prorrogada o rehabilitada

que convivan exclusivamente con él, sin convivir también con el otro progenitor, siempre

que proceda consignar en el apartado "Descendientes" al menos un hijo o descendiente

(unidades familiares monoparentales).

{3} Contribuyente casado y no separado legalmente cuyo cónyuge no obtiene rentas

anuales superiores a 1.500 euros, excluidas las exentas.

34

Negocios y Dirección

{4} Cualquier otra situación familiar distinta de las dos anteriores. (V. gr.: solteros sin

hijos, casados cuyo cónyuge tiene rentas anuales superiores a 1.500 euros, excluidas las

exentas, solteros con hijos cuando éstos conviven también con el otro progenitor, etc).

También se computarán en esta situación los contribuyentes que no manifiesten estar en

alguna de las situaciones anteriores.

Las Retenciones e Ingresos a Cuenta del IRPF sobre los Rendimientos del Trabajo en el

ejercicio 2012 (a partir del 1 de febrero)

I. Determinación de la base para calcular el tipo de retención

La base para calcular el tipo de retención se determina, en términos generales,

minorando la cuantía total de las retribuciones, determinada de la forma que a

continuación se señala, en los importes correspondientes a todos y cada uno de los

conceptos que más adelante se indican.

Cuantía total de las retribuciones

La cuantía total de las retribuciones a tener en cuenta es el importe íntegro que, de

acuerdo

con

las

estipulaciones

contractuales

aplicables

y

demás

circunstancias

previsibles, vaya a percibir el trabajador durante el año.

Esta cuantía incluirá las retribuciones fijas y las variables previsibles, tanto dinerarias

como en

especie (sin incluir el ingreso a cuenta), excepto las contribuciones

empresariales a planes de pensiones, planes de previsión social empresarial y

mutualidades de previsión social que reduzcan la base imponible del Impuesto y los

atrasos que corresponda imputar a ejercicios anteriores.

A estos efectos, se presumirán retribuciones variables previsibles, como mínimo, las

obtenidas en el año anterior, salvo que concurran circunstancias que permitan acreditar

de manera objetiva un importe inferior.

Existe una regla especial para determinar la cuantía de las retribuciones en el caso de

trabajadores manuales que perciban sus retribuciones por peonadas o jornales diarios, de

acuerdo con la cual se tomará a estos efectos el resultado de multiplicar por 100 el

importe de la peonada o jornal diario.

Minoraciones

La cuantía total de las retribuciones anuales, anteriormente definida, se minorará en los

conceptos siguientes:

35

Negocios y Dirección

Reducciones por irregularidad:

Estas reducciones resultan aplicables en los siguientes supuestos:

-

Rendimientos, distintos de los derivados de los sistemas de previsión social, con

período de generación superior a dos años u obtenidos de forma notoriamente irregular

en el tiempo, en los términos y condiciones contemplados en el artículo 18.2 de la Ley del

IRPF y en el artículo 11 del Reglamento. La modificación introducida por la Ley de

Presupuestos Generales del Estado en este artículo 18.2 de la Ley del IRPF ha limitado la

cuantía del rendimiento sobre la que se aplica la citada reducción a un importe no

superior a 300.000 euros anuales.

-

Prestaciones en forma de capital de los sistemas públicos de previsión o protección

social,

incluidas

las

procedentes

de

las

mutualidades

generales

obligatorias

de

funcionarios, los colegios de huérfanos y otras entidades similares, en los términos y

condiciones previstos en el artículo 18.3 de la Ley del IRPF.

-

Prestaciones en forma de capital de seguros colectivos que instrumentan

compromisos por pensiones, a las que resulte de aplicación lo previsto en la disposición

transitoria undécima de la Ley del IRPF.

-

Prestaciones en forma de capital de planes de pensiones, mutualidades de previsión

social y planes de previsión asegurados, a las que resulte de aplicación lo previsto en la

disposición transitoria duodécima de la Ley del IRPF.

Gastos deducibles.

Incluyen las cotizaciones a la Seguridad Social y a mutualidades generales obligatorias de

funcionarios, así como las detracciones por derechos pasivos y las cotizaciones a colegios

de huérfanos o entidades similares.

Reducción por obtención de rendimientos del trabajo.

3.1 Cuantía aplicable con carácter general.

El importe de esta reducción será la cantidad que en cada caso corresponda de las que se

indican en el siguiente cuadro.

36

Negocios y Dirección

CUADRO 2

Rendimiento

Neto

{1}

Hasta 9.180

Entre

9.180,01

13.260

Superior a 13.260

Reducción

4.080

y 4.080

-

0'35

x

(R.Neto

-

9.180)

2.652

{1} A estos efectos, el rendimiento neto es la cantidad que resulte de minorar la cuantía

total de las retribuciones en los conceptos señalados en los apartados 1 y 2 anteriores.

3.2 Incremento por prolongación de la actividad laboral.

En el caso de trabajadores activos mayores de 65 años que continúen o prolonguen la

actividad laboral, se incrementará en un 100 por 100 el importe de la reducción

aplicable con carácter general a que se refiere el punto 3.1 anterior.

3.3 Incremento por movilidad geográfica.

Tratándose de contribuyentes desempleados, inscritos en la oficina de empleo, que

acepten un puesto de trabajo situado en un municipio distinto al de su residencia

habitual y que trasladen su residencia habitual a un nuevo municipio, se incrementará

en un 100 por 100 el importe de la reducción aplicable con carácter general a que se

refiere el punto 3.1 anterior.

Nota.- Este incremento se aplicará en el período impositivo en el que se produzca el

cambio de residencia del perceptor y en el siguiente.

3.4 Incremento adicional para trabajadores activos discapacitados.

En el supuesto de contribuyentes discapacitados que obtengan rendimientos del

trabajo como trabajadores activos, la reducción por obtención de rendimientos del

trabajo se incrementará adicionalmente en la cuantía que en cada caso proceda de las

que a continuación se señalan:

-

Grado de minusvalía >= 33 % y < 65%: 3.264 euros.

-

Grado de minusvalía >= 65% o que tengan acreditada la necesidad de ayuda de

terceras personas o movilidad reducida, aunque la minusvalía no alcance dicho grado:

7.242 euros.

37

Negocios y Dirección

Pensionistas y perceptores de haberes pasivos del régimen de la Seguridad

Social y de Clases Pasivas.

Tratándose de pensionistas y perceptores de haberes pasivos del régimen de la

Seguridad Social y de Clases Pasivas, se reducirá adicionalmente la cantidad de 600

euros.

Perceptores con más de 2 descendientes.

Cuando el perceptor tenga más de 2 descendientes con derecho a la aplicación del

mínimo por descendientes, se reducirá adicionalmente la cantidad de 600 euros.

Perceptores de prestaciones o subsidios de desempleo.

Tratándose de perceptores de prestaciones o subsidios de desempleo, se reducirá

adicionalmente la cantidad de 1.200 euros.

Pensiones compensatorias al cónyuge por decisión judicial.

Cuando el perceptor estuviese obligado, por resolución judicial, a satisfacer una pensión

compensatoria a su cónyuge, se reducirá, adicionalmente, el importe anual que haya sido

fijado judicialmente por este concepto.

II. Determinación de la base para calcular el tipo de retención

La base para calcular el tipo de retención se determina, en términos generales,

minorando la cuantía total de las retribuciones, determinada de la forma que a

continuación se señala, en los importes correspondientes a todos y cada uno de los

conceptos que más adelante se indican.

Cuantía total de las retribuciones

La cuantía total de las retribuciones a tener en cuenta es el importe íntegro que, de

acuerdo

con

las

estipulaciones

contractuales

aplicables

y

demás

circunstancias

previsibles, vaya a percibir el trabajador durante el año.

Esta cuantía incluirá las retribuciones fijas y las variables previsibles, tanto dinerarias

como en

38

especie (sin incluir el ingreso a cuenta), excepto las contribuciones

Negocios y Dirección

empresariales a planes de pensiones, planes de previsión social empresarial y

mutualidades de previsión social que reduzcan la base imponible del Impuesto y los

atrasos que corresponda imputar a ejercicios anteriores.

A estos efectos, se presumirán retribuciones variables previsibles, como mínimo, las

obtenidas en el año anterior, salvo que concurran circunstancias que permitan acreditar

de manera objetiva un importe inferior.

Existe una regla especial para determinar la cuantía de las retribuciones en el caso de

trabajadores manuales que perciban sus retribuciones por peonadas o jornales diarios, de

acuerdo con la cual se tomará a estos efectos el resultado de multiplicar por 100 el

importe de la peonada o jornal diario.

Minoraciones

La cuantía total de las retribuciones anuales, anteriormente definida, se minorará en los

conceptos siguientes:

Reducciones por irregularidad:

Estas reducciones resultan aplicables en los siguientes supuestos:

-

Rendimientos, distintos de los derivados de los sistemas de previsión social, con

período de generación superior a dos años u obtenidos de forma notoriamente irregular

en el tiempo, en los términos y condiciones contemplados en el artículo 18.2 de la Ley del

IRPF y en el artículo 11 del Reglamento. La modificación introducida por la Ley de

Presupuestos Generales del Estado en este artículo 18.2 de la Ley del IRPF ha limitado la

cuantía del rendimiento sobre la que se aplica la citada reducción a un importe no

superior a 300.000 euros anuales.

-

Prestaciones en forma de capital de los sistemas públicos de previsión o protección

social,

incluidas

las

procedentes

de

las

mutualidades

generales

obligatorias

de

funcionarios, los colegios de huérfanos y otras entidades similares, en los términos y

condiciones previstos en el artículo 18.3 de la Ley del IRPF.

-

Prestaciones en forma de capital de seguros colectivos que instrumentan

compromisos por pensiones, a las que resulte de aplicación lo previsto en la disposición

transitoria undécima de la Ley del IRPF.

39

Negocios y Dirección

-

Prestaciones en forma de capital de planes de pensiones, mutualidades de previsión

social y planes de previsión asegurados, a las que resulte de aplicación lo previsto en la

disposición transitoria duodécima de la Ley del IRPF.

Gastos deducibles.

Incluyen las cotizaciones a la Seguridad Social y a mutualidades generales obligatorias de

funcionarios, así como las detracciones por derechos pasivos y las cotizaciones a colegios

de huérfanos o entidades similares.

Reducción por obtención de rendimientos del trabajo.

3.1 Cuantía aplicable con carácter general.

El importe de esta reducción será la cantidad que en cada caso corresponda de las que se

indican en el siguiente cuadro.

CUADRO 2

Rendimiento

Neto

{1}

Hasta 9.180

Entre

9.180,01

13.260

Superior a 13.260

Reducción

4.080

y 4.080

-

0'35

x

(R.Neto

-

9.180)

2.652

{1} A estos efectos, el rendimiento neto es la cantidad que resulte de minorar la cuantía

total de las retribuciones en los conceptos señalados en los apartados 1 y 2 anteriores.

3.2 Incremento por prolongación de la actividad laboral.