Separando valor tiempo de dinero y riesgo en la valuación de

Anuncio

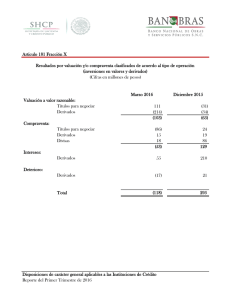

45 ANÁLISIS FINANCIERO Gastón Silverio Milanesi* Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR) Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) RESUMEN El Descuento de Flujos de Fondos Desagregados de Riesgos (DFFDR) es un método alternativo para la valoración de activos reales frente a Descuento de Flujos de Fondos (DFF) y Opciones Reales (OR). El DFFDR separa el valor tiempo del dinero y riesgo, el último calculado como el costo de seguros sintéticos aplicando la Teoría de los Pagos Contingentes. El valor de las primas sintéticas se deduce de los flujos para obtener flujos de fondos desagregados de riesgos (FFDR). El DFFDR permite: (a) captura lats opciones reales del proyecto; (b) identificar y cuantificar riesgos, midiendo eficacia de las políticas de administración del riesgo. La estructura del trabajo es: se introduce el modelo y su desarrollo formal. Son aplicados el DFF, OR y DFFDR en un caso de valoración de un proyecto de inversión en producción petrolera con opción de expansión. Se analizan resultados obtenidos y luego se presenta las principales conclusiones. Palabras claves: Valuación, Opciones Reales, Primas Sintéticas JEL code: G31, G32 ABSTRACT The Discount Cash Flows Decoupled Risks (DCFDR) is an alternative method for the valuation of real assets front the Discounted Cash Flow (DCF) and Real Options (RO). The DCFR separates the time value of the money and risk, the later calculated as the syntetic insurance’ costs applying the Contingent Claims Theory. The value of the syntetic primes is deduced from the flows to obtain Decouple Funds Flows (DFF). The DCFR allows: (a) to capture the project’ real options; (b)to identify and quantify risk, measurement the efficacy of policies risks management. The structure of the paper is: the model is introduced and its formal development. The DCF, RO and DCFDR are applied over a case of valuation an investment project of Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 46 ANÁLISIS FINANCIERO oil production with expansion option. The results obtained are analysed and then, the main conclusions are shown. Keywords: Valuation, Real Options, Syntetic Primes. JEL code: G31, G32 Recibido: 30 de agosto de 2014 Aceptado: 25 de septiembre de 2014 * Universidad Nacional del Sur. [email protected] 1. INTRODUCCIÓN El difundido método de descuento de flujos de fondos (DFF) determina el valor de la inversión, actualizando la corriente de flujos de fondos del proyecto a una tasa que contiene el valor tiempo del dinero y el riesgo de inversiones equivalentes sin considerar su flexibilidad estratégica. La estructura de la tasa de descuento supone una recompensa para los proveedores de fondos por tiempo y riesgo. El valor tiempo del dinero es representado por la tasa libre de riesgo y recompensa a los inversores por postergar corrientes de consumos actuales a cambio de consumos futuros. La prima por encima de la tasa libre de riesgo es la suma que un inversor adverso al riesgo demanda por la asunción de riesgos, y en teoría el mercado compensa pagando rendimientos en exceso similares a los retribuidos a inversiones de similares características. La difundida práctica de agrupar en una única medida como la tasa de actualización al valor tiempo del dinero y la prima por riesgo genera inconvenientes, tanto desde la perspectiva de valuación como administración del riesgo del proyecto. En materia de valoración actualizar flujos de fondos con una única tasa de actualización, implica no considerar las opciones del proyecto asumiendo: valuación de un proyecto o empresa en marcha, irreversibilidad de la inversión, ausencia de flexibilidad estratégica. Por ejemplo en el uso de la técnica de árboles de decisión, las alternativas estratégicas proyectadas representadas por las ramas del árbol son actualizadas erróneamente con tasa ajustada por riesgo de la firma (hurdle rate) (Smith y Nau; 1995)1 o la tasa estimada para el proyecto a partir de inversiones con riesgo similar; siendo esta la principal debilidad el enfoque ya que cada estrategia tiene su riesgo y su propio factor estocástico de actualización. Desde la perspectiva de la administración del riesgo, el método de DFF no permite explícitamente analizar la efectividad de las estrategias y tácticas implementadas (coberturas con seguros y derivados financieros y sintéticos). Esto es así debido a que el riesgo se consolida en una única medida; la prima por riesgo contenida en la tasa de actualización, cuando las diferentes fuentes de exposición a la incertidumbre deben ser identificadas, cuantificadas y descontadas de la corriente de flujos de fondos esperada. Muchos textos de valuación de empresas proponen alternativas donde la tasa estimada con el clásico modelo CAPM (Capital Assets Pricing Model), se incrementa apilando primas o ajusta el coeficiente beta, incorporando las características del contexto en el cual se radica la inversión o a los riesgos específicos del proyecto (Copeland, Koller y Murrin; 2000); (Pratt y Grabowski; 2008); (Damodaran; 2009); (Fernández; 2014)2. Nuevamente estos ajustes sobre la tasa son de uso común entre los practicantes y de efectividad en tanto y en cuanto se valore el activo sin considerar flexibilidad estratégica, es decir a sabiendas de las limitaciones inherentes del método DFF. Por el contrario la técnica de Opciones Reales (OR) permite capturar la flexibilidad estratégica del activo real, asimilando los diferentes caminos de acción a opciones financieras de compra-venta o combinaciones de las mismas. Las OR estiman el valor actual estratégico (VAE) del proyecto como la suma entre el valor actual tradicional (VAN) y el valor actual de las opciones reales del proyecto (VOR); (Trigeorgis; 1997). El valor ajustado por riesgo de los distintos caminos estratégicos surge de trabajar con el enfoque de neutralidad al riesgo (Wilmott; 2009). La valuación neutral al riesgo permite valorar derivados, proyectando o simulando recorridos Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... neutrales al riesgo del subyacente con el objeto de estimar los flujos de fondos terminales correspondientes a la opción. Estos son recursivamente actualizados a la fecha de valoración para, finalmente, ser promediados y obtener el valor intrínseco del derivado; por lo tanto, el valor promedio de los flujos de fondos esperados actualizados de la opción es el valor teórico de la opción, (Myers; 1977); (Pindyck; 1988); (Dixit y Pindyck; 1994); (Copeland y Antikarov; 2001); (Copeland y Tufano; 2004); (Mun; 2004); (Smit y Trigeorgis; 2004); (Smith; 2005). Las principales debilidades para su implementación, en particular para proyecto o empresas cerradas, residen en sus supuestos: (a) perfecta correlación entre la cartera activos financieros y distribución de probabilidad de los flujos de fondos del proyecto; (b) mercados completos; (c) no arbitraje que permiten la valuación neutral al riesgo (Wang y Halal; 2010)3. Como instrumento complementario de administración del riesgo, salvo el caso de las opciones arco iris (rainbow options)4, el riesgo del proyecto se resume en la medida de volatilidad suministrada por el activo financiero gemelo. Consecuentemente no son identificados y cuantificados específicamente los distintos riesgos a los cuales se encuentra expuesto el proyecto, constituyendo una limitación adicional. El trabajo propone un método alternativo para valorar proyectos descomponiendo riesgos denominado descuento de flujos de fondos desagregados por riesgos (DFFDR). Se caracteriza por descontar la magnitud monetaria de los riesgos sobre los flujos esperados con el fin de obtener flujos de fondos sintéticos desagregados de riesgos, actualizados a la tasa libre de riesgo. Como instrumento de valuación, el método incorpora algunas características del enfoque OR: (a) separar el riesgo y el valor tiempo del dinero, ya que el riesgo es computado en los flujos actualizados al tipo sin riesgo; (b) aplica la teoría de los pagos contingentes, con el fin de estimar el valor monetario de los riesgos a través del cálculo del costo correspondiente a la prima de seguros sintéticos, aplicable a riesgos no cubiertos con seguros financieros. Cuando la volatilidad se obtiene a partir de la observación de precios de mercado, el valor de la prima sintética es equivalente a una opción de venta financiera; (c) los premios sintéticos son factores de ajustes de los flujos de fondos que permiten obtener flujos de fondos sintéticos desagregados de ries- 47 gos5 (FFDR), (d) considera la flexibilidad estratégica del proyecto. Desde la mirada de la administración del riesgo en el proyecto presente importantes diferencias con el enfoque OR, ya que el riesgo no se resume en la medida volatilidad del activo financiero gemelo. Este se descompone a partir de las diferentes fuentes de exposición a la incertidumbre, por lo tanto el DFFDR también se erige como herramienta para los procesos de administración del riesgo. Las fuentes de exposición a la incertidumbre del proyecto son identificadas, cuantificadas, calculadas sus coberturas y finalmente valuada la prima sintética por riesgos, para luego descontarla del flujo. En la estimación del costo de las primas sintéticas incorpora coeficiente de aversión al riesgo (λ), que permite graduar el impacto del costo del seguro sintético sobre el flujo de fondos, en función a las actitudes frente al riesgo de los agentes La estructura del trabajo es la siguiente: en la siguiente sección se presenta el modelo DFFDR en general, y en particular la determinación del costo de la prima sintética correspondientes a tres fuentes riesgo: cierre temporal, definitivo y variación en los ingresos y costos del proyecto. Seguidamente el modelo se aplica para valorar un contrato de explotación de yacimiento petrolero con opción de expandir su producción, valorado con los métodos de DFF, OR y DFFDR con el fin de realizar un análisis comparativo. Luego se procede a sensibilizar y simular el coeficiente λ y analizar el impacto en el valor y la tasa de rendimiento del proyecto. Finalmente se exponen las principales conclusiones. 2. EL MODELO DFFDR (DESCUENTO DE FLUJOS DE FONDOS DESAGREGADOS POR RIESGO El modelo estima el valor del proyecto deduciendo de los flujos de fondos proyectados el valor de las primas sintéticas correspondientes a riesgos que no tienen un instrumento financiero de cobertura. Como resultado se obtiene una magnitud de flujos de fondos sintéticos desagregados de riesgos (FFDR) actualizados al tipo libre de riesgos, esto implica: (a) separar el tratamiento del riesgo respecto del valor tiempo del dinero; (b) evaluar la eficacia de las políticas de administración del riesgo con indicadores a partir de la identificación y cuantificación de las diferentes exposición a la incertidumbre. Los flu- Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 48 ANÁLISIS FINANCIERO jos de fondos desagregados por riesgos surgen de la diferencia entre los flujos de fondos proyectados y el valor de la prima de los seguros sintéticos destinados a cubrir riesgos del proyecto. El valor presente desagregado por riesgo correspondiente a los ingresos por ventas (VPDRV) es la diferencia entre los ingresos por ventas esperados menos el costo del seguro sintético por riesgos que afectan a los ingresos, actualizados a la tasa libre de riesgo, (1) En la ecuación anterior representa la sumatoria de valores correspondientes a seguros sintéticos (j) para cubrir los riesgos asociados a los ingresos en una fecha determinada (t) (2) El valor presente desagregado por riesgo de los costos (VPDRC) es la diferencia entre los costos esperados más el costo del seguro sintético; actualizado a la tasa libre de riesgo. (3) En la ecuación precedente representa la sumatoria de valores correspondientes a los seguros sintéticos (j) para cubrir los riesgos asociados a los costos en una fecha determinada (t) (4) La suma entre el valor actual de la corriente de ingresos y costos esperados ajustados por el costo de los seguros sintéticos frente a riesgos (ecuaciones 1 y 3) arroja como resultado el valor correspondiente al descuento de flujos de fondos desagregados por riesgos (ecuación 5 y 6), neto de la inversión It (5) (6) , (ecuación 7) representa el costo total del seguro o la prima por riesgos sintética a ser abonada, como la suma de los seguros sintéticos por riesgos en los ingresos y los costos (ecuaciones 2 y 4) para un periodo determinado (t), (7) Obtenido el valor del DFFDR, se puede calcular la tasa ajustada por riesgo del proyecto a la cual se deberían descontar los flujos de fondos proyectados tradicionales utilizados en el modelo DFF. Esta se obtiene iterando sobre la siguiente ecuación, (8) Conforme fue expuesto, el enfoque deduce de los flujos de fondos proyectados el valor de las primas sintéticas vinculados los riesgos que se encuentran expuestos los proyectos Las primas representan el costo de los seguros y al respecto existen dos categorías: financieros y sintéticos. Los primeros se integran por todos los instrumentos financieros de cobertura que se encuentran disponibles en el mercado. Sus respectivas primas constituyen los costos por el seguro a ser descontado del flujo de fondos esperados. Los segundos son instrumentos sintéticos, en donde el valor de la prima (costo) a descontar en el flujo de fondos representa la compensación esperada por el inversor como consecuencia de asumir el riesgo. Las primas de los seguros sintéticos en los proyectos de inversión compensan ante potenciales pérdidas en los flujos de fondos esperados. Dentro de las contingencias, las que con mayor frecuencia se puede encontrar: a) Cierres definitivos de la empresa con pérdidas del valor actual de los flujos de fondos b) Cierres temporales de la empresa con pérdidas de ingresos durante el periodo de tiempo frente al cese de actividades, c) Disminución en las ventas generadas por factores endógenos o exógenos6 a la firma ; incremento de los costos o gastos generados por factores endógenos o exógenos7 a la firma ( ) Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... 49 Los flujos de ingresos esperados ajustados por riesgo, y los gastos esperados ajustados por riesgos, costos y gastos, por encima de los costos y gastos ~ esperados C t es, se asemejan a la corriente de ingresos y costos sintéticos sin riesgo del proyecto. El flujo de fondos esperado sintético desagregado de riesgos (FFDR) es igual a . (12) El valor del seguro sintético da potencial para cubrir la pérdi- se obtiene de la siguiente igualdad; (Embretchs, 2000). En ella u es la función de utilidad del decisor para un riesgo específico8 y el operador de expectativas. Por la desigualdad de Jensen la concavidad de la función de utilidad u conduce a la siguiente expresión; (9) Considerando al desvío estándar una métrica que aproxima razonablemente el riesgo para el inversor, el valor de la prima sintética se expresa de la siguiente manera; (Espinoza; 2014), (10) Para agentes neutrales al riesgo con la función de utilidad lineal (λ =0), el premio por el seguro sintético es ~ igual al valor esperado de la pérdida, P t 9. Definida la función de distribución de probabilidad de ingresos y costos en los flujos de fondos, la pérdida potencial en el flujo de fondos debido a una reducción de los ingresos ~ por ventas, por debajo de las ventas esperadas V t es, ~ Donde C t+ representa el incremento en los costos (estos son mayores a los esperados) generando una disminución de los flujos de fondos. Las expresiones anteriores pueden ser utilizadas para estimar el costo del seguro sintético que refleje las pérdidas provocadas en aumentos en costos y gastos o reducción en ingresos. Asimismo estas son equivalentes a opciones de venta que representan distribuciones de probabilidad acotadas por niveles mínimos de ventas y costos del proyecto). A continuación será estudiado el premio sintético por riesgo para tres casos indicados precedentemente: a) riesgo por cierre total, b) riesgo por interrupción parcial de las operaciones y c) riesgos por la suba (baja) en los precios de costos, gastos e ingresos. a) Estimación de costo del seguro sintético para reflejar pérdidas por cierre permanente: Por razones de simplicidad se supone flujos de fondos proyectados constante; vida finita del activo real y distribución binomial para la probabilidad de cierre perma~ nente (ρ). El valor inicial del proyecto M0 , decrece con el tiempo debido a que surge del valor actual de la corriente esperada de ingresos (constantes) para una vida finita (p.e duración de la concesión). El valor espe~ rado de la pérdida P t , desvío (σv ) y coeficiente de variación (cv ), correspondiente a la pérdida por cierre permanente es igual a; (13) (11) ~ En donde V t– representa el valor esperado de la pérdida o caída en ventas. La función de distribución de probabilidad correspondiente a una pérdida potencial en los flujos de fondos debido a un incremento en los (14) (15) La siguiente tabla expone el perfil del riesgo para cualquier periodo por cierre permanente: Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 50 ANÁLISIS FINANCIERO El costo de la prima sintética por riesgo de cierre definitivo es proporcional, para cada periodo de tiempo, al valor del proyecto, (16) (17) Como consecuencia de la relación inversa entre el valor de la prima y valor del proyecto, la primera decrece con el tiempo, suponiendo que la vida del proyecto tiene duración finita. Para estimar la prima sintética derivada por riesgo de cierre definitivo (ecuación 16), previamente se debe calcular el valor del proyecto. Para ello se debe estimar su valor inicial, (18) Donde F es el factor de actualización y α la tasa de actualización implícita. El valor del proyecto corres~ pondiente a cada periodo, Mt, surge de la siguiente expresión, (19) La tasa de actualización es la suma del tipo sin riesgo r y la prima por riesgo, (20) La tasa de actualización se supone constante cualquiera sea el periodo de tiempo. Conforme será ejemplificado en la próxima sección, para estimar la tasa de actualización implícita es menester determinar las primas por seguro sintético que ajustan los flujos de fondos esperados y esto se logra iterativamente. b) Estimación de costo del seguro sintético para reflejar pérdidas por cierre temporal: En este caso se supone que el cierre temporal tiene como efecto inmediato una pérdida en los ingresos por ventas, durante el tiempo que se mantenga el mismo. Suponiendo una distribución binomial, existe una probabilidad (ρ), de cierre temporal. El valor esperado de ~ las ventas V , es igual a: (21) La prima sintética por el riesgo de cierre temporal es función del nivel de ventas pero a diferencia del caso anterior su valor no es decreciente. Atendiendo al perfil del riesgo por cierre temporal, el valor esperado de la pérdida para cualquier periodo es ; el desvío estándar es de y coeficiente de variación de Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... 51 Como en el caso anterior, suponiendo que el desvío estándar es la medida apropiada para cuantificar el riesgo, el valor de la prima sintética por el riesgo de cierre temporal es igual a ción de opciones de Black-Scholes (BS), (Black y Scholes; 1972). Para el caso de los costos y gastos, el valor de la prima sintética para la cobertura del riesgo al alza de precios es igual; (22) (24) ~ Donde Ct representa costos y el factor de ajuste por riesgo es c) Estimación de costo del seguro sintético para reflejar pérdidas por variaciones de ingresos y costos: En este caso el valor de la prima sintética se encuentra condicionado por las fluctuaciones en los precios de venta y costos del producto. En este caso, el seguro pone un piso a las fluctuaciones negativas en los ingresos por venta y techos a las fluctuaciones positivas en costos y gastos. El seguro para la baja en los ingresos está explicado por una estrategia donde se combinan opción de venta y compra para los ingresos y costos respectivamente. Suponiendo que el subyacente (ingresos por ventas y costos más gastos) sigue un comportamiento del tipo proceso geométrico browniano (GBM), los insumos del modelo están dados por la volatilidad y precios de mercado. El valor del seguro sintético anual es igual a, (23) ~ Donde Vt representa ventas por periodo y representa el factor de ajuste por riesgo, equivalente a una posición larga en una opción de venta (put). Los términos N(.) son los mismos que en el tradicional modelo de valora- , equivalente a una opción de compra (call). Suponiendo que los ingresos y costos se correlacionan perfectamente, el valor de la prima por riesgo sintético por variación de precios es igual al valor de una posición larga sobre opción de venta en los flujos de fondos; ; por lo tanto la posición neta de la cobertura es igual a 3. UN CASO DE APLICACIÓN A continuación se procede a ilustrar el funcionamiento del DFFDR a través de un caso. Este consiste en determinar la factibilidad y viabilidad económica correspondiente a un contrato de concesión de extracción de petróleo y derivados por un lapso de 10 años. En el contrato se plantean dos etapas de extracción con sus correspondientes inversiones: en la primera etapa se estipula un nivel de producción de 8,82 millones de barriles anuales, que en la actualidad (t=0) representa ventas (V) por u$90010 millones. El nivel de explotación planteado requiere de una inversión inicial (I) de u$500 millones en activos fijos proyectándose costos de operación (CO), incluyendo las regalías al sector público cedente del derecho de explotación, de un 91% sobre ingresos. Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 52 ANÁLISIS FINANCIERO En la segunda etapa se plantea la opción de duplicar el nivel de producción (17,6 millones de barriles anuales) a partir del cuarto año (t=4). La inversión incremental requerida es de (ΔI) de u$ 600 millones y se espera que los costos de operación de la producción incremental se reduzcan en un 11%. La tasa de costo de capital para proyectos de riesgo equivalente utilizada por el concesionario, (k) es del 20%, la tasa libre de riesgo (r) es del 5% y se espera una tasa de inflación promedio durante la vida del contrato, (p) del 5% anual, como factor de ajuste de los ingresos y costos del proyecto. La volatilidad correspondiente a los flujos se encuentra explicada por la variabilidad esperada correspondiente al precio del producto y sus derivados, a los efectos del caso se supone del σ=60%. Un análisis del negocio y su exposición a riesgos más detallado lleva a la conclusión que los principales riesgos a los que se encuentra expuesto el proyecto son: variación precio de venta del producto, incremento de costos, suspensión parcial y total de la producción y pasivos ambientales. Con esta información serán estimados el valor ajustado por riesgo comparando los enfoques de Descuento de Flujos de Fondos (DFF), Opciones Reales (OR) y Descuento de Flujos de Fondos Desagregado por Riesgos (DFFDR). 3.1. Descuento de Flujos de Fondos (DFF) El enfoque del DFF supone irreversibilidad de las inversiones y no considera la flexibilidad propia de las características del negocio. Esto conlleva a considerar en la valoración del negocio desde el inicio (t=0) que expandir la capacidad productiva comprometiendo inversiones incrementales, deja de ser una opción para pasar a constituirse en un compromiso. Así el perfil de flujos de fondos del VPN supone que las inversiones se llevan a cabo, conforme surge de la siguiente tabla: Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... 53 Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 54 ANÁLISIS FINANCIERO El valor presente neto de la primer etapa es negativo en ciento quince mil novecientos millones (-$115,90) por lo que el concesionario no debería llevar adelante el proyecto. Conforme fue expuesto el DFF supone irreversibilidad y no opcionalidad, por lo tanto un análisis integral del contrato requiere considerar por separado y en forma conjunta el valor de la segunda etapa. A continuación se estima el valor correspondiente a la etapa de expansión. En la tabla precedente se obtiene el valor presente producto de actualizar los flujos de fondos proyectados (tabla 3), utilizando la misma tasa ajustada por riesgo para todas las estrategias (primera etapa de inversión, segunda etapa de expansión). El hecho de utilizar el mismo factor de actualización es la principal limitación del DFF, estimar una tasa apropiada a cada estrategia requiere del uso del enfoque de opciones reales11. 3.2 Opciones Reales (OR) Aplicar el enfoque de OR en la valoración del proyecto requiere primero identificar la opción, su propiedad y el proceso estocástico que sigue el subyacente . Para el caso bajo estudio se proyecta la posibilidad de expandir la producción en el cuarto periodo. Esta flexibilidad en términos de opciones reales se conoce como opción de expansión (Mc Donal y Siegel; 1986); (Pindyck; 1988); (Trigeorgis y Mason; 1987). Esta opción real simple asemeja su interpretación y tratamiento a una opción financiera de compra (call). El propietario total de la opción es el concesionario y los flujos de fondos libres El valor presente neto de la segunda etapa es positivo arrojando un resultado de ciento cinco mil quinientos millones ($105,50), concluyendo de que es conveniente expandir la producción. No obstante, la segunda etapa se encuentra condicionada a la primera. Continuando con el tradicional criterio del valor actual, no se debería llevar adelante el negocio, ya que el valor actual de su corriente de flujos de fondos destruye valor. En efecto la suma del DFF correspondiente a cada etapa arrojan un resultado negativo de diez millones cuatrocientos mil (-$10,4). expuestos en la tabla 4 (etapa 2) desde t=4 hasta t=10 sigue un proceso geométrico browniano (GBM). En su estimación se aplica el modelo BS12, (25) Los parámetros del modelo son los siguientes: valor del subyacente se supone representado por el valor actual de los flujos de fondos libres correspondiente al proyecto en la segunda etapa13, V0= $452,72; precio de ejercicio representado por la inversión incremental ΔI=$600; volatilidad del subyacente del σ=60% y el tipo sin riesgo r=5%. El valor de los coeficiente es de: d1=0.2861; d2=-0.7530; N(d1)=0,6126; N(d2)=0,2257. El valor de la opción real es de $160,81 y el valor actual estratégico del proyecto en un todo surge de la siguiente ecuación; VAE=VAN+VOR (26) De la suma entre el valor presente de la etapa 1 y el valor de la opción real se obtiene un valor actual estratégico de $44,9014. Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... Además de las limitaciones vinculadas con la necesidad de activos financieros réplicas o gemelos y la necesidad de mercados completos, el enfoque de opciones reales en general supone que los riesgos del negocio se resumen en el desvío estándar de los flujos de fondos. 3.3. Descuento de Flujos de Fondos Desagregado de Riesgos (DFFDR) El primer paso en este enfoque consiste en determinar las principales fuentes de incertidumbre que se encuen- En relación al riesgo de mercado, se supone que la volatilidad precios producto-insumos es la misma que la utilizada para la valoración con opciones reales, σ=60%. Respecto de los riesgos operativos, se dispone de información vinculada a proyectos de similar envergadura y contexto de radicación de la inversión; donde se estima que la probabilidad de interrupción temporal de actividades a causa de eventos de orden tecnológicos, logísticos o hechos fortuitos o de fuerza mayor es de ρ= 2% constante para todos los periodos. La probabilidad de cierre permanente atribuible a los hechos fortuitos o de fuerza mayor es de ρ=0.01% constante en todos los periodos. En caso de cierre definitivo, se genera una pérdida de u$2.000 millones en concepto de pasivos ambientales por el daño potencial que originan en el medio ambiente los desechos y equipos no utilizables. Respecto del factor de aversión, se supone un valor λ17=0,5, el cual luego será sensibilizado y simulado a 55 tra expuesto el proyecto. Del estudio de las características del negocio y contexto se identifican los siguientes riesgos: (a) mercado, explicado por la volatilidad precio de venta del producto y de los insumos15; (b) operativos originados en interrupciones de las operaciones en forma temporal o definitiva causada por eventos del orden tecnológico –logística, abastecimiento o hechos fortuitos de fuerza mayor16; (c) pasivos ambientales a ser indemnizados en el caso de cierre permanente y abandono del proyecto. A partir de la información disponible se procede a cuantificar la exposición a los riesgos enunciados; los efectos de analizar las relaciones entre DFFDR y tasa de rendimiento del proyecto. A continuación se procede a estimar el valor sin expansión, con expansión y total con sus respectivos riesgos. 3.3.1. Flujos de fondos descompuestos por riesgo (FFDR) etapa 1 (sin expansión) En las siguientes tablas se procede a cuantificar cada uno de los riesgos identificados que afectan los flujos de fondos del proyecto. En la columna conceptos se identifican las ecuaciones empleadas y su correspondiente valor durante la vida del contrato de concesión calculada sobre la base de los datos suministrados en la presente sección. En la siguiente tabla se procede a estimar costo del seguro sintético para realizar el ajuste en los flujos de fondos a partir del riesgo de cierre temporal (ecuaciones 14, 15, 21 y 22); Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 56 ANÁLISIS FINANCIERO Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... 57 Estimar el costo del seguro sintético por el riesgo de mercado en los flujos requiere en primer lugar, calcular el valor de los factores N(.) para cada periodo, conforme surge de la tabla 9. del seguro sintético para cubrir un alza en el precio de costo (techo). La opción de compra (call) opera como un seguro contra la suba en los costos operativos Seguidamente se procede a aplicar las ecuaciones 23 y 24, en este caso el instrumento de administración del riesgo es una estrategia de opciones de compra-venta generando pisos y techos. mar el costo neto del riesgo por pérdidas originadas en las variaciones de precios de mercado. Este surge de la suma de los riesgos en los precios de venta y costos; . En la tercera fila de la tabla se expone el valor del costo del seguro sintético ante una baja de precio de venta (piso). La opción de venta (put) opera como seguro contra la baja del precio del petróleo, consecuentemente el valor total del seguro en cada periodo es igual a . La cuarta fila estima el valor del costo Estimado el factor de actualización, cuyo valor asciende a 5,01005% se está en condiciones de estimar el valor en el momento inicial del proyecto . Finalmente, la quinta fila surge de esti- Para estimar el valor del costo del seguro sintético por cierre permanente primero se debe estimar el valor actual por periodo de los ingresos perdidos (M), es decir los beneficios netos esperados a generar por el proyecto. Para ello primero se debe estimar el factor de actualización (ecuaciones 18, 19 y 20); El costo de riesgo por los pasivos ambientales se expone en la siguiente tabla, donde el valor del mismo surge del producto entre la probabilidad de ocurrencia del cierre definitivo y el valor total del pasivo ambiental a indemnizar; Seguidamente se procede a estimar el costo del riesgo por cierre definitivo (ecuaciones 13, 14, 15, 16 y 17). Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 58 ANÁLISIS FINANCIERO Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... Finalmente se expone el estado de flujos de fondos proyectados ajustados por los valores correspondientes al costo del seguro sintético para los ingresos como los costos (ecuaciones 2 y 4); 3.3.2. Flujos de fondos descompuestos por riesgo (FFDR) etapa 2 (expansión). A continuación se presentan las tablas correspondientes a la estimación de los flujos de fondos proyectados correspondientes a la etapa 2 (expansión) y los costos de los seguros sintéticos, estimados a partir del periodo cuatro. La metodología empleada para su determinación y exposición es similar a la utilizada en la etapa 1. A continuación los cálculos para estimar el costo del seguro sintético por cierre temporal. Con similares consideraciones a las expuestas en el punto anterior, se estima el riesgo de mercado. Por cuestiones de economicidad de espacio solamente se presenta la tabla con la determinación del mismo. Suponiendo perfecta correlación entre ingresos y costos este se estimó a partir de aplicar el valor de la opción de venta sobre el flujos de fondos libres (ecuación 24). Para estimar el riesgo por cierre temporal son utilizados los datos de la tablas 11 y 12, donde el valor actual para cada periodo de la pérdida en el caso de cierre definitivo se presenta a partir del tercer año (momento donde se 59 concreta la inversión incremental correspondiente a la fase expansión). La tabla precedente sirve de soporte para estimar el costo del riesgo por cierre definitivo. Los costos de los pasivos ambientales esperados son una suma fija, nuevamente ascienden a u$0,20 millones. Nuevamente el flujo de fondos desagregado por riesgos correspondiente a la etapa dos (ecuaciones 2 y 4) es el siguiente; 3.3.3. Descuento de Flujos de Fondos Descompuestos por Riesgo por etapa y Tasa de Rendimiento Implícito (IRR). Finalmente para estimar el DFFDR de las etapas 1(sin expansión) y etapa 2 (con expansión) se aplica la ecuación 6, donde los FFDR se actualizan al tipo sin riesgo. El valor total surge de la suma algebraica de los valores presentes en cada etapa ($73,33 millones= –$50,58 millones + 123,91 millones) o de sumar directamente los FFDR (tablas 15 y 21) y actualizarlos al tipo sin riesgo. La tasa implícita de rendimiento en por cada etapa del proyecto se obtiene por un proceso de iteración conforme reza en la ecuación 8. Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 60 ANÁLISIS FINANCIERO Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... 61 Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 62 ANÁLISIS FINANCIERO Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... 3.4. Anatomía del riesgo: Sensibilidades y simulación frente a diferentes niveles de aversión al λ) riesgo (λ En esta sección se procederá a sensibilizar el coeficiente λ, conforme fue expuesto el mismo representaría el La relación DFFDR-grado de aversión λ es negativa producto de que, la relación valor costo del seguro sintético aplicable a ingresos y costos (ecuación 10) y aversión al riesgo es positiva. Para reforzar los resultados anteriores calculo la tasa a y la prima por riesgo θ para una tasa libre de riesgo del 5%; (ecuación 8). Consecuente con el comportamiento de la tabla anterior a mayor aversión mayor tasa de actualización, incre- 63 grado de aversión al riesgo del agente. En el caso de inversores neutrales al riesgo su valor extremo es de cero y 1 para el inversor con máximo grado de aversión al riesgo18. Por ello será sensibilizado el DFFDR en sus diferentes etapas, (coeficientes λ, filas) suponiendo constante el tipo sin riesgo. mentándose el ajuste por los riesgos del proyecto. Se puede apreciar que el mayor ajuste por riesgo en la tasa se verifica en la segunda etapa. Si bien en esta se genera la oportunidad de crecimiento mediante la expansión de su capacidad productiva, paralelamente se concentra el mayor riesgo de negocio debido a la irreversibilidad de la inversión. También se simuló la variable λ19, con el objeto de generar los estadísticos descriptivos relativos a los posibles VPDR del proyecto; Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 64 ANÁLISIS FINANCIERO La simulación devengó los parámetros estadísticos media y desvío, con el fin de estimar, para cada etapa, las probabilidades de que el valor actual supere un valor x. En estos casos para la etapa 1, la probabilidad que sea mayor a cero (Pr [DFFDR1=0]); en las etapa 2 y total la probabilidad de que el valor sea mayor que el valor medio; (Pr [VPDR2= E(DFFDR2)]) y (Pr [DFFDR= E(DFFDR)]). Conforme surge de la tabla, para el DFFDR1; no existe probabilidad de valores positivos del proyecto. Se puede interpretar que para la concreción del mismo es condición necesaria que exista una segunda etapa, con sesgo positivo respecto de los valores, donde la probabilidad de superar el valor medio es del 85%. El DFFDR total presenta una probabilidad del 58% de superar el valor promedio y del 100% de ser mayor que cero. 4. CONCLUSIÓN El DFFDR propone una metodología alternativa en donde el valor tiempo del dinero es tratado independientemente del riesgo. En efecto el ajuste por riesgo se computa en los flujos de fondos proyectados, a partir de descontar el costo de los seguros sintéticos que cubren la exposición a la incertidumbre del proyecto. Pero no se debe confundir con el método de flujos de fondos equivalentes ciertos (CE), en donde el factor de ajuste es global y depende de la función de utilidad del agente. Este método incorpora el riesgo del proyecto mediante el valor de las primas por cobertura de riesgos, originadas en seguros financieros o sintéticos. Los primeros se deducen como un costo explícito del flujo de fondos mientras que el valor de los segundos se calcula a partir del valor de la pérdida esperada según la distribución de probabilidad del evento a cubrir y el grado de aversión al riesgo del agente. Asimismo el DFFDR separa el factor tiempo del riesgo, brindándole a este un tratamiento independiente y acorde a las estrategias (opciones) del proyecto. Y en este punto se constituye en una propuesta superadora y complementaria del método de DFF. Este supone una tasa ajustada por riesgo cuyo crecimiento se supone atado al transcurso del tiempo y aplicable a todas las ramas y alternativas estratégicas proyectadas en un árbol de decisión. Igual que en las Opciones Reales (OR) el método captura la flexibilidad estratégica del proyecto pero se diferencia en el tratamiento del riesgo, el DFFDR desagrega el Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... riesgo no lo resume en un solo factor; la volatilidad del subyacente. Finalmente el DFFDR cumple con un doble propósito: desde la perspectiva de la valuación separa valor tiempo del dinero del riesgo, dando tratamiento diferencial a las dimensiones indicadas; desde el punto de vista de la administración del riesgo permite identificar y cuantificar los factores de exposición y medir la eficacia de las políticas implementadas. Por lo tanto es un método a tener en cuenta al momento de valorar proyectos de inversión sin activos financieros réplica en el mercado financiero y con flexibilidad estratégica. BIBLIOGRAFÍA Black, F. y Scholes, M., 1972. The Valuation of Options Contracts and a Test of Market Efficiency. Journal of Finance, Mayo.pp. 399-418. Brandao, L., Dyer, J. y Hahn, W., 2005. Using Binomial Decision Trees to Solve Real Options Valuations Problems. Journal of Decision Analysis, Issue 2, pp. 69-88. Brandao, L. y Dyer, J., 2009. Projetos de Opcoes Reis com Incertezas Correlacionadas. Revista de Administracao e Contabilidade da Unisinos, Issue 1, pp. 19-26. Brous, P., 2011. Valuing an Early-Stage Biotechnology Investment as a Rainbow Option. Journal of Applied Corporate Finance, 23(2), pp. 94-103. Carmichael, D. y Hersh, A. y Praneeth, P., 2011. Real Options Estimate Using Probabilistic Present Worth Analysis. The Engineering Economist, Volume 56, pp. 295-320. Chance, D., 2007. A Synthesis of Binomial Option Pricing Models for Lognormally Distributed Assets. SSRN http://ssrn.com/abstract=1523548, pp. 1-25. Copeland, T. y Antikarov, V., 2001. Real Options. 1 ed. New York: Texere LLC. Copeland, T., Koller, T. y Murrin, J., 2000. Valuation: Measuring and Managing the Value of Companies. 3 ed. New York: Wiley. 65 Dixit, A. y Pindyck, R., 1994. Investment under Uncertainty. 1 ed. New Jersey: Pricenton University Press. Embretchs, P., 2000. Actuarial versus financial pricing of insurance. Journal of Risk Finance, 1(4), pp. 17-26. Espinoza, R., 2014. Separating project risk from the time value of money: A step foward integration of risk management and valuation of infraestructure investments. Journal of Project Risk Management, 32(6), pp. 1056-1075. Fernández, P., 2014. Valoración de Empresas y Sensatez. Tercera ed. Barcelona: IESE Business School-Universidad de Navarra. Hamada, R., 1977. Discussion on “Capital budgeting and the CAPM: good news and bad news". Journal of Finance, 32(2), pp. 333-336. Mc Donal, R. y Siegel, J., 1986. Investment and the Valuation of Firms when here is an Option to Shut Down. International Economic Review, Issue 26, pp. 321-349. Milanesi, G., 2011. Fuentes de Incertidumbre, Probabilidades Condicionales y la Opción de Abandono en Activos Reales. Escritos Contables y de Administración, 2(1), pp. 43-71. Milanesi, G., 2013. Teoría de Opciones: Modelos específicos y aplicaciones para valorar estrategias, activos reales e instrumentos financieros. Primera ed. Bahía Blanca: Editorial de la Universidad Nacional del Sur. REUN. Mun, J., 2004. Real Options Analysis: Tools and Techniques for Valuing Strategic Investment and Decisions. 1 ed. New York: Wiley. Myers, S., 1977. Determinants of Corporate Borrowing. Journal of Financial Economics, Issue 5, pp. 147-176. Nielsen, L., 1992. Understanding N(d1) and N(d2): risk adjusted probabilities in the Black-Scholes model. [Online] Available at: http://www.ltnielsen.com/wp-content/uploads/ Understanding.pdf [Accessed 08 05 2014]. Pindyck, R., 1988. Irreversible Investment, Capacity Choice and the Value of the Firm. American Economic Review, Issue 78, pp. 969-985. Pratt; S. y Grabowski, R., 2008. Cost Of Capital: Applications and Examples. 3 ed. New Jersey: John Wiley & Sons. Copeland, T. y Tufano, P., 2004. A Real World to Manage Real Options. Harvard Business School Review, Issue 82, pp. 90-99. Robichek, A. y Myers, S., 1966. Conceptual problems in the use of risk-adjusted discount rates. Journal of Finance, 23(2), pp. 727-730. Damodaran, A., 2009. The Dark Side of Valuation: Valuing Young, Distressed and Complex Business. Second ed. s.l.:Prentice Hall. Smit, H. y Trigeorgis, L., 2004. Strategic Investment: Real Options and Games. 1 ed. New Jersey (Estados Unidos): Princeton University Press. Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 66 ANÁLISIS FINANCIERO Smith, J. y Nau, R., 1995. Valuing Risky Projects: Option Pricing Theory and Decision Anaysis. Management Science, Issue 5, pp. 795-816. Smith, J., 2005. Alternative Approach for Solving Real Options Problems. Decision Analysis, Issue 2, pp. 89-102. Trigeorgis, L.; Mason, S, 1987. Valuing Managerial Flexibiliy. Midland Corporate Finance, Volume 5, pp. 14-21. Trigeorgis, L., 1997. Real Options: Managerial Flexibility and Strategy in Resource Allocations. 2 ed. Cambridge: MIT Press. Wang, A. y Halal, W., 2010. Comparision of Real Asset Valuation Models: A Literature Review. International Journal of Business and Management, Issue 5, pp. 14-24. Wilmott, P., 2009. Frequently Asked Questions in Quantitative Finance. Segunda ed. United Kingdom: John Wiley & Sons. Notas 1.- Esta es la principal ventaja y diferencia entre el enfoque de opciones reales y los árboles de decisión como técnica de valoración. Estos últimos aplican el criterio de VPN y utilizan la misma tasa ajustada por riesgo para actualizar los flujos de fondos de las diferentes ramas. Las ramas representan acciones derivadas de las decisiones que adopta la gerencia, condicionadas por los escenarios (estados de la naturaleza) proyectados. Las estrategias (cursos de acción) no están expuestas a los mismos riesgos, por lo tanto utilizar el mismo factor de actualización supone sobre (sub) valuar el proyecto (Trigeorgis; 1997); (Copeland y Antikarov; 2001). 2.- Modelos como el CAPM y sus derivaciones, en principio, son efectivos para estimar el rendimiento esperado de activos financieros integrantes de una cartera diversificada hasta el punto de lograr eliminar el riesgos idiosincrásico de los mismos y asumiendo solamente riesgo sistémico. Cuando se evalúa invertir en activos reales como proyectos de inversión en infraestructura, concesiones para explotar derechos de uso, emprendimientos start-up de base tecnológica o empresas en marcha que no hacen oferta pública de su capital, la diversificación no se puede llevar eficientemente. Los ajustes ad-hoc apilando primas, a menudo obedecen a heurísticas que derivan en prácticas de los profesionales intervinientes en los proceso de valoración, para reflejar el mayor (menor ) riesgo asociado a los flujos, cuando no existen precios de mercado de los riesgos a los que se encuentra expuesto el proyecto. 3.- No obstante existen soluciones alternativas ante la falta de activos financieros gemelos, suponiendo que el valor obtenido mediante el método de DFF representa el precio del proyecto a ser negociado en un mercado completo y estimando la volatilidad empleando la simulación Monte Carlo, como acontece con el enfoque MAD (Marketed Asset Disclaimer); (Copeland y Antikarov; 2001); (Brandao; Dyer y Hahn; 2005); (Smith; 2005). 4.- La resolución de las opciones reales con múltiples fuentes de riesgos utiliza modelo multinomiales para proyectar el recorrido de las variables aleatorias y supuestos respecto de la correlación entre las diferentes fuentes de riesgos. No obstante no existe un tratamiento diferencial de las fuentes de riesgo, por lo general se suponen movimientos ascendentes y descendentes de las mismas (Brandao y Dyer; 2009); (Milanesi; 2011); (Brous; 2011); (Milanesi; 2013). 5.- El DFFDR puede entenderse como una extensión del método equivalentes ciertos (CE, certain equivalent), (Robichek y Myers; 1966). El CE toma directamente los conceptos de la Teoría de la Utilidad siendo una herramienta más sólida desde el punto de vista teórica que el ajuste en la tasa de actualización (VAN, valor actual neto) (Hamada; 1977). No obstante su principal limitación la constituye su implementación, dada las complicaciones para aplicar los conceptos de la Teoría de la Utilidad y derivar el coeficiente de reducción de los flujos de fondos riesgosos para convertirlos en flujos de fondos ciertos. 6.- En el caso de las ventas se puede citar como factor endógeno causal de riesgo aplicar estrategias de promoción, logística, precio o producto no acertadas. Exógenamente la reducción de ventas puede atribuirse a incrementos en los precios del producto, ingreso de competidores, nuevos productos sustitutos o eventuales integraciones, sin perjuicio de nuevas regulaciones que afecten las condiciones normales de comercialización del bien. 7.- Se puede citar como factor endógeno el uso ineficiente de los recursos o factores de la producción, incremento los costos de la firma. Los factores exógenos están dados por incremento en los precios de los insumos, regulaciones que afectan precio o disponibilidad de los insumos utilizados en el proceso productivo. 8.- Se pueden utilizar distintas funciones de utilidad, u, dependiendo de las características del agente y su grado de aversión al riesgo. 9.- Debido a la inexistencia de concavidad (aversión) o convexidad (efecto) al riesgo. 10.- Para estimar las ventas iniciales se toma como referencia el precio del barril WTI u$102 al 7/6/2014. 11.- Los precios por los riesgos surgen de la información suministrada por los precios, los títulos negociados en el mer- Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67 SEPARANDO VALOR TIEMPO DE DINERO Y RIESGO EN LA EVALUACIÓN DE PROYECTOS ... cado de capitales informan sobre el riesgo de invertir en el activo real (empresa) sin considerar las alternativas estratégicas u opciones. Por lo tanto la tasa ajustada por riesgo para las estrategias alternativas a la de la empresa en marcha con un comportamiento pasivo de la administración no es suministrada por el mercado financiero. El enfoque de opciones reales asimila las alternativas estratégicas a opciones financieras y permite valuar la flexibilidad estratégica del negocio. Si se quiere estimar la tasa ajustada por riesgo apropiada a la estrategia, primero se debe estimado el valor intrínseco de la opción real; luego es posible estimar la tasa de actualización acorde a la estrategia en cuestión, a partir del cociente entre el valor terminal de la opción y el valor inicial (Smith y Nau; 1995). 12.- Los parámetros del modelo son ; de que . Donde N(d1 ) es la probabilidad de que el valor del subyacente este por encima del precio de ejercicio. N(d2 ) es la probabilidad de que la opción será ejercida (Nielsen, 1992); (Carmichael, D.-Hersh, A. Praneeth, P. (2011). 13.- Suponer que el valor actual de los flujos de fondos del proyecto sustituye el precio mercado, en el caso de inexistencia de activos financiero gemelo, implica asumir: (a) el valor actual del proyecto representa el precio al que este se negociaría; (b) mercados financieros completos, conforme lo plantea el enfoque MAD (Marketed Asset Disclaimer) (Copeland y Antikarov; 2001). Cabe destacar que una de las principales debilidades del enfoque de opciones reales, para su aplicación, reside en la falta de completitud del mercado; donde los activos financieros y sus combinacio- 67 nes en carteras deben replicar todos los riesgos. Consecuentemente los principales insumos de los modelos de opciones: la volatilidad y valor del subyacente deberían surgir de los precios del título en el mercado financiero (Wang y Halal; 2010). 14.- VAE=-$115,90+$160,8 15.- En el caso bajo estudio se supone que la variabilidad precios correspondientes a producto e insumos tiene un valor de 1. 16.- Los riesgos operativos originados por eventos de índole tecnológico-logísticos pueden darse por la inexistencia en el medio de insumos para atender desperfectos en el funcionamiento correspondientes a los activos fijos, dado por la importante especificidad técnica del activo en cuestión. Aquellos originados por cuestiones de abastecimiento, por ejemplo residen en la falta de disponibilidad suficiente de energías (gas-electricidad) para el funcionamiento de los equipos. Los hechos fortuitos o de fuerza mayor está explicados por cambios radicales, respecto del entorno existen a fecha de evaluación del proyecto, en el marco contractual en particular o en general en las condiciones jurídicas, políticas o sociales relativas a la localización geográfica de la inversión. 17.- También puede considerarse como un factor de corrección contra errores en la estimación de la pérdida estimada (Espinoza; 2014). 18.- Los valores en el intervalo [0,1] determinan los distintos grados de aversión al riesgo correspondientes al agente 19.- Se utilizó la función =ALEATORIO () de Microsoft Excel ® sobre el valor de λ, simulando entre 0 y 1 y generando una tabla con 1000 repeticiones de los resultados para el DFFDR y valores actuales en cada etapa. Gastón Silverio Milanesi: Separando valor tiempo de dinero y riesgo en la valuación de proyectos. El descuento de flujos de fondos desagregados por riesgo (DFFDR). Separating time value of the money and risk in project‘s valuation: The Discount Cash Flow Decouple Risks (DCFDR) Análisis Financiero, n.º 126. 2014. Págs.: 45-67