Reforma fiscal V

Anuncio

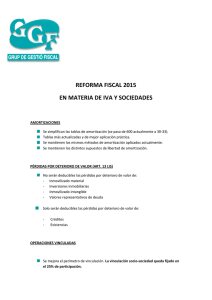

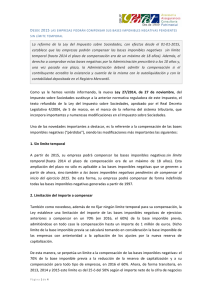

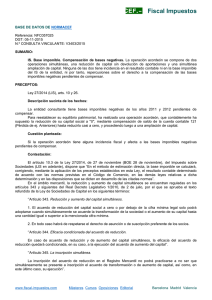

Circular informativa nº 2014/14 Sabadell a 20 de noviembre de 2014 Estimado cliente, Continuamos con una nueva entrega del especial monográfico que hemos preparado desde Agper Economistes i Advocats SLP sobre la reforma fiscal. Hoy nos centraremos en las novedades en materia del Impuesto de Sociedades. Las novedades fiscales en materia del Impuesto de Sociedades entrarán, con carácter general, en vigor el próximo 1 de enero de 2016. Por lo tanto, no afectarían los impuestos de los ejercicios 2014 ni 2015. 24 CAMBIO DE LA TRIBUTACIÓN DE LAS SCP Las Sociedades Civiles Privadas (SCP) que lleven a cabo una actividad económica pasarán a tributar por el Impuesto de Sociedades. Se establece un régimen fiscal transitorio para aquellos socios de Sociedades Civiles Privadas que deseen disolver las mismas como consecuencia de este cambio tributario. 25 CAMBIO EN LOS TIPOS IMPOSITIVOS El tipo general del Impuesto de Sociedades que actualmente es del 30%, pasa a ser del 28% en 2015 y del 25% a partir de 2016. Las entidades de nueva creación que desarrollen una actividad económica (no patrimoniales) tributarán al 15% en los dos primeros ejercicios en los que tengan beneficios. Montserrat, 22-26, baixos. 08201 SABADELL Tel. 93 727 70 90 Fax 93 727 10 41 email. [email protected] Las entidades de crédito seguirán tributando al 30%. 26 LIMITACIÓN TEMPORAL DETERIORO DE ACTIVOS La pérdida de valor que se pueda producir en elementos del inmovilizado material, inversiones inmobiliarias o inmovilizado inmaterial no serán deducibles. Sólo serán deducibles las amortizaciones. La pérdida de valor de este tipo de activos más allá de las amortizaciones, por tanto, sólo será deducible cuando se pongan de manifiesto en una transmisión. Si tiene activos (inmuebles por ejemplo) sobrevalorados en el balance de su empresa le recomendamos, por tanto, que los deprecie antes de la entrada en vigor de la reforma porque sino ya no podrá hacerlo. 27 LIMITACIÓN OTROS GASTOS Queda establecida una limitación en los gastos de atenciones a clientes y proveedores del 1 por ciento sobre el importe neto de la cifra de negocios global de la empresa. 28 RESERVA DE CAPITALIZACIÓN L os contribuyentes sujetos al tipo general de gravamen o al del 30% podrán reducir su base imponible en un 10% del importe del incremento de sus fondos propios en la medida en que este incremento se mantenga durante un plazo de 5 años y se dote una reserva por el importe de la reducción, debidamente separada e indisponible durante estos 5 años. La reducción no podrá superar el 10% de la base imponible positiva previa a la reducción. Se trata de una medida para incentivar la capitalización de las sociedades y fortalecer sus balances. 29 BASES IMPONIBLES NEGATIVAS Las bases imponibles negativas que hayan sido objeto de liquidación o autoliquidación podrán ser compensadas con las rentas positivas de los períodos impositivos siguientes con el límite del 60 por ciento de la base imponible previa a su compensación. En todo caso, se podrán compensar en el período impositivo bases imponibles negativas por importe de 1 millón de euros. Para limitar que se adquieran entidades en pérdidas con la intención de aprovechar las bases imponibles negativas, se establece que no podrán ser objeto de compensación las bases imponibles negativas cuando concurran las siguientes circunstancias: Montserrat, 22-26, baixos. 08201 SABADELL Tel. 93 727 70 90 Fax 93 727 10 41 email. [email protected] a) La mayoría del capital social o de los derechos a participar en los resultados de la entidad que haya sido adquirida por una persona o entidad o por un conjunto de personas o entidades vinculadas, con posterioridad a la conclusión del período impositivo al que corresponde la base imponible negativa. b) Las personas o entidades a que se refiere el párrafo anterior hayan tenido una participación inferior al 25 por ciento en el momento de la conclusión del período impositivo al que corresponde la base imponible negativa. c) La entidad adquirida se encuentre en alguna de las siguientes circunstancias: • No viniera realizando actividad económica dentro de los 3 meses anteriores a la adquisición. • Realizará una actividad económica en los 2 años posteriores a la adquisición diferente o adicional a la realizada con anterioridad, que determinara, en sí misma, un importe neto de la cifra de negocios en estos años posteriores superior al 50 por ciento del importe medio de la cifra de negocios de la entidad correspondiente a los 2 años anteriores. • Se trate de una entidad que tenga como actividad principal la gestión de un patrimonio mobiliario o inmobiliario. El contribuyente deberá acreditar que las bases imponibles negativas la compensación pretenda resulten procedentes, así como su cuantía, mediante la exhibición de la liquidación o autoliquidación, la contabilidad y los oportunos soportes documentales. A estos efectos, la Administración tributaria podrá modificar los importes de las bases imponibles negativas correspondientes aunque haya transcurrido el plazo de prescripción tributaria. 30 RETRIBUCIÓN DE LOS ADMINISTRADORES Se aprovecha la reforma fiscal para aclarar uno de los temas más controvertidos en materia fiscal de los últimos tiempos: la deducción de la retribución de los administradores. En concreto, se establece que las retribuciones a los administradores para sus funciones diferentes en el ejercicio de su cargo serán deducibles independientemente del carácter mercantil o laboral de la relación del administrador con la empresa. 31 RESERVA DE NIVELACIÓN PARA LAS PYMES Se puede dotar con cargo al ejercicio una reserva por importe de la minoración de la base imponible. Esta minoración será de un 10% con un máximo de un millón de euros. Esta minoración se convertirá en un ahorro de Montserrat, 22-26, baixos. 08201 SABADELL Tel. 93 727 70 90 Fax 93 727 10 41 email. [email protected] impuestos el en caso de que la empresa durante los siguientes 5 ejercicios genere pérdidas. En caso contrario, habrá que devolver el importe minorado. De este modo, en el ejercicio la empresa tributaria sólo un 22,5%. Es un beneficio fiscal exclusivo para PYMES. La reforma fiscal también contiene otras modificaciones con respecto al Impuesto de Sociedades, si bien son de un carácter bastante técnico y, la mayoría de ellas, sólo afectan a empresas con una facturación superior a los 10 millones de euros o por grupos de empresas. Si está interesado en que le ampliemos la información en relación a cualquier cuestión trata a en esta circular estamos, como siempre, a su disposición. Salutaciones cordiales, DEPT. FISCAL D'AGPER ECONOMISTES I ADVOCATS, SLP Montserrat, 22-26, baixos. 08201 SABADELL Tel. 93 727 70 90 Fax 93 727 10 41 email. [email protected]