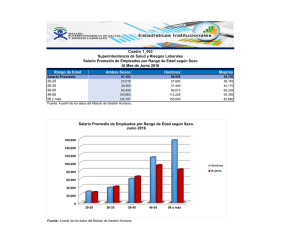

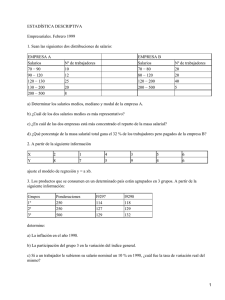

Elabora Nóminas de Sueldos y Salarios

Anuncio