CAPÍTULO II MARCO TEÓRICO SOBRE PLAN ESTRATÉGICO

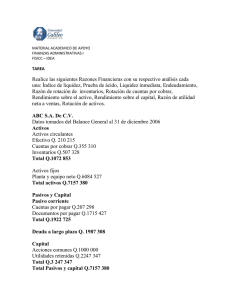

Anuncio

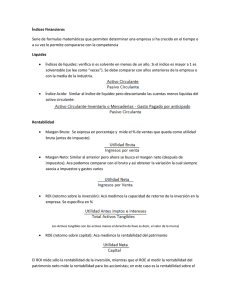

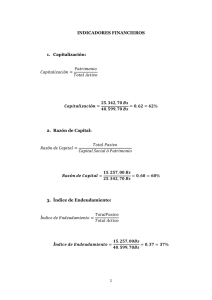

CAPÍTULO II MARCO TEÓRICO SOBRE PLAN ESTRATÉGICO, INDICADORES FINANCIEROS Y RIESGO DE INVERSIÓN A. PLAN ESTRATÉGICO La vida empresarial generalmente está sometida a la necesidad de ejercer con precisión los objetivos y estrategias que permitan definir con antelación y consenso entre los tomadores de decisión el futuro de corto, mediano y largo plazo frente al entorno más competitivo nacional y regional. A continuación se describen aspectos relacionados con el Plan Estratégico: 1. Concepto de Plan Estratégico Plan Estratégico es aquel que constituye el mejor camino y que conduce a la empresa hacia el éxito empresarial.13 El Plan Estratégico es el esfuerzo sistemático y más o menos formal de una compañía para establecer sus propósitos, objetivos, políticas y estrategias básicas, para desarrollar planes detallados con el fin de poner en práctica las políticas y estrategias y así lograr los objetivos y propósitos fundamentales de la compañía.14 Además, El proceso del Plan Estratégico alimenta las decisiones empresariales sobre el cómo y cuando se definirá ciertas metas específicas en la empresa.15 13 Stanton-Etzel-Walker., Fundamentos de Marketing, 7º Edición , Editorial McGraw-Hill, México 2000, Pág. 56 14 George A. Steiner, Planeación Estratégica, 30ª reimpr., Compañia Editorial Continental, México 2003, página 20 15 Stanton-Etzel-Walker, Fundamentos de Marketing, 7º Edición, Editorial McGraw-Hill, México 2000. Pág. 56 26 2. Importancia del Plan Estratégico La importancia fundamental radica en que proporciona un marco de referencia para la actividad organizacional que pueda conducir a un mejor funcionamiento y a una mayor sensibilidad de la organización. El plan se centra en un apoyo para que la empresa se desarrolle desde el lugar donde se encuentra hasta donde se quiera llegar, es decir, donde estamos ahora y hacia donde queremos llegar. Sin un plan las empresas no pueden realizar las actividades en forma eficiente y adecuada, puesto que no se sabe lo que ha de hacerse, ni como llevarlo a cabo. En el Plan Estratégico los administradores adecuan los recursos de la empresa a sus oportunidades de mercado a largo plazo. Ayuda además a los gerentes a reconocer las oportunidades seguras y el riesgo a elegir entre ellas. Reduce al mínimo la posibilidad de errores ya que los objetivos metas y estrategias son sometidas a un medio formal de estudio. 3. Objetivos de los Planes Estratégicos Un objetivo es un resultado esperado en un plazo dado, y sus características están vinculadas en el sentido que deben ser realistas, alcanzables, precisos, claros, concretos y posibles de ser medidos, oportunos de cumplir en el tiempo establecido, pero ante todo que implique retos significativos para la organización. Los objetivos estratégicos deben ser por el plazo que se establezca en el Plan Estratégico.16 Es obvio que los objetivos a largo plazo pueden lograrse con más facilidad si existen planes cuidadosamente elaborados. Desde este punto de vista el requerimiento de establecer objetivos en la planeación estratégica es un factor importante empresariales.17 16 www.chorotega.una.ac.cr/pesh/plan.htm. 2 de Octubre de 2006 27 en las organizaciones La medida de eficacia, con la cual se lleva a cabo un programa de producción, de ventas, rentabilidad, liquidez, endeudamiento, y otros. Depende claramente del volumen, costo y calidad de los objetivos establecidos con anterioridad. Toda organización debe saber dónde se encuentra y a dónde quiere llegar. Para lo cuál la planeación estratégica y en particular la financiera tiene sus propios objetivos, los cuales pueden variar de acuerdo a su implementación. Dentro de los objetivos que busca un plan estratégico están: Mejorar la posición de la empresa en el mercado. Búsqueda de mayor rentabilidad. Establecimiento de mayor imagen y prestigio. Mayor crecimiento en las diferentes áreas de la empresa. Responsabilidad social. Aumento en la participación en el mercado. 4. Características de un Plan Estratégico18 Entre las características de un Plan Estratégico se tienen: Es original, en el sentido que constituye la fuente u origen para los planes específicos subsecuentes. Es conducido o ejecutado por los más altos niveles jerárquicos de dirección. Establece un marco de referencia general para toda la organización. Afronta mayores niveles de incertidumbre en relación con los otros tipos de planes ejecutados por la empresa. George A. Steiner, Planeación Estratégica., 30ª reimpr., Compañía Editorial Continental. México 2003, Página 45 y 46 17 18 http://www.monografias.com/trabajos30/planeacion-financiera/planeacion-financiera.shtml. 2 de Octubre de 2006 28 Normalmente cubre amplios períodos. Permite reducir al mínimo la posibilidad de error, ya que sus objetivos, metas y estrategias son sometidas a un medio formal de estudio riguroso. Realiza un análisis minucioso del medio ambiente y de los recursos que llevan a la organización, a la formulación de metas nuevas y apropiadas que deben considerarse en el próximo período de planeación. Su parámetro principal radica principalmente en la eficiencia. 5. Proceso del Plan Estratégico19 El Plan Estratégico es un proceso para decidir que tipo de esfuerzos de planeación deben hacerse, cuándo y cómo deben realizarse, quien lo llevará a cabo, y qué se hará con los resultados. El plan estratégico es sistemático en el sentido de que es organizado y conducido con base en una realidad determinada. También debe de entenderse como un proceso continuo, especialmente en cuanto a la formulación de estrategias, ya que los cambios en el ambiente del negocio son continuos. La idea no es que los planes deban cambiarse a diario, sino que deben efectuarse en forma continua y ser apoyada por acciones apropiadas cuando sea necesario 19 Tesis: Propuesta de un Modelo de Plan Estratégico Publicitario para las Organizaciones no Gubernamentales (ONG’S) sin fines de lucro de tipo ambientalista de la zona metropolitana de San Salvador, para lograr una cooperación en desarrollo de sus proyectos. Universidad Francisco Gavidia, Año 2000. Autores: Daysi Jacqueline Blandon, Claudia Patricia Córdova, Lilian Yesenia Juárez. 29 Figura Nº 1 Proceso del Plan Estratégico Definir la misión de la organización Determinar los objetivos de la organización Análisis situacional de la organización Selección de las estrategias para la organización del plan estratégico Fuente: William James Stanton, Fundamentos de Marketing 1999 5.1 Definir la Misión de la Organización El primer paso es definir la misión de la organización que puede afectar profundamente la distribución de los recursos, así como la rentabilidad y supervivencia de la empresa a largo plazo. La declaración de la misión se fundamenta en un análisis cuidadoso de los beneficios buscados por los consumidores actuales y potenciales, así como, en un análisis de las condiciones ambientales existentes y previstas. La misión es un enunciado de los principales propósitos y valores esenciales que deberán ser conocidos, comprendidos y compartidos por todas las personas que trabajan en la empresa. Se debe entender el propósito empresarial a la razón de ser de la organización, es el que justifica la existencia de la misma empresa. Por su parte los valores de una organización son los que nos permiten identificar quienes somos, son la esencia de nuestro pensar y actuar, son los que inciden en las decisiones que tomemos, responden a una convicción interna de la organización, por lo que se formulan mirando hacia lo interno, no hacia afuera o al mercado. Algunos valores pueden estar asociados a la ética, calidad, protección del medio ambiente, imagen, responsabilidad con la sociedad, con grupos sociales, trato con el personal, entre otros. 30 5.2 Determinar los Objetivos de la Organización Un objetivo es el resultado esperado en un plazo dado, es un desafío para la empresa u organización. Antes de desarrollar los detalles en un Plan Estratégico, hay que establecer las metas y objetivos correspondientes. Sin objetivos, no hay bases para medir el éxito de las actividades diseñadas en las estrategias. Los objetivos son entonces, los resultados que la administración pretende lograr en un tiempo determinado, con la cual la empresa reforzará su posición en el mercado, es decir una declaración de lo que se pretende alcanzar con el desarrollo de las actividades en la organización. 5.3 Análisis Situacional de la Organización Esta etapa es fundamental para el desarrollo de un Plan Estratégico, ya que dentro de este, influyen muchos factores, tanto los que están dentro como los que están fuera. Como análisis de la situación, se entiende como reunir y estudiar la información relativa, a uno o más aspectos específicos de la empresa. El análisis de la situación es de vital importancia, pues constituye el fundamento de las decisiones del Plan Estratégico, ya que al no realizar un análisis objetivo se puede caer en errores que conlleven a obtener resultados frustrantes, costosos y no deseados. Para poder hacer un análisis de la situación, es conveniente realizar un análisis FODA, el cuál representa el desarrollo de un diagnostico de las fortalezas, oportunidades, debilidades y amenazas que una empresa puede poseer en un período de tiempo determinado, en relación con lo que ésta desea lograr. 5.3.1 Análisis Externo: en esta etapa se analizan las oportunidades y amenazas, el ambiente que priva dentro y fuera de la empresa deben tomarse en cuenta diversos factores, entre ellos están los factores económicos, 31 sociales, políticos, tecnológicos y demográficos, así como los relacionados con el mercado de trabajo, la competencia y todos aquellos que sean relevantes para una situación. 5.3.2 Análisis Interno: el análisis interno de las fortalezas y debilidades de la empresa es interno, en oposición al de los factores externos a la empresa o factores ambientales. Se suele proceder el análisis interno evaluando las capacidades de la empresa: capacidad de innovación, capacidad de gestión de los recursos humanos y capacidad de crecimiento. Se tiene que buscar el análisis parcial de la empresa, herramientas que le permitan medir la capacidad global de la empresa para comprometerse en una estrategia más que en otras. 5.4 Selección de las Estrategias para la Organización del Plan Estratégico Se debe tomar en cuenta que uno de los aspectos más importantes donde se fijan estrategias es en la administración misma. La selección y el desarrollo de los planes estratégicos de la dirección ejecutiva superior de la compañía deben determinar factores tales como: velocidad, cantidad y cualidad de los recursos obtenidos y en la identificación de los planes específicos de estas. La incapacidad o la falta de deseo de la dirección superior para decidir problemas de planes estratégicos como, la suma de dinero que estará disponible para algún nuevo proyecto, conducen inevitablemente a indecisión e irresolución en el cumplimiento de los planes formulados. Los planificadores deben también tomar decisiones arriesgadas, pero sus decisiones son sistematizadas y estructuradas, es decir se basan en una estimación de las oportunidades y amenazas del ambiente, siendo ajustadas para que así puedan ser congruentes con la misión y capacidad globales determinadas por la organización. 32 6. Tipos de Planes Los Planes son el resultado del proceso de planeación y pueden definirse como diseños o esquemas detallados de lo que habrá de hacerse en el futuro, y las especificaciones necesarias para realizarlos. La planeación se realiza en todos los niveles de la organización y se generan los siguientes tipos de planes: Figura Nº 2 Tipos de Planes Planes Estratégicos Nivel Dirección Nivel Gerencia Planes Tácticos Planes Operacionales Nivel Operativo Dirección General Gerencia de Ventas Gerencia de Finanzas Gerencia de Recursos Humanos Gerencia de Producción Producción Control de Calidad Contabilidad Tesorería Ventas Fuente: http://www.elprisma.com/apuntes/administracion_de_empresas/planeacionestrategica/default5. 2 de Octubre 2006 6.1 Planes Estratégicos Son los que establecen los lineamientos generales de la planeación, sirviendo de base a los demás planes (táctico y operativos), son diseñados por los miembros de mayor jerarquía de la empresa y su función consiste en regir la obtención, uso y disposición de los medios necesarios para alcanzar los objetivos generales de la organización, son a largo plazo y comprenden a toda la empresa. El Plan Estratégico según James Taylor, en su libro Pensamiento Estratégico es ventajoso ya que puede clasificarse de acuerdo a las necesidades, naturaleza o 33 propósito de una empresa. De acuerdo al propósito, los Planes Estratégicos se pueden clasificar en: Mercadeo, Producción, Finanzas, Recursos Humanos. 6.1.1 Plan Estratégico de Mercadeo: el diseño de este Plan Estratégico se utiliza para saber como coordinar las actividades de venta, comercialización, distribución y promoción, así mismo trata de buscar los mecanismos necesarios para satisfacer las necesidades y expectativas de los consumidores. 6.1.2 Plan Estratégico de Producción: este tipo de Plan Estratégico permite analizar y evaluar como esta la empresa con respecto a la calidad de la materia prima que se esta utilizando en la elaboración de sus productos, si el precio es adecuado con la calidad que se ofrece y si se puede competir con otras empresas. 6.1.3 Plan Estratégico de Finanzas: el diseño de este plan permite visualizar a la empresa, en la obtención de los recursos financieros, así como la utilización racional de estos recursos mediante la utilización de herramientas financieras para obtener niveles de utilidad que permitan a la empresa subsistir en el medio económico en el cuál se esta desarrollando. 6.1.4 Plan Estratégico de Recursos Humanos: este plan orienta sus esfuerzos de cómo las empresas van a seleccionar del universo a las personas idóneas para una vacante dentro de la empresa, así mismo pasa por la etapa de contratación y posteriormente evaluar como el individuo se esta desempeñando en su cargo y así posteriormente ofrecerle un ascenso. También se puede utilizar para conocer las habilidades, las motivaciones y características de cada uno de los empleados, para saber si se encajan funcionalmente en la estructura de la organización o en una actividad determinada. 6.2 Planes Tácticos o Funcionales Estos determinan planes más específicos que se refieren a cada uno de los departamentos de la empresa y se subordinan a los Planes Estratégicos. Son 34 establecidos y coordinados por los directivos de nivel medio con el fin de poner en práctica los recursos de la empresa. Estos planes por su establecimiento y ejecución se dan a mediano plazo y abarcan un área de actividad específica. 6.3 Planes Operativos Se rigen de acuerdo a los lineamientos establecidos por la Planeación Táctica y su función consiste en la formulación y asignación de actividades más desarrolladas que deben ejecutar los últimos niveles jerárquicos de la empresa. Los Planes Operativos son a corto plazo y se refieren a cada una de las unidades en que se divide un área de actividad. B. INDICADORES FINANCIEROS Los indicadores financieros están orientados a conocer los logros cuantitativos que ha obtenido una empresa. En este tipo de indicadores se relacionan aspectos financieros y económicos que se manejan en un negocio. 1. Concepto de Indicador Financiero Un indicador financiero es una relación de las cifras extractadas de los estados financieros de la empresa con el propósito de formarse una idea acerca del comportamiento de la empresa; se entienden como la expresión cuantitativa del comportamiento o el desempeño de toda una organización o una de sus partes, cuya magnitud al ser comparada con algún nivel de referencia, puede estar señalando una desviación sobre la cual se tomarán acciones correctivas o preventivas según el caso. La interpretación de los resultados que arrojan los indicadores económicos y financieros está en función directa a las actividades, organización y controles internos de las empresas como también a los períodos cambiantes causados por los diversos agentes internos y externos que las afectan. 35 En síntesis los indicadores financieros se utilizan para ponderar y evaluar el desempeño operativo de la empresa. 2. Clasificación de Indicadores Financieros20 Los indicadores financieros llevan al análisis y reflexión del funcionamiento de las empresas frente a sus rivales. Los indicadores financieros se pueden clasificar en cuatro grandes grupos que se mencionan a continuación: Liquidez, Rotación, Endeudamiento y Rentabilidad. 2.1 Indicadores de Liquidez A través de los indicadores de liquidez se determina la capacidad que tiene la empresa para enfrentar las obligaciones contraídas a corto plazo; en consecuencia, entre más alto es el cociente, mayores serán las posibilidades de cancelar las deudas a corto plazo; lo que presta una gran utilidad ya que permite establecer un conocimiento de como se encuentra la liquidez de esta, teniendo en cuenta la estructura corriente. El énfasis principal de la liquidez se hace en la capacidad de la empresa para pagar las obligaciones a corto plazo a medida que éstas se vencen. La liquidez mide la capacidad de una empresa para hacer frente a sus obligaciones a corto plazo conforme estas se vencen. 2.1.1 Índice de Solvencia o Razón Circulante21 Éste considera la verdadera magnitud de la empresa en cualquier instancia del tiempo y es comparado con diferentes entidades de la misma actividad. 20 Stanley B. Block, Geoffrey B. Block , Fundamentos de Gerencia Financiera , Editorial McGraw-Hill, México 2001, Pág. 54 21Lawrence 11ª Edición, J. Gitman , Principios de Administración Financiera, 10ª Edición, Editorial Pearson, México 2003, Pág.49. 36 Representa un indicador de la capacidad de la empresa para cumplir sus obligaciones a corto plazo. También denominada relación corriente, este tiene como objeto verificar las posibilidades de la empresa para afrontar sus compromisos. Todo esto referido al corto plazo. Se expresa de la manera siguiente: Activo Circulante Índice de solvencia = = veces Pasivo Circulante La aceptación general es de 2:1 por cada dólar que adeuda en el pasivo circulante deberá tener 2 en activo circulante para responder por las obligaciones. Esto quiere decir que el activo circulante es “x” veces más grande que el pasivo circulante; o que por cada dólar de deuda, lo que la empresa tiene para pagarla. Cuanto mayor sea el valor de esta razón, mayor será la capacidad de la empresa de pagar sus deudas. El índice o razón de solvencia se utiliza como un indicador de la capacidad de la empresa para liquidar oportunamente sus obligaciones a corto plazo. Tal relación se considera lógica debido a que las deudas a plazo menor de un año normalmente son liquidadas con los recursos líquidos resultantes de la conversión en efectivo de los activos circulantes. Por la naturaleza de estos activos su conversión en efectivo se efectúa dentro del plazo de un año. 2.1.2 Razón Rápida (Prueba Ácida) Es similar al índice de solvencia excepto porque dentro del activo circulante se excluye a los inventarios, el cual generalmente es el menos líquido entre los activos. La liquidez comúnmente baja del inventario tiene su origen en factores: 1) Muchos tipos de inventario no se venden con facilidad porque son productos incompletos, similares o para propósitos especiales, y 37 2) El inventario se vende normalmente a crédito, lo que significa que se transforma en una cuenta por cobrar antes de convertirse en dinero. La prueba ácida es más rigurosa, revela la capacidad de la empresa para cancelar sus obligaciones corrientes, pero sin contar con la venta de sus existencias, es decir, básicamente con los saldos de efectivo, producido de sus cuentas por cobrar, sus inversiones temporales y algún otro activo de fácil liquidación que pueda haber diferente a los inventarios. Dentro del índice de prueba ácida es usualmente que el inventario es el activo circulante con menos liquidez por lo que no se debe tomar en cuenta. Los inventarios son más sujetos a pérdidas en caso de quiebra. La prueba ácida se calcula de la siguiente manera: (Activos Circulante - Inventarios) Prueba Ácida = = veces Pasivo Circulante La Prueba Ácida ideal puede ser de 1: 1, Por cada dólar que debe en el corto plazo, se tiene un dólar fácilmente convertible en dinero en el activo corriente. 2.2 Índices de Rotación de Activo o de Actividad Este indicador es el que mide la velocidad con la que diversas cuentas se convierten en ventas o efectivo. Los indicadores de actividad también llamados indicadores de rotación tratan de medir la eficiencia con la cual una empresa utiliza sus activos, según la velocidad de recuperación de los valores aplicados en ellos. Los indicadores de esta categoría pueden explicar por qué una empresa puede hacer rotación de sus activos con mayor rapidez que otra. A continuación se presentan algunos casos de este tipo de activos. 38 2.2.1 Rotación de Inventarios La rotación de inventarios de mercancías de la empresa permite rotar varias veces en el año, quiere decir, que el inventario se convierte varias veces por año en efectivo o cuentas por cobrar. Es decir muestra las veces que rota el inventario en el año. Miden comúnmente la actividad, o la liquidez, del inventario de una empresa. Se calcula de la manera siguiente: Costo de Ventas Rotación de Inventario = = veces Inventario La rotación de los inventarios significa la cantidad de veces promedio que durante el año estos se renuevan mediante la producción y venta, convirtiéndose su existencia en cuentas por cobrar o efectivo y nuevamente en inventarios. 2.2.2 Plazo Promedio del Inventario Representa el promedio de días que un artículo permanece en el inventario de la empresa y se calcula de la siguiente manera: 360 días Plazo Promedio de Inventario = = días Rotación del Inventario Este resultado es el número promedio de días de venta en un inventario. 2.2.3 Período Promedio de Cobro El período promedio de cobro es el número de veces que las cuentas por cobrar giran, en promedio de un período determinado de tiempo generalmente un año. Este indicador permite conocer la rapidez de la cobranza pero no es útil para 39 evaluar si dicha rotación esta de acuerdo con las políticas de crédito fijadas por la empresa. . Se calcula al dividir el saldo de las cuentas por cobrar entre el promedio de las ventas diarias. Cuentas por cobrar Período promedio de cobro = = dias Ventas Promedio por día Cuentas por cobrar Período promedio de cobro = = dias (Ventas Anuales/360) El indicador nos señala, que las cuentas por cobrar están circulando un número de días definido, es decir, nos indica el tiempo promedio que tardan en convertirse en efectivo. 2.2.4 Período Promedio de Pago El promedio de pago, o tiempo promedio de las cuentas por pagar, se calcula de la misma manera que el periodo promedio de cobro: Cuentas por pagar Período promedio de pago = Compras Promedio por día = días Cuentas por pagar Período promedio de pago = = días (Compras Anuales/360) Este resultado indica el que las cuentas por pagar tienen un promedio de días para cancelar su deuda durante el año. 40 2.2.5 Rotación de Activos Totales La rotación de activos totales indica la eficiencia con la que la empresa utiliza sus activos para generar ventas. Por lo general, cuanto mayor sea la rotación de activos totales de una empresa, mayor será la eficiencia de utilización de activos. Esta medida es quizá la más importante para la gerencia porque indica si las operaciones de la empresa han sido eficientes en el aspecto financiero. La rotación de activos totales se calcula del modo siguiente: Ventas Rotación del Activo Total = = veces Activos Totales Este indicador permite apreciar la capacidad que tiene la empresa para utilizar sus activos totales y generar ventas. Es decir que significa el número de veces que la empresa renueva sus activos al año. Muestra qué tan productivos son los activos para generar ventas, es decir, cuánto se está generando de ventas por cada dólar invertido. 2.3 Indicadores de Endeudamiento Estos indican el monto del dinero de terceros que se utilizan para generar utilidades, éstas son de gran importancia ya que estas deudas comprometen a la empresa en el transcurso del tiempo. El nivel de endeudamiento señala la proporción en la cuál participan los acreedores sobre el valor total de la empresa. Así mismo, sirve para identificar el riesgo asumido por dichos acreedores, el riesgo de los propietarios del ente económico y la conveniencia o inconveniencia del nivel de endeudamiento presentado. Altos índices de endeudamiento sólo pueden ser admitidos cuando la tasa de rendimiento de los activos totales es superior al costo promedio de la financiación. 41 Se evalúa la situación general de la deuda de la empresa en relación con su base de activos y su capacidad para obtener ganancias. Además permite que el analista mida la prudencia de las políticas de la gerencia para que la empresa asuma deudas. En términos generales mientras más altas sean estas razones más pasivo tiene la empresa y más riesgosa su situación financiera. Es decir mientras mayor sea el endeudamiento mayor será la probabilidad de que la empresa no esté en condiciones de pagar a sus acreedores. A continuación se describen este tipo de indicadores: 2.3.1 Índice de Endeudamiento Mide la proporción de los activos totales financiados por los acreedores de la empresa. Cuánto más alta sea este indicador, mayor será la cantidad de dinero prestado por terceras personas que se utiliza para tratar de generar utilidades. Se calcula de la manera siguiente: Pasivos Totales Razón de deuda = =% Activos Totales Este muestra el por ciento de la inversión total en activo de la empresa que ha sido financiado por parte de los acreedores. En términos generales, cuando el cociente obtenido de esta razón es inferior al 0.50% se considera que la situación financiera es satisfactoria. Asimismo, cuando el cociente excede del 0.50% muestra que la inversión de los acreedores en la empresa es superior en relación a la de los accionistas y que la calidad y resistencia de la situación financiera se tornan débiles. Es decir que un endeudamiento del 50% es manejable, es decir que por cada $ 100.00 que la empresa tiene en sus activos se adeudan $ 50.00, un endeudamiento menor al anterior muestra una empresa en capacidad de contraer más obligaciones y uno mayor dificultad de obtener créditos. 42 2.3.2 Capacidad de Pago de Intereses Denominada con frecuencia razón de cobertura de intereses, mide la capacidad de la empresa de efectuar pagos de intereses contractuales, es decir, par pagar su deuda. Cuanto más alto sea el valor de esta razón, mayor será la capacidad de la empresa para cumplir sus obligaciones de intereses. La razón de la capacidad de pago de intereses se calcula de la siguiente forma: Utilidad antes de interés e impuestos Razón de capacidad de intereses = = veces Intereses Indica hasta que punto pueden disminuir las utilidades sin poner a la empresa en una situación de dificultad para pagar sus gastos financieros.Es un indicador utilizado con mucha frecuencia por las entidades financieras, ya que permite conocer la facilidad que tiene la empresa para atender sus obligaciones derivadas de su deuda. 2.4 Indicadores de Rentabilidad Estos indicadores permiten analizar las ganancias de las empresas con respecto a un nivel dado de venta, de activos o la inversión de los dueños. Sin utilidades una empresa no podría atraer capital externo, más aún, los propietarios y los acreedores actuales se preocuparían por el futuro de la empresa y tratarían de recuperar sus fondos. Los propietarios, los acreedores y la gerencia concretan su atención en incrementar las utilidades debido a la gran importancia que éstas tienen en el mercado. 2.4.1 Margen de Utilidad Bruta Indica el porcentaje que queda sobre las ventas después que la empresa ha pagado sus existencias. Muestra las ganancias en relación con las ventas, deducido los costos de producción de los bienes vendidos. 43 Nos dice también la eficiencia de las operaciones y la forma como son asignados los precios de los productos. El margen de utilidad bruta se calcula de la manera siguiente: Ventas – Costo de Ventas Margen de Utilidad Bruta = = % Ventas Cuanto más grande sea el margen bruto de utilidad, será mejor, pues significa que tiene un bajo costo de las mercancías que produce y/ o vende. Lo ideal es que entre más alto sea el porcentaje resultante de las ventas menor sea el costo de ventas. 2.4.2 Margen de Utilidad Operativa Representa las utilidades netas que gana la empresa en el valor de cada venta. Éstas se deben tener en cuenta deduciéndoles los costos de venta o producción y gastos operativos (Administración, Ventas, Financieros). Obteniendo la Utilidad de Operación. El margen de utilidad operativa mide el porcentaje de cada dólar de ventas que queda después de deducir todos los costos y gastos que no sean de intereses e impuestos; la utilidad operativa es pura porque sólo mide la utilidad obtenida de las operaciones e ignora los cargos financieros y gubernamentales (intereses e impuestos). Es preferible tener un margen alto de utilidad operativa. Esta se calcula de la siguiente manera: Margen de Utilidad Operativa = Utilidad Operativa = % Ventas Representa la utilidad pura obtenida de cada dólar de ventas. Entre más alto sea el porcentaje más eficiente ha sido la administración. 44 2.4.3 Margen de Utilidad Neta Determina el porcentaje de cada dólar de ventas que queda después de deducir todos los costos y gastos, incluyendo los intereses e impuestos. Cuanto más alto sea el margen de utilidad neta de la empresa, mejor. Este margen se usa comúnmente para medir el éxito de la empresa en relación con las utilidades sobre las ventas. Los márgenes de utilidad neta adecuados difieren en forma considerable en las diversas industrias. El Margen de Utilidad Neta se calcula como se indica a continuación: Utilidad Neta después de Impuestos Margen de Utilidad Neta = = % Ventas Esto quiere decir que por cada unidad que vendió la empresa, obtuvo una utilidad. Este indicador permite evaluar si el esfuerzo hecho en la operación durante el período de análisis, está produciendo una adecuada retribución para el empresario Este margen debe mantenerse lo más alto posible, ya que es una medida común del éxito con respecto a las Utilidades sobre Ventas. 2.4.4 Rendimiento sobre Activos (RSA) Del inglés return on total assets (ROA), este indicador determina la eficacia de la gerencia para obtener utilidades con sus activos disponibles. Cuanto más alto sea el rendimiento sobre los activos de la empresa, mejor. El rendimiento sobre los activos se calcula del modo siguiente: Utilidad Neta después de Impuestos Margen de Utilidad Neta = =% Activos Totales 45 Esta relación indica los activos que la empresa necesita para generar un dólar de ventas de lo que normalmente se utiliza en la industria. 2.4.5 Rendimiento sobre el Capital Contable (RSC) Del inglés return on equity (ROE), estima el rendimiento obtenido de la inversión de los propietarios de la empresa. Por lo general, cuanto mayor sea el rendimiento, mejor será para los propietarios. El rendimiento sobre el capital contable se calcula por medio de la siguiente formula: Utilidad Neta después de Impuestos Rendimiento sobre el Capital Contable = Capital Contable = % Indica el poder productivo sobre el valor contable de la inversión de los accionistas y muchas veces se utiliza para comparar dos o más empresas en una industria. Por lo regular, cuanto mayor sea este rendimiento, mejor situación alcanzarán los activos de los dueños. C. RIESGO DE INVERSIÓN El riesgo forma parte de la vida empresarial. Tomar y gestionar riesgos forma parte de lo que las empresas deben hacer para obtener beneficios y generar valor para sus propietarios o accionistas. Pero los fracasos corporativos que han tenido lugar en los últimos años indican que muchas empresas no gestionan bien, ni comprenden en profundidad, los riesgos que corren. 1. Concepto de Riesgo El Sponsonring Organitazions of the Treafway Comisión (Informe COSO) define al riesgo como la posibilidad de que algún evento negativo se presente con 46 repercusiones contrarias a los intereses de la empresa. También, los riesgos se conciben como: amenazas que se originan por circunstancias que pueden afectar adversamente la habilidad de la organización para lograr sus objetivos y ejecutar sus estrategias. En un sentido básico, el riesgo se define como la posibilidad de enfrentar una pérdida financiera. Los activos que tienen mayores probabilidades de pérdida se consideran más arriesgados que los que presentan menores probabilidades de pérdida. En el glosario de evaluación de riesgo compilado por David McNamee, señala que riesgo es una medida de incertidumbre. Puede consistir en consecuencias positivas o negativas, aunque la mayoría de riesgos positivos se llaman oportunidades y los riesgos negativos son llamados nada más que Riesgos. En síntesis, el riesgo es la posibilidad de que los resultados reales difieran de los esperados o posibilidad de que algún evento desfavorable ocurra. 2. Concepto de Inversión Según F. Tarrágo Sabaté, en su libro Fundamentos de Economía de la Empresa, dice que la inversión consiste en la aplicación de recursos financieros a la creación, renovación, ampliación o mejora de la capacidad operativa de la empresa. La inversión es un desembolso financiero para adquirir bienes concretos duraderos o instrumentos de producción como los bienes de equipo, y que la empresa utilizará por varios años. 3. Riesgo de Inversión22 El futuro es incierto, todo lo que pasa a nuestro alrededor puede cambiar de un momento a otro, es por ello que al tomar una decisión de inversión se debe tener muy en cuenta el factor riesgo. 22 http://www.wikilearning.com/riesgo_de_las_inversiones-wkccp-13249-4.htm. 3 de octubre 2007 47 El riesgo de una inversión viene medido por la variabilidad de los posibles retornos en torno al valor medio o esperado de los mismos, es decir, el riesgo está dado por la desviación de la función de probabilidad de los posibles retornos. Toda inversión tiene dos componentes de riesgo, uno que depende de la propia inversión que esta relacionado con la empresa y el tipo de sector en el cual se invierta, este es llamado Riesgo diversificable y otro que es establecido por el mercado en general y afecta a todas las inversiones del mercado y es conocido como Riesgo no diversificable.23 3.1 Riesgo Diversificable Conocido como riesgo no sistemático o evitable, representa la porción del riesgo de un activo que se relaciona con causas aleatorias y que se eliminan a través de la diversificación. Este riesgo se atribuye a sucesos específicos relacionados con la empresa. Este riesgo es aquel que proviene de factores internos de la evolución de una empresa o industria en particular. La diversificación reduce, e incluso elimina, el riesgo no sistemático, al limitar la exposición de la cartera a la evolución de un activo determinado. Entre los Factores Internos se pueden mencionar: Escasez de recursos financieros líquidos para nuevas inversiones. Modificación de la demanda de los productos en los cuales descansan las ventas totales de la empresa. Pérdidas de una cuenta importante. Asimismo, aquellas ocasionadas en el proceso de producción y/o ventas de un servicios específicos. Las averías en los sistemas de información (Software, hardware) pueden perjudicar las operaciones. Lawrence J. Gitman. Principios de Administración Financiera, 10ª Edición, Editorial Pearson, México 2003, pág.206. 23 48 La calidad de los empleados y los métodos de formación y motivación pueden influir en el nivel de concienciación sobre el control dentro de la empresa. Los cambios de responsabilidad de los directivos pueden afectar la forma de realizar determinados controles. La naturaleza de las actividades de la empresa, así como el nivel de acceso del personal a los activos, pueden ser causas de apropiación indebida de los recursos. Alta gerencia (dueños o accionistas), con débil o ineficaz pensamiento estratégico, pueden dar lugar a que produzcan indiscreciones. 3.2 Riesgo No Diversificable Conocido como riesgo sistemático o inevitable, se atribuye a factores del mercado que afectan a toda la empresa y no se eliminan a través de la diversificación. Existe en aquellas inversiones donde, como consecuencia de factores externos a una compañía o sector, hay fluctuaciones en la rentabilidad, es decir, incertidumbre. Entre los Factores Externos, se pueden mencionar: Inflación Incidentes internacionales La guerra Acontecimientos políticos Los cambios económicos pueden repercutir en las decisiones sobre financiamiento, inversiones y desarrollo. Los avances tecnológicos pueden influir en la naturaleza y la evaluación de los trabajos de investigación y desarrollo, o provocar cambios respecto a los suministros. Las necesidades o expectativas cambiantes de los clientes pueden influir en el desarrollo de productos, el proceso de producción, el servicio al cliente, la fijación de precios y las garantías. La competencia puede provocar cambios de actividades de marketing o de servicios. 49 Las nuevas regulaciones a veces obligan a que se modifiquen las políticas, procedimientos y las estrategias. Los desastres naturales pueden causar alteraciones en los sistemas de operaciones o de información, además de subrayar la necesidad de desarrollar planes de emergencia. 50