la nueva arquitectura financiera regional

Anuncio

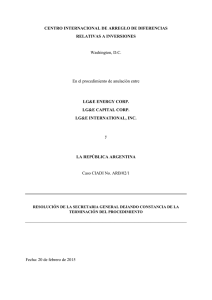

HISTORIA Y ECONOMÍA BOLETÍN DEL THE - TALLER DE HISTORIA ECONÓMICA Pontificia Universidad Católica del Ecuador – Facultad de Economía Quito, Febrero de 2010 – No. 01 – http://the.pazymino.com LA NUEVA ARQUITECTURA FINANCIERA REGIONAL: UN DESAFÍO IMPOSTERGABLE Carlos de la Torre Muñoz Economista, profesor de la Facultad de Economía, PUCE La actual crisis financiera y económica mundial y sus efectos, todavía lejos de amainar, y los enormes esfuerzos de las principales economías del planeta que casi son acciones fútiles para enfrentar esta situación, dan cuenta de un hecho inobjetable y evidente: las estructuras financieras y monetarias en las que se desenvuelve el orden (quizás mejor dicho desorden) económico global están colapsadas. Esto no es producto del azar ni consecuencia imprevista y no deseada de circunstancias más allá de voluntades y control humanos. Es el resultado de una arquitectura financiera y monetaria diseñada precisamente para atender determinados intereses de determinadas economías que, sumada a un manejo histórico irresponsable de sus administradores, ha llevado a socavar más profundamente al resto del planeta. También es el resultado de una silenciosa lucha a muerte entre los gigantes detentadores de los poderes financieros y económicos privados siempre agazapados detrás de aparentes legítimos intereses de instituciones y naciones. Esta crisis como todas las anteriores no es un fenómeno de la naturaleza como un terremoto o huracán que se origina más allá del poder humano como muchas veces se pretende presentarla. Es una situación que obedece a relaciones causa-efecto definidas inclusive premeditadamente en las estructuras financieras y monetarias prevalecientes y, así mismo, es producto de esfuerzos conscientes dirigidos precisamente a su consecución. Solo basta hacer una breve revisión de los hechos. La cita de Bretton Woods (1944) y el Patrón Oro-Dólar Cuando en 1944, todavía durante la segunda guerra mundial, fueron convocados los principales economistas de las naciones occidentales aliadas a la localidad de Bretton Woods, New Hampshire, EE.UU., la intencionalidad del país anfitrión era del todo clara. Para esas fechas ya se podía avizorar el fin de la conflagración bélica y la redefinición geopolítica con esa nación a la cabeza, al menos en el mundo capitalista. En esta cita nada más ni nada menos se iba a tratar la definición de un “nuevo orden económico mundial”; es decir, quienes estaban ahí reunidos establecerían las reglas de juego y las condiciones que regirían sobre el resto del planeta, o al menos, de la parte del planeta en la que el país anfitrión tendría el control total. Fue en Bretton Woods que se estableció la condición exclusiva del dólar como moneda convertible a escala mundial en sustitución expresa del uso de metales preciosos (el oro era para esas fechas de uso exclusivo en este sentido) como última reserva de valor. Es decir, se redefinía el medio fundamental en el que los países podrían acumular y transar sus 1 recursos financieros. Ahora ya no sería un elemento valioso por su escasez (el oro) y cuyo acervo (sus existencias a nivel mundial) estén dadas por su presencia física y real. Ahora este nuevo medio (el dólar) estaría sujeto, como se comprobó años más tarde, a la discrecionalidad exclusiva del país emisor y particularmente de su sistema de banca central que de paso es privado (el Sistema de la Reserva Federal de los Estados Unidos está en manos y control de grandes grupos financieros privados de escala mundial). Para consolidar esta configuración denominada Patrón Oro-Dólar en la que solamente la emisión de dólares se respaldaría en tenencias físicas de dólares, mientras que el resto de monedas en el mundo se respaldarían en las tenencias en dólares de sus respectivos bancos centrales, fueron creadas a partir de Bretton Woods las instituciones multilaterales con sede en Washington que hasta ahora están presentes, principalmente el Fondo Monetario Internacional. Evidentemente, con el ratón cuidando la despensa, la regla de emisión de dólares basada en las tenencias en oro de la economía estadounidense no fue respetada. El Patrón Oro-Dólar colapsó a fines de los años sesenta del siglo anterior y su estocada final la dio el propio gobierno estadounidense decretando la inconvertibilidad del dólar (en oro) en 1971. Con ello, la reserva de valor última, que al menos teóricamente continuaba siendo el oro bajo el Patrón Oro-Dólar, terminó siendo la moneda estadounidense por tal y como tal. Esto significa que desde esas fechas hasta la actualidad todo el sistema monetario mundial asentado en el dólar opera exclusivamente por obra y gracia de la credulidad y confianza generalizada en dicha divisa, la que además está respaldada por la economía con los mayores déficit fiscal y comercial del planeta y la mayor deuda externa, pero con las mayores y mejores fuerzas armadas. El dólar como la divisa mundial El efecto práctico de la definición del Patrón Oro-Dólar y la herencia luego de su colapso es el uso casi exclusivo de esta divisa como medio de pago internacional, a diferencia del pasado en que eran varias las monedas “convertibles” que podían usarse para tal efecto. Esta situación implica primeramente que absolutamente todos los países del mundo para comerciar requieren del uso del dólar cuya disponibilidad está sujeta a una correspondencia con producción real. Esto significa que las tenencias en dólares de los agentes de un país cualquiera, excepto los Estados Unidos, se asientan necesariamente en producción efectiva que en algún momento fue exportada y generó las correspondientes divisas. Es decir, que si desde un país se realiza una importación que se paga en dólares, ésta termina pagándose en última instancia con producción real y efectiva, con lo que el intercambio comercial entre países distintos a los Estados Unidos implica un pago efectivo de producción por producción. Asimismo, como toda producción implica el uso de recursos humanos, naturales, materiales y tiempo, el comercio entre todos los países distintos a los Estados Unidos implica el intercambio de dichos recursos. Pero cuando son los Estados Unidos los que participan de este comercio, sus importaciones están pagándolas con dólares que son producto de una emisión monetaria o de operaciones de crédito, es decir, de su parte no hay una transferencia de una producción real subyacente (recursos humanos, naturales, materiales y tiempo) a cambio de otra producción que si es real (el producto importado). 2 Más de sesenta años de esta dinámica evidentemente implican un proceso metódico y continuo de extracción de recursos del mundo a favor de la economía emisora de dólares, además con el mayor déficit comercial del planeta (las importaciones superan con creces a las exportaciones). Por ello, es claro que desde hace mucho tiempo se estén implementando como paliativos procesos de unificación monetaria como el caso del más amplio y antiguo que es el europeo que llevó al euro, La paradoja de los flujos financieros Con la implementación del Patrón Oro-Dólar los países del mundo sometieron su manejo monetario a la condición de respaldar las emisiones de sus monedas locales en sus tenencias en dólares, las que de inicio se lograron convirtiendo sus reservas originarias de oro a dólares (entregadas a Estados Unidos). Esta condición indispensable e impuesta a partir de la adhesión de cada país al Fondo Monetario Internacional (El Ecuador lo hizo en 1948 redefiniendo la operación del Banco Central del Ecuador) derivó en la obligatoriedad de que los países constituyan las denominadas reservas monetarias internacionales (RMI). La necesidad de mantenimiento de las RMI desde una perspectiva monetaria correspondía con el funcionamiento del Patrón Oro-Dólar que se basaba en tipos de cambio y tasas de interés fijas, pero con su colapso el sentido de respaldo monetario de las RMI se modificó mientras que la propia existencia del FMI quedaba cuestionada. Pero el FMI en su esfuerzo por su supervivencia, ahora redefinido como instancia crediticia para la atención de necesidades no exactamente monetarias, y el hecho de que las RMI significaban tenencias líquidas en dólares casi a disposición voluntaria de los bancos centrales, determinaron un cambio de concepto en su uso. Ahora, el discurso estándar colocaba a las RMI como los recursos requeridos para el enfrentamiento adecuado de situaciones de crisis de las balanzas de pagos, así como otros impactos en el ámbito cambiario u otras necesidades derivadas de posibles crisis financieras locales e internacionales. Hasta se estableció una regla implícita de su monto adecuado en relación a las importaciones de los países, pero no se dijo que su sentido último atendía a garantizar la liquidez internacional de los países para atender sus compromisos de deuda externa. Esto último resultó evidente en la década de los ochenta cuando los países, principalmente de América Latina, entraron en una crisis sistémica de sobreendeudamiento propiciado por las presiones del propio sistema financiero internacional presionado a su vez en la década anterior para colocar ingentes recursos producto de los petrodólares surgidos de la crisis del petróleo. En ese entorno el FMI se convertía en el único prestamista (ya que por la crisis el crédito privado se había cerrado para América Latina) y con todos los derechos de condicionar el manejo económico en los países deudores, a cuya cuenta, en el espacio particular del manejo de las RMI se generó una cuasi obligación de que sean permanentemente engordadas bajo un formato de programas de ajuste macroeconómico basados en la contracción fiscal y de demanda. Con estos antecedentes, tres décadas después nuestros países denotan en los hechos la carencia del desarrollo económico y social ofrecido desde los organismos multilaterales, pero con unas cuentas muy jugosas depositadas en el exterior a título de reservas internacionales. Esto se resume en la triste paradoja de que esos enormes recursos producto 3 de años de impulsar un ahorro nacional basado en el ajuste de los cinturones que estrangularon a la economía popular, ahora se encuentren invertidos en el sistema financiero internacional financiando el desarrollo y crecimiento de las economías más grandes del planeta, mientras que las necesidades de recursos para la inversión local en ese tan deseado desarrollo económico y social, deban cubrirse a través de créditos condicionados desde la banca multilateral de desarrollo y otros organismos que operan bajo la égida del FMI. La Nueva Arquitectura Financiera Regional Frente a esta innegable e insoslayable realidad que muchos no quieren ver, la opción de que nuestros países sigan cruzados de brazos (vamos seis décadas así) solamente nos condenará a sufrir todavía más de los efectos de estos mecanismos y otros mecanismos consciente y deliberadamente diseñados para someternos económica y políticamente, además de que nos obligan a permanecer en una situación de indefensión total frente a los impactos de las crisis financieras y económicas internacionales. El escape evidente a esta realidad está en la configuración de una Nueva Arquitectura Financiera Regional (NAFR) en la que se diseñen nuevos mecanismos, en un esfuerzo real de cooperación regional, que permitan a nuestros países optar por una mejor suerte y condicionada a su propio desempeño, y no a las necesidades e imposiciones de terceros. En este sentido, en los varios espacios de integración en el entorno latinoamericano se vienen trabajando en iniciativas muy concretas y que se describen a continuación. Banco del Sur El día 9 de diciembre de 2007, el Ecuador, junto con otros seis países sudamericanos, Argentina, Brasil, Bolivia, Paraguay, Uruguay y Venezuela, suscribió el Acta Fundacional del Banco del Sur, entidad consagrada al impulso del desarrollo económico y social desde una nueva perspectiva, acorde con las necesidades particulares de la región. Este esfuerzo ratifica la voluntad de los países de dar soluciones viables a los principales problemas que han postergado mejoras en los niveles de vida de la población y la justicia social. El Banco del Sur surge como el eje articulador de la NAFR dirigido a cubrir las necesidades del desarrollo que no han podido ser atendidas desde los espacios de acción de las entidades y organismos multilaterales que tradicionalmente han asumido ese papel. De esta manera, el Banco del Sur será el pilar de esta redefinición estructural orientado a canalizar los propios recursos financieros de la Región para alcanzar un desarrollo acorde con sus realidades específicas, en un marco de integración. A través de una redefinición del papel convencional de la banca de desarrollo multilateral, el Banco del Sur plantea una salida concreta a la paradoja de los flujos financieros ya que ofrecerá productos adecuados a las necesidades de seguridad y liquidez que se requiere para la inversión de los recursos de las reservas internacionales de los países, así como de otros elementos que configuran el ahorro nacional. 4 Además, al constituirse el Banco del Sur como una entidad de carácter regional con el aporte de países que comparten intereses y necesidades similares, no solo queda demostrada su capacidad de impulsar su propio desarrollo, sino que se excluye cualquier posibilidad de injerencia de terceros, ahora casi una norma bajo las estructuras vigentes debido a la participación accionaria mayoritaria de países exógenos a la Región en la actual banca de desarrollo multilateral. En esa misma línea, el Banco del Sur no solo circunscribe el financiamiento del desarrollo a los intereses nacionales de sus miembros, sino que su gobernanza se enmarca en un manejo democrático en que la participación de cada país en las decisiones no estará condicionada a la proporción de su aporte en el capital de la entidad. La definición de los criterios sustanciales para el impulso al desarrollo que se dará desde el Banco del Sur se asienta en el planteamiento de nuevas prioridades. Primeramente, la denominada soberanía alimentaria define como un eje fundamental del desarrollo de los países su capacidad de atender las necesidades alimentarias de la población desde su propia producción, privilegiando a los productos autóctonos de la región, sin depender de importaciones, de recursos externos o de condicionamientos exógenos y fuera del control de las acciones de política interna. Asimismo, la soberanía energética, también definida como una condición inobjetable del desarrollo económico, apunta a consolidar la capacidad de los países de aprovechar sus propios recursos energéticos renovables y no renovables sobre la base de sus necesidades y con independencia de otras fuentes externas, respetando al medio ambiente y minimizando el impacto ecológico resultante de su obtención y utilización. De la misma manera, considerando el papel fundamental de salud en el desarrollo de los pueblos, la acción del Banco del Sur se orientará a garantizar a la población de los países de la Región el acceso a medicamentos de marca y genéricos, a costos asequibles y de producción local, que principalmente combatan enfermedades endémicas para las cuales la oferta convencional desde las grandes casas farmacéuticas del mundo desarrollado no atiende adecuadamente por no tratarse de mercados de alta rentabilidad. En este mismo espacio, también se encuentra el apoyo a la investigación sobre prácticas médicas ancestrales, incluyendo a los conocimientos agrícolas y ecológicos de los pueblos nativos. En el conjunto de estas nuevas prioridades, el Banco del Sur también promoverá el desarrollo de instrumentos y mercados post Kyoto a efectos de perfeccionar mecanismos financieros dirigidos a precautelar el medio ambiente y a la protección del acervo ecológico de la Región. Las acciones del Banco del Sur se enmarcarán en propiciar una nueva dinámica entre Estado, economía popular y empresas, a efectos de potenciar el desarrollo de los países de la Región sobre una base de inclusión de todos los actores productivos. Por otra parte, si bien décadas atrás, las acciones de la banca multilateral de desarrollo se orientaban hacia el impulso a sectores que bien podían entenderse como dinamizadores del desarrollo económico de los países receptores, desde hace algún tiempo estos esfuerzos más bien se han orientado a financiar la reforma institucional de los Estados nacionales en el 5 marco de políticas específicas originadas en los centros de poder en el mundo sobre las bases de sus propios intereses geoestratégicos. Pero ahora cuando las necesidades de los pueblos demandan nuevos horizontes en una coyuntura que coinciden los gobiernos de varios países enmarcados en una visión divergente de la línea neoliberal prevaleciente en la Región durante más de dos décadas, y más allá todavía, el momento y las condiciones están dados para impulsar una nueva arquitectura financiera. Fondo Común de Reservas del Sur En el marco de la redefinición estructural hacia una nueva arquitectura financiera regional, además del Banco del Sur como pilar fundamental a través de su papel de banca de desarrollo, es también indispensable establecer los mecanismos tendientes a propiciar la estabilidad monetaria y cambiaria de los países miembros, en cumplimiento de los condicionantes mínimos que permitan alcanzar el objetivo de la integración a través de la profundización del comercio intrarregional, así como el establecimiento de mecanismos dirigidos a precautelar y apuntalar las reservas monetarias de los países de la Región, en especial, ante los embates de crisis financieras de carácter global. Es en este sentido que se configurará el Fondo Común de Reservas del Sur, como eje articulador de los instrumentos y acciones destinados a precautelar los niveles de reservas internacionales de los países miembros, a través del uso de recursos de la propia Región, en sustitución de los mecanismos convencionales que caracterizaron la dependencia financiera y de las políticas económicas nacionales a los dictados del Fondo Monetario Internacional. El Fondo Común de Reservas del Sur incorporará mecanismos de cooperación financiera dirigidos a que los países miembros puedan mantener sus reservas internacionales en niveles adecuados en caso de enfrentar impactos derivados de crisis financieras locales o externas, así como instrumentos que otorguen las seguridades suficientes para que los bancos centrales puedan enfrentar estos problemas sin requerir del mantenimiento de niveles de reservas muy elevados invertidos en el exterior a costa de que parte de esos recursos puedan canalizarse hacia el financiamiento del desarrollo local. La unidad de cuenta común regional Asimismo, en el marco de la NAFR se evidencia la necesidad de contar con un sistema de pagos regional, con la utilización de una unidad de cuenta regional con el propósito de favorecer la utilización de las monedas locales de los países miembros para la realización de los pagos internacionales. La unidad de cuenta regional se plantea con el claro propósito de desacoplar al comercio intrarregional de la lógica del dólar en un esfuerzo para reducir los costos cambiarios y de transacciones, a efectos de su potenciación como uno de los elementos sustantivos en los esfuerzos dirigidos hacia la integración (se debe tener en cuenta que no significa ni está relacionado con el manejo monetario interno de los países, y más bien en el caso de la dolarización ecuatoriana la utilización de una unidad de cuenta regional en un sistema de pagos viene a ser un elemento de refuerzo por el ahorro de divisas que se logra a través de la aplicación de estos mecanismos). 6 En este sentido, ya se ha avanzado con la propuesta del Sistema Unitario de Compensación Regional (SUCRE) al punto que ya entró en operación a inicios de febrero de 2010, en el que la definición del sistema de pagos para el comercio intrarregional se ha establecido en conjunción con las entidades de financiamiento para el desarrollo inscritas en la NAFR. Con ello, el sistema no se limita a un esquema convencional de compensación de pagos internacionales, más bien, abre la posibilidad de incorporar mecanismos tendientes hacia la ampliación del intercambio intrarregional, fundamentado en el aprovechamiento de las complementariedades productivas en procura de convergencia al equilibrio comercial. Para ello, se configuró al “sucre” como la unidad de cuenta de este Sistema para su uso exclusivo entre los bancos centrales, mientras que los medios de pago efectivos para los agentes que realizan las transacciones comerciales internacionales serán las propias monedas locales de sus respectivos países (en el caso del Ecuador sus agentes locales operarán en dólares a través del SUCRE y solo el BCE en su relación con los otros bancos centrales utilizará los “sucres”). El sistema de pagos y la unidad de cuenta regional son instrumentos que deberán enmarcarse en un espacio más amplio de políticas comerciales nacionales orientadas hacia los objetivos de integración regional, sobre la base de la redefinición de la división internacional del trabajo, en franca intención de reducir la dependencia comercial bajo el esquema Norte-Sur en el que nuestros países han sido históricos exportadores de materias primas y productos con reducido valor agregado, e importadores de productos industrializados y tecnológicos, con los consecuentes efectos de un deterioro progresivo de los términos de intercambio. Por ello, esta redefinición comercial, asentada en la potenciación de la complementariedad productiva de la Región y viabilizada a través de los instrumentos monetarios regionales, se orientará a reforzar la relación Sur-Sur. Mecanismo regional para solución de controversias En los sesentas el mundo vivía procesos de descolonización por lo que la preocupación central de los inversionistas extranjeros fue la de diseñar mecanismos para defenderse de las expropiaciones y nacionalizaciones confiscatorias. Para resolver esta dificultad, en 1964, el Banco Mundial propuso la creación del Centro de Arreglo de Diferencias Relativas a Inversiones (CIADI). El CIADI nació como una alternativa excepcional, originariamente como un instrumento defensivo para las inversiones extranjeras, pero desde los años noventa, cuando se dio una ola de ajustes estructurales, privatizaciones y una proliferación de tratados bilaterales de inversión (TBI), el CIADI empezó a utilizarse como un instrumento ofensivo ampliando el concepto de “expropiación indirecta” a la aplicación de normas legales por parte del Estado receptor de la inversión en su territorio. De esta manera se limitó la capacidad regulatoria de los Estados y en suma se redujo los espacios de políticas públicas. El CIADI, en la actualidad, se ha transformado en un instrumento ofensivo, pues asegura grandes réditos para las multinacionales, más allá de que éstas verdaderamente inviertan y generen riqueza y trabajo como reza el discurso neoliberal. 7 De acuerdo a la UNCTAD, en 2007, se estima que al menos 35 nuevos casos (inversionista – Estado) fueron presentados en virtud de la suscripción de TBI’s, de los cuales, 27 fueron interpuestos ante el CIADI. De estos 35 casos 17 se presentaron en contra de los países en desarrollo, 7 en contra de los países en transición y 11 contra los países desarrollados. En materia de inversiones, según UNCTAD, se prefiere al foro del CIADI, pues el número de controversias presentados ante el CIADI llegaron a 182, las controversias bajo el arbitraje con normas de la Comisión de las Naciones Unidas sobre el Derecho Mercantil Internacional (CNUDMI) ascendió a 80, la Cámara de Comercio de Estocolmo recibió 14 casos, la Cámara de Comercio Internacional recibió 5 casos, en arbitraje ad-hoc se presentaron 5 controversias, y otros 4 casos fueron presentados ante la Corte Permanente de Arbitraje y el Centro Regional de El Cairo. El CIADI es totalmente dependiente del Banco Mundial, y por lo tanto de los intereses que este Banco representa. El Vicepresidente del Banco Mundial funge como Secretario General del CIADI y el Presidente del Banco, preside el Consejo Administrativo del CIADI, pudiendo designar árbitros conciliadores en los diferendos. Por otro lado, el alto riesgo de conflicto de intereses, en torno al CIADI puede verificarse en la designación de árbitros, quienes suelen ser abogados vinculados con las transnacionales. Los mecanismos de solución de controversias tienen un elevado costo para los países receptores. El principio universal del derecho Non Bis In Idem, según el cuál no se puede juzgar a alguien dos veces por la misma causa, no es respetado por el CIADI, ya que del arbitraje que surge de los TBIs, el doble juzgamiento por la misma causa es posible y sucede. El proceso de resquebrajamiento de la institucionalidad neoliberal, al tiempo de mostrar las graves deficiencias del sistema de administración de justicia del CIADI, genera la necesidad de proponer un sistema de solución de controversias alternativo a este mecanismo. Esta propuesta, asentada en el respecto estricto a los derechos fundamentales y a los principios generales del derecho, fue acogida en el marco de la UNASUR, con la aprobación de su Consejo de Ministros de Relaciones Exteriores de una resolución por medio de la que se constituyó un Grupo de Trabajo, que tiene como objetivo crear dicho mecanismo. Para que este objetivo pueda alcanzarse, el primer paso está en que los países que forman parte de esta iniciativa denuncien el Tratado de Washington que crea el CIADI. Seguidamente, deberán realizar una revisión a fondo de cada uno de los tratados bilaterales que han suscrito y que se encuentran en plena vigencia, y se entre a un proceso de renegociación en los casos que sean necesarios –la principal vía de acceso al CIADI son los TBIs, y las demandas a los Estados se basan en las cláusulas de estos contratos-. 8 El sistema a configurarse no puede reproducir los errores criticados, tanto más cuando la realización de la justicia debe ser su objetivo primordial, por lo que debe considerarse: - El respeto estricto a los derechos fundamentales y a los principios generales del derecho. Una definición apropiada de inversión. Que el arbitraje internacional es un mecanismo de solución de controversias de carácter excepcional y alternativo; Que solo podrá ser activado debido al consentimiento claro y expreso de las partes; Que el tratamiento adecuado del conflicto de intereses como una estrategia preventiva anticorrupción, es un elemento indispensable. Que la posibilidad de revisión de los fallos debe existir; Que la rendición de cuentas debe ser completa; Que la consecuencia de los actos reprochables de los operadores de justicia deben derivar en responsabilidades administrativas y civiles. Esta propuesta se asienta en el respeto estricto a los derechos fundamentales y a los principios generales del derecho. A partir de aquello, se propone la construcción de un mecanismo de carácter excepcional y alternativo, donde la piedra angular para activarlo sea la voluntad libre y expresa de las partes involucradas; además de la delimitación del verdadero alcance del concepto de inversión; un adecuado tratamiento del conflicto de intereses como una estrategia preventiva anticorrupción, para lo cual se propone el establecimiento de un tribunal permanente que administre justicia con las consecuentes responsabilidades de su actuación, la posibilidad de revisión de sus fallos o laudos a través de un recurso de apelación; un mecanismo accesible por sus costos. En definitiva un sistema alternativo transparente de administración de justicia. Carlos de Latorre Muñoz Quito, Febrero de 2010 9