Document

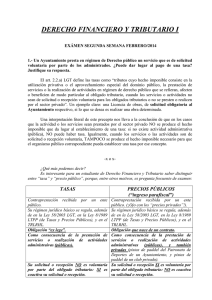

Anuncio

VI MASTER EN ALTA DIRECCIÓN PÚBLICA EL PAPEL DEL ESTADO ANTE EL CAMBIO ECONÓMICO Y SOCIAL Tema 7: LA FINANCIACIÓN DEL ESTADO DEL BIENESTAR Profesor: Dr. Javier LOSCOS FERNÁNDEZ MARZO 2011 INGRESOS PÚBLICOS: CLASIFICACIÓN (I) ORDINARIOS: · · · Periódicos No requieren autorización anual No varían el patrimonio neto del sector público EXTRAORDINARIOS: · No periódicos · Requieren autorización anual · Reducen el patrimonio neto del sector público · Endeudamiento, venta de patrimonio público y señoreaje INGRESOS PÚBLICOS: CLASIFICACIÓN (II) Precios NO TRIBUTARIOS Rentas de la propiedad Otros ingresos de Derecho privado TRIBUTARIOS TASAS CONTRIBUCIONES ESPECIALES IMPUESTOS INGRESOS TRIBUTARIOS: MODALIDADES (a. 2.2 LGT) TASAS: son los tributos cuyo hecho imponible consiste en la utilización privativa o el aprovechamiento especial del dominio público, la prestación de servicios o la realización de actividades en régimen de derecho público que se refieran, afecten o beneficien de modo particular al obligado tributario, cuando los servicios o actividades no sean de solicitud o recepción voluntaria para los obligados tributarios o no se presten o realicen por el sector privado (art. 6 LTPP; art. 20 LRHL). (Tendrán la consideración de PRECIOS PUBLICOS las contraprestaciones pecuniarias que se satisfagan por la prestación de servicios o la realización de actividades efectuadas en régimen de Derecho público cuando, prestándose también tales servicios o actividades por el sector privado, sean de solicitud voluntaria por parte de los administrados. (art.24 LTPP; art.41 LRHL). CONTRIBUCIONES ESPECIALES : El hecho imponible es la obtención por el obligado tributario de un beneficio o un aumento en el valor de sus bienes , como consecuencia de la realización de obras públicas o del establecimiento o ampliación de servicios públicos. (SELIGMAN: "Contribuciones obligatorias recaudadas en proporción a los beneficios especiales derivados por la propiedad inmueble de una obra o mejoras públicas específicas emprendidas en interés general") IMPUESTOS: Tributos exigidos sin contraprestación, cuyo hecho imponible está constituido por negocios actos o hechos que ponen de manifiesto la capacidad económica del contribuyente. ELEMENTOS DE LOS TRIBUTOS HECHO IMPONIBLE: presupuesto fijado por la Ley por el que nace la obligación tributaria (a. 20 LGT). BASE IMPONIBLE (a. 50.1 LGT): cuantificación (dineraria o no) del hecho imponible. BASE LIQUIDABLE = Base Imponible – Reducciones (a. 54 LGT) TIPO DE GRAVAMEN: cifra, coeficiente o porcentaje que se aplica a la BL para obtener la CI (a. 55 LGT). CUOTA ÍNTEGRA: Base liquidable x tipo impositivo (a. 56.1 LGT) CUOTA LÍQUIDA: Cuota íntegra – Deducciones (a. 56.5 LGT). CUOTA DIFERENCIAL: Cuota líquida – Retenciones y pagos a cuenta (a. 56.6 LGT). DEUDA TRIBUTARIA: Cuota diferencial + Sanciones y recargos (a. 58 LGT). OBLIGADOS TRIBUTARIOS (“sujetos pasivos”): Son las personas físicas o jurídicas y las entidades a las que la normativa tributaria impone el cumplimiento de obligaciones tributarias. (aa. 35-48 LGT). INGRESOS PÚBLICOS: CLASIFICACIÓN (III) CRITERIO TIPO EJEMPLOS PERSONALES: Se consideran sus circunstancias personales y familiares I.R.P.F. I. Patrimonio I. s/ Sociedades REALES: I.V.A. I. Transmisiones Patrimoniales II. Especiales SUJETO PASIVO No se consideran sus circunstancias personales y familiares I.R.P.F. I. s/ Sociedades RENTA GENERADA Tenencia RENTA ACUMULADA: Riqueza, Propiedad, Patrimonio,... BASE IMPONIBLE I. Patrimonio Transmisión I. Transmisiones Patrimoniales I. Sucesiones y Donaciones I. Gasto Personal I. Personal s/ el Gasto (Kaldor) Monofásicos Fabricantes Mayoristas Minoristas Plurifásicos I.V.A. I.T.E. I. General RENTA GASTADA: Gasto, Consumo, Ventas... II. Especiales Alcohol Hidrocarburos Tabaco... INGRESOS PÚBLICOS: CLASIFICACIÓN (IV) CRITERIO TIPO DIRECTOS: Sujeto pasivo claramente identificado. Momento de devengo claramente identificado. Difícilmente trasladables. RECAUDACIÓN INDIRECTOS: Sujeto pasivo NO claramente identificado. Momento de devengo NO claramente identificado. Fácilmente trasladables. TIPO IMPOSITIVO EJEMPLOS I.R.P.F. I. Patrimonio I. s/ Sociedades (????) I.V.A. I. Transmisiones Patrimoniales II. Especiales PROGRESIVOS I.R.P.F. I. Patrimonio I. Sucesiones y Donaciones PROPORCIONALES I. s/ Sociedades I. Transmisiones Patrimoniales REGRESIVOS I.V.A. I.T.E. Poll Tax (cuota fija) PROGRESIVIDAD TÉCNICA CONCEPTO PROGRESIVO PROPORCIONAL REGRESIVO Al aumentar la base imponible, la cuota o la recaudación aumentan... Más que proporcionalmente Proporcionalmente Menos que proporcionalmente ERB > 1 ERB = 1 ERB < 1 T’ > T* T’ = T* T’ < T* Aumenta No varía Disminuye EtB > 0 EtB = 0 EtB < 0 Elasticidad de la recaudación R respecto a la base: E RB = R R = E RB = B B R = %R B %B B R B = T R T* B Al aumentar la base imponible, el tipo impositivo... t t = %t E tb = B %B B PRINCIPIOS GENERALES DE LA IMPOSICIÓN SIMPLICIDAD Fácil cumplimiento de las obligaciones tributarias Fácil gestión de los tributos por la Administración Tributaria SUFICIENCIA Cobertura del gasto público Elasticidad renta de los ingresos impositivos > 1 EQUIDAD Proporcionalidad (sacrificio equivalente): Equidad horizontal: trato igual a los contribuyentes que tengan las mismas circunstancias. Equidad vertical: trato adecuadamente desigual a los contribuyentes que tengan circunstancias diferentes NEUTRALIDAD No interferencia de los impuestos en las decisiones de los agentes económicos PRINCIPIOS GENERALES DE LA IMPOSICIÓN PRINCIPIOS PRESUPUESTARIOFISCALES POLÍTICOSOCIALES Y ÉTICOS POLÍTICOECONÓMICOS JURÍDICOS Y TÉCNICOTRIBUTARIOS (Neumark, 1970) FORMULACIÓN 1. SUFICIENCIA El sistema fiscal debe estructurarse de manera que los ingresos tributarios permitan la cobertura duradera de los gastos. 2. CAPACIDAD DE AUMENTO En caso necesario, y a corto plazo, el sistema fiscal debe suministrar los ingresos complementarios necesarios para cubrir nuevos gastos de carácter permanente o de carácter único y extraordinario. 3. GENERALIDAD Todas las personas naturales o jurídicas con capacidad de pago deben someterse al impuesto, sin excepciones que no se justifiquen por razones inexcusables de política pública, o de técnica tributaria. 4. IGUALDAD Las personas en situación igual han de recibir el mismo trato tributario, debiendo concederse un trato tributario desigual a las personas que se hallan en situaciones diferentes. 5. PROPORCIONALIDAD Las cargas fiscales deben fijarse en proporción a los índices de capacidad de pago, de forma que la imposición resulte igualmente onerosa, en términos relativos, a cada contribuyente. 6. REDISTRIBUCIÓN La política tributaria debe alterar la distribución primaria de la renta provocada por el mercado, disminuyendo las diferencias de renta mediante la progresividad. 7. EVITACIÓN DEL DIRIGISMO FISCAL La política fiscal debe evitar intervenciones fragmentarias y asistemáticas que favorezcan o perjudiquen injustificadamente a ciertos grupos económicos, sectores productivos o categorías de gasto, o la adopción de ciertas formas jurídicas. 8. INTERVENCIÓN TRIBUTARIA MÍNIMA La Administración tributaria debe limitar su intervención en la esfera privada de los contribuyentes, y en el ejercicio de la libertad económica individual de éstos, al mínimo imprescindible para la observancia de los principios presupuestario-fiscales y de justicia (considerados como de rango superior) y los asociados a las políticas de estabilización y crecimiento. 9. NEUTRALIDAD ANTE LA COMPETENCIA La política fiscal debe evitar cualquier consecuencia involuntaria que perjudique el funcionamiento de la competencia y debe suprimir o atenuar las imperfecciones de ésta. 10. FLEXIBILIDAD ACTIVA El diseño del sistema tributario debe permitir la ejecución discrecional de políticas fiscales anticíclicas, mediante la alteración de su estructura o los procedimientos tributarios, o la variación de las tarifas. 11. FLEXIBILIDAD PASIVA El sistema tributario debe estructurarse de forma que contribuya a amortiguar automáticamente las fluctuaciones coyunturales de la actividad macroeconómica. 12. ORIENTACIÓN AL CRECIMIENTO La política fiscal debe estructurarse, tanto en su totalidad como en sus elementos constitutivos, de forma que no frene el crecimiento y pueda ejercer una influencia positiva sobre el mismo, si no alcanzase el ritmo adecuado. 13. CONGRUENCIA Y SISTEMATIZACIÓN El sistema tributario debe atender uniformemente a la consecución de sus distintas finalidades, evitando desatender unos objetivos en beneficio de otros, y la existencia de lagunas o contradicciones en su composición y estructura. 14. TRANSPARENCIA Las normas tributarias deben ser inteligibles, claras y precisas, estableciendo sin ambigüedad los derechos y deberes de los contribuyentes, para evitar la arbitrariedad en la liquidación y recaudación de los tributos. 15. FACTIBILIDAD Las normas tributarias deben ser aceptables para los contribuyentes y aplicables por la Administración fiscal. 16. CONTINUIDAD Las normas fiscales deben gozar de vigencia continuada, y sólo modificarse en el marco de reformas generales y sistemáticas. 17. ECONOMICIDAD La estructura del sistema tributario y la composición de sus elementos deben realizarse de tal forma que sus gastos de administración y cumplimiento no sobrepasen el mínimo imprescindible para atender sus objetivos político-económicos y político-sociales. 18. COMODIDAD El contribuyente debe disfrutar de todas las facilidades posibles para cumplir con sus obligaciones fiscales, previa observancia de los principios impositivos de rango superior. INCIDENCIA IMPOSITIVA INCIDENCIA LEGAL: Carga fiscal derivada directamente de la legislación impositiva. INCIDENCIA EFECTIVA: Sobre quién recaen realmente las cargas impositivas. Es el resultado del proceso de traslación. TRASLACIÓN: se produce cuando el sujeto pasivo legal de un impuesto consigue que sea un tercer agente económico el que soporte la carga del impuesto (sujeto pasivo de hecho), incrementando los precios de sus productos (traslación hacia adelante), o bien reduciendo la remuneración de los factores de producción (traslación hacia atrás). REPERCUSIÓN: se produce cuando la traslación impositiva está expresamente prevista en la ley INCIDENCIA LEGAL ≠ INCIDENCIA REAL INCIDENCIA IMPOSITIVA: EQUILIBRIO PARCIAL Ley de Dalton El impuesto será soportado en mayor medida por los agentes (oferentes o demandantes) cuyo comportamiento sea más inelástico ESQUEMA GENERAL DEL SISTEMA IMPOSITIVO ESPAÑOL SOBRE LA RENTA DIRECTOS SOBRE LA RIQUEZA I..Patrimonio. I. Sucesiones y Donaciones SOBRE EL CONSUMO IVA Imps. Especiales Impto Sobre las Primas de Seguros Impto Sobre Las Ventas Minoristas de determinados Hidrocarburos ESTATALES INDIRECTOS SOBRE TRANSMISIONES AUTONÓMICOS I.R.P.F. I. R. no Residentes I. s/ Sociedades I. Transmisiones Patrimoniales y actos Jcos Documentados. IMPUESTOS PROPIOS DE LAS CCAA Cánones de Saneamiento, recargos sobre el IAE, impuesto sobre el juego del bingo, etc. OBLIGATORIOS Impuesto sobre Bienes Inmuebles Impuesto de Actividades Económicas Impuesto sobre vehículos de tracción mecánica POTESTATIVOS Impuesto sobre Construcciones, Instalaciones y Obras Impuesto sobre el incremento de Valor de Terrenos de Naturaleza Urbana LOCALES CLASIFICACIÓN ECONÓMICA DE LOS GASTOS E INGRESOS PÚBLICOS: España: Proyecto de Ley de Presupuestos generales del Estado para 2010 Fuente: Ministerio de Economía y Hacienda (2009b) REFERENCIAS Ministerio de Economía y Hacienda (2009b): Presupuestos Generales del Estado 2010 [“Cuaderno blanco”]. Madrid: Centro de Publicaciones del M.E.H. [Accesible en internet:] Neumark, F. (1970): Principios de la imposición. Madrid: I.E.F., 1994.