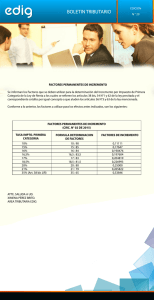

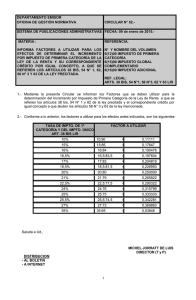

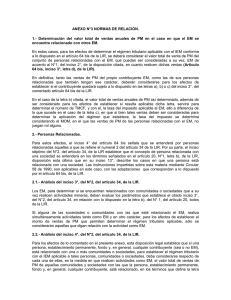

circular n° 62 - Servicio de Impuestos Internos

Anuncio