Caso Práctico 209/2009

Anuncio

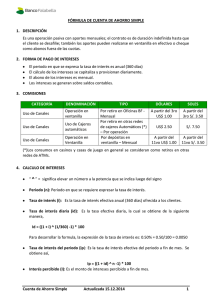

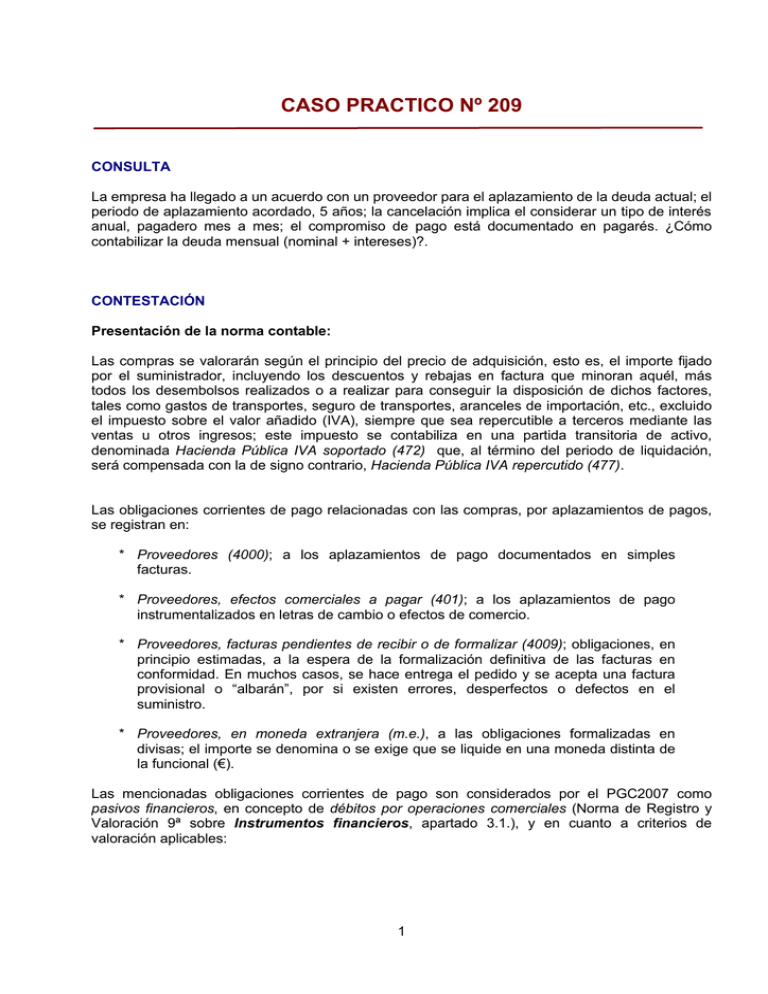

CASO PRACTICO Nº 209 CONSULTA La empresa ha llegado a un acuerdo con un proveedor para el aplazamiento de la deuda actual; el periodo de aplazamiento acordado, 5 años; la cancelación implica el considerar un tipo de interés anual, pagadero mes a mes; el compromiso de pago está documentado en pagarés. ¿Cómo contabilizar la deuda mensual (nominal + intereses)?. CONTESTACIÓN Presentación de la norma contable: Las compras se valorarán según el principio del precio de adquisición, esto es, el importe fijado por el suministrador, incluyendo los descuentos y rebajas en factura que minoran aquél, más todos los desembolsos realizados o a realizar para conseguir la disposición de dichos factores, tales como gastos de transportes, seguro de transportes, aranceles de importación, etc., excluido el impuesto sobre el valor añadido (IVA), siempre que sea repercutible a terceros mediante las ventas u otros ingresos; este impuesto se contabiliza en una partida transitoria de activo, denominada Hacienda Pública IVA soportado (472) que, al término del periodo de liquidación, será compensada con la de signo contrario, Hacienda Pública IVA repercutido (477). Las obligaciones corrientes de pago relacionadas con las compras, por aplazamientos de pagos, se registran en: * Proveedores (4000); a los aplazamientos de pago documentados en simples facturas. * Proveedores, efectos comerciales a pagar (401); a los aplazamientos de pago instrumentalizados en letras de cambio o efectos de comercio. * Proveedores, facturas pendientes de recibir o de formalizar (4009); obligaciones, en principio estimadas, a la espera de la formalización definitiva de las facturas en conformidad. En muchos casos, se hace entrega el pedido y se acepta una factura provisional o “albarán”, por si existen errores, desperfectos o defectos en el suministro. * Proveedores, en moneda extranjera (m.e.), a las obligaciones formalizadas en divisas; el importe se denomina o se exige que se liquide en una moneda distinta de la funcional (€). Las mencionadas obligaciones corrientes de pago son considerados por el PGC2007 como pasivos financieros, en concepto de débitos por operaciones comerciales (Norma de Registro y Valoración 9ª sobre Instrumentos financieros, apartado 3.1.), y en cuanto a criterios de valoración aplicables: 1 N.R.V. 9ª. 3.1.: Débitos y partidas a pagar 3.1.1. Valoración inicial Los pasivos financieros incluidos en esta categoría se valorarán inicialmente por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, que equivaldrá al valor razonable de la contraprestación recibida ajustado por los costes de transacción que les sean directamente atribuibles. No obstante lo señalado en el párrafo anterior, los débitos por operaciones comerciales con vencimiento no superior a un año y que no tengan un tipo de interés contractual, así como los desembolsos exigidos por terceros sobre participaciones, cuyo importe se espera pagar en el corto plazo, se podrán valorar por su valor nominal, cuando el efecto de no actualizar los flujos de efectivo no sea significativo. Por lo general, los periodos de vencimiento establecidos sobre las obligaciones corrientes de pago por compras de factores almacenables, suministros y servicios recibidos del exterior, servicios de personal, etc, suelen ser por plazos inferiores al año; ahora bien, si se realiza una compra aplazando el pago por un periodo inferior o igual año, habiéndose considerado un tipo de interés en el contrato y con incidencia significativa, debe valorarse la compra por el valor actual. N.R.V. 9ª. 3.1.: Débitos y partidas a pagar 3.1.2. Valoración posterior Los pasivos financieros incluidos en esta categoría se valorarán por su coste amortizado. Los intereses devengados se contabilizarán en la cuenta de pérdidas y ganancias, aplicando el método del tipo de interés efectivo. Las aportaciones recibidas como consecuencia de un contrato de cuentas en participación y similares, se valorarán al coste, incrementado o disminuido por el beneficio o la pérdida, respectivamente, que deba atribuirse a los partícipes no gestores. No obstante lo anterior, los débitos con vencimiento no superior a un año que, de acuerdo con lo dispuesto en el apartado anterior, se valoren inicialmente por su valor nominal, continuarán valorándose por dicho importe. En caso de que el débito o deuda por el aplazamiento del pago concedido por el proveedor exceda el periodo del año, el importe considerado como gasto por compra no debe coincidir con lo facturado, ya que no debe ser lo mismo, el gasto realizado al contado, que el gasto reconocido en el momento de la compra, en base al principio o hipótesis del devengo, cuyo pago se efectuará varios meses después: ** en el primer caso, la empresa aplica dinero entregándolo al proveedor justo en el momento de la compra; ** mientras que en el segundo caso, la empresa deja de pagar durante un tiempo hasta que llegue el momento del pago, aprovechándose de la ventaja de utilizar a lo largo de ese periodo de tiempo unos recursos que podrían ser sacrificados si el proveedor los exigiera en el momento de la compras; en esta situación el proveedor está financiando a la empresa a través del suministro de materiales y, al igual que la financiación ajena típica o financiera, debe reconocerse unos supuestos gastos financieros por intereses. 2 De ello se deduce que el importe considerado como gasto por compra, en caso de un aplazamiento del pago bastante dilatado, no debe corresponderse con el importe nominalmente facturado, sino que debe ser reducido según el gasto por intereses que se devengaría a lo largo del periodo de aplazamiento; esto es, el valor actual o auténtico valor razonable, tomando como tipo de interés de referencia: a) el tipo de descuento por pronto pago que la empresa recibiría del proveedor; b) el tipo de interés medio que las entidades aplican en el descuento de efectos comerciales o letras de cambio, c) el tipo de interés que haga igualar el importe facturado con el importe al contado (si existiera); d) el tipo de interés medio que la empresa soporta por sus deudas y préstamos recibidos, e) un tipo de interés básico (ej. euribor), con un suplemento de 1,5% a 2,5%; etc.. **** **** **** CASO PRÁCTICO 1: A modo de presentación de la cuestión. En 01/01/2X09, la empresa A S.A. compra materias primas a la empresa B S.A.; el importe facturado en términos nominales, 20.000 € (+ IVA 16%); se aplaza el pago en 18 meses (fecha de vencimiento de la factura, 30/6/2X10). El tipo de interés de descuento por pronto pago habitual que concede la empresa proveedora 3% semestral, consideremos este tipo de interés a efectos de la actualización del aplazamiento de pago y además, “compuesto”. 01/01/2X09: situación inicial: a) Valor nominal del débito o crédito recibido, incluyendo el IVA a pagar: 20.000 € *1,16 = 23.200 € 3 b) Valor actual o razonable del crédito recibido, a pagar al término de 3 semestres; 23.200 €; / (1 + 0,03) = 21.231, 29 €. c) La diferencia entre el valor nominal y el valor actual: se corresponde con los gastos financieros por intereses a devengar a lo largo de tres semestres financieros: (23.200 – 21.231,29) = 1.968,71 €. d) El importe a reconocer como compras de materias primas en el momento de la formalización, y considerando que el IVA soportado se calcula sobre lo facturado, dando lugar a una activo fiscal transitorio por importe de: (20.000 € * 0,16 =) 3.200 €, se llega a que el importe de las compras de materias primas a incorporar entre los gastos de explotación es de: e) Valor actual del crédito recibido o débito (21.231,29 €) – IVA soportado (3.200 €) = 18.031,29 € Ejercicio 2X09 01/01/2X09: Contabilización de la compra de materias primas 601 Compras de materias primas (pyg) 472 Hacienda Pública IVA soportado [0,16*20.000] 40001 Proveedores a largo plazo 18.031,29 3.200,00 21.231,29 30/06/2X09: Vencimiento del primer semestre del débito comercial y reconocimiento de los gastos financieros por intereses: 21.231,29 € * 0,03 = 636,94 €. 66240 Intereses de débitos por operaciones comerciales a largo 636,94 3 plazo (pyg) 40001 Proveedores a largo plazo 636,94 30/06/2X09: Traspaso al corto plazo del débito comercial a largo plazo, junto con los intereses a pagar: saldo acumulado hasta la fecha: 21.231 + 637 = 21.868 € 40001 Proveedores a largo plazo 21.868,23 40000 Proveedores a corto plazo 21.868,23 30/12/2X09: Vencimiento del segundo semestre del débito comercial y reconocimiento de los gastos financieros por intereses: (21.231,29 + 636,94 =) 21.868,23 * 0,03 = 656,05 €. Intereses de débitos por operaciones comerciales a corto 656,05 66245 plazo (pyg) 40000 Proveedores a corto plazo 656,05 Ejercicio 2X10: 30/06/2X10: Vencimiento del tercer semestre del débito comercial y reconocimiento de los gastos financieros por intereses: (21.868,23 + 656,05 =) 22.524,28 * 0,03 = 675,72 €. Intereses de débitos por operaciones comerciales a corto 675,72 66245 plazo (pyg) 40000 Proveedores a corto plazo 675,72 30/06/2X10: Liquidación de la obligación de pago por el débito comercial: (22.524,28 + 675,72=) 23.200 €. 40000 Proveedores a corto plazo 23.200,00 572 Bancos c.c. 23.200,00 CASO PRÁCTICO 2: En relación con la propia consulta. Ante la falta de precisión en cuanto al modo de cancelar el principal de la deuda, consideremos que la modalidad a emplear es el de “mensualidades constantes”. En 01/01/2X09, la empresa B S.A. tiene contraída una obligación de pago cuyo valor actual es de 6.000 €. B S.A. llega a un acuerdo con el proveedor en aplazar el pago a 5 años, habiéndose fijado como tipo de interés anual del 6%. En cuanto a la modalidad de cancelación: en mensualidades constantes, aceptando como tipo de interés mensual, doceava parte del 6% anual, esto es, 0,5% mensual. Cálculo del importe de la mensualidad constante: Aplicando las matemáticas de las operaciones financieras; cálculo del importe del pagaré mensual: PM (im = tipo de interés mensual, 0,005) PM = 6.000 € / [ [(1 - (1 + im)-60)] / im] = 6.000 / [ [(1 - (1 + 0,005)-60] / 0,005] = 6.000 / 51,72556 = 115,996809 €/mes. 4 Se presenta el cuadro de cálculo de los intereses a devengar en cada mes: Periodo financiero mensual Tipo de Intereses Deuda Pago de Intereses Reembolso de Pagos [7] Deuda viva interés devengados intereses efectiva viva devengados deuda efectiva = [4]+[6] efectivo Intereses (nominales) efectiva no acumulada =115,9968 acumulada final acumulada semestral devengados [4] liquidados y inicial [6] = [2] al tipo de [8]=[1]+[3]inicial [1] acumulados 115,9968 interés [4]-[6] = [1] a la deuda[5] INTERESES efectivo [3] + [5] – [6] = = [3] – [4] DEVENGADOS = [1] [4] =[1]* [2] 1 6.000,00 0,0050 30,00 30,00 0,00 85,9968 115,9968 5.914,00 2 5.914,00 0,0050 29,57 29,57 0,00 86,4268 115,9968 5.827,58 3 5.827,58 0,0050 29,14 29,14 0,00 86,8589 115,9968 5.740,72 4 5.740,72 0,0050 28,70 28,70 0,00 87,2932 115,9968 5.653,42 5 5.653,42 0,0050 28,27 28,27 0,00 87,7297 115,9968 5.565,69 6 5.565,69 0,0050 27,83 27,83 0,00 88,1683 115,9968 5.477,53 7 5.477,53 0,0050 27,39 27,39 0,00 88,6092 115,9968 5.388,92 8 5.388,92 0,0050 26,94 26,94 0,00 89,0522 115,9968 5.299,86 9 5.299,86 0,0050 26,50 26,50 0,00 89,4975 115,9968 5.210,37 10 5.210,37 0,0050 26,05 26,05 0,00 89,9450 115,9968 5.120,42 11 5.120,42 0,0050 25,60 25,60 0,00 90,3947 115,9968 5.030,03 25,15 12 5.030,03 0,0050 25,15 0,00 90,8467 115,9968 4.939,18 13 4.939,18 0,0050 24,70 24,70 0,00 91,3009 115,9968 4.847,88 14 4.847,88 0,0050 24,24 24,24 0,00 91,7574 115,9968 4.756,12 15 4.756,12 0,0050 23,78 23,78 0,00 92,2162 115,9968 4.663,91 16 4.663,91 0,0050 23,32 23,32 0,00 92,6773 115,9968 4.571,23 17 4.571,23 0,0050 22,86 22,86 0,00 93,1407 115,9968 4.478,09 18 4.478,09 0,0050 22,39 22,39 0,00 93,6064 115,9968 4.384,48 19 4.384,48 0,0050 21,92 21,92 0,00 94,0744 115,9968 4.290,41 20 4.290,41 0,0050 21,45 21,45 0,00 94,5448 115,9968 4.195,86 21 4.195,86 0,0050 20,98 20,98 0,00 95,0175 115,9968 4.100,85 22 4.100,85 0,0050 20,50 20,50 0,00 95,4926 115,9968 4.005,35 23 4.005,35 0,0050 20,03 20,03 0,00 95,9700 115,9968 3.909,38 24 3.909,38 0,0050 19,55 19,55 0,00 96,4499 115,9968 3.812,93 25 3.812,93 0,0050 19,06 19,06 0,00 96,9321 115,9968 3.716,00 26 3.716,00 0,0050 18,58 18,58 0,00 97,4168 115,9968 3.618,58 27 3.618,58 0,0050 18,09 18,09 0,00 97,9039 115,9968 3.520,68 17,60 28 3.520,68 0,0050 17,60 0,00 98,3934 115,9968 3.422,29 29 3.422,29 0,0050 17,11 17,11 0,00 98,8854 115,9968 3.323,40 30 3.323,40 0,0050 16,62 16,62 0,00 99,3798 115,9968 3.224,02 31 3.224,02 0,0050 16,12 16,12 0,00 99,8767 115,9968 3.124,14 32 3.124,14 0,0050 15,62 15,62 0,00 100,3761 115,9968 3.023,77 33 3.023,77 0,0050 15,12 15,12 0,00 100,8780 115,9968 2.922,89 34 2.922,89 0,0050 14,61 14,61 0,00 101,3824 115,9968 2.821,51 35 2.821,51 0,0050 14,11 14,11 0,00 101,8893 115,9968 2.719,62 5 36 2.719,62 0,0050 13,60 13,60 0,00 102,3987 115,9968 2.617,22 37 2.617,22 0,0050 13,09 13,09 0,00 102,9107 115,9968 2.514,31 38 2.514,31 0,0050 12,57 12,57 0,00 103,4253 115,9968 2.410,88 39 2.410,88 0,0050 12,05 12,05 0,00 103,9424 115,9968 2.306,94 40 2.306,94 0,0050 11,53 11,53 0,00 104,4621 115,9968 2.202,48 41 2.202,48 0,0050 11,01 11,01 0,00 104,9844 115,9968 2.097,50 42 2.097,50 0,0050 10,49 10,49 0,00 105,5093 115,9968 1.991,99 43 1.991,99 0,0050 9,96 9,96 0,00 106,0369 115,9968 1.885,95 44 1.885,95 0,0050 9,43 9,43 0,00 106,5671 115,9968 1.779,38 45 1.779,38 0,0050 8,90 8,90 0,00 107,0999 115,9968 1.672,28 46 1.672,28 0,0050 8,36 8,36 0,00 107,6354 115,9968 1.564,65 47 1.564,65 0,0050 7,82 7,82 0,00 108,1736 115,9968 1.456,47 48 1.456,47 0,0050 7,28 7,28 0,00 108,7144 115,9968 1.347,76 49 1.347,76 0,0050 6,74 6,74 0,00 109,2580 115,9968 1.238,50 50 1.238,50 0,0050 6,19 6,19 0,00 109,8043 115,9968 1.128,70 51 1.128,70 0,0050 5,64 5,64 0,00 110,3533 115,9968 1.018,34 52 1.018,34 0,0050 5,09 5,09 0,00 110,9051 115,9968 907,44 53 907,44 0,0050 4,54 4,54 0,00 111,4596 115,9968 795,98 54 795,98 0,0050 3,98 3,98 0,00 112,0169 115,9968 683,96 55 683,96 0,0050 3,42 3,42 0,00 112,5770 115,9968 571,38 56 571,38 0,0050 2,86 2,86 0,00 113,1399 115,9968 458,24 57 458,24 0,0050 2,29 2,29 0,00 113,7056 115,9968 344,54 58 344,54 0,0050 1,72 1,72 0,00 114,2741 115,9968 230,27 59 230,27 0,0050 1,15 1,15 0,00 114,8455 115,9968 115,42 60 115,42 0,0050 0,58 0,58 0,00 115,4197 115,9968 0,00 960 960 0 6.000 Contabilización de las operaciones: Consideremos que el débito comercial de 6.000 € figura en “proveedores a corto plazo (4000)” y que la fecha de inicio del aplazamiento es el 01-01-2X09. a) Al 01-01-2X09, “momento inicial del aplazamiento del pago, momento “0””, el valor actual del débito comercial es de 6.000 € y ha de ser desglosado en “proveedores a corto plazo o proveedores “a secas (4000)” y en “proveedores a largo plazo (4001” ** Saldo de “proveedores (4000) (a corto plazo), debe corresponderse con el valor actual de las doce primeras mensualidades: 1ª m 2ª m 3ª m 4ª m 5ª m 6ª m 7ª m 8ª m 9ª m 1 115,99681 / (1+0,005) 2 115,99681 / (1+0,005) 3 115,99681 / (1+0,005) 4 115,99681 / (1+0,005) 5 115,99681 / (1+0,005) 6 115,99681 / (1+0,005) 7 115,99681 / (1+0,005) 8 115,99681 / (1+0,005) 9 115,99681 / (1+0,005) = 115,41971 = 114,84548 = 114,27411 = 113,70558 = 113,13989 = 112,57700 = 112,01692 = 111,45962 = 110,90509 6 10 10ª m 115,99681 / (1+0,005) = 110,35333 11 11ª m 115,99681 / (1+0,005) = 109,80430 12 12ª m 115,99681 / (1+0,005) = 109,25801 -----------------suma 1.347,75905 ** Saldo de “proveedores a largo plazo (4001), debe corresponderse con la deuda viva inicial al 01-01-2X09, 6.000 €, deducida la porción considerada a corto plazo en 1.347,76 €; esto es, 6.000 € - 1.347,76 € = 4.652,24 €: 01/01/2X09: Reclasificación del débito comercial inicial como largo plazo 4000 Proveedores (a corto plazo) 4001 Proveedores a largo plazo. 4.652,24 4.652,24 Si formulamos un balance al 01-01-2X09 tras la reclasificación de la deuda con el proveedor: figurará entre los pasivos no corrientes: 4.652,24 € y en el pasivo corriente, 1.347,76 € b) Al vencimiento de la 1ª mensualidad (coincidente al término de cada mes natural), 31-01-2X09, procede reconocer la carga financiera devengada en el primer mes: ** intereses sobre la deuda considerada a corto plazo viva a lo largo del 1º mes: 0,005*1.347,76 = 6,74 €; ** intereses sobre la deuda considerada a largo plazo viva a lo largo del 1º mes: 0,005*4.652,24 = 23,26 €; ** total: 30,00 €. 31/01/2X09: Devengo de intereses 1º mes Intereses de débitos por operaciones comerciales a largo plazo (pyg) Intereses de débitos por operaciones comerciales a corto 66245 plazo (pyg) 4001 Proveedores a largo plazo 4000 Proveedores (a corto plazo) 66240 23,26 6,74 23,26 6,74 31/01/2X09: Pago de la 1ª mensualidad 4000 Proveedores (a corto plazo) (*) 572 Bancos c.c. 115,99 115,99 (*) el saldo es el agregado del valor actual de la 1ª anualidad al 01-01-2X09, 115,41971 €, incrementado en los intereses devengados a lo largo del 1º mes, (114,41971 € * 0,005 =) 0,5771 €, que forma parte del incremento de proveedores (a corto plazo) practicado al 31-012X09 31/01/2X09: Traspaso al corto plazo de una parte del débito comercial a largo plazo; la 13ª mensualidad, va a ser liquidada justo dentro de un año, por lo que procede el traspaso al 12 pasivo corriente, por el valor actual: 115,99681 / (1+0,005) = 109,25801 4001 Proveedores a largo plazo 109,26 4000 Proveedores (a corto plazo) 109,26 (*) siendo el saldo de “proveedores a largo plazo”: el saldo anterior (4.652,24 € + intereses devengados en el 1º mes, 23,26 € =) 4.675,50 € - 109,26 € = 4.566,24 €. 7 La deuda viva la inicio de la 2ª mensualidad: proveedores (4000), 1.347,76 €; proveedores a largo plazo (4001), 4.566,24 € = 5.914 €. El proceso contable a seguir a lo largo de la segunda mensualidad es similar a lo expuesto a lo largo del 1º mes, que poco a poco, va disminuyendo los gastos por intereses y la deuda viva considerada a largo plazo INFORMACIÓN EN LA MEMORIA: En la nota relativa a pasivos financieros, se hace referencia al débito comercial, informando sobre los gastos financieros del año, tipo de interés aplicado, vida financiera, pagos realizados, pagos pendientes, etc.. 8